Dernière mise à jour le 5 septembre 2022

Nous sommes rendus en fin d’année et c’est le moment idéal pour faire une analyse de mes finances personnelles au cours des 12 derniers mois… Et d’essayer de comprendre comment j’ai réussi à épargner autant d’argent en 2018 ! Vous savez que je suis une personne qui adore les fichiers Excel et qui aime suivre des indicateurs financiers régulièrement. Oui, c’est bien moi 🙂

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Dans mon fichier Excel, je vois d’abord mon budget (revenus vs dépenses). Ensuite, je peux suivre l’évolution de mon avoir net (actifs vs dettes), de mes cotisations à mon régime de retraite (REER collectif offert par mon employeur) et du remboursement en capital sur l’hypothèque (ma part). Finalement, je peux suivre l’évolution de mon portefeuille net (portefeuille – hypothèque – dettes) et de mon taux d’épargne.

Sans plus attendre, voici comment j’ai réussi à épargner 51 % de mes revenus nets en 2018…

Comment calculer le taux d’épargne?

Il est important de comprendre qu’il y a plusieurs formules pour calculer le taux d’épargne. Le plus important n’est pas le montant que vous avez épargné ou la formule utilisée. Le plus important est de toujours utiliser la même formule et de voir l’évolution du taux d’épargne au fil des mois et des années.

Calculateur Taux d’épargne

Un calculateur simple et efficace qui vous permet de calculer votre taux d’épargne, un des éléments clés dans l’atteinte de l’indépendance financière.

*Gratuit pour les membres du groupe «Les finances pour tous»

Dans mon cas, j’utilise une formule assez classique dans la littérature financière.

La formule est Te = (E + P + C + H) ÷ (R + P + C).

- Te : Taux d’épargne.

- E : Épargne (REER, CELI, compte non enregistré, capital sur le REEE) achetée avec le revenu net (n’inclue pas le régime de retraite de l’employeur).

- P : Pension ou contributions de l’employeur au régime de retraite (REER ou autre) – inclus au numérateur et dénominateur.

- C : Cotisations au régime de retraite – inclus au numérateur et dénominateur.

- H : Capital remboursé sur l’hypothèque.

- R : Revenus nets, soit le montant déposé dans votre compte de banque après toutes les déductions (impôts, cotisations au régime de retraite, assurance emploi, assurances collectives, RQAP, RRQ) ainsi que les autres sources de revenus (paies, bonus le cas échéant, RQAP le cas échéant, allocations pour enfants, remboursement d’impôt, ristourne, remises en argent de carte de crédit, cadeaux en argent, revenus de location, etc.).

Quel est mon taux d’épargne pour l’année 2018?

En utilisant la formule expliquée précédemment, mon taux d’épargne pour l’année 2018 est de 51%. C’est incroyable ! 🙂 Je me demande encore comment j’ai réussi à épargner autant d’argent en 2018 …

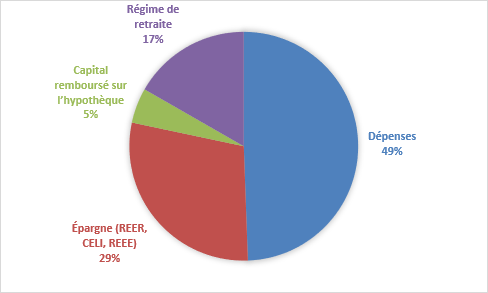

Néanmoins, voici la répartition de mon épargne des 12 derniers mois :

Vous remarquerez que le capital remboursé sur l’hypothèque (ma part – 50%) est inclus au numérateur (épargne) dans la formule du taux d’épargne que j’utilise. Lorsque je serai à la retraite, je vais continuer de vivre dans une maison, mais je n’aurai plus d’hypothèque. Par contre, j’aurai toujours des dépenses (taxes, entretiens, rénovations, etc.) et celles-ci seront toujours incluses au dénominateur (dépenses).

De plus, le capital sur le régime enregistré d’épargne-études (REEE) est lui aussi inclus au numérateur. La raison est que nous allons probablement reprendre nos cotisations (ma part – 50%) au REEE et laisser les subventions gouvernementales (SCEE, BEC, IQEE, etc.) ainsi que le rendement à notre enfant pour payer ses études. Pour ceux qui pensent que ce n’est pas « juste » pour notre enfant, détrompez-vous! Nous cotisons le montant maximum pour bénéficier de toutes les subventions. Le baccalauréat de notre enfant était déjà payé lorsqu’il n’avait que 1 an (source). Imaginez le montant qu’il aura à ses 18 ans…

Je suis extrêmement fier du chemin que j’ai parcouru cette année. Un taux d’épargne de 51% est exceptionnel pour la plupart des gens, considérant que le taux d’épargne moyen des Québécois est de 5% (source). Mais c’est un taux d’épargne dans la moyenne pour ceux qui visent à atteindre l’indépendance financière précoce. Je vous rappelle que mon objectif est d’atteindre l’indépendance financière dans 10 ans, lorsque j’aurai 42 ans. Je dois donc continuer avec la même cadence et, si possible, augmenter légèrement la cadence…

Comment ai-je réussi à épargner autant d’argent en 2018?

Je discute rarement d’indépendance financière avec les membres de mon entourage. Pourquoi? Tout simplement parce que l’indépendance financière ou les saines habitudes financières ne sont pas des sujets à la mode. Les gens préfèrent parler de leur cuisine fraîchement rénovée à 40 000 $ ou de leur nouveau pick-up au lieu de leur stratégie d’épargne pour financer leur retraite. Lorsque je mentionne que j’épargne plus de 40% de mon revenu net, je reçois des commentaires tels que : « on le sait bien, tu es riche » ou « c’est normal, tu es tellement radin ».

Tout d’abord, je ne suis pas « riche ». De toute façon, qu’est-ce que ça veut dire « être riche »? Je n’ai pas la même définition de la richesse que mon voisin. Je considère que j’ai un très bon salaire. J’ai travaillé fort pour être où j’en suis rendu aujourd’hui. Mais nous avons seulement un salaire pour notre famille. Ma femme reste à la maison pour éduquer notre enfant. Nous ne l’envoyons pas à la garderie. C’est un choix personnel et non un choix financier. D’un côté, nous n’avons pas à payer la garderie. Mais de l’autre côté, nous nous privons d’un salaire. C’est purement un choix personnel… Ensuite, je ne suis pas « radin ». J’épargne beaucoup et je dépense intelligemment. Ce n’est pas ce que j’appelle être radin…

Les 3 raisons…

Il y a 3 raisons principales pour lesquelles j’ai réussi à épargner 51% de mon revenu net en 2018 : je n’ai pas de dettes, je « me paye en premier » et j’ai de saines habitudes financières.

Dettes

Les dettes sont comme un boulet de prisonnier. C’est incroyable comment les gens consomment à crédit et qu’ils sont pris à la gorge par leurs dettes. Ce n’est pas étonnant que le taux d’endettement moyen des ménages soit de 171 %. Un taux d’endettement moyen de 171% veut dire que pour chaque dollar de revenu disponible, il y a 1,71 $ de dette.

Lorsque j’ai élaboré mon plan de retraite, j’ai commencé par rembourser mes dettes. Ensuite, j’ai commencé à épargner… beaucoup!

Toutes mes dépenses depuis ce temps sont payées avec de l’argent comptant et non avec le crédit. Le véhicule familial que nous avons acheté l’année dernière a été payé comptant (chèque), au lieu de le financer sur 7 ans comme nous proposait le vendeur.

Outil de budget

Mon outil de budget est un fichier Excel pour documenter vos revenus et vos dépenses, classés par catégories. Objectif : comprendre où s’en va votre argent!

*Gratuit pour les membres du groupe «Les finances pour tous»

Se payer en premier

Comme je l’ai mentionné précédemment, le taux d’épargne moyen des Québécois est de 5%. De plus, un tiers des Québécois vivent d’une paie à l’autre et une grande majorité d’entre eux compte seulement sur les revenus de retraite de l’état.

Se payer en premier, c’est de ne pas attendre à la fin du mois avant d’épargner. C’est de prélever sur tous revenus une partie qui sera allouée directement à l’épargne.

La solution la plus simple est de programmer un prélèvement automatique dans votre compte bancaire le jour de votre paie et d’envoyer ce montant dans votre compte d’investissement (fonds communs, actions, obligations, fonds négociés en bourse, etc.).

Saines habitudes financières

Depuis quelques années, j’ai adopté de saines habitudes en matière de finances personnelles. Je n’hésite jamais à dépenser pour des choses importantes (se nourrir, se loger, se vêtir, etc.). Par contre, « se nourrir » ne veut pas dire d’aller au restaurant toutes les semaines, « se loger » ne veut pas dire d’avoir un îlot en quartz dans sa cuisine, « se vêtir » ne veut pas dire d’acheter un manteau Canada Goose. Je dépense pour les choses qui apportent du bonheur à notre famille.

Voilà les 3 raisons qui expliquent comment j’ai réussi à épargner 51 % de mes revenus nets en 2018 ! 😉

Quel est mon objectif pour 2019?

Comme je l’ai mentionné précédemment, je suis extrêmement fier de mon taux d’épargne pour l’année 2018. Même si plusieurs pensent le contraire, je n’ai pas fait de sacrifices pour épargner autant d’argent. De plus, je ne considère pas que c’est difficile de résister à la surconsommation, même si les firmes de marketing travaillent fort pour me convaincre 🙂

Cela dit, mon taux d’épargne peut varier d’une année à l’autre. Il peut y avoir des imprévus reliés à la maison (entretiens, réparations, rénovations, etc.) qui viennent réduire l’épargne. Il peut aussi y avoir des dépenses importantes comme des vacances en famille.

Mais, j’aimerais augmenter légèrement la cadence. C’est pour cela que mon objectif pour l’année 2019 est d’atteindre un taux d’épargne de 55%.

Meilleures Offres

Suivez-moi sur :

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Excellent article. J’ai épargné également un large pourcentage de nos revenus (45%) durant la dernière année. Or, nous venons d’acheter un condo que plusieurs considèrerait excessif, non pas par sa taille ou son luxe, mais son emplacement et donc son prix : dans la région de Vancouver. Sur 5 ans, les intérêt représente 16% de nos revenus nets et le capital 19%. Ainsi, sans même épargner un seul sous de façon volontaire, nous mettons 19% de nos salaire dans un remboursement hypothécaire. Ça peut sembler beaucoup, mais un sujet revient très peu dans les blogs d’indépendance financière : le niveau de taxation des provinces et le coût de la vie.

En déménageant du Québec à la Colombie-Britannique, avec les mêmes revenus bruts, nos revenus nets ont augmentés de 1000$… par mois. Évidemment, le coût de la vie est plus élevé ici, mais nous faisons chaque jour des choix pour réduire nos dépenses : une seule voiture relativement vieille (14 ans), économe (6 L/100km) et ayant peu de valeur (5000$), des forfaits de téléphones limités (27$/mois), diminuer nos sorties resto au minimum, aucune dette de consommation, aucun achat excessif/luxueux et toutes nos dépenses récurrentes ont été analyées et réduire à leur minimum (assurances habitation par exemple).

Notre prochain défi sera de planifier une année de maternité à 55% du salaire et conserver le plus d’épargne possible 🙂

Félicitations à vous! Vous aussi, vous êtes un épargnant exemplaire! C’est vrai, le niveau de taxation et le coût de la vie n’est pas un sujet abordé dans les blogues d’indépendance financière. Et pourtant, il y a une grande différence entre le Québec, l’Ontario et la Colombie-Britannique pour ce qui est du coût de la vie et des subventions/allocations. Quoique je ne suis pas un expert dans le domaine. Je me fis principalement aux études présentées à RDI Économie 🙂

Pour ce qui est du congé de maternité, vous avez déjà une longueur d’avance sur le ménage canadien moyen… Vous pensez à planifier votre année de maternité. Je peux vous dire que nous avons fait la même chose. Ma femme était un peu anxieuse à propos de cela. Après la fin du congé de maternité, nous nous sommes rendu compte que nous avions été trop optimistes sur les dépenses (nous avons dépensé moins que prévu) et trop pessimistes sur les revenus (nous avons eu des revenus plus élevés que prévu due aux allocations familiales).

Si ce n’est pas trop personnel, pour quelle(s) raison(s) avez-vous décidé de déménager en Colombie-Britannique?

Notre employeur nous permet de transférer pratiquement partout au Canada (dans les grands centres urbains). Nous avions d’abord pensé à déménager au Nouveau-Brunswick, mais nous avons fait l’erreur d’effectuer une visite touristique à Vancouver 🙂

Une fois que l’on a apprécié la région, c’est difficile de revenir en banlieu dans ce que j’appelle désormais les flatlands du Québec 🙂 Mountains are calling!

Wow! C’est un bon avantage de travailler pour cette entreprise et pouvoir transférer un peu partout au pays. Je suis allé une fois en Colombie-Britannique pour aller dans une croisière, alors je n’ai pas vraiment visité la province. Pour ce que j’ai vu, je dois avouer que c’est une très belle région, mais $$$.

Quel chemin parcouru! Bien sûr qu’on se fait traiter de radins, de riches etc. Au moins toi tu ne te fais pas servir « on sait ben, t’as pas d’enfant, c’est plus facile ». Je te cite souvent en exemple quand des gens me servent cette excuse pour ne pas épargner. Je n’ai jamais fait de calcul de mon taux d’épargne mais j’ai toujours épargné le plus possible et je dirais que mes dernières années à titre de membre de la « rat race », j’ai pilé un max pour pouvoir en sortir au plus vite ;o) Bravo pour ton blogue et tes exemples concrets pour aider et éduquer ceux qui prendront la peine de te lire.

Merci beaucoup Gabrielle! Effectivement, je ne reçois pas ce commentaire… Mais, je sais que ceux qui n’ont pas d’enfant(s) se le font dire souvent. Jean-Sébastien du blogue « Jeune retraité » en parle souvent. Et pourtant, je pense que c’est encore plus facile d’épargner avec des enfants (à moins d’être un surconsommateur averti 🙂 ). En tant que parents, nous recevons de beaux cadeaux des deux paliers de gouvernement : allocations pour enfants, subventions pour le Régime enregistré d’épargne-études, etc. Mais, j’imagine que ceux qui te disent « on sait ben, t’as pas d’enfant, c’est plus facile » ne mentionnent pas ces cadeaux… Merci de me citer en exemple. Je pense que Dominique du blogue « Se Payer En Premier » est un autre excellent exemple de saine gestion des finances personnelles avec des enfants.

Mise-à-jour importante :

J’ai oublié d’inclure un investissement de 5000$ que j’ai fait dans mon CÉLI en janvier 2018. Aussi, j’ai fait un investissement de 500$ dans une campagne de financement participatif en capital (GoTroo) hier – 30 décembre. De plus, je viens de recevoir un bonus de référencement d’employé aujourd’hui – 31 décembre.

Lorsque j’inclue ces changements, mon taux d’épargne pour l’année 2018 est de 51%!

Mon taux d’épargne se répartie comme suit :

– Dépenses : 49%

– Capital remboursé sur l’hypothèque : 5%

– Régime de retraite : 17%

– Épargne (REER, CELI, REEE) : 29%

– Total : 100%

Incroyable, non? C’est dommage, mon article aurait été encore plus accrocheur avec le titre : « Comment j’ai réussi à épargner 51% de mon revenu net en 2018? » 🙂

Intéressant la formule. Pour ma part, j’éliminais toujours le remboursement lié au capital sur mon hypothèque de mes dépenses, mais je ne l’incluais pas vraiment dans le calcul du taux d’épargne.

J’ai toujours eu de la difficulté à définir ce qu’est l’indépendance financière pour moi. Probablement que c’est avoir assez d’argent pour vivre le restant de ses jours? La route est longue et je commence à me dire que cela va sûrement passer par un changement de carrière plutôt qu’une retraite complète, lorsque je jugerai que le compte en banque est suffisant.

J’ai de la difficulté à concevoir qu’en 10 ans on peut amasser assez d’argent pour prendre sa retraite complète, d’autant plus que je suis propriétaire et qu’une bonne partie de mes actifs est dans ma résidence principale (ce qui est le cas de bien des gens). C’est d’ailleurs pour cela qu’on utilise le terme d’indépendance financière j’imagine. J’ai toujours économisé beaucoup, je n’avais pas vraiment calculé mon taux d’épargne, mais je le situe entre 30 et 50% au cours des 5 dernières années. L’an passé, c’était de 67% en raison de bons salaires et beaucoup (trop) d’overtime.

Ma projection pour une retraite complète se situe autour de 14-17 ans, malgré mon taux d’épargne que je considère pas mauvais! Cela dépendra des rendements et de la valeur de la propriété. Nos dépenses annuelles sont plus élevées qu’auparavant avec un enfant et le fait d’être propriétaire, mais pas tant quand même.

Bref, je ne sais pas comment vous faites ou bien vous êtes moins stressé que moi avec l’argent (haha)

Bonjour Monsieur M,

Je dois avouer que je n’étais pas certain d’inclure ou non le remboursement lié au capital de mon hypothèque dans mon calcul du taux d’épargne. J’ai finalement décidé de l’inclure au numérateur (épargne), car lorsque mon hypothèque sera remboursée, je vais continuer d’épargner ce même montant.

Comme les dépenses liées à l’habitation sont le poste de dépense le plus important des ménages, je trouvais important d’inclure les épargnes (remboursement de capital) au numérateur et toutes les dépenses au dénominateur. Car, lorsque je serai à la retraite, je vais continuer de vivre dans une maison et j’aurai toujours les dépenses liées à la maison (taxes, entretiens, rénovations, etc.).

Il y a plusieurs définitions de l’indépendance financière. Mais, je pense que le plus important est de trouver celle qui s’applique le plus à votre situation. Dans mon cas, atteindre l’indépendance financière ne veut pas dire de mener une retraite passive. Je veux atteindre l’indépendance financière pour avoir le choix de prendre mes propres décisions. C’est aussi simple que cela. Si je veux continuer de travailler, je vais le faire selon mes conditions, par exemple à temps partiel durant l’hiver seulement. Je veux passer le plus de temps possible avec les personnes qui sont importantes pour moi. Je veux avoir le temps de prendre soin de moi. Je veux avoir le temps de vivre de mes passions. Je veux m’impliquer dans la société. Je veux aider les gens. Etc. Pour atteindre cet objectif, personnellement, je trouve que c’est beaucoup plus facile de diminuer ces dépenses que d’augmenter ces revenus. Mais, la stratégie est propre à chacun.

Je ne donne pas de conseils sur mon blog, mais je dirais seulement de faire attention avec la concentration élevée de votre valeur nette dans un seul actif financier (votre résidence). Certains sont riches en actifs, mais pauvres en argent (« cash flow »), ce qui ne permet pas d’atteindre l’indépendance financière précoce. À discuter avec votre conseiller financier.

Au plaisir d’échanger avec vous.

R101

J’ai regardé ça, et je pense qu’aux revenus net, il faudrait ajouter les revenus provenant des programmes gouvernementaux (allocations familiales, assurance parentale par exemple) et les retours d’impôt. Qu’en pensez-vous?

Bonjour François,

Bienvenue sur mon blog et merci pour ce premier commentaire.

Je suis d’accord avec vous. Au dénominateur, il est important d’inclure toutes les entrées d’argent nettes, que ce soit les chèques de paie, les revenus du régime québécois d’assurance parentale (lors de congé de maternité ou paternité), les allocations familiales, les paiements d’assurance invalidité (le cas échéant), les remboursements d’impôts provincial et fédéral, etc.

Pour ne pas alourdir le texte et la formule, je n’avais pas inclus ces derniers. Par contre, dans mon calcul du taux d’épargne, j’avais déjà inclus les revenus du régime québécois d’assurance parentale (j’ai pris deux semaines de paternité en 2018). Par contre, je me rends compte que j’avais oublié les remboursements d’impôts reçus en avril 2018. Lorsque je les inclus, mon taux d’épargne passe de 51 % à 50 %.

Au plaisir d’échanger avec vous!

R101

Merci pour votre réponse. J’ai découvert votre blogue à la suite de vos commentaires sur facebook sur un article de Daniel Germain du journal Les Affaires. Je vais également recalculer mon taux d’épargne également en incluant les remboursements d’impôt. Par ailleurs, comme j’ai vendu le quart de ma maison à ma conjonte en 2018 et que j’ai mis cet argent pour payer le capital de l’hypothèque, j’ai choisi de ne pas inclure cette partie de la somme dans les épargnes, ça n’en ai pas vraiment à quelque part non?

Question technique, je serai l’heureux bénéficiaires d’une pension à prestations guaranties lors de ma retraite. Sur mon T4 j’ai bien une case pour les cotisations que j’ai payées pendant l’année pour celle-ci, mais je ne trouve rien qui me dirait la contribution de mon employeur (Gouvernement du Canada). J’ai donc inscrit un beau « 0 » pour cette partie de l’équation. Pensez-vous que je puisse estimer la contribution de l’employeur en soustrayant la cotisation que j’ai payé du « facteur d’équivalence » inscrit sur mon T4 ? Sinon, j’ai en fait l’impression que mon employeur ne contribue pas et qu’il va tout simplement piger dans ses fonds placés dans le Régime de pension du Canada pour payer ma pension à ma retraite (puisque c’est le gouvernement, il peut faire ça contrairement à un employeur privé).

Bonjour François,

Je ne suis malheureusement pas un expert des régimes de retraite à prestations déterminées. Je vous suggère de poser la question sur le forum d’indépendance financière qui a été créé l’année dernière. Ce forum regroupe les blogueurs de notre petite communauté québécoise du mouvement FIRE. Il y a certainement une personne qui peut vous aider avec cela (probablement le « blogueur masqué » de FCLR). Voici le lien vers le forum : http://libertefinance.forumactif.com/

Au plaisir,

R101