Dans cette page, je partage les chiffres concernant mon parcours vers l’indépendance financière, de 2015 jusqu’à aujourd’hui. Parmi ces chiffres, on peut compter mon actif net conjoint, mon portefeuille net (actifs financiers), mon taux d’épargne, et bien plus encore. Vous pourrez constater, entre autres, l’effet de l’épargne systématique et du rendement composé sur plusieurs années.

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Dans cet article :

- Actif net conjoint – Sommaire

- Actif net conjoint – Bilan annuel

- Taux d’épargne

- Portefeuille d’investissement

- Actif net vs Portefeuille net

💡 Contrairement à ce que certains pensent, l’objectif de partager publiquement mes bilans financiers N’EST PAS de me vanter. Mais, plutôt, de vous encourager à prendre en main vos finances personnelles (si ce n’est pas déjà fait) et de vous motiver dans votre parcours vers l’indépendance financière! De plus, ces bilans font partie de mon « Journal de bord », pour documenter mon propre parcours.

Actif net conjoint – Sommaire

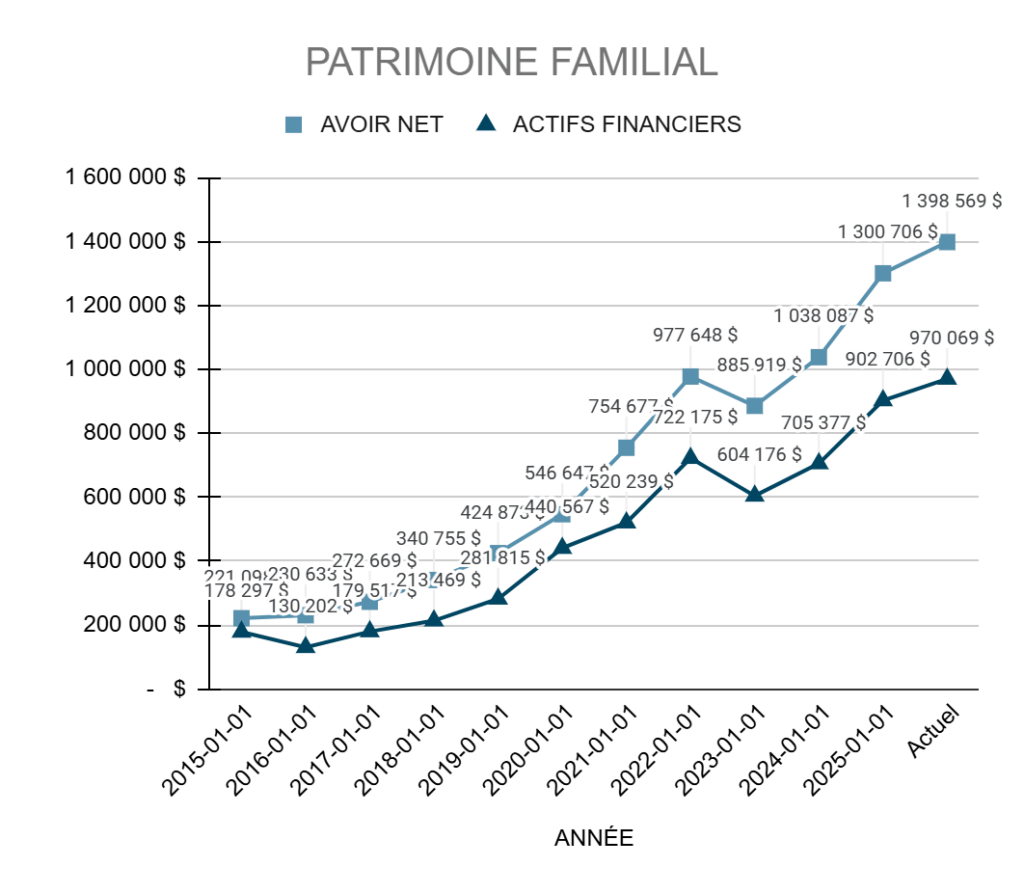

Voici l’évolution de notre actif net conjoint de 2015 à 2025 :

| ANNÉE | AVOIR NET | ACTIFS FINANCIERS | VARIATION |

|---|---|---|---|

| Début 2015 | 221 098 $ | 178 297 $ | |

| Début 2016 | 230 633 $ | 130 202 $ | +9 535 $ |

| Début 2017 | 272 669 $ | 179 517 $ | +42 036 $ |

| Début 2018 | 340 755 $ | 213 469 $ | +68 086 $ |

| Début 2019 | 424 873 $ | 281 815 $ | +84 118 $ |

| Début 2020 | 546 647 $ | 440 567 $ | +41 663 $ |

| Début 2021 | 754 677 $ | 520 239 $ | +208 030 $ |

| Début 2022 | 977 648 $ | 722 175 $ | +222 971 $ |

| Début 2023 | 885 919 $ | 604 176 $ | -91 729 $ |

| Début 2024 | 1 038 087 $ | 705 377 $ | +152 168 $ |

| Début 2025 | 1 300 706 $ | 902 706 $ | +262 619 $ |

| Actuel*** | 1 398 569 $ | 970 069 $ | +97 863 $ |

Note : *** Actif net au 30 juin 2025

Voici les données sous forme de graphique :

Outil de calcul de l’actif net

🔥 Offre : Bénéficiez de 40% de rabais avec le code «PROMO40». L’offre prend fin le 31 décembre 2025.

Mon outil de calcul de l’actif net est un fichier Excel qui vous aide à documenter votre parcours vers l’indépendance financière. Il permet d’entrer vos actifs et vos passifs et calculer automatiquement votre actif net.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Cliquez ici pour obtenir un aperçu de ma boutique en ligne.

Actif net conjoint – Bilan annuel

Voici l’évolution annuelle (détaillé) de notre actif net conjoint, de 2015 à 2025. Ces bilans détaillés incluent les actifs, les passifs, l’actif net et le portefeuille net.

👉 Malheureusement, je ne partage plus autant d’informations personnelles et financières qu’avant… à cause d’un événement survenu en 2024 (!!!). Ceci étant dit, j’essaie d’être le plus transparent possible, en respectant mes (nouvelles) limites. Merci de votre compréhension.

Bilan 2015

Voici notre bilan conjoint au 1er janvier 2015 :

| PATRIMOINE FAMILIAL | 1 JAN 2015 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 8 089 $ |

| Placements (CELI, REER, Non enregistré) | 170 208 $ |

| Maison | 210 000 $ |

| Auto | 16 000 $ |

| TOTAL ACTIFS | 404 297 $ |

| PASSIFS | |

| Carte de crédit | 1 454 $ |

| Hypothèque | 181 745 $ |

| TOTAL PASSIFS | 183 199 $ |

| ACTIF NET | 221 098 $ |

| PORTEFEUILLE NET | 178 297 $ |

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2016

Voici notre bilan conjoint au 1er janvier 2016 :

| PATRIMOINE FAMILIAL | 1 JAN 2016 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 14 916 $ |

| Placements (CELI, REER, Non enregistré) | 115 286 $ |

| Maison | 350 000 $ |

| Auto | 15 250 $ |

| TOTAL ACTIFS | 495 452 $ |

| PASSIFS | |

| Carte de crédit | 2 619 $ |

| Hypothèque | 262 200 $ |

| TOTAL PASSIFS | 264 819 $ |

| ACTIF NET | 230 633 $ |

| PORTEFEUILLE NET | 130 202 $ |

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2017

Voici notre bilan conjoint au 1er janvier 2017 :

| PATRIMOINE FAMILIAL | 1 JAN 2017 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 13 540 $ |

| Placements (CELI, REER, Non enregistré) | 165 977 $ |

| Maison | 350 000 $ |

| Auto | 14 000 $ |

| TOTAL ACTIFS | 543 516 $ |

| PASSIFS | |

| Carte de crédit | 1 837 $ |

| Hypothèque | 255 011 $ |

| Prêt-auto | 14 000 $ |

| TOTAL PASSIFS | 270 848 $ |

| ACTIF NET | 272 668 $ |

| PORTEFEUILLE NET | 179 517 $ |

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2018

Voici notre bilan conjoint au 1er janvier 2018 :

| PATRIMOINE FAMILIAL | 1 JAN 2018 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 19 926 $ |

| Placements (CELI, REER, Non enregistré) | 193 543 $ |

| Maison | 360 000 $ |

| Auto | 15 000 $ |

| TOTAL ACTIFS | 588 468 $ |

| PASSIFS | |

| Carte de crédit | 678 $ |

| Hypothèque | 247 036 $ |

| TOTAL PASSIFS | 247 714 $ |

| ACTIF NET | 340 754 $ |

| PORTEFEUILLE NET | 213 469 $ |

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2019

Voici notre bilan conjoint au 1er janvier 2019 :

| PATRIMOINE FAMILIAL | 1 JAN 2019 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 23 834 $ |

| Placements (CELI, REER, Non enregistré, RREGOP, REEE) | 257 981 $ |

| Maison | 370 000 $ |

| Auto | 12 000 $ |

| TOTAL ACTIFS | 663 815 $ |

| PASSIFS | |

| Carte de crédit | 1 375 $ |

| Hypothèque | 237 567 $ |

| TOTAL PASSIFS | 238 942 $ |

| ACTIF NET | 424 873 $ |

| PORTEFEUILLE NET | 281 815 $ |

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2020

Voici notre bilan conjoint au 1er janvier 2020 :

| PATRIMOINE FAMILIAL | 1 JAN 2020 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 37 813 $ |

| Placements (CELI, REER, Non enregistré, RREGOP, REEE, CRCD) | 402 754 $ |

| Maison | 240 000 $ |

| Auto | 12 000 $ |

| TOTAL ACTIFS | 692 567 $ |

| PASSIFS | |

| Carte de crédit | 1 166 $ |

| Hypothèque | 144 754 $ |

| TOTAL PASSIFS | 145 920 $ |

| ACTIF NET | 546 647 $ |

| PORTEFEUILLE NET | 440 567 $ |

Bilan 2020 : Explications

Les points importants à considérer pour l’année 2020 sont :

- On a vendu notre « maison trophée » en 2019, alors la valeur marchande de la nouvelle maison et l’hypothèque sont à la baisse (plus d’informations ici).

- J’ai investi dans CRCD à l’automne 2019 (source).

- Les comptes non enregistrés et REER ont augmenté considérablement!

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2021

Voici notre bilan conjoint au 1er janvier 2021 :

| PATRIMOINE FAMILIAL | 1 JAN 2021 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 13 562 $ |

| Placements (CELI, REER, Non enregistré, RREGOP, REEE, CRCD, Crypto) | 506 677 $ |

| Maison | 315 000 $ |

| Auto | 11 000 $ |

| Véhicule récréatif | 10 000 $ |

| TOTAL ACTIFS | 856 239 $ |

| PASSIFS | |

| Carte de crédit | 1 133 $ |

| Hypothèque | 100 429 $ |

| TOTAL PASSIFS | 101 562 $ |

| ACTIF NET | 754 677 $ |

| PORTEFEUILLE NET | 520 239 $ |

Bilan 2021 : Explications

Les points importants à considérer sont :

- On a maintenant 2 enfants!

- La valeur marchande de notre maison est passée de 240 000 $ à 315 000 $ (explications dans la zone « commentaires »).

- La valeur marchande du véhicule a baissé de seulement 1 000 $ (explications dans la zone « commentaires »).

- On a fait une remise en capital de 20 000 $ sur l’hypothèque.

- J’ai investi dans CRCD à l’automne 2020 (source).

- J’ai commencé à investir en cryptomonnaies.

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2022

Voici notre bilan conjoint au 1er janvier 2022 :

| PATRIMOINE FAMILIAL | 1 JAN 2022 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 3 740 $ |

| Placements (CELI, REER, Non enregistré, RREGOP, REEE, CRCD, Crypto) | 718 436 $ |

| Maison | 330 000 $ |

| Auto | 10 000 $ |

| TOTAL ACTIFS | 1 062 175 $ |

| PASSIFS | |

| Carte de crédit | 1 438 $ |

| Hypothèque | 83 089 $ |

| TOTAL PASSIFS | 84 527 $ |

| ACTIF NET | 977 648 $ |

| PORTEFEUILLE NET | 722 176 $ |

Bilan 2022 : Explications

Les points importants à considérer sont :

- RREGOP : On utilise une estimation de la « Valeur de transfert du RREGOP » dans notre bilan financier. Plus d’informations ici

- REEE : On utilise la valeur des cotisations au REEE au lieu du solde du compte REEE. Les cotisations appartiennent aux souscripteurs du REEE (nous), tandis que les subventions et intérêts appartiennent aux bénéficiaires (enfants). P.S. C’est ce qu’on aurait dû faire depuis le début, mais j’étais trop paresseux pour appliquer ce changement.

- Maison : On augmente la valeur marchande de la maison une fois par mois au lieu d’une fois par année. Cette dernière correspond à une augmentation annuelle de 5 %, divisée par 12, arrondie à la tranche de 100 $ la plus proche. Plus d’informations ici

- Auto : On diminue la valeur marchande de l’auto une fois par mois au lieu d’une fois par année. Cette dernière correspond à une diminution annuelle de 15 %, divisée par 12, arrondie à la tranche de 10 $ la plus proche.

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2023

Voici notre bilan conjoint au 1er janvier 2023 :

| PATRIMOINE FAMILIAL | 1 JAN 2023 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 26 060 $ |

| Placements (CELI, REER, Non enregistré, RREGOP, REEE, CRCD, Crypto) | 578 116 $ |

| Maison | 346 000 $ |

| Auto | 8 500 $ |

| TOTAL ACTIFS | 958 676 $ |

| PASSIFS | |

| Carte de crédit | 2 072 $ |

| Hypothèque | 70 685 $ |

| TOTAL PASSIFS | 72 757 $ |

| ACTIF NET | 885 919 $ |

| PORTEFEUILLE NET | 604 176 $ |

Bilan 2023 : Explications

Les points importants à considérer sont :

- Cryptomonnaies : Mon compte de cryptomonnaies est bloqué depuis le mois de juin 2022. Plus d’informations ici

- Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2024

Voici notre bilan conjoint au 1er janvier 2024 :

| PATRIMOINE FAMILIAL | 1 JAN 2024 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 12 342 $ |

| Placements (CELI, REER, Non enregistré, RREGOP, REEE, CRCD, Crypto) | 693 035 $ |

| Maison | 362 000 $ |

| Auto | 5 000 $ |

| TOTAL ACTIFS | 1 072 377 $ |

| PASSIFS | |

| Carte de crédit | 133 $ |

| Hypothèque | 34 157 $ |

| TOTAL PASSIFS | 34 290 $ |

| ACTIF NET | 1 038 087 $ |

| PORTEFEUILLE NET | 705 377 $ |

Bilan 2024 : Explications

Les points importants à considérer sont :

- CELI : J’ai effectué un transfert de 6 500 $ de mon compte non enregistré vers mon compte CELI en début d’année 2023. Puis, au cours de l’automne 2023, j’ai recalculé mes droits CELI (en comparant avec mon dossier de l’ARC) et j’ai constaté un espace inutilisé de 1 085 $. Quelle erreur/oubli de ma part! J’ai donc effectué une cotisation de rattrapage de 1 085 $.

- REER : J’ai effectué un premier décaissement de mon REER en janvier 2023. Plus d’informations ici

- REEE : En janvier 2023, on a effectué une cotisation de 5 000 $ (2 500 $ par enfant). En septembre 2023, on a effectué une cotisation supplémentaire (non subventionnée) de 28 000 $ dans le compte REEE familial. Plus d’informations ici

- Compte non enregistré : J’ai vendu une partie importante de mes placements non enregistrés. Puis, on a procédé à un retrait en septembre 2023 pour effectuer une remise en capital sur l’hypothèque et maximiser le REEE familial.

- Hypothèque : En septembre 2023, on a effectué une remise en capital de 24 400 $ sur notre prêt hypothécaire. Avec une autre remise en capital de 24 400 $ en janvier 2024, notre solde hypothécaire sera sous la barre des 10 000 $. Le prêt hypothécaire sera complètement remboursé en septembre 2024.

- Revenus passifs (dividendes) : Les revenus de dividendes de l’année 2023 totalisent 11 700 $. Je suis agréablement surpris par ce niveau de revenus, considérant que notre stratégie d’investissement n’est PAS axée sur les dividendes…

Plus d’informations ici : Mon portefeuille d’investissement

Bilan 2025

Voici notre bilan conjoint au 1er janvier 2025 :

| PATRIMOINE FAMILIAL | 1 JAN 2025 |

|---|---|

| ACTIFS | |

| Comptes bancaires | 18 308 $ |

| Placements (CELI, REER, Non enregistré, RREGOP, REEE, CRCD, Crypto) | 884 398 $ |

| Maison | 420 000 $ |

| Auto | 2 000 $ |

| TOTAL ACTIFS | 1 324 706 $ |

| PASSIFS | |

| Cartes de crédit | 0 $ |

| Hypothèque | 0 $ |

| Autre dette | 24 000 $ |

| TOTAL PASSIFS | 24 000 $ |

| ACTIF NET | 1 300 706 $ |

| PORTEFEUILLE NET | 902 706 $ |

Bilan 2025 : Explications

Les points importants à considérer sont :

- RREGOP (valeur de transfert) : On utilise une estimation de la « Valeur de transfert du RREGOP » dans notre bilan financier. Cependant, on est actuellement dans le processus de transférer son RREGOP dans un CRI. Lors du prochain bilan annuel, on devrait voir une ligne « CRI » plutôt qu’une ligne « RREGOP (valeur de transfert) ».

- REEE : On utilise la valeur des cotisations au REEE au lieu du solde du compte REEE. Les cotisations appartiennent aux souscripteurs du REEE (nous), tandis que les subventions et intérêts appartiennent aux bénéficiaires (nos enfants).

- Maison : On augmente la valeur marchande de la maison une fois par mois. Cette dernière correspond à une augmentation annuelle d’environ 5 %, divisée par 12, arrondie à la tranche de 1 000 $ la plus proche. Cela permet d’avoir une augmentation graduelle de la valeur marchande. À titre comparatif, l’évaluation municipale de notre maison est de 491 000 $ (en date de l’été 2023), mais je préfère être « pessimiste » que « optimiste » pour les actifs qui ne sont pas des placements.

- Auto : La valeur de notre auto est faible et non significative dans notre bilan, alors on n’a pas l’intention de faire varier sa « valeur marchande » dans notre bilan au cours de l’année. On évalue sa valeur marchande actuelle à 2 000 $ et on va la diminuer à 1 000 $ lors de notre prochain bilan annuel.

- Autre dette : En 2024, j’ai gagné des revenus plus élevés que prévu avec Retraite101 et je ne payais pas (encore) d’acomptes provisionnels. Alors, cette « dette » est une charge pour impôts latents : impôts, cotisations sociales (RRQ/RQAP), taxes perçues, etc. Honnêtement, j’en mets plus que moins dans ce poste, car je ne suis pas encore certain de ce à quoi m’attendre. Je m’ajusterai dans le futur…

Plus d’informations ici : Mon portefeuille d’investissement

Bilan Actuel

Je publie des bilans complets/détaillés sur ma page BuymeaCoffee*. Mon plus récent bilan : « Bilan Juin 2025 (1 399 000 $) » – publié le 2 juillet 2025.

Taux d’épargne

Voici l’évolution de notre taux d’épargne :

- 2015 : N.D.

- 2016 : N.D.

- 2017 : N.D.

- 2018 : 51 %

- 2019 : 64 %

- 2020 : 57 %

- 2021 : 74 %

- 2022 : 47 %

- 2023 : 58 %

- 2024 : 19 % (on est un couple de jeunes retraités et on n’épargne presque plus…)

- 2025 : N.D.

Calculateur Taux d’épargne

Un calculateur simple et efficace qui vous permet de calculer votre taux d’épargne, un des éléments clés dans l’atteinte de l’indépendance financière.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Cliquez ici pour obtenir un aperçu de ma boutique en ligne.

Portefeuille d’investissement

Mon portefeuille d’investissement (actifs financiers) est majoritairement composé du FNB d’allocation d’actifs « XEQT » de BlackRock Canada (fonds iShares). Mais, j’investis dans deux autres FNB, qui représentent des positions mineures.

À LIRE :

- 3 raisons d’investir dans le FNB XEQT

- Qu’est-ce qu’un FNB de répartition d’actifs?

- XEQT vs VEQT. Lequel choisir ?

- Pourquoi le FNB « XEQT » est-il si populaire?

Pour plus d’informations, je vous invite à lire la page suivante, dans laquelle je partage ma stratégie d’investissement et ma plus récente mise à jour de notre portefeuille d’investissement :

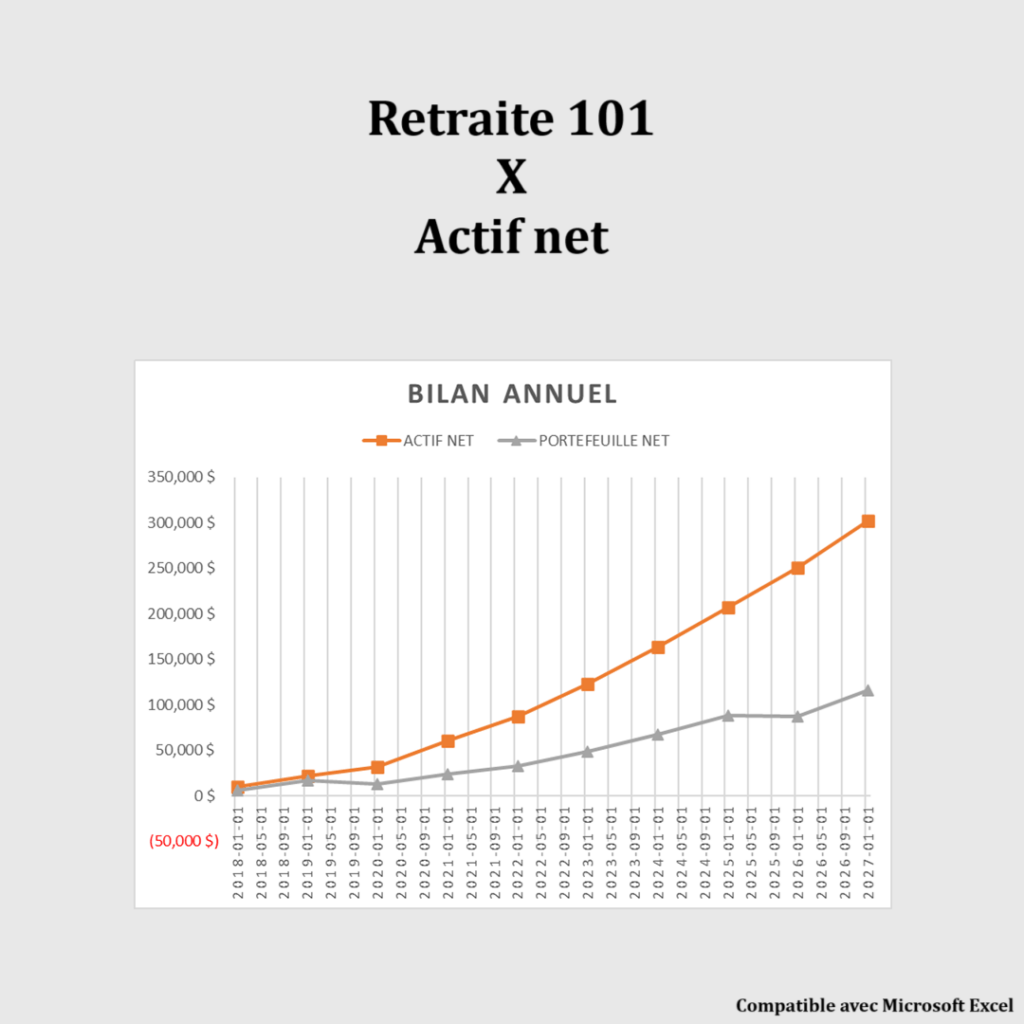

Actif net vs portefeuille net

Voici la différence entre l’actif net et le portefeuille net.

L’actif net est la somme des actifs, moins la somme des passifs. Ce dernier est aussi connu sous les noms « valeur nette » ou « avoir net ». L’actif net est important/intéressant à suivre, car il permet de suivre l’accroissement général de la richesse (patrimoine). Par exemple, lorsque l’on dit qu’une personne est millionnaire, cela veut dire que son actif net est d’un million de dollars (et plus).

Outil de calcul de l’actif net

🔥 Offre : Bénéficiez de 40% de rabais avec le code «PROMO40». L’offre prend fin le 31 décembre 2025.

Mon outil de calcul de l’actif net est un fichier Excel qui vous aide à documenter votre parcours vers l’indépendance financière. Il permet d’entrer vos actifs et vos passifs et calculer automatiquement votre actif net.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Cliquez ici pour obtenir un aperçu de ma boutique en ligne.

Le portefeuille net est la somme de l’argent liquide et des actifs qui génèrent des revenus (CELI, REER, immeuble à revenus, crypto, etc.), moins la somme des dettes liées à ces actifs (prêt-REER, marge de crédit pour investir …). Ce dernier est aussi connu sous le nom « actifs financiers ». Le portefeuille net permet de calculer si le « FIRE Number » est atteint (ou autre variable utilisée pour calculer/confirmer le moment de la retraite).

À LIRE : Actif net vs Portefeuille net

Meilleures Offres

| Obtenez jusqu’à 150$ de remise en argent avec le code «PROMO2025» |

| Obtenez un bonus de 25$ lorsque vous ouvrez et approvisionnez un compte Wealthsimple avec mon code «SSMJWA». |

| Obtenez un bonus de 50$ lorsque vous ouvrez et approvisionnez un compte Questrade. |

Suivez-moi sur :

Boutique en ligne

🔥 Offre : Bénéficiez de 40% de rabais avec le code «PROMO40» sur les outils suivants. L’offre prend fin le 31 décembre 2025.

- Outil de budget – Le plus populaire!

- Outil de calcul de l’actif net

- Bilan patrimonial

Autres outils offerts :

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement – Nouveau!

- Outil pour estimer le RREGOP – Nouveau!

- Calculateur Taux d’épargne

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés. Pour obtenir un aperçu de ma boutique en ligne.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Bonjour Retraite 101,

Ma conjointe est enseignante et je me demandais justement comment tenir compte de la valeur de ses contributions au RREGOP dans notre valeur nette et dans notre taux d’épargne. En fait, je me suis posé longtemps la question car, selon moi, la valeur actuelle nette de sa rente future est beaucoup plus élevé que le niveau de ses cotisations.

Présentement, pour établir notre valeur nette, nous considérons le cumulatif de ses contributions incluant les intérêts accumulés. C’est probablement ce que vous faites aussi mais je serais curieux de savoir si c’est bien le cas.

Félicitations pour votre blog! Je le suis depuis quelques mois, mais c’est ma première publication ici 🙂

Au plaisir.

Passionné Mélomane

Bonjour Passionné Mélomane,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Effectivement, la valeur actuelle de sa rente future est beaucoup plus élevé que l’ensemble des cotisations. Il est possible de l’estimer, mais c’est pratiquement impossible d’avoir un chiffre exact. De plus, les relevés du RREGOP sont 1-2 ans en retard (je n’ai jamais compris pourquoi).

Dans notre cas, nous utilisons seulement les cotisations au RREGOP et le rendement, car ma femme n’a pas l’intention de travailler jusqu’à 61 ans (ni 55 ans, pour une rente avec pénalités) et n’aura donc pas de rente. Nous incluons seulement les cotisations et le rendement dans le but d’être pessimiste dans nos projections…

Au plaisir d’échanger avec vous 🙂

R101

J’ai travaillé 10 ans comme infirmier, et j’ai retiré mon RREGOP l’année dernière. J’ai reçu mes cotisation, celles de l’employeur, et les intérêts.

Par contre, une partie était pré-imposée et m’a été envoyée par chèque. J’avais l’option d’écrire à l’ARC et Revenu Québec pour demander un remboursement des impots prélevés si je voulais le mettre en REER. L’autre partie a été mise en CRI (je pense que c’était les cotisations employeur + intérêts).

Bonjour Karl,

Pouvez-vous donner plus d’informations à propos de la partie envoyée par chèque? Est-ce que c’était la partie correspondant à vos propres cotisations? Pour l’autre partie qui a été mise dans un CRI, est-ce que c’était la valeur actuelle de la rente future, ou seulement le montant correspondant aux cotisations employeur et intérêt?

Au plaisir,

R101

Je ne sais pas les détails pour le RREGOP mais pour le RRHQ, depuis 1990, c’est le remboursement de la valeur de la rente. C’est bien indiqué dans la documentation.

Le relevé annuel indique cette valeur et est disponible autour du moin de juin qui suit.

Il y a le même genre d’info pour le RREGOP.

https://www.carra.gouv.qc.ca/fra/e-vie/evenement_5/fin_emploi_532.htm

Ce qui fait mal est l’impôt sur une partie de cette valeur, celle qui ne peut pas être transférée dans un CRI et qui est imposée l’année du retrait comme un revenu. Le montant est prescrit dans la loi. En gros, la partie qui peut être transférée dans un CRI sans payer d’impôt semble être la rentre prévue à 65 ans X le facteur de valeur actualisée (8517 de la loi https://laws-lois.justice.gc.ca/fra/reglements/c.r.c.,_ch._945/TexteComplet.html )

Si on a droit à la rente, il est difficile de justifier de prendre l’argent plutôt que la rente à moins de vouloir utiliser rapidement l’argent. Autrement, il faudra avoir un meilleur rendement que le régime lui-même pour simplement espérer produire une rente équivalente. Ça implique d’avoir des investissements plus risqués pour le même résultat. Le régimes ont habituellement le rendement d’un fonds 60/40 mais pour les prestation déterminées, c’est comme avoir une obligation qui rapporte autant qu’un tel fonds. Dur à battre!

Et cela ne règle pas la problématique de l’espérance de vie. Si on ne calcule pas la date exacte de son décès, on manquera d’argent ou on n’en profitera pas entièrement, ce qui a des impacts importants sur la qualité de vie. Mais on rentre dans la gestion de portefeuille, les annuités, et même la fabrication d’une rente garantie comme William Bernestein propose en reportant les rentes de l’état autant que possible.

Il y a l’histoire de la partie de l’employeur vs la nôtre qui, honnêtement, m’échappe par contre. Je ne trouve rien là-dessus.

Bonjour

Je fais partie de ceux qui cotisent au RREGOP. Qui est assez complexe à mon avis! Et que j’ai de la difficulté à cimprendre malgré toutes les questions sans réponse. Vous dites avec sorti vos cotisations, celles de l’EMPLOYEUR et les intérêts. Êtes-vous à la retraite? Avez vous plus de 55 ans? Car à ma connaissance, si on veur avoir les cotisations EMPLOYEUR, on doit être éligible à la retraite, 61 ans et +. Si non, (61 ans et moins)on a droit à seulement aux cotisations personnelles + intérêts???

Merci de m’éclairer!

J’ai malheureusement l’impression qu’on n’aura pas de réponse de sa part 🙁 Ça fait déjà un mois que j’ai posé une question similaire…

Bonjour R101,

Effectivement, je n’ai jamais compris pourquoi les relevés du RREGOP sont toujours 2 ans en retard.

Bonne nouvelle toutefois…en théorie, ces relevés seront « bientôt » disponibles en ligne… mais je doute qu’ils seront disponibles en temps réel (vs avec un retard de 2 ans).

On mentionne la disponibilité en ligne « prochainement » de ces relevés ici via « Mon Dossier »:

https://www.retraitequebec.gouv.qc.ca/fr/services-en-ligne-outils/Pages/services-en-ligne-outils.aspx

Cordialement.

Bonjour Passionné Mélomane,

Bonne nouvelle! Je ne savais pas… J’ai hâte de savoir quand ce sera disponible (« prochainement » peut vouloir dire 2 mois ou 2 ans, who knows?) et surtout si ces relevés seront disponibles pour l’année précédente (au lieu de 2 ans).

Merci pour l’information!

Bonjour R101,

Premièrement, merci pour le blogue. Je l’ai découvert cette semaine et c’est très intéressant.

Une question pour vous :Je ne comprends pas trop l’idée de mettre la valeur de la maison dans l’avoir net… Cet argent, contrairement à d’autres catégories d’actifs, ne peut pas vraiment générer de revenus. Voir les multiples articles au sujet sur devoir inclure ou non le montant payé sur l’hypothèque dans l’avoir net.

Si votre maison du jour au lendemain montait drastiquement de valeur ou descendait drastiquement, cela aurait-il un impact sur le moment de prendre votre retraite? Non, seulement diminuer les dépenses requises…

Remarquez que je n’ai pas trouvé sur votre site quel est votre objectif de retraite (ex: couvrir combien de dépense par année, atteindre X d’avoir net) donc peut-être que je n’ai pas vu l’info non plus !

Bonjour Future Retraitée,

Bienvenue sur mon blogue et merci pour ce premier commentaire!

La maison est incluse dans le calcul de l’actif net, car c’est un actif. L’hypothèque adossée à la maison est aussi dans le calcul de l’actif net, car c’est un passif. Ce n’est pas plus compliqué que cela. Est-ce que la maison génère des revenus? Non. Mais, c’est quand même un actif. Il en va de même pour les œuvres d’art et les voitures de collection. En d’autres mots, ce sont des actifs qui génèrent un profit à la vente seulement (espérons-le!).

La variation de valeur de la maison (augmentation ou diminution, le cas échéant) n’a aucun impact sur le moment de prendre ma retraite. Je vais devoir me loger pour le reste de mes jours. À moins de vouloir faire de l’arbitrage géographique (ce qui n’est pas mon cas), la valeur de la maison ne doit pas être incluse dans le « FIRE Number » (le montant dont j’ai besoin pour prendre ma retraite). C’est pour cela que je regarde toujours deux chiffres : l’actif net et le portefeuille net. Je pourrais donc ajouter le « portefeuille net » dans le but d’être plus transparent.

Pour ce qui est de mon « FIRE Number », il est de 750k$. Donc, j’ai besoin de 750k$ en « portefeuille net » (pas 750k$ en « actif net ») pour pouvoir prendre ma retraite précoce et vivre le reste de mes jours sur les rendements (4% net d’inflation ou 30k$/année en dollars d’aujourd’hui). Cela dit, ce 750k$ est mon objectif personnel et non celui du couple. Je suis justement dans le processus de calculer notre objectif de couple, car j’ai l’intention d’arrêter de publier des bilans individuels. Comme j’ai expliqué dans mon dernier article, je vais commencer à publier des bilans conjoints à partir du 1er janvier 2021. Je faisais initialement des bilans individuels et je parlais de mon objectif individuel de retraite de 750k$, car j’avais lancé ce blogue avant de me marier. Maintenant que nous sommes mariés, je vais changer un peu la direction de ce blogue et parler en tant que couple avec enfants.

En résumé, est-ce que la maison doit être incluse dans l’actif net? Oui. Mais, est-ce que la maison doit être incluse dans le « FIRE Number »? Non.

Au plaisir d’échanger avec vous 🙂

R101

Bonjour, je reviens sur la question de Mme. Moi aussi je me demande la question depuis longtemps si je dois mettre ou non la valeur de ma maison. Ce n’est que depuis que j’ai fais une vrai analyse de mes besoins à la retraite que j’ai décidé de l’inclure. Ma logique est…j’ai évalué a qu’elle age je prévois vendre ma maison, dans mon cas 75 ans…à ce moment, je vais encaisser un gros chèque et je vais pouvoir utiliser ce cash pour les 10 ans suivants…pour une espérance de vie jusqu’a 85 ans.

Vous en pensez quoi ?

Votre espérance de vie de 85 ans me semble « louche ». Dans Train de vie, les dimanches à La Presse, on dit sous estimer régulièrement notre espérance de vie. Dépendamment de votre âge, on pourrait viser 94 ans (une chance sur 4 de dépasser), donc faîtes attention de ne pas manquer d’argent à 85 ans!

Pour votre maison, il faut calculer le budget de vous loger autant comme propriétaire (taxes, entretien…) que locataire (loyer), estimer le rendement sur l’argent de la vente de la maison, etc. , pour voir si votre idée tient la route.

Bonjour Patrick,

Voulez-vous savoir si vous devez inclure l’équité de la maison dans l’actif net ou dans le portefeuille net (pour le calcul du « FIRE Number »)?

La maison doit définitivement être inclue dans le calcul de l’actif net (valeur marchande dans les « actifs » et hypothèque/marge dans les « passifs »), car c’est un actif.

Mais, la maison ne doit pas être inclue dans le calcul du « FIRE Number », car vous aurez toujours un coût pour vous loger (que vous soyez propriétaire ou locataire). Je vous invite à relire ma réponse précédente à madame Future Retraitée. Mon opinion n’a pas changé.. 🙂

Sinon, la réponse de Francis est très intéressante. Il faut faire attention de ne pas sous estimer l’espérance de vie. Personnellement, j’aimerais mieux (pour moi, mais aussi pour mes proches) avoir un surplus d’argent en fin de vie qu’un manque à gagner… 🙁

Au plaisir d’échanger avec vous.

R101

En passant, j’ai créé cette page (« Valeur nette de Mr et Mme R101 ») il y a 3 semaines, avec l’objectif de l’utiliser dans la transformation de mon blogue de projet « individuel » à « conjoint ». Mais, je n’ai pas encore partagé publiquement cette page… (les internautes y ont quand même accès). J’attendais d’avoir terminé la transformation de mon blogue pour supprimer l’autre page (« Ma valeur nette ») et partager/promouvoir celle-ci uniquement 🙂

Merci beaucoup d’avoir pris le temps de me répondre, et à bientôt

Merci pour toutes les informations que tu nous transmets. Je suis bien contente de voir un état financier conjoint et plus seulement individuel ! La lecture de liberté 45 et retraite 40, j’ai sauté dessus dès leur sortie sur pretnumérique, m’ont fait repenser à ton blog. 😉 Concernant le RREGOP…c’est dont ben compliqué de faire des estimations précises avec ce fond de pension. Si on retire nos cotisations avant 61ans/35ans de service on n’a pas la partie de l’employeur mais quand même les interêts.. mais de combien sont ils ? Pensez vous retirer les cotisations et les placer dans un CRI ou un FRV ou alors attendre 65 ans pour recevoir la rente différée ? Est ce que vous prévoyez prendre votre retraite en même temps ? Je ne sais pas pour ta conjointe mais personnellement ça me titille de ne pas retourner travailler après mon congé maternité surtout avec les conditions actuelles.

Bonjour Amandine,

Merci pour le « feedback ». Effectivement, c’est très compliqué le RREGOP, comme tous les régimes à prestations déterminées d’ailleurs 🙁 Nous n’avons pas encore pris la décision à propos du choix entre CRI ou rente différée. On verra dans quelques années, lorsque nous aurons atteint l’indépendance financière et pourrons quitter la « rat race ». À suivre…

Pour ce qui est des conditions de travail des infirmières, il y a tellement de choses à dire 🙁 Je ne saurais pas par où commencer…

Au plaisir,

R101

Bonjour!

Ma femme et moi sont dans une situation similaire: j’approche à grand pas du nombre FIRE magique, mais pour ma femme, qui est dans le RRPE (très similaire au RREGOP), c’est le mystère. Si vous êtes en mesure de creuser la valeur du RREGOP/RRPE en cas de retraite précoce, ce serait une super valeur ajoutée au blogue! 🙂 On ne peut pas attendre à 65 ans pour obtenir une rente du RRPE si on sort du marché du travail bien avant 55 ans, mais c’est le néant pour savoir quelle valeur on peut en retirer avant… Merci beaucoup!

Je ne sais pas pour le RREGOP, mais la réduction actuarielle est d’environ 6% par année avec le RRHQ. D’ailleurs, tout le détail du régime est publié dans un règlement que tous les participants peuvent avoir (probablement public en fait).

Oui, en effet, et ça devient vite 0 après le nombre d’années qu’on a en tête comme retraite précoce! D’où l’autre option de transférer le ‘montant’ dans un CRI, puis un FRV, mais on ne sait tout simplement pas la valeur du ‘montant’ en question ni si les règles du FRV seraient très limitantes!

C’est indiqué ici : https://www.retraitequebec.gouv.qc.ca/fr/publications/rrsp/rregop/Pages/rregop.aspx

6% de réduction par année d’anticipation avant 65 ans, et pas avant 55 ans.

Donc, en prenant la rente à 55 ans, elle sera réduite de 60%.

Ça, c’est en supposant qu’elle travaille jusqu’à 55 ans, et c’est vraiment horrible comme pénalité. Ça semble conçu pour resté attaché à l’emploi. Il y a l’option de chercher un montant (option 2 de https://www.retraitequebec.gouv.qc.ca/fr/publications/rrsp/rrpe/Pages/rrpe.aspx#la-fin-demploi-avant-ladmissibilite-a-une-rente-immediate), mais on ne trouve pas comment le calculer.

Bonjour Ardbeg. D’après le lien que vous avez fourni, la réduction est effectivement de 6 % par année, mais l’âge d’admissibilité à la retraite des participants au RREGOP est à 61 ans (ou après 35 ans de service; ou à 60 ans avec 30 ans de service) et non à 65 ans.

Je n’arrive pas à répondre sous votre dernière réponse mais il n’y a pas de miracle : plus tôt vous voulez le montant, plus il sera diminué d’environ 6% par année, que ce soit la rente ou le montant, car ils sont pour ainsi dire interchangeables. Ils ne vous feront pas de cadeau parce que vous optez pour l’encaisser sous une forme ou une autre. Vous risquez même de perdre la part de l’employeur en plus!

Par exemple, ma rente vaut, à 10 ans de mon admissibilité à la retraite, environ 50% de sa valeur à ce moment. Et il y a 10 ans, c’était la moitié d’aujourd’hui, donc le quart de la valeur au moment de la retraite.

J’ai la valeur de ma rente à chaque relevé annuel. Aussi, il faut se rappeler qu’on gagne au jeu de la rente si on dépasse l’espérance de vie prévue, chose impossible avec le montant.

Finalement, il n’est pas requis de travailler jusqu’à 55 ans, mais la valeur de la rente sera évidemment fonction des années de cotisations.

Bonjour Normand,

Oui, il y a ces critères lorsque la personne prend sa retraite, mais dans le cas présent, c’est une fin d’emploi avant l’admissibilité à une rente immédiate et les critères sont différents et basés sur 65 ans.

Bonjour Francis Laurin,

Je ne sais pas pour le RRPE. Mais, pour le RREGOP, il y a deux options pour ceux comme ma femme qui quitte leur emploi avant l’âge de 55 ans. C’est indiqué à la page 3 du relevé de participation (annuel). Voici le passage en question :

« Vos droits

Si vous cessez d’occuper votre emploi avant 55 ans, voici les options qui s’offrent à vous :

– Vous pourriez conserver vos droits au RREGOP afin de recevoir une rente à partir de 65 ans, ou dès l’âge de 55 ans avec une

réduction permanente de 6 % par année. Pour demander votre rente, vous devrez utiliser le formulaire Demande de rente de

retraite (RSP-079) prévu à cet effet.

– Vous pourriez recevoir un montant unique correspondant à la valeur de votre rente. Ce montant devrait alors être transféré

dans un compte de retraite immobilisé (CRI) ou dans un fonds de revenu viager (FRV). De plus, une partie de ce montant

pourrait vous être remboursée à la suite de l’application des règles fiscales. »

Le problème est que c’est impossible de savoir le « montant unique correspondant à la valeur de votre rente ». C’est la valeur actuarielle de la rente qui sera calculée au moment de la cessation d’emploi.

Il est possible de l’estimer, mais cela reste une estimation… Dans un autre article, un planificateur financier (Pl. Fin.) avait suggéré d’utiliser la formule « 1,75 x valeur actuelle des cotisations et du rendement » pour estimer la valeur de la rente du RREGOP pour une personne qui va quitter son emploi avant 55 ans. C’est une « règle du pouce ». Je ne sais pas s’il y a une autre façon de l’estimer…

Au plaisir d’échanger avec vous,

R101

J’ai retrouvé l’article en question. Cela avait été discuté ici : https://retraite101.com/six-cent-mille-dollars/

Oh wow, c’est très exactement ce que je cherchais! Une règle du pouce de la valeur actuarielle enfin! 1.75 ou 2x la valeur des cotisation + intérêts. Ce serait intéressant d’avoir plusieurs sources, mais c’est déjà mieux que le néant dans lequel on naviguait. Merci de la référence!

Merci beaucoup pour ce partage et surtout cette transparence, ça permet de se comparer mais surtout de se rassurer.

Je te suis depuis quelques mois et par la même occasion, j’ai découvert le mouvement FIRE.

Je ne suis pas tout le temps en accord avec ces principes mais au final j’ai le même objectif, tout en prenant une route différente 🙂

Je ne sais pas si tu le calcules, en tout cas je ne l’ai pas trouvé sur ton blog, je serais curieux de connaître l’évolution du rendement de tes placements – différence entre ton portefeuille fin 2020, par exemple, et l’argent injecté durant cette même année.

Dans ton blog et dans bien d’autres, vous n’êtes pas fan des conseillers financiers mais vous prônez plutôt pour une gestion autonome de vos finances personnelles.

J’ai fait le choix de passer par un professionnel et toujours dans un but de comparaison, je serais curieux de connaître cet indicateur.

Bravo pour ta belle progression.

Bonjour DS,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Nos routes sont différentes, mais l’objectif est le même! Le plus important, à mon avis, est le « FI » dans « FIRE ». La liberté n’a pas de prix.

Je dois avouer que je ne suis pas assidu pour calculer le rendement annuel pour chacun de mes comptes (REER, CÉLI, REEE, compte non enregistré …) et ceux de ma femme (REER, CÉLI, RREGOP …). Du moins, je ne suis pas aussi assidu pour faire cela que pour tenir à jour un budget et des bilans dans Excel 😉 Il y a des années où j’ai fait les calculs, mais ça prend beaucoup de temps à cause des nombreux comptes, des entrées (parfois sorties) d’argent, etc. Il faudrait que je procède à l’exercice à la fin de cette année…

Il n’y a pas de problèmes à faire appel à un professionnel de la finance. Personnellement, je ne le fais pas, mais je n’ai pas de problème avec ça. Il y a aussi d’autres professionnels qui sont utiles dans certaines situations : CPA, fiscaliste, etc. Ça dépend de sa situation, de ses besoins, de ses objectifs, etc.

Au plaisir d’échanger avec vous,

R101

Je ne parlais pas pour chacun de tes comptes mais uniquement pour l’ensemble de ton portefeuille.

Simplement à calculer la différence entre la valeur de ton portefeuille 2020 moins la valeur de ton portefeuille 2019 et l’argent que tu as injecté pendant l’année 2020.

Pour un gars en TI et ta grande expérience avec Excel, ça devrait te prendre 5 minutes 😉

Je peux faire cela, mais ça reste un pourcentage approximatif.

J’ai des comptes dans plusieurs institutions financières et cela explique aussi la complexité de calcul du rendement annuel moyen pour l’ensemble des comptes. J’aime avoir des chiffres/pourcentages précis 😉 Je rêve que ce calcul soit automatisé et précis pour tous les comptes et pour toutes les institutions…

Comment fais-tu pour connaître les rendements de tes FNB et déterminer ta stratégie en conséquence ?

Bonjour DS,

Je ne détermine PAS ma stratégie selon les rendements des FNB. Je fais plutôt l’inverse (c’est le choix de ma stratégie qui détermine les FNB dans lesquels j’investis).

Ma première étape a été de choisir une stratégie : j’ai choisi l’investissement indiciel. Ma deuxième étape a été de choisir les actions ou FNB qui correspondent à cette stratégie et à mon profil d’investisseur. Initialement, j’avais un « 3-Fund Portfolio » (ZAG/VCN/XAW) avec une répartition des fonds selon mon profil d’investisseur. Mais maintenant, j’utilise un simple FNB d’allocation d’actifs par compte (source : https://retraite101.com/revenir-a-la-strategie-initiale/ ).

Au plaisir,

R101

J’utilise la fonction tri.paiements d’Excel pour calculer le rendement de nos placements pondérés selon la valeur monétaire. J’ai un fichier dans lequel j’entre la valeur des comptes et les entrées et sorties du compte. Aucun besoin d’entrer les transactions et la fréquence d’entrée de la valeur des comptes dépend du calcul qu’on veut faire. Si on veut juste le rendement annuel, on n’entre qu’une valeur de portefeuille par année. Ainsi, si on cotise le 1er janvier le maximum du CELI, il y a seulement deux données à entrer : la valeur à la fin de l’année précédente et la cotisation.

Pour que le calcul puisse se faire sur différentes périodes, il faut faire un peu de mise en forme mais une fois que c’est fait, il reste simplement à alimenter le fichier.

J’entre les valeurs à chaque mois, je peux donc calculer le rendement sur n’importe quelle période d’une fin de mois à une autre, sur aussi longtemps que j’ai compilé l’information. 1 mois, 3 mois, 6 mois, un an, 5 ans, 10 ans, 15 ans, etc. et ce, à n’importe quelle date qui correspond à une fin de mois.

Je trouve que c’est un élément fondamental pour contrôler la qualité de notre stratégie d’investissement, surtout quand on n’opte pas pour des FNB d’allocation d’actifs ou indiciels. Combien de gens pensent faire mieux que les marchés (!) mais ne le vérifient jamais?

Je peux vous partager le fichier si ça vous intéresse.

Bonjour Retraite 101, Revois-tu ta stratégie semestriellement, annuellement ou en fonction de certains évènements ? Je comprends mieux pourquoi tu ne calcules pas tes rendements….c’est une autre façon d’aborder les choses.

Le fait de ne pas calculer tes rendements et de ne pas les partager pourrait être dangereux pour certain de tes lecteurs comme les plus juniors. Ils pourraient se laisser tenter d’investir dans les FNB en voyant tes chiffres alors que ta progression pourrait s’expliquer uniquement par l’argent injecté durant cette période.

C’est toujours intéressant de partager ces points de vue, merci.

Bonjour DS,

Non, je ne change pas de stratégie. J’ai la même stratégie depuis plusieurs années (investissement indiciel) et je ne compte pas changer… du moins, pas avant la retraite. Mais oui, c’est une des raisons pour laquelle le rendement de mes placements n’est pas la variable la plus importante à calculer/suivre dans mon parcours vers l’IF. Je suis surtout mes dépenses annuelles (en $), mon taux d’épargne (en %) et la progression de mon actif net (en $ et %).

Effectivement, la progression de mon actif pourrait en théorie s’expliquer seulement par l’argent injecté (nouvelle épargne) ou seulement par le remboursement de dettes (hypothèque dans mon cas). Dans mes bilans mensuels, je l’explique souvent… L’augmentation rapide de mon actif net s’explique par 3 éléments importants : nouvelle épargne, remboursement de dettes et rendement de mes placements.

Pouvez-vous m’expliquer votre fonctionnement? Je crois comprendre que vous choisissez une stratégie selon les rendements que vous avez obtenus avec vos FNB.

Au plaisir d’échanger avec vous,

R101

Salut R101, Aucun FNB dans ma stratégie. Avant de lire tes articles, je ne connaissais pas les FNB. En les lisant, je me suis posé la question si ce type de placements pouvait me donner un meilleur rendement que mes placements actuels….d’où mes questions 🙂

Ma stratégie est à l’inverse de la tienne, si je pouvais la résumer en quelques mots, je dirais « s’endetter (sainement) pour mieux s’enrichir ».

De plus, je n’établis pas ma stratégie tout seul puisque je fais appel à un professionnel pour gérer mes placements.

Comme toi, je maximise les REEE de mes enfants et mes REER. Pour les CELI, nous les utilisons mais ils ne sont pas maximisés, ça ne fait pas partie de mes priorités immédiates.

Je revois ou j’ajuste ma stratégie chaque année en fonction de mes nouveaux objectifs, de ma tolérance aux risques, des rendements de l’année passée et des différents aspects économiques.

Je ne cherche pas systématiquement à diminuer mes dépenses pour investir, j’utilise d’autres leviers.

Pour mes objectifs et ma vision, je me considère comme un Fat Fire.

Sans le savoir, j’avais le même objectif que le mouvement FIRE et j’avais la même vision décrite dans le livre « liberté 45 ».

En espérant avoir répondu à ta question.

DS

TRÈS intéressant. Merci pour ce partage, DS 🙂

Vous baisser jamais la valeur de vos voitures??

Bonjour Kb,

Normalement, je diminue la valeur du véhicule une fois par année, au bilan du mois de janvier. Pour 2020, je n’avais pas baissé la valeur marchande par rapport à 2019 (12k$), car j’avais trop sous-estimer la valeur marchande à ce moment là (mon erreur). Pour 2021, je l’ai baissé de seulement 1000 $ (de 12k$ à 11k$). Selon le Canadian Black Book, la valeur marchande est 15k$, mais sur Auto-Hebdo, les comparables sont à vendre entre 11k$ et 13k$. Donc j’utilise 11k$. Je préfère toujours sous-estimer la valeur marchande des actifs qui déprécié, comme les automobiles et les véhicules récréatifs…

Mais, soyons honnête, la valeur de mon véhicule ne représente que 1% de mon actif net. Donc, déprécier la valeur marchande de 1k$ ou 2k$ ne change rien dans mon bilan…

Bonne Année 2021!

R101

*** Explication pour la valeur de la maison ***

C’est difficile d’ajuster la valeur marchande de la maison dans le bilan et l’actif net. Certains utilisent l’évaluation municipale (valeur qui n’est souvent pas représentative de la valeur marchande), d’autres utilisent les maisons vendues comparables (estimation de la valeur marchande), puis d’autres payent pour un rapport d’évaluateur indépendant, etc.

Dans mon bilan de janvier 2020, j’avais estimé la valeur marchande de notre maison à 240k$, soit la valeur de l’achat en octobre 2019, plus la valeur de rénovations que nous avions du faire en « urgence » à l’achat. On avait estimé que la valeur des rénovations faisait augmenter la valeur de la maison du même montant, car le prix payé pour la maison reflétait le coût de ces rénovations urgentes à faire.

Puis, en octobre 2020, on a renouvelé notre prêt hypothécaire et la nouvelle institution financière a demandé une évaluation indépendante (c’est la banque qui a payé pour cela). Selon l’évaluateur, la valeur marchande de la maison était de 315k$. Comme nous utilisions 240k$ dans notre bilan, cela faisait une différence (majeure) de 75k$.

Je comprends que mon 240k$ était « pessimiste », je l’avoue, car je sous-estime souvent les actifs non financiers (maison, auto, etc.). Mais, je trouvais que 315k$ était vraiment trop « optimiste ». Alors, j’avais utilisé mon jugement et décidé d’utiliser une valeur de 300k$ dans mon bilan à partir du mois d’octobre 2020.

Pour le bilan du mois de janvier 2021, j’ai augmenté de la maison de 5%. C’est ainsi que j’arrive à 315k$. Coïncidence : on se retrouve avec la valeur marchande que l’évaluateur nous avait donnée 3 mois plus tôt 😉

Je me demande pourquoi le CELI de Mme R101 n’est il pas maximisé en considérant que ton compte non-enregistré est élevé?

De plus, je constate que tu parles pas/peu dans tes articles et post de l’impact fiscal de tes choix s’il survient un décès prématuré.

Voici ci un exemple d’impact fiscal que j’ai : j’ai un CELI auprès de Wealthsimple. Cette plate-forme ne permet pas de nommer un bénéficiaire, par conséquent si un décès prématuré survient, le contenu de mon CELI sera versé à mes héritiers légaux (mes enfants) et ne sera pas « rouler » à ma conjointe car nous ne sommes pas marié. Donc la succession (mes enfants) aura de l’impôt à payer.

Le seul moyen d’y remédier c’est de l’inclure dans mon testament.

As-tu déjà pensé aux impact fiscaux dans ta stratégie s’il survient un décès?

Bonjour Mr Gustave,

Excellente question. Même si c’est une question assez personnelle, je vais quand même y répondre 🙂

Mes comptes enregistrés étaient maximisés avant le mariage. Alors, j’ai décidé d’investir dans mon compte non enregistré au lieu d’investir dans les comptes enregistrés de ma femme (conjointe de fait à ce moment-là). Maintenant que nous sommes mariés (nous avons un contrat de mariage et un testament), nous allons continuer d’investir dans ses comptes enregistrés pour les maximiser.

Concernant votre dernière question, notre testament couvre ce genre de situations. Je ne parle pas de testament sur mon blogue (et plusieurs autres sujets d’ailleurs), car ce n’est pas mon domaine de compétence. Si un abonné veut participer à mon blogue et écrire un article à ce sujet, j’en serais ravi. C’est d’ailleurs la stratégie que j’avais utilisée pour l’article sur l’assurance vie ( https://retraite101.com/fonctionnement-assurance-vie/ ).

Bonne année 2021!

R101

Attention, le CELI ne fait pas partie du patrimoine familial. Se marier ne règle pas grand chose, ça prend un testament.

Le livre de Charles Hunter-Villeneuve Lire et Tirelire vol 1 résume tout cela dans un lecture facile avec plusieurs éléments intéressants.

Le REEE aussi peut causer problème, la maison, l’utilisation des avoirs d’un conjoint qui n’a plus sa tête, etc.

Pour le CRCD (que je connaissais pas) si je comprend bien; lors du retrait après 7 ans, on doit payer l’impot sur le gain en capital seulement et non sur le retrait total comme un REER c’est bien ça? Donc 3,000$ valeur du retrait après 7 ans de 4000$ revenu à déclarer est de 1000$ sur la déclaration d’impot. C’est ça? (au lieu de déclarer 4000$ si c’était un retrait reer). Donc le 35% n’a aucun impact futur sur nos déclarations?

Bonjour Mary,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire 🙂

Vous avez bien compris! En réalité, la cotisation de 3000 $ a été effectuée avec de l’argent net d’impôt, et cette cotisation n’a pas réduit votre revenu imposable (comme le REER). Donc, au moment de retrait, l’impôt à payer sera calculé sur le gain en capital, excluant le montant de la cotisation initiale. Le crédit d’impôt obtenu lors de l’achat ne doit pas être remboursé. Si le retrait génère plutôt une perte en capital, le montant de la perte doit être réduit du crédit d’impôt déjà obtenu.

Voici plus d’informations sur l’achat d’actions de CRCD de 2020 : https://retraite101.com/investisseur-selectionne-pour-actions-crcd-2020/

Voici plus d’informations pour le rachat des actions : https://retraite101.com/investir-crcd/ (section « 3. Racheter ses actions »)

Au plaisir d’échanger avec vous!

R101

@Gustave

Ce que vous apportez est beaucoup plus complexe. Ce n’est pas la plate-forme, c’est que le contexte légal au Québec ne permet pas de nommer un titulaire subrogé / bénéficiaire survivant, outre certains produits (principalement des produits comme des rentes à capital variables, plus affectueusement appelé fonds distincts). Et encore, il y a un certain flou juridique en lien avec l’application du CcQ (Code civil du Québec).

Le montant du CELI n’est pas imposable. Si vos enfants sont vos héritiés, ils seront imposés sur la PLUS-VALUE entre le moment de votre décès et le paiement qu’ils recoivent, à titre de revenu de fiducie.

Aussi, le fait que vous soyez marié ou non n’a pas d’impact sur le roulement, on parle de conjoint survivant, pas de conjoint marié survivant.

En toute honnêteté, le sujet est fort complexe même pour la majorité des praticiens..!

Bonjour,

J’ai lu votre article et il y a une notion que j’aimerais mieux comprendre. Vous parlez d’actif net (celi, reer, reee, etc.), mais en même temps ils s’agit d’argent en bourse, donc l’argent est virtuelle, non ? Vous ne la possédez pas encore ? Donc, est-ce qu’il s’agit en fait, d’actif dans le cas où vous vendrez tout vos titres? En fait, je commence à investir en bourse et, je vois peut-être beaucoup trop loin (dans 20 ans min.), mais je me demande comment il faut sortir l’argent rendu là..? Les retraités doivent vende par exemple une partie de leur action détenu en bourse par année ? Ma question est peut-être pas très claire, désolé si c’est le cas! 🙂 Merci!

Bonjour Amélie,

Effectivement, je ne suis pas certain de comprendre vos questions. L’argent est échangé électroniquement, mais l’actif sous-jacent existe réellement. Par exemple, si j’achète une action de Apple (AAPL), la transaction est électronique, je vois mon actif sur une plateforme de courtage électronique, mais je possède réellement une part de l’entreprise Apple. Le même principe s’applique pour un REIT ou autre classe d’actif. Est-ce que j’ai bien compris votre première question?

Concernant votre deuxième question, il y a généralement deux grandes stratégies de décaissement. La première est de vivre des placements de dividendes générés par ses placements. Donc, vous n’avez pas besoin de vendre quoi que ce soit. Vous transférez les dividendes de votre compte de courtage (encaisse) vers votre compte bancaire, c’est tout! La deuxième stratégie est de vendre des placements (gains en capital), puis de transférer le gain de l’encaisse de votre compte de courtage vers votre compte bancaire.

Au plaisir,

R101

Globalement, la valeur de tout est pas mal virtuelle tant que la vente n’est pas faite. Le producteur de fraises, une voiture, des actions, une maison, une vieille console Atari. Même les produits courants peuvent être en spécial la semaine suivante. C’est l’offre et la demande qui fait fluctuer la valeur.

Avec des titres liquides, vendre en bourse est aussi simple qu’acheter. Par exemple, il se transige des millions d’actions de Apple à chaque jour. Même si vous en avez pour 1 million, vous trouverez facilement des acheteurs au prix du marché au moment de la vente.

Même une obligation du gouvernement fédéral de 1000$ va fluctuer en valeur. Si les taux montent, votre obligations va s’échanger à moins de 1000$ parce que de nouvelles obligations sont disponibles avec un meilleur rendement.

Pour les retraités, oui, ils peuvent avoir à vendre pour aller chercher des liquidités. Leur portefeuille va généralement être aussi composé de titres à revenus fixes.

Quant aux dividendes, c’est comme confier la vente de nos titres à on ne sait qui. En plus, on ne contrôle pas la valeur vendue ni la vente faite. Les dividendes ne sont pas de l’argent qui tombe du ciel, la valeur du titre diminue de la valeur du dividende versé.

Pire, dans un compte non enregistré, 100% du dividende sera imposé alors que si on vend un titre, seul le gain en capital sera imposé (à 50%). Les dividendes empêchent de reporter l’imposition.

Je vois que tu as shakepay.

Est-ce que tu « shake » ton téléphone à chaque jour pour récupérer tes satoshi ?

Bonjour Mr-Gustave,

Bien sûr 🙂 Je ne manque pas une journée 🙂 https://legal.shakepay.com/rewards#shakingsats-rewards-table

Au plaisir,

R101

Salut,

j’aimerai savoir pourquoi que vous avez mis 20k dans le capital de la maison a place de le mettre dans le celi de votre femme?

je me pose la question car je dois décider aussi si je fais la même chose car mon celi n’est pas maximisé et il me reste 145k d’hypothèque à rembourser. je pensais que c’était mieux de mettre le 20k dans nos celi que réduire le capital de notre hypothèque vu que les taux sont très bas.

Bonjour Lindsay,

Mathématiquement parlant, c’est plus avantageux d’investir l’argent plutôt que de rembourser l’hypothèque. Surtout dans un compte enregistré (CELI, REER, REEE) et avec les taux d’intérêt en vigueur pour les hypothèques… Mais, il n’y a pas que les mathématiques. Voici ma réponse complète ici : https://retraite101.com/rembourser-dettes-rapidement/ `

Je suis désolé de « linker » un article au lieu de répondre ici, mais j’avais déjà écrit un (long, désolé) article à ce sujet.

Au plaisir,

R101

Salut R101,

Comment avez vous fait pour retirer vos cryptos de WS? Est ce que vous avez reussi a les tranferer directement sur Shakepay? Est ce qu’il y avait des frais?

Merci 🙂

Bonjour Ness,

Il n’est pas possible de transférer vos cryptomonnaies (BTC/ETH) de WS Crypto, car ce n’est pas vous qui êtes le propriétaire. En réalité, quand vous investissez avec WS Crypto, vous achetez un contrat ou produit dérivé dont le prix de ce dernier suit le prix de la cryptomonnaie sous-jacente, selon l’offre et la demande. La cryptomonnaie appartient à la société mandatée par Wealthsimple. Il y a quand même des avantages, par exemple au niveau de la sécurité (ce n’est pas vous qui devez protéger vos cryptomonnaies dans un portefeuille hors ligne).

Personnellement, nous avons testé plusieurs plateformes au cours des derniers mois (depuis l’automne dernier) et nous avons décidé de vendre nos parts de WS Crypto. C’était la plateforme la moins intéressante que nous avons testé. Nous avons décidé de poursuivre avec l’achat de cryptomonnaies dont nous sommes propriétaire.

Au plaisir,

R101

Merci beaucoup pour ta réponse. Au fait, je sais qu’on achète pas réellement de la Crypto avec WS Trade, c’est pour cette raison que je veux tout vendre et transférer dans Shakepay mais je n’ai pas trouvé comment faire :p

Comment tu as procédé?

Merci d’avance 🙂

Comme je disais dans mon commentaire précédent, ce n’est pas possible de transférer votre placement de WS Crypto vers une autre plateforme. Vous devez vendre vos parts de WS Crypto puis transférer l’argent dans votre compte bancaire. Attention, cela génère un gain ou une perte en capital et devra être déclaré dans votre rapport d’impôt de 2021.

Ensuite, vous devez ouvrir un compte Shakepay (ou autre) puis vous transférer de l’argent par virement Interac ou virement bancaire… Une fois que votre compte est confirmé et approvisionné, vous pouvez acheter de la crypto « directement ». Attention, vous serez propriétaire de la crypto et vous aurez la responsabilité de la protéger et de la déclarer aux autorités légales…

P.S. Si vous êtes intéressé, j’ai des codes de références pour Shakepay et Newton ici : https://retraite101.com/offres/

Ce sont deux plateformes que j’ai essayé. Elles ont chacune leurs avantages…

Bon week-end!

R101

Avec 140k$ de non enregistré et 100k$ d’hypothèque, si ce n’est pas déjeta fait, il est grand temps de faire la manoeuvre de Smith et de déduire vos intérêts!

Ce n’est pas très compliqué. Le plus important est de ne pas contaminer l’emprunt. On rembourse et on emprunte à nouveau, c’est juste comme un reset, une histoire de comptes mentaux finalement!

Bonjour Ardbeg,

Oui je sais. Mon problème est au niveau du gain en capital pour décaisser ce placement (HGRO) du compte non enregistré. Le gain représente environ 40k$ sur le 140k$… Mais, une fois que la manœuvre est complétée, je sais que je serai gagnant. C’est juste le gain en capital qui me bloque…

Au plaisir,

R101

Ça donnerait environ 14k$ imposables. Vous pourriez faire une partie de la vente cette année et une autre partie l’an prochain ou encore vendre occasionnellement pour étaler l’impôt sur le montant requis sur plusieurs années. Tout ça aussi en comparant au gain fait sur les intérêts. Vous devez aussi considérer si vous voulez continuer avec l’effet levier ou simplement rembourser au plus vite l’hypothèque. En théorie, la première option est la plus payante à long terme! 🙂

Tant qu’à étaler la vente d’un placement sur plusieurs années, je peux simplement attendre jusqu’à la fin de mon terme de 5 ans (dans 4 ans et demi). À ce moment là, il restera seulement 15k$ à mon hypothèque et je pourrai prendre 15k$ de mon compte non enregistré ou même de mon CELI.

Effectivement, c’est plus avantageux à long terme d’investir avec effet de levier, mais je ne veux pas de dette. Je quitte pour la retraite précoce bientôt (ce n’est pas nécessairement la fin de ma vie « active »), alors je ne veux pas avoir d’obligations financières ( https://retraite101.com/rembourser-dettes-rapidement/ ).

Au plaisir,

R101

Bonjour,

Dans le cas de l’effet levier, je crois qu’on peut plutôt parler d’un choix financier que d’une obligation. On peut le faire avec un compte de courtage sur marge de façon très simple mais les taux hypothécaires peuvent être plus intéressants. C’est une façon de maximiser le rendement d’actifs. Je crois même que l’effet levier, mathématiquement, permet de réduire le risque pour un rendement égal en permettant d’investir dans un portefeuille moins risqué qui procurera un rendement égal à cause de l’effet levier.

Bref, celui qui utilise son compte de courtage sur marge a-t-il une obligation financière?

J’ai une question à propos de ce commentaire :

« Je crois même que l’effet levier, mathématiquement, permet de réduire le risque pour un rendement égal en permettant d’investir dans un portefeuille moins risqué qui procurera un rendement égal à cause de l’effet levier. »

Pouvez-vous m’en dire plus? Parlez-vous d’une stratégie d’investissement dans des actions de sociétés « blue chip » dont le « dividend yield » sera supérieur au taux d’intérêts de la marge?

Bonjour,

Non, pas de vaine stratégie de dividendes! (les dividendes ne sont pas un facteur qui permet un rendement supérieur)

Bien plus aller chercher 100% du rendement du marché avec 80% d’actions et 20% d’obligations, par exemple, avec un levier de 25%. Ainsi, on a le rendement qu’on aurait avec 100% actions mais avec un portefeuille 80/20. Je n’ai pas encore retrouvé où c’était expliqué, peut-être dans un livre de Bernstein.

OK, merci. Je vais faire quelques recherches.

J’ai vu ça aussi, je pense que c’est JL Collins qui en a glissé un mot.

Bonjour Mr R101,

Je m’interrogeais par rapport aux sommes allouées à vos CELI versus ce que vous garder dans vos comptes bancaires (16 420 $).

Personnellement je possède déjà un compte de courtage CELI dans lequel j’investis en bourse, mais je garde aussi un coussin financier dans le CELI de mon compte bancaire. Toutefois, je me rends compte que cela empêche l’optimisation de mon CELI, car une portion (mon coussin financier) n’est pas investie, en restant dans le CELI de mon compte bancaire.

Question 1: De votre côté, votre CELI (75 717 $) est-il 100% investi dans un compte de courtage?

Question 2: Parlant de coussin financier, avez-vous une stratégie d’investissement »safe » et liquide (marché monétaire, FNB d’obligations, FNB de répartitions d’actifs très conservateurs, …) pour les sommes que vous n’investissez pas pour le long terme? Je réfléchissais à l’idée de mieux utiliser les réserves que je garde en banque, sans pour autant prendre de risque financier sur ce capital et pouvoir le récupérer rapidement au besoin.

J’espère que mes questions sont compréhensibles! Par ailleurs, je tiens à vous remercier et vous féliciter pour votre blogue (et votre retraite récemment annoncée!), c’est une source d’information très intéressante, inspirante et simple à comprendre.

Merci beaucoup.

Bonjour,

À mon avis, vous devriez mettre 100% du CELI en bourse et conserver votre coussin d’urgence dans le meilleur compte de banque à intérêt élevé (ex: banque laurentienne numérique) parce que rien de « safe » ne le bat excepté que le compte de banque peut baisser son taux n’importe quand, dans quel cas, vous changez de banque tout simplement.

À un moment donné, si votre patrimoine devient très grand, vous n’avez plus besoin d’un coussin d’urgence, mais juste un plan d’urgence (piger 5000$ d’urgence dans vos placements en bourse ne fait pas mal si vous avez 500 000$, à un moment donné).

Mon opinion! 🙂

Bonjour,

Oui, en effet, c’est du moins ce que je compte faire, ce serait plus stratégique pour maximiser le CELI de mon compte de courtage.

Merci pour votre point de vue!

Je suis d’accord avec vous Francis 😉

Bonjour Alex,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Je n’ai pas de fonds d’urgence (fonds de prévoyance) et je ne laisse jamais plus de 2000 $ dans mon compte chèque. Voici un article qui explique pourquoi je suis « contre » le fonds d’urgence, pour ceux en bonne situation financière : https://retraite101.com/comment-dilapider-un-fonds-durgence-en-une-journee/

La raison pour laquelle j’avais 16 000 $ dans mon compte bancaire au 1er juin, c’est que j’avais vendu mon véhicule récréatif (motomarine) la semaine précédente. Comme je viens de quitter mon emploi et que nous déménageons dans le Grand Nord du Québec (https://retraite101.com/je-prends-ma-retraite-dans-30-jours/ ), nous avons décidé de garder cette somme dans un compte d’épargne pour quelques semaines… Le temps de se « placer ». Par la suite, cette somme sera envoyée dans le CELI de ma femme, qui est notre priorité étant donné que c’est notre seul compte enregistré qui n’est pas encore maximisé.

Autrement, le laisse toujours le montant minimum dans mon compte bancaire pour couvrir les paiements préautorisés dans mon compte (hypothèque, assurances, etc.). J’investis l’argent disponible dès que possible sur les marchés financiers. Pour mon compte CELI, il est investi en bourse à 100 %. Voici la dernière mise à jour de mon portefeuille boursier : https://retraite101.com/ma-strategie-d-investissement-en-2021/

Ainsi, je n’ai pas de recommandations ou de stratégies d’investissement sécuritaire spécifiques au fonds d’urgence. Je pense à un compte d’épargne à intérêts élevés ( https://retraite101.com/meilleurs-comptes-epargne/ ) ou simplement une marge de crédit. Mais, une chose est certaine, je n’aurais pas de fonds d’urgence dans un compte CELI… Le CELI devrait être utilisé pour les placements qui ont le plus de potentiel de croissance, car les sommes / gains / revenus ne seront jamais imposés. Avez-vous accès à une marge de crédit hypothécaire ou une marge de crédit personnelle?

Bon week-end et au plaisir d’échanger avec vous.

R101

Bonjour Mr R101,

Merci pour votre réponse. 🙂 J’ai consulté l’article mis en lien concernant les désavantages d’un »fonds d’urgence »… et je dois reconnaitre que je suis bien d’accord! La notion d’urgence est importante à relativiser par rapport aux dépenses prévisibles / ponctuelles. En plus, ma situation actuelle ne justifie pas le fait de garder un coussin financier en banque et de payer un « coût de renonciation ».

Non, je n’ai pas de marges de crédit, il faut dire que je n’ai pas d’hypothèque en partant. Je pourrais avoir accès à une marge de crédit personnelle, mais je n’en ai jamais eu besoin.

Merci pour ces pistes de réflexion!

Ça me fait plaisir 🙂 L’important est de comprendre qu’il n’y a pas de solution unique. Il faut réfléchir à ses besoins / objectifs, comprendre les options disponibles avec les « pour » et « contre », faire un choix et être à l’aise avec ce dernier.

Bonne réflexion et au plaisir!

R101

Bell progression pour un retraité. 😉

A chaque fois je suis sidéré par nos similitudes. Nous venons de passer le cap du 900 000$ d’actif net également, mais nous, on travail! La grande différence est que nous n’avons plus d’hypoteque (ce qui fait que nos investissements sont moindres). On voit la puissance des intérêts passif dans notre comparaison.

Merci Bigdji 🙂

Félicitations pour l’atteinte du 900k$ d’actif net et pour avoir une résidence sans dettes. Ce sont deux « milestones » importants! Avec des revenus de travail, vous devriez être capable de passer le cap de 7 chiffres d’ici peu (cotisations + rendement). Si ce n’est pas indiscret, quel est votre « FIRE Number »?

Au plaisir,

R101

Salut R101,

On garde le cap tout comme vous au 1er novembre :).

Je vise 25 000 de dépenses personnelles annuellement. En considérant les bonnes subventions pour les enfants (x3) et que ma conjointe continuera de travailler (elle est loin d être prête d’arreter) ceci est suffisant pour combler nos dépenses actuelles. Je veux aussi opérer, éventuellement, une réduction du travail au lieu d’un arrêt complet, ce aidera grandement à conserver mon capital au début et peut-être se payer un peu de « luxe » ou une marge lorsque les enfants grandirons ou avancer l’hypoteque de notre nouvelle future maison. La portion adolescence est un peu un inconnu au point de vue de dépenses pour moi…

Bonjour Bigdji,

On ne suit, comme toujours. 🙂 On va devoir faire un 3e enfant pour que nos situations se ressemblent encore plus 😛

En procédant à une diminution de travail plutôt qu’un arrêt complet, ça permet plusieurs choses positives : s’adapter à la nouvelle réalité de jeune retraité, retarder les retraits de placements, ajouter un coussin pour l’imprévu (adolescence de 3 enfants), etc. Donc, c’est vraiment une bonne idée! 🙂 C’est en quelque sorte ce que l’on fait, mais sous une forme différente…

Les allocations familiales sont bonnes, mais elles le seront encore plus lorsque tu procéderas à une diminution de travail! 🙂

Au plaisir,

R101

je vois tu ne cotise plus au CRCD y a t’il une raison? et le regop de madame devrais monté beaucoup plus au prochain relever étant donné qu’elle a recommencer a travailler ,impresionnant aussi a la vitesse que son celi a augmenté bravo

Bonjour John,

Effectivement, je ne cotise plus au CRCD. La raison est simple : je n’ai plus de revenus! 🙂 Sinon, j’aurais continuer de cotiser au CRCD une fois que mes comptes enregistrés sont maximisés (ce qui était le cas en 2019 et 2020).

Le seul revenu familial que nous avons est le revenu d’emploi de ma femme (infirmière dans le Grand-Nord). Nous avons une petite marge de manœuvre pour épargner… Et on utilise cette marge de manœuvre pour maximiser son CELI le plus rapidement possible! 🙂

Vous avez raison… La valeur du RREGOP devrait augmenter rapidement au cours des prochaines années. Mais, malheureusement, l’effet ne sera visible dans nos bilans qu’à partir du printemps 2023… lorsque le relevé de participation du 31 décembre 2021 sera disponible. C’est assez décevant que les relevés de participation du RREGOP soient disponibles 1-2 ans en retard. 🙁

Au plaisir,

R101

Bonjour,

Merci pour vos articles et vos chiffres claires, ça permet de se situer .

Question par rapport au régime enregistré : si on fait un virement dans un compte REER et/ou CELI qu’on gère nous même, est ce que fiscalement ça serait considéré comme une cotisation même si j’achète aucune action ou juste une partie de l’argent est utilisé.

Merci

Bonjour abdoul,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire! 🙂

C’est une excellente question! Par contre, pour y répondre, il me manque une information importante. D’où provient la somme du virement?

Par exemple, si vous faites un transfert d’un CELI géré par votre conseiller financier vers votre CELI auto-géré, ce transfert n’est PAS considéré comme une nouvelle cotisation. Mais, si vous décaissez une somme d’un CELI géré par votre conseiller financier vers votre compte-chèques et que vous transférez ensuite cette somme de votre compte-chèques vers votre CELI auto-géré, alors ce transfert est considéré comme une nouvelle cotisation.

Joyeux temps des fêtes et au plaisir d’échanger avec vous.

R101

Merci pour la réponse,

plus de mon compte chèque à mon compte CELI/REER. je me pose cette question, car avec une banque , le montant transféré est tout de suite investit. par contre, en gérant seul, je laisse un certain montant dans le compte celi/reer pour acheter lors des baisses. vu que je suis un investisseur qui fait plus au moins du swing trading.

Bonjour Abdoul,

Si vous transférez une somme d’argent de votre compte-chèques vers votre CELI (ou REER) auto-géré, ce transfert est considéré comme une nouvelle cotisation, que l’argent soit investi (ex. : actions, FNB…) ou non (encaisse).

Au plaisir,

R101

Merci pour la réponse.

Ça me fait plaisir 🙂

Bonjour, votre blog est très intéressant!

Je me demandais comment inclure des montants de fonds de pension à prestation déterminé dans mon calcul d’actif? Une portion de ce fond est en PD et une portion (avant l’année de conversion) est en CD. Je peux facilement voir la portion CD sur mes relevés, mais la portion PD m’est présenté comme une rente mensuelle à venir.

Merci beaucoup pour le partage de conaissance.

Bonjour Pascal,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire. 🙂

Effectivement, pour la portion à CD, c’est assez facile considérant que vous avez déjà le montant.

Pour la portion à PD, vous pouvez généralement demander un calcul de valeur actuarielle de votre régime au département de R.H. Si ce n’est pas possible (c’est le cas pour ceux qui (exemple) participent au RREGOP comme ma femme), vous pouvez inclure « au minimum » le montant qui correspond aux cotisations et intérêts. Cela sous-estime bien entendu la valeur du RRPD.

Si vous voulez aller un peu plus loin, vous pouvez multiplier le montant qui correspond aux cotisations et intérêts par un facteur (ex. : 1,25-1,75) pour inclure la part de l’employeur, mais aussi tenir compte de l’actualisation (valeur de transfert du RRPD en dollars d’aujourd’hui). Ceci a été discuté dans les commentaires de cet article : https://retraite101.com/bilan-2021-notre-actif-net-a-augmente-de-223k/ Je vous invite à lire la discussion à ce sujet.

Au plaisir d’échanger avec vous. 🙂

R101

Bonjour,

Dans vos graphiques de répartition de votre actif net ne devriez vous pas soustraire la valeur de votre hypothèque à la valeur de votre maison ?

Bonjour Félix,

Ce sont des graphiques de répartition d’actifs (pas de répartition d’actifs « nets » 😛 ). C’est pour cela que les passifs (comme l’hypothèque) ne sont pas déduits des actifs. Mais, effectivement, il pourrait être intéressant de produire les graphiques avec les actifs nets… 🙂

Bonne semaine,

R101

Ah d’accord, sur celui de 2021 c’est écrit actif net, c’est ce qui m’a induit en erreur.

Merci pour vos articles, c’est très intéressant.

Oh, effectivement, je vois cette erreur dans le graphique de 2021. 🙁 C’est bizarre. Les autres graphiques ont le bon titre. Je vais régénérer le graphique de 2021 avec le bon titre…

Désolé pour la confusion. 🙁

Edit : Fait – J’ai régénérer le graphique de 2021. 🙂

Bonsoir à tous,

J’écris pour la première fois sur ce blogue qui est soit dit en passant super intéressant ! J’avais une question pour vous les adeptes et le créateur de ce blogue. Suis-je le seul à être obsédé par son actif net haha! Je ne suis jamais rassasiée ce que j’ai accumulé! Mes objectifs ne font que s’élever! Il y a quelques année je souhaitais avoir 1 million pour ma retraite, maintenant je vise le 2 millions-2.5 millions pour mes 40 ans, pour ensuite me rendre à au moins 10 millions d’ici mes 55 ans. Est-ce que vos objectifs ne cessent de grandir ou vous êtes capable de vous contrôler haha. Existe-t-il une thérapie pour ce genre de trouble haha! J’aurai fort probablement un actif net de 1.5 millions vers la fin de l’année si tout se déroule comme prévu. Est-ce que c’est bien pour quelqu’un de 35 ans? Je ne le sais pas, je ne sais plus? Je travaille beaucoup, j’ai 2 compagnies opérantes et 1 compagnies en immobilier. J’ai toujours le sentiment que je n’en fais pas assez, que je devrais trouver une meilleure façon d’accumuler de l’actif, que c’est une course contre la montre! On voit souvent des influenceurs sur le net qui ont une vie multimillionnaire à un jeune âge, c’est quand même confrontant disons….. j’aimerais avoir votre avis sur comment vous gérez votre plan d’accumulation d’actif!

Bonjour M. Fauché,

Un actif net de 1,5 million de dollars à 35 ans, c’est … EXCELLENT! Vous êtes dans la catégorie « Super épargnant »! Maintenant, est-ce que c’est assez pour lever le pied? C’est vous qui le savez…

Est-ce qu’un million, 2,5 millions ou 10 millions pour la retraite sont suffisants? Encore une fois, ça dépend… Ça dépend de votre situation personnelle, de vos besoins, de vos objectifs, etc. Par exemple, avec un portefeuille d’investissement de 10 millions, vous pouvez théoriquement dépenser 400k$ par année (indexé à l’inflation) sans jamais toucher au capital de départ. Pour certains, c’est beaucoup trop. Mais, pour d’autres, ce n’est pas suffisant…

Je comprends qu’on en veut toujours plus. Mais, si vos objectifs sont bien définis, ils ne devraient pas changer. À moins, bien entendu, d’un changement significatif dans votre vie personnelle/financière. Ce qui vous forcerait de toute façon à revoir vos objectifs.

Bref, je vous recommande de prendre le temps de réfléchir à votre vie, à vos besoins, à vos valeurs, puis de définir vos objectifs. Puis, élaborer un plan qui correspond à ces objectifs. Vous serez peut-être mieux « enligné » et votre parcours vers l’IF sera peut-être plus agréable (ne pas se remettre en question, ne pas repousser les objectifs, etc.).