Dernière mise à jour le 19 août 2022

Dans mon bilan du 3e trimestre de 2020, j’avais annoncé que je mettais fin aux bilans individuels (source). J’avais dit que je ferais possiblement un dernier bilan individuel à la fin de l’année, pour compléter mes données de l’année 2020. La raison de ce changement est que je voulais commencer à publier des bilans conjoints (familial) à partir de janvier 2021. Cependant, je ne respecte pas mes promesses, car j’ai quelque chose à célébrer! Je viens de dépasser les six-cent-mille dollars (600k$) en actif net 🙂 🙂 🙂

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Je suis heureux, je suis fier… et je voulais partager l’atteinte de ce jalon avec vous, mes fidèles lecteurs.

Ainsi, je ne pouvais pas passer à côté d’un bilan pour le mois de novembre. Dans cet article, je vous donne un peu plus d’information sur la répartition de ce 600k$…

Bilan du mois de novembre 2020

Lorsque je compare avec le début de l’année 2020, je vois que mon actif net a augmenté de 128k$. Oui, une augmentation de plus de cent mille beaux dollars! 🙂 Je suis passé de 476k$ à 604k$ (source).

Outil de calcul de l’actif net

Mon outil de calcul de l’actif net est un fichier Excel qui vous aide à documenter votre parcours vers l’indépendance financière. Il permet d’entrer vos actifs et vos passifs et calculer automatiquement votre actif net.

*Gratuit pour les membres du groupe «Les finances pour tous»

Qu’est-ce qui explique cette augmentation fulgurante en 2020, malgré la pandémie? Je vous explique cela un peu plus loin…

Voici donc mon bilan individuel en date du 1er décembre, incluant la différence par rapport au 1er janvier :

| ACTIF NET INDIVIDUEL | 1 JAN 2020 | 1 DÉC 2020 | DIFF |

|---|---|---|---|

| ACTIFS | |||

| Comptes banque | 22 334 $ | 4 589 $ | -17 745 $ |

| Compte non enregistré | 114 737 $ | 138 690 $ | +23 953 $ |

| CELI | 68 885 $ | 68 985 $ | +100 $ |

| REER | 183 349 $ | 234 738 $ | +51 389 $ |

| REEE (ma part) | 3 905 $ | 8 350 $ | +4 445 $ |

| CRCD | 3 000 $ | 5 822 $ | +2 822 $ |

| Maison (ma part) | 141 500 $ | 171 500 $ | +30 000 $ |

| Auto | 12 000 $ | 12 000 $ | – |

| Véhicule récréatif | 0 $ | 10 000 $ | +10 000 $ |

| TOTAL ACTIFS | 549 710 $ | 654 674 $ | +104 964 $ |

| PASSIFS | |||

| Carte de crédit (ma part) | 751 $ | 340 $ | -411 $ |

| Marge de crédit | 0 $ | 0 $ | – |

| Hypothèque (ma part) | 72 377 $ | 50 214 $ | -22 163 $ |

| Marge hypothécaire (ma part) | 0 $ | 0 $ | – |

| Prêt-auto | 0 $ | 0 $ | – |

| Autre dette | 0 $ | 0 $ | – |

| TOTAL PASSIFS | 73 128 $ | 50 555 $ | -22 573 $ |

| ACTIF NET | 476 582 $ | 604 119 $ | +127 537 $ |

En espérant que ce bilan détaillé répond à vos nombreuses questions concernant mon actif net individuel de six-cent-mille dollars (600k$). D’autres questions? 😛

Les 3 raisons qui expliquent cette augmentation

C’est certain que le mois de novembre a été incroyable pour ce qui est des marchés financiers. Le rendement des dernières semaines m’a certainement aidé à atteindre le six-cent-mille dollars plus vite que prévu. Mais, ce n’est pas seulement le rendement de mes placements en bourse qui explique cette augmentation de 128k$ depuis le début de l’année.

En fait, il y a 3 raisons très simples qui expliquent cette augmentation : nouvelle épargne, rendement sur les placements en bourse et remboursement de dette (hypothèque).

Ce n’est pas plus compliqué que cela. Il n’y a pas de secret ni de recette magique pour augmenter son patrimoine!

Malgré la chute majeure des marchés boursiers en mars 2020, je suis resté investi (source), j’ai continué d’investir et j’ai continué de rembourser mes dettes (hypothèque).

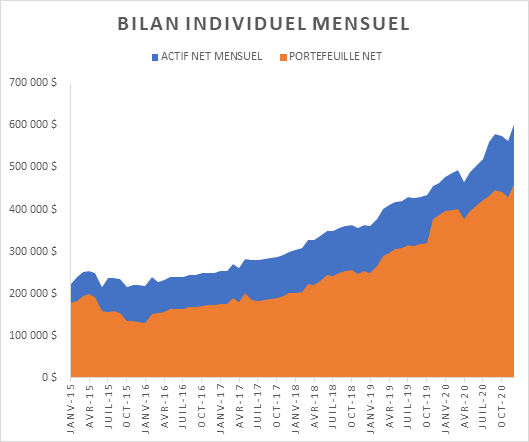

Mon actif net individuel, de 2015 à aujourd’hui

Voici la progression de mon actif net et de mon portefeuille net individuel, de 2015 à 2020. En un peu moins de 6 ans, mon actif net est passé de 221k$ à 604k$, ce qui représente une augmentation de 383k$. Mon portefeuille net, quant à lui, est passé de 178k$ à 461k$, soit une augmentation de 283k$. Not bad! 😉

J’aurais aimé avoir l’historique de mon bilan (actif net et portefeuille net) depuis mes débuts sur le marché du travail en 2010. Mais, ce n’est que quelques années plus tard que j’ai compris l’importance d’avoir un budget et de faire des bilans!

C’est ainsi que j’ai commencé à suivre mon actif net en janvier 2015, à 221k$. J’ai atteint le jalon du 300k$ en décembre 2017, celui du 400k$ en mars 2019 (source), celui du 500k$ en mai 2020 (source) et finalement le jalon du 600k$ en novembre 2020.

Progression mensuelle de mon actif net

Voici la progression mensuelle de mon actif net et de mon portefeuille net individuel, de 2015 à aujourd’hui :

Progression annuelle de mon actif net

Maintenant, voici la progression annuelle de mon actif net et de mon portefeuille net individuel, de 2015 à aujourd’hui. Je préfère la vue annuelle, car cela permet d’enlever les variations à court terme qui ne m’intéressent pas. De plus, la tendance est beaucoup plus claire ainsi. On remarque que l’augmentation de mon actif net individuel s’accélère!

On peut voir que mon bilan a été relativement « plat » de 2015 à 2017. Pendant ces deux années, je n’ai pas vraiment progressé du point de vue des finances personnelles ou du patrimoine. C’est un peu triste à voir, lorsqu’on regarde cela à tête froide. Mais, en 2017, j’ai découvert le mouvement FIRE (Financial Independence, Retire Early). C’est à ce moment que j’ai pris en main mes finances personnelles, que j’ai élaboré un plan de retraite (source) et que je l’ai mis à exécution. Une fois que j’ai eu terminé de rembourser mes dettes, j’ai commencé à épargner puis à arrêter de vivre d’une paie à l’autre. Ce moment coïncide d’ailleurs avec le début de l’augmentation fulgurante de mon actif.

Et vous, comment se sont comportés vos placements pendant ce mois de novembre incroyable?

Meilleures Offres

Suivez-moi sur :

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Bravo pour ce jalon!

J’en suis à 703 k$ dû aux placements surtout et à l’augmentation de 15 k$ de ma partie de la valeur de la maison. Je n’avais pas revu à la hausse la valeur de la maison depuis quelques années, il était temps que j’y rémedie même si je suis resté conservateur. Faudra peut-être que je déprécie en contre-partie la valeur de mes biens et des autos. Pas si évident à évaluer tout ça.

Merci ptsigane.

C’est vrai qu’ajuster la valeur marchande de la maison et de la voiture n’est pas une tâche facile. Certains utilisent l’évaluation municipale (qui n’est pas représentatif de la valeur marchande), d’autres utilisent les maisons vendues comparables, d’autres payent pour un évaluateur indépendant, etc. Personnellement, nous avons renouvelé notre prêt hypothécaire cette année et la nouvelle institution financière a demandé l’évaluation indépendante (la banque a payé pour cela). Selon ce dernier, la valeur marchande est de 315k$. Nous utilisions 240k$ dans notre bilan… c’est donc une différence de 75k$. Je comprends que mon 240k$ était vraiment pessimiste, mais je trouve que 315k$ est vraiment trop optimiste. Alors, j’ai utilisé mon jugement et j’utilise ainsi 300k$ dans mon bilan. C’est ce qui explique le 30k$ de plus sur cette ligne du bilan entre le 1er janvier et le 1er décembre ((300k – 240k) / 2 = 30k$).

Pour ce qui est de la valeur de la voiture, je la déprécie une fois par année, en janvier. Je regarde très rapidement la valeur marchande sur certains sites Web, puis encore une fois, j’utilise mon jugement. Contrairement à la maison, la voiture usagée n’a pas beaucoup d’impact dans le bilan…

Au plaisir,

R101

Ta boule de neige commence à devenir de plus en plus grosse, ça s’accélère très rapidement, félicitations R101!

Merci beaucoup Sylvain. Je commence à croire que c’est vrai que les intérêts composés sont la 8e merveille du monde… 🙂

Bonjour! Je suis curieuse, tu mentionnes que de 2015 à 2017 tes actifs ont peu évaluer car tu ne connaissais pas le mouvement FIRE avant. Quels sont les principaux changements en 2017 qui ont fait la différence?

Également, quelles ressources suggères tu concernant le mouvement FIRE? Livre, site web, etc

Merci pour cet article

Bonjour Jeanne,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Mon actif net n’a pas augmenté entre 2015 et 2017, car j’avais des dettes et je vivais d’une paie à l’autre. En 2017, j’ai découvert le mouvement FIRE et plusieurs ressources (blogues, livres, etc.). À ce moment-là, j’ai décidé de prendre en main mes finances personnelles, d’arrêter de surconsommer, de rembourser mes dettes, d’épargner, d’investir, etc. C’était un changement majeur dans ma vie, pour le mieux. De plus, l’année 2017 est l’année où mon premier enfant est né. Ma femme et moi avons remis en question plusieurs aspects de notre vie, surtout au niveau de la consommation, de l’alimentation, du temps, de la liberté, etc.

Voici ma bibliothèque avec des recommandations de lectures sur l’indépendance financière, les finances personnelles, le mouvement FIRE, etc. : https://retraite101.com/ressources/

Bonne semaine et au plaisir d’échanger avec vous!

R101

Article intéressant comme d’habitude. Je suis étonné de voir que tu as plus de « non-enregistré » que de CELI, tu devrais maximiser celui-ci avant pour économiser en impôts. Tu as encore un solde sur ta carte de crédit de 340$ ?!? Mmm, tu paies des intérêts inutiles depuis des mois, tu devrais rembourser ton solde chaque mois & ainsi gagner des points avec ta carte. Je ne vois pas l’utilité de laisser un montant sur ma carte, si j’ai la capacité financière pour rembourser et avoir une meilleure cote de crédit. Mon portefeuille s’est apprécié beaucoup en Novembre

Bonjour Dividendes & FNB,

Mon CELI est maximisé, mais j’ai encaissé une perte importante avec un placement spéculatif plus tôt cette année. J’en avais parlé dans un autre article (https://retraite101.com/revenir-a-la-strategie-initiale/) :

« Un peu plus tôt cette année, j’ai encaissé une perte importante dans mon CELI avec un placement (titre) spéculatif. Mon petit portefeuille « Play Money » était rendu trop gros, et ce, sur un seul titre. C’est une technique que je ne recommande pas… et que j’ai faite quand même. Bref, une erreur de débutant, qui va me coûter cher à long terme! Cette perte est de l’argent que je ne pourrai jamais récupérer. Pourquoi? Car je ne peux pas déduire de perte en capital dans ma déclaration de revenus lorsque la perte est dans un CELI. Si cela avait été dans le compte non enregistré, j’aurais pu déduire la perte en capital d’un futur gain en capital. Cela dit, à long terme, je serai gagnant d’avoir vendu ce titre (à perte) et d’investir l’argent restant dans un FNB d’allocation d’actifs (XEQT pour être plus précis). Bref, je suis gagnant de simplifier mon portefeuille d’investissement et de revenir à ma stratégie initiale, soit la stratégie d’investissement indicielle! »

Mais bref, il est maximisé 😉

Pour les cartes de crédit, j’ai toujours payé le solde complet à la fin de chaque mois. Ça fait environ 15 ans que j’ai des cartes de crédit et je n’ai jamais laissé de solde impayé. Le bilan mensuel que je fais le 1er de chaque mois représente une « photo » de mes comptes bancaires/investissements/crédits ce jour-là. Donc, en date du 1er décembre 2020, j’ai 340$ sur une carte de crédit. Le compte ferme le 20 de chaque mois et je le paye la semaine même… Bref, je n’ai pas de solde impayé de carte de crédit 😉

Au plaisir,

R101

Bravo pour tout, pour la constance de l’épargne et d’être resté investit (on le dira jamais assez). Qui aurait cru en mars que 2020 donnerait des rendements si exceptionnels sur les marchés? A 500k, 10% de rendement c’est 50 000$.. C’est plutôt fou quand on y pense ! C’est plus que le salaire moyen d’un québécois.

Dun autre cote, tu vas aussi atteindre un jalon important en décembre, celui de tomber sous la barre des 100k d’hypothèque 🙂

Bonjour Jp,

Merci beaucoup pour ton commentaire. Effectivement, personne ne pouvait prévoir l’intensité de la chute boursière que nous avons connue en mars. De plus, au beau milieu de chute boursière, personne ne pouvait prévoir les rendements incroyables pour le reste de l’année 2020. C’est la preuve qu’il faut toujours rester investi. 🙂

Je pense que tu es le seul (pour le moment) qui a remarqué la solde de notre hypothèque. Nous avons fait une remise en capital importante, ce qui a fait baisser (de beaucoup!) le solde de notre hypothèque. Nous sommes actuellement à 100 429 $. Alors, oui, nous allons tomber sous la barre des 100k$ au cours du mois de décembre. 🙂

Au plaisir,

R101

Belle progression! Super mois de Novembre. Première fois que je vous écris, mais je vous lis régulièrement. J’aimerai bien voir un article sur les effets du taux de change sur nos FNB chérie. Tout le monde parle des FNB et de leur simplicités et grandes diversifications. Mais très peu développe sur le sujet des taux changes. FNB couvert ou non couvert, FNB a la bourse de Toronto VS achat en U.S. les effet du taux change peuvent être significative et ne sont pas si simple a évaluer. Cordialement le gars en sabbatique mais sympathique

Bonjour le gars en sabbatique mais sympathique 🙂

Merci de casser la glace avec ce premier commentaire. Je prends note de votre suggestion d’article. C’est vrai que les taux de change ont un impact important sur certains FNB. C’est d’autant plus vrai lorsqu’on prend en considérant les frais sur les taux de change chargés par les institutions financières ou courtiers.

Je vais essayer d’écrire un article à ce sujet bientôt.

Au plaisir,

R101

Truc pour estimer la valeur d’un régime de retraite de l’employeur, et en tenir compte dans notre actif?

Quel genre de régime? Si c’est un régime de style CD (Cotisations déterminées) ou REER Collectif, simplement mettre la valeur accumulée au bilan.

Si c’est un régime de style PD (Prestations déterminées), 3 options :

1) Certains régimes inscrivent une valeur de transfert s’il y a terminaison de l’emploi

2) Vous pouvez vous amuser à faire l’actualisation de la valeur de votre rente de retraite future.

3) Perso, je prends une méthode rapide. (Solde des cotisations + rendement) * 1.75

La 3e méthode sous-estime la valeur de transfert quand même beaucoup (surtout si vous avez beaucoup d’années dans le régime et êtes proches de la retraite), mais ça donne une bonne indication.

Merci! En lisant également les commentaires de C. ci-bas, je pourrais donc ajouter mes cotisations annuelles selon mon T4, et les additionner annuellement, en estimant des rendements….conservateurs. Vous multipliez par 1.75, pourquoi?

Vous devriez avoir les rendements du régime 1x par année sur votre relevé annuel.

Le facteur 1,75 provient d’un vieux calcul actuariel. Je suis juste trop lâche pour faire l’actualisation de la rente future.. Et j’aime bien avoir la surprise de voir que le montant de transfert est plus élevé que celui que j’avais estimé.

Car votre valeur de transfert va augmenter considérablement au fur et à mesure de vos années d’accumulation.. et selon votre régime (ex : 5 meilleures années), si vous augmenter de salaire considérablement, votre valeur va elle aussi être gonflée.

Bonjour JP,

J’aurais eu tendance à multiplier par deux la cotisation puisque la part de l’employeur représente souvent à peu près cette proportion.

1.75 me semble très conservateur et je me demande si c’est dû au fait que le transfert vers un CRI peut engendrer une facture fiscale si la valeur de transfert est trop élevée par rapport aux limites fiscales pour un régime enregistré?

Bien souvent une partie du transfert est transposée vers un CRI à l’abris de l’impôt, mais l’excédent lui est considéré comme un revenu dans l’année du transfert et c’est là que la valeur de transfert peu perdre un peu de plumes à moins que cette somme ne soit directement investie dans un REER.

J’en comprends que c’est peut-être la raison qui fait en sorte que 1.75 est utilisé dans ton calcul?

Bonjour Heli,

JP a très bien répondu (merci JP 🙂 ). Je n’ai rien d’autre à ajouter…

Au plaisir,

R101

A ce sujet j’ai bien hâte de voir comment vous aller calculer le RREGOP dans votre bilan familiale 😉 Je vais pouvoir copier pour mon bilan de cette année qui seras mon premier bilan à vie j’ai 25 ans et je suis officiellement dette free (sauf hypothèque) et j’ai commencer à investir dans les FNB avec mon CELI whealtsimple trade !, Je me suis dit que c’était le moment parfait pour faire mon bilan mais je ne savais pas comment calculer mon RREGOP dans tout ça, on parle quand même de 5 ans …

Bonjour Jimmy,

Dans le bilan individuel de ma femme (pas publié sur ce blogue), on utilise simplement la valeur des cotisations et du rendement. Mais, c’est une approche beaucoup trop conservatrice…

Dans le bilan conjoint, je vais probablement utiliser l’option 3 que JP a expliqué ci-dessus : (cotisations + rendement) * 1,75. Je suis trop paresseux pour calculer la valeur actualisée de la valeur de la rente de retraite future 😛

Au plaisir,

R101

Salut Retraite 101,

Ça fait quelques mois que je lis ton blogue, mais c’est la première fois que je laisse un commentaire. Premièrement, félicitations pour le riche contenu de ton blogue. J’aime beaucoup te lire!

Ma question pour toi est la suivante. Pourquoi ne considères-tu pas la valeur actualisée des rentes liées à ton fonds de pension à prestations déterminées dans le calcul de ton avoir net? Je suis dans une situation d’emploi similaire à la tienne: 31 ans, analyste pour une institution financière, salaire dans les 6 chiffres et fonds de pension à prestations déterminées. Dans le calcul de mon avoir net, je considère la valeur actualisée des rentes de mon fonds de pension à prestations déterminées selon mon dernier relevé annuel. J’ajuste à tous les mois quand je calcule mon avoir net selon un scénario conservateur en ajoutant mes contributions par paie (sans tenir compte du match de l’employeur et du rendement) pour estimer l’évolution mensuelle.

Après tout, ce sont des sommes qui seraient disponibles en droits RÉER et qui figureraient dans ton avoir net si tu n’avais pas droit à ton fonds de pension (en assumant que tu aurais maximisé tes droits RÉER en priorité dans tes investissements). Aussi, tu aurais l’option de les transférer dans un CRI si jamais tu quittais ton emploi et donc l’actif figurerait à ton avoir net. La valeur de cet actif évolue rapidement et la réalité est que ton avoir net est probablement plus élevé que le 600 k$ que tu évalues à l’heure actuelle 😉 Pour être plus précis et conservateur en considérant cet actif, tu pourrais greffer un passif éventuel selon un taux d’impôt moins élevé que ta tranche actuelle à ton avoir net.

Au plaisir!

C.

Bonjour C,

Merci de briser la glace avec ce premier commentaire 🙂

Pour répondre à votre question : « Pourquoi ne considères-tu pas la valeur actualisée des rentes liées à ton fonds de pension à prestations déterminées dans le calcul de ton avoir net? ».

La réponse est très simple… Je n’ai pas de fonds de pension à prestations déterminées 🙂 J’ai un REER collectif avec mon employeur et celui-ci est inclus dans mon bilan / actif net ci-dessus 🙂

Si j’avais accès à un fonds de pension à prestations déterminé, je ferais probablement la même chose que vous pour avoir l’estimation la plus réaliste possible de mon bilan / actif net chaque mois. Bien entendu, avec un ajustement annuel selon le relevé de l’employeur.

Bonne soirée et au plaisir d’échanger avec vous,

R101

Bravo pour cette nouvelle étape et encore une fois merci pour ce partage.

En effet, mois de novembre incroyable ! +15% par rapport au mois d’octobre….impatient de voir le mois de décembre 😉

Bonjour! Devrait-on inclure dans l’actif net la valeur de la participation à un régime de retraite d’entreprise? Si oui, quelle valeur faut-il considérer, la valeur actuarielle? Si non, pourquoi ne pas la considérer? Merci d’avance.

Bonjour Hugo,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Oui, vous devrez inclure la valeur de votre participation dans le régime de retraite de l’entreprise. Recevez-vous un relevé annuel? J’imagine que oui… Alors, utilisez le montant sur votre relevé. Sinon, c’est assez difficile d’estimer la valeur d’un régime de retraite. Les règles sont différentes d’un régime à l’autre…

Au plaisir d’échanger avec vous,

R101

Félicitations pour ce milestone ! C’est vraiment inspirant et j’espère bien m’y rendre un jour, plus tôt que prévu 🙂 ! Qui aurait prédit cette année 2020 hein? En avant 2021 pour la suite !

Merci beaucoup Sorcière frugale. Félicitations pour ton 200k$ (je t’ai laissé un message sur ton blogue). En passant, j’avais 221k$ en actif net lorsque j’ai commencé à prendre en notes mes chiffres (budget, bilan, actif net…) en 2015, à 29 ans. Je pense que tu n’as pas encore 30 ans, alors ça te donne une idée du genre d’augmentation possible de 29 à 34 ans 😉

Super travail, félicitation!

Question rapide, avez-vous des assurances vie permanentes? Avec valeur de rachat ?

Si oui, pourquoi ne pas inclure cette valeur de rachat dans votre bilan ?

Sinon, les auriez-vous incluses ,si c’était le cas , dans votre bilan ou non ?

Je continue à vous lire avec attention, j’adore votre blogue, j’étais content de voir votre témoignage dans le livre Liberté 45 de P-Y Mcsween.

Bonne continuation !

Merci beaucoup Jimmy.

Non, je n’ai pas d’assurance vie permanente. J’ai une assurance vie temporaire de 3 fois mon salaire avec mon employeur ainsi qu’une assurance vie temporaire de 20 ans de 300k$ avec SSQ.

Je suis désolé, mais je n’ai pas assez de connaissances en assurance vie permanente pour répondre à votre question. Un autre abonné du blogue peut-être?

Au plaisir,

R101

Pas de souci, je viens à la rescousse.

Oui, vous devriez inclure la valeur de rachat d’un produit permanent dans votre bilan (net des charges au rachat). L’assureur va vous acheminer un relevé à toutes les années. Dependamment du produit que vous détenez (assurance vie universelle ou vie entière avec participations), votre valeur de rachat devrait évoluer en fonction du rendement à l’intérieur du contrat. Il y a plusieurs façons de monétiser cette valeur, donc clairement c’est un actif ! On peut même faire du levier ave.

Je vous fais une mise en garde. La plupart des stratégies d’assurances vies permanentes fonctionnement avec des clients très fortunés. Pour le commun des mortels, il est idéal de maximiser REER / CELI / REEE / remboursement de dettes bien avant d’investir dans des assurances vies permanentes.

Au plaisir,

Bonjour,

Merci pour la réponse rapide. Effectivement pas d’inquiétude ils s’agit seulement d’un assurance permanente pris à mes 18 ans de 50 000 pour couvrir mes petits prêts et des arrangements funéraire. La valeur de rachat est minime pour l’instant mais elle va grossir avec le temps d’où ma question.

Merci Jp 😉

Felicitation R101. Je te predit le million dans 3 à 4 ans au plus tard 🙂

Bonne continuation

Merci Ness 🙂 Les paris sont ouverts 🙂

Salut R101,

Je ne sais pas si tu connais Ed Rempel, blogueur anglo-canadien qui s’est retrouvé sur la liste de HardBacon? Je voulais déposer un de ses billets ici dans lequel il y remet en question certains certitudes qu’on retrouve dans le monde de la finance et/ou FIRE comme la séquence de rendement, l’allocation en obligation, la sécurité des obligations, etc., histoire de lire des opinions diverses et de susciter le débat.

C’est en lisant son blogue, par exemple, que j’ai décidé de diminuer le contenu en obligations de mes investissements. Et je me questionne sur la séquence de rendement et le fait de détenir un montant de côté, et aussi du moment auquel je commencerai à encaisser les régimes publics. Enfin, il me fait réfléchir. 🙂

Bonjour ptsigane,

Je connais ces palmarès de Hardbacon (on m’avait demandé si j’acceptais d’être sur la liste des 50 influenceurs québécois 2020, mais on m’avait finalement enlevé à la dernière minute parce que je voulais rester anonyme). Je ne connais pas Ed Rempel, mais j’adore ceux qui remettent en question des concepts de finances… Alors je vais aller lire cet article.

Merci du partage.

Excellent article! Votre blogue est toute une découverte 🙂

Merci beaucoup LF.