J’ai parlé de CRCD (Capital régional et coopératif Desjardins) à quelques reprises sur ce blogue. Ceci étant dit, je n’ai jamais publié d’article pour expliquer en détail ce qu’est CRCD. Bref, dans cet article, j’explique pourquoi et comment investir dans CRCD. Sans oublier le généreux crédit d’impôt de 30 %, la sélection aléatoire, l’échange et le rachat d’actions.

Dans cet article :

- Qu’est-ce que CRCD ?

- Caractéristiques de CRCD

- Crédit d’impôt

- Historique du crédit d’impôt

- Services aux actionnaires

- Rendement de CRCD

- Questions fréquentes sur CRCD

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Qu’est-ce que CRCD ?

CRCD (Capital régional et coopératif Desjardins ») est un fonds d’investissement en capital de développement, géré par Desjardins Capital, qui participe au développement économique du Québec. Ce dernier existe depuis plus de 20 ans (il a été créé en juillet 2001).

C’est un produit d’épargne pour les contribuables québécois qui favorise la croissance des PME partout au Québec. Notez que CRCD est offert à tous les contribuables du Québec (résident du Québec), membre ou non membre de Desjardins et âgé de 18 ans ou plus.

Les actions de CRCD doivent être détenues pour une période de 7 ans. Ensuite, elles peuvent être rachetées (encaissées) ou réinvesties (échangées contre de nouvelles actions CRCD).

Le fonds a actuellement un actif net de 2,6 milliards de dollars (précisément 2 595 000 000 $) et plus de 113 000 actionnaires. CRCD appuie plus de 670 entreprises, coopératives et fonds partenaires.

L’achat d’actions de CRCD donne droit à un crédit d’impôt de 30 %.

Le rendement n’est pas garanti, car il s’agit d’un fonds d’investissement en capital de développement. À la vente du fonds (rachat d’actions), il est possible d’avoir un gain ou une perte en capital. De plus, il n’y a pas de paiements d’intérêts ou de dividendes.

Finalement, notez qu’il y a des frais administratifs de 50 $ à l’ouverture et à la fermeture du compte.

Caractéristiques de CRCD

Voici les principales caractéristiques de CRCD :

- Offert à tous les contribuables du Québec (résident du Québec), membre ou non membre de Desjardins et âgé de 18 ans ou plus.

- Achat minimal annuel de 500 $ et par tranches de 100 $ par la suite (achat maximal annuel de 3000 $ pour 2023).

- Période de détention minimale de 7 ans.

- Crédit d’impôt provincial non remboursable de 30 % (voir section « Historique du crédit d’impôt » pour plus d’informations).

- Non admissible aux régimes enregistrés (CELI, REER, etc.).

- Rendement non garanti.

Crédit d’impôt

L’achat minimal annuel est de 500 $ et par tranches de 100 $ par la suite, jusqu’à un maximum de 3000 $ (pour 2023).

L’achat d’actions de CRCD donne droit à un crédit d’impôt provincial non remboursable de 30 %.

Notez que le crédit d’impôt a déjà été de 50 % (voir l’historique ci-dessous).

Avec la cotisation maximale de 3000 $, le crédit d’impôt provincial représente un montant de 900 $ (3000 $ x 30 %).

Ce crédit d’impôt est transférable entre conjoints, mais il n’est pas « reportable » à une année d’imposition subséquente.

À la fin de l’année, vous recevrez un formulaire fiscal (Relevé 26 – Capital régional et coopératif Desjardins) à ajouter à votre déclaration de revenus. C’est ainsi que vous recevrez votre crédit d’impôt de 30 % du montant investi.

Historique du crédit d’impôt

Comme mentionné précédemment, le crédit d’impôt provincial est de 30 %. Mais, ce dernier a déjà été de 50 %.

Voici l’historique du crédit d’impôt.

- 2001-2007 : Crédit d’impôt de 35 % sur un montant maximal de cotisations admissibles de 2500 $ (crédit d’une valeur maximale de 875 $).

- 2007-2014 : Bonification du crédit d’impôt de 35 % à 50 % et bonification du montant maximal de cotisations admissibles de 2500 $ à 5000 $ (crédit d’une valeur maximale de 2500 $).

- 2014-2015 : Réduction du crédit d’impôt de 50 % à 45 %.

- 2016-2018 : Réduction du crédit d’impôt de 45 % à 40 %.

- 2018-2021 : Réduction du crédit d’impôt de 40 % à 35 %.

- 2019 : Ajout d’un crédit d’impôt non remboursable de 10 % applicable à certaines conversions d’actions admissibles sur un montant maximal de conversion de 15 000 $ (voir section « Échanger ses actions »).

- 2021 : Réduction du crédit d’impôt de pour l’acquisition d’actions de 35 % à 30 % et prolongation du crédit d’impôt non remboursable de 10 % pour les conversions d’actions.

Services aux actionnaires

CRCD se divise en 3 services aux actionnaires :

- Acquérir de nouvelles actions : achat d’actions (souscription maximale de 3000 $ et crédit d’impôt provincial de 30 %);

- Échanger des actions : échange d’actions pour un autre 7 ans (échange maximal de 15 000 $, crédit d’impôt provincial de 10 %, aucune mise de fonds et aucun impact fiscal);

- Racheter des actions : vente des actions.

Voici plus d’informations pour chacun de ces services…

1. Acquérir de nouvelles actions

Le premier service aux actionnaires est l’acquisition (achat) d’actions.

L’achat d’actions est effectué une fois par année, à l’automne. L’acquisition d’actions se déroule en 3 étapes : présouscription, sélection aléatoire et souscription.

Présouscription

La période de présouscription est l’étape où les investisseurs intéressés doivent remplir une demande de présouscription à l’aide du formulaire Web. Dans ce formulaire, il faut notamment mentionner le montant qu’on désire investir (minimum 500 $, maximum 3000 $).

Par exemple, pour l’année 2023, la période de présouscription est du 28 août au 18 septembre 2023.

Pour ne pas oublier la période de présouscription, vous pouvez vous inscrire aux avis courriel (inscription à l’avis courriel).

Sélection aléatoire

La deuxième étape est la sélection aléatoire.

Le gouvernement autorise l’émission d’actions à 60M$ en 2023 (au cours des dernières années, ce plafond annuel était de 140M$).

Donc, lorsqu’il y a une demande pour les actions CRCD supérieure à 60M$, il y a une sélection aléatoire parmi les investisseurs qui avaient rempli une demande de présouscription. Cela a été le cas au cours des dernières années.

Cependant, si la demande est inférieure à 60M$, tous les investisseurs qui auront rempli le formulaire pourront obtenir des actions.

Souscription

La troisième étape est la souscription. Les investisseurs sélectionnés peuvent ainsi souscrire en ligne à l’achat d’actions CRCD.

Au besoin, il est possible de communiquer avec une caisse Desjardins et d’obtenir un rendez-vous avec un conseiller.

À titre de rappel, l’achat minimal annuel est de 500 $ et par tranches de 100 $ par la suite. L’achat maximal annuel de 3000 $ (pour 2023). La période de détention minimale des actions de CRCD est de 7 ans. Le crédit d’impôt provincial non remboursable correspond à 30 % du montant investi. Les actions ne sont pas admissibles aux régimes enregistrés (CELI, REER, etc.) et le rendement n’est pas garanti.

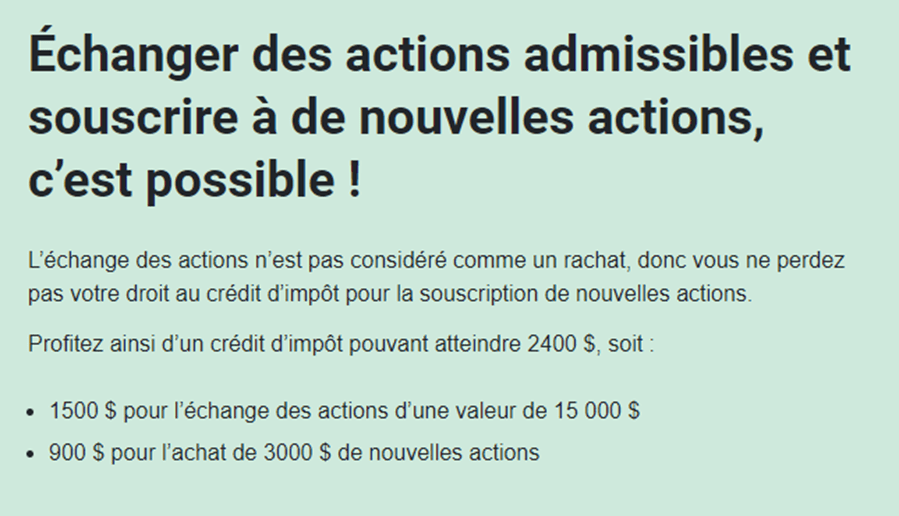

2. Échanger ses actions

Le deuxième service aux actionnaires est l’échange d’actions.

Échanger ses actions veut dire échanger ses actions CRCD admissibles pour de nouvelles actions CRCD que vous devez garder une autre période de 7 ans.

L’échange minimal est de 500 $ et l’échange maximal est de 15 000 $.

Vous n’avez pas à ajouter d’argent et il n’y a pas d’impact fiscal. Vous recevrez plutôt de nouvelles actions CRCD à garder pour une autre période de 7 ans.

De plus, vous avez droit à un « nouveau » crédit d’impôt de 10 % sur la valeur échangée. Ce dernier s’ajoute au crédit d’impôt de 30 % (ou plus) que vous avez déjà reçu au moment de la souscription (de l’achat des actions).

Note : Depuis 2019, il y a un crédit d’impôt supplémentaire de 10 % pour ceux qui désirent garder leurs actions de CRCD à plus long terme. En d’autres mots, c’est un crédit d’impôt pour réinvestir ses actions pour une autre période de 7 ans au lieu de les racheter / encaisser (voir section « Historique du crédit d’impôt » pour plus d’informations).

Finalement, vous ne perdez pas le crédit d’impôt provincial si vous voulez souscrire à de nouvelles actions de CRCD dans le futur.

Processus d’échange

Similaire au processus de souscription, il y a une limite autorisée de 50M$ pour l’échange d’actions.

Si les demandes d’échanges d’actions dépassent la limite autorisée de 50M$, alors il y aura une distribution des actions au prorata de la demande totale. Les actionnaires ayant signifié leur intérêt seront informés du montant d’échange qui leur a été accordé.

Cependant, si la demande totale est inférieure à 50M$, toutes les demandes d’échange seront acceptées.

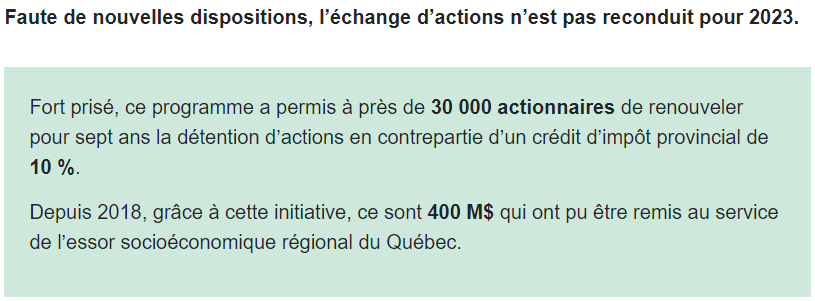

Note : Faute de nouvelles dispositions, l’échange d’actions n’est pas reconduit pour 2023. Autrement, les actionnaires admissibles qui souhaitent procéder à un échange d’actions auraient eu à remplir le formulaire Web entre le mois de novembre et le mois de janvier de l’année suivante.

Le processus d’échange est disponible aux actionnaires de CRCD qui détiennent des actions admissibles au rachat (actions qui ont été détenues depuis 7 ans ou plus), qui n’ont jamais demandé le rachat de leurs actions et qui acceptent de conserver leurs actions échangées pour une autre période de 7 ans.

Caractéristiques de l’échange d’actions

Voici les principales caractéristiques de l’échange d’actions :

- Offert aux actionnaires de CRCD qui détiennent des actions admissibles depuis 7 ans et qui n’ont jamais procédé au rachat.

- Période de détention minimale de 7 ans pour les actions échangées.

- Valeur minimale d’échange de 500 $ et valeur maximale d’échange de 15 000 $.

- Crédit d’impôt provincial non remboursable de 10 % de la valeur des actions échangées.

- Crédit d’impôt transférable entre conjoints, mais non reportable d’une année à l’autre.

- Non admissible aux régimes enregistrés (CELI, REER, etc.).

- Rendement non garanti.

3. Racheter ses actions

Le troisième service aux actionnaires est le rachat d’actions.

Racheter ses actions veut dire vendre ses actions CRCD de 7 ans ou plus. Par contre, en procédant ainsi, vous n’aurez plus jamais droit au crédit d’impôt provincial (par exemple, si vous voulez souscrire à de nouvelles actions de CRCD dans le futur).

C’est sensiblement le même principe que si vous retirez de l’argent du Fonds FTQ (autre que pour un RAP, REEP, etc.).

Le rachat d’actions déclenche un gain ou une perte en capital qui doit être déclarée au fédéral et au provincial. Pour comprendre l’imposition d’un gain en capital, je vous recommande de lire cet article : Imposition d’un gain ou d’une perte en capital.

Rachat après 7 ans

La période de détention minimale des actions de CRCD est de 7 ans.

Si un actionnaire demande le rachat des actions après 7 ans, il ne pourra plus profiter du crédit d’impôt lié à l’acquisition de nouvelles actions (30 %) ou à l’échange d’actions (10 %) pour l’année en cours et les années subséquentes.

Au lieu de demander le rachat, un actionnaire pourrait décider de réinvestir ses actions de CRCD pour une autre période de 7 ans (voir section « Échanger ses actions » pour plus d’informations).

Une demande de rachat d’actions peut être effectuée sur AccèsD (pour les membres de Desjardins), en personne à une Caisse Desjardins (membres et non membres), par courriel ou par la poste.

La somme correspondant au rachat d’actions sera déposée dans le compte Desjardins (membres) ou sera envoyée par chèque au domicile de l’actionnaire.

Rachat avant 7 ans

La période de détention minimale des actions de CRCD est de 7 ans. Cependant, il est possible de demander le rachat de ses actions avant la date d’admissibilité dans certains cas particuliers.

Pour ce faire, il faut respecter les exigences d’un des cas particuliers ci-dessous et fournir les preuves requises.

Voici une liste non exhaustive des cas particuliers :

- Rachat dans les 30 jours de l’acquisition;

- Absence d’aide fiscale (actionnaire n’ayant pas bénéficié du crédit d’impôt);

- Décès;

- Invalidité mentale ou physique grave et permanente rendant l’actionnaire inapte à poursuivre son travail;

- Émigration du Canada;

- Maladie terminale;

- Besoin urgent de liquidités.

Pour demander le rachat avant 7 ans, la demande doit être présentée par écrit à CRCD. Si la demande est acceptée, le délai de rachat des actions n’excède généralement pas 30 jours suivant la réception des documents.

Impacts fiscaux

Le rachat d’actions déclenche un gain ou une perte en capital qui doit être déclarée au fédéral et au provincial. Pour comprendre l’imposition d’un gain en capital, je vous recommande de lire cet article :

Le rachat d’une action entraîne une disposition des actions aux fins fiscales et génère ainsi un gain ou une perte en capital. Le gain en capital est imposable selon les règles fiscales habituelles (50 % du gain est imposable). La perte en capital, quant à elle, doit être réduite du crédit d’impôt déjà obtenu. Le crédit d’impôt obtenu lors de l’achat ne doit pas être remboursé.

Pour un rachat avant la détention minimale de 7 ans, le crédit d’impôt pour l’acquisition d’une action sera récupéré par le gouvernement au moyen d’un impôt spécial (au prorata de la période de détention). Cet impôt spécial sera retenu par CRCD sur le montant du rachat.

Les actionnaires qui ont demandé un rachat vont recevoir un feuillet T5008 / RL-18 pour déclarer leurs opérations et gains / pertes en capital.

Rendement de CRCD

Le prix de l’action est fixé deux fois par année (31 décembre et 30 juin) et il est publié dans les 90 jours suivant ces dates (mi-février et mi-août). Le prix de l’action entre en vigueur au moment de son adoption par le conseil d’administration de CRCD.

Prix de l’action

Voici l’évolution du prix de l’action de CRCD :

Rendement composé de l’action

Voici le rendement composé de l’action de CRCD (au 30 juin 2023) :

- 1 an : 3,0 %

- 3 ans : 5,6 %

- 5 ans : 3,9 %

- 7 ans : 4,6 %

- 10 ans : 4,5 %

Note : Le rendement composé est calculé sur la base de la variation annualisée du prix de l’action sur chacune des périodes indiquées

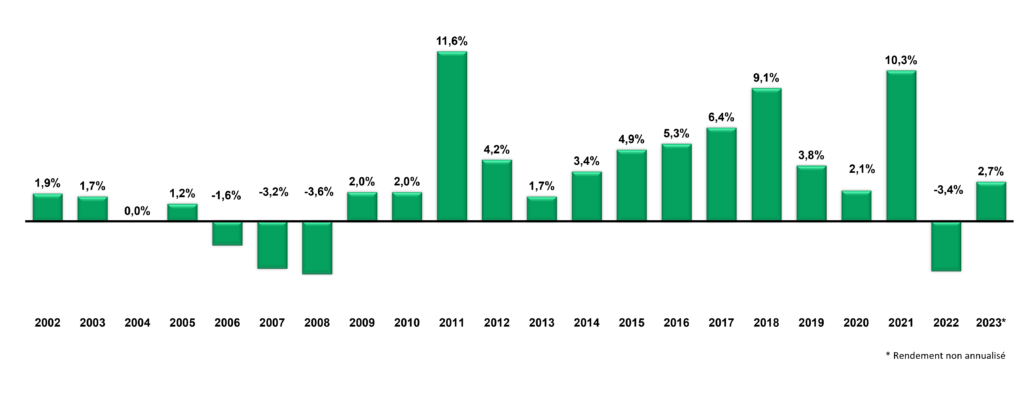

Rendement annuel de CRCD

Voici le rendement annuel de CRCD :

Note : Le rendement annuel est calculé en divisant le bénéfice (perte) par action de la période par le prix de l’action au début de la période.

Pour plus d’informations, les données financières sont disponibles sur le site Internet de Capital Régional (Données financières – Capital régional et coopératif Desjardins).

Questions fréquentes sur CRCD

Voici plusieurs questions/réponses que j’ai reçues au fil des années à propos de CRCD.

Pourquoi investir dans CRCD ?

Tout d’abord, CRCD (Capital régional et coopératif Desjardins) est un investissement intéressant pour contribuer à la croissance et à la pérennité d’entreprises de toutes les régions du Québec. De plus, vous pouvez bénéficier d’un crédit d’impôt intéressant (30 % et plus) et d’une possibilité de rendement à long terme.

Ceci étant dit, ne soyons pas hypocrites. Voulez-vous vraiment investir dans un fonds d’investissement en capital de développement (risque) sans attente de rendement?

À mon avis, la majorité des investisseurs cotisent à CRCD pour l’aspect fiscal : crédit d’impôt à l’achat et traitement d’impôt favorable à la vente (le gain en capital est imposé à 50 %).

Ensuite, il y a la diversification. Une fois qu’on a des investissements en bourse, en immobilier, etc. Il est intéressant de diversifier ses classes d’actifs. Dans ce cas, CRCD permet de diversifier ses actifs / investissements avec une cotisation annuelle limitée (maximum de 3000 $ / année).

Personnellement, je pense que CRCD est un investissement intéressant lorsque vos comptes enregistrés (CELI, REER, etc.) sont maximisés et que vous avez des revenus imposables élevés.

Quand et comment investir dans CRCD ?

L’achat d’actions de CRCD (Capital régional et coopératif Desjardins) est possible une fois par année. L’acquisition d’actions se déroule en 3 étapes : présouscription, sélection aléatoire et souscription.

Tout d’abord, la période de présouscription est l’étape où les investisseurs intéressés doivent remplir une demande à l’aide du formulaire Web. Dans ce formulaire, il faut notamment mentionner le montant qu’on désire investir (minimum 500 $, maximum 3000 $). Par exemple, pour l’année 2023, la période de présouscription est du 28 août au 18 septembre 2023. Pour ne pas oublier la période de présouscription, vous pouvez vous inscrire aux avis courriel.

Ensuite, il y a la sélection aléatoire. Pourquoi? Le gouvernement autorise l’émission d’actions à 60M$ en 2023 (au cours des dernières années, ce plafond annuel était de 140M$). Lorsqu’il y a une demande pour les actions CRCD supérieure à 60M$, il y a une sélection aléatoire parmi les investisseurs qui avaient rempli une demande de présouscription. Cependant, si la demande est inférieure à 60M$, tous les investisseurs qui auront rempli le formulaire pourront obtenir des actions. Notez que si les investisseurs sélectionnés ne complètent pas leur investissement, il y aura une deuxième sélection aléatoire parmi ceux qui n’avaient pas été sélectionnés. Ce processus continu jusqu’à ce que la limite de 60M$ soit atteinte.

Finalement, la dernière étape est la souscription. Les investisseurs sélectionnés peuvent ainsi souscrire en ligne à l’achat d’actions CRCD. Au besoin, il est possible de communiquer avec une caisse Desjardins et d’obtenir un rendez-vous avec un conseiller.

Existe-t-il d’autres fonds similaires à CRCD ?

Il existe d’autres fonds similaires à CRCD (Capital régional et coopératif Desjardins). Il y a notamment le Fonds FTQ (hors REER) qui est bien connu.

Les deux peuvent être utilisés au cours de la même année fiscale, car ce sont 2 crédits d’impôt différents :

- Relevé 26 – Capital régional et coopératif Desjardins (CRCD)

- Relevé 10 – Crédit d’impôt relatif à un fonds de travailleurs (FTQ et Fondaction)

Note : Le Fonds FTQ hors REER donne droit au crédit d’impôt pour fonds de travailleurs seulement si le Fonds FTQ n’a pas été maximisé dans le REER.

Quelle est la différence entre échanger ses actions CRCD et racheter ses actions CRCD ?

Racheter ses actions veut dire vendre ses actions CRCD de 7 ans et récupérer la valeur en argent. Par contre, en procédant ainsi, vous n’aurez plus jamais droit au crédit d’impôt provincial (par exemple, si vous voulez souscrire à de nouvelles actions de CRCD dans le futur). C’est sensiblement le même principe que si vous retirez de l’argent du Fonds FTQ (autre que pour un RAP, REEP, etc.).

Échanger ses actions veut dire échanger ses actions CRCD de 7 ans pour de nouvelles actions CRCD que vous devez garder une autre période de 7 ans. Vous n’avez pas à ajouter d’argent et vous ne recevrez pas d’argent. Vous recevrez plutôt de nouvelles actions CRCD à garder pour une autre période de 7+ ans. En bonus, vous avez droit à un nouveau crédit d’impôt de 10 % sur la valeur échangée. Ce dernier s’ajoute au crédit d’impôt de 30 % que vous avez déjà reçu au moment de la souscription (de l’achat des actions). De plus, vous ne perdez pas le crédit d’impôt provincial si vous voulez souscrire à de nouvelles actions de CRCD dans le futur.

Articles connexes

Pour plus d’informations sur CRCD, je vous recommande de consulter les ressources ci-dessous :

- Retraite 101 – J’ai été sélectionné pour investir dans CRCD

- Retraite 101 – J’ai acheté des actions de CRCD

- Quelle est la différence entre échanger et racheter ses actions CRCD ?

- Desjardins – Capital régional et coopératif Desjardins

Meilleures Offres

| Obtenez jusqu’à 6,05 % d’intérêt pendant les 3 premiers mois suivant l’ouverture du compte. |

| Taux d’intérêt jusqu’à 5 %. Obtenez un bonus de 25 $ lorsque vous ouvrez un compte avec mon code : SSMJWA + une récompense de 250 $ si vous accédez au statut «Avantage» dans les 30 jours et de 1 000 $ pour le statut «Génération» |

| Gagnez jusqu’à 4,00 % d’intérêt* sur les services bancaires courants |

Suivez-moi sur :

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Vous ne parlez pas des rendements passés de ces CRCD, j’imagine que le rendement est déficitaire et que tous (ou presque?) se sont retrouvé avec une perte en capital au bout de 7 ans…

Bonjour Dominik,

Effectivement, je n’ai pas parlé du prix de l’action. Je vais ajouter une section à ce sujet…

Qu’est-ce qui vous fait croire que le « rendement est déficitaire et que tous (ou presque?) se sont retrouvé avec une perte en capital au bout de 7 ans » ? Pourquoi le rendement serait-il déficitaire? C’est un fonds d’investissement en capital de développement, donc il y a effectivement des « gagnants » et des « perdants ». Mais, ce n’est pas des actions accréditives… (qui seront presque assurément négatives).

Les données financières sont disponibles sur le site Internet de Capital Régional (Données financières – Capital régional et coopératif Desjardins).

Voici le rendement composé de l’action (au 31 décembre 2021) :

– 1 an : 10,4 %

– 3 ans : 5,3 %

– 5 ans : 6,2 %

– 7 ans : 5,8 %

– 10 ans : 5,0 %

Voici l’évolution du prix de l’action de CRCD :

Au plaisir,

R101

Je viens d’ajouter la section « Rendement de CRCD » dans l’article. 🙂

Bonjour R101, la détention de 7 ans est un peu lourd! Est-ce que la souscription annuelle est cumulative (c’est à dire que chaque souscription doit être détenue 7 ans )? Ou les souscriptions sont étalées sur une période 7 ans?

Merci

Bonjour Michel,

Effectivement, la détention minimale de 7 ans est la contrainte la plus importante de ce fonds/placement. Chaque souscription annuelle doit être détenue pour une période minimale de 7 ans.

Bon week-end.

R101

N- aurait-il pas un bug au niveau de la publicité sur cet article? Nombre exagéré, mise a page nuisant à la navigation et répétition de la même publicité 5 ou 6 fois?

Je comprends la monetisation, mais sur cet article, j’ai du abandonner la lecture!

Merci pour tout!

Bonjour Pascal,

Les bannières publicitaires sont ajoutées automatiquement (quantité et emplacement) par la régie. Mais, effectivement, je remarque le même problème que vous sur cet article en particulier (quantité et répétition). Je vais essayer de vérifier ce qu’il se passe…

Merci de me l’avoir mentionné.

Au plaisir,

R101

Article sur CRCD très clair et utile.

Merci beaucoup Philippe ! 🙂

Bonjour,

Je n’ai pas vu passer d’annonce sur la réduction du montant pouvant être récolté par CRCD cette année. Est-ce qu’on sait qui l’a annoncé et pourquoi? J’ai vu l’annonce pour les fonds de travailleurs, par contre.

Merci et bonne journée,

Bonjour Mathilde,

Pour être honnête, je n’ai pas fait de recherches pour savoir pourquoi l’émission d’actions CRCD est limitée à 60M$ en 2023 (au lieu de 140M$ comme c’était le cas lors des dernières années). Je vais faire quelques recherches…

Au plaisir,

R101

Edit : J’ai lu cet article du journal Les Affaires qui mentionne notamment les fonds de travailleurs (Fonds FTQ et Fondaction) ainsi que CRCD : https://www.lesaffaires.com/dossier/budget-quebec-2023/les-riches-perdront-le-credit-pour-les-fonds-de-travailleurs/639959. J’étais au courant pour les changements concernant les fonds de travailleurs. Mais, en lisant l’article, ce n’est pas clair (pour moi) ce qui se passe avec CRCD (et pourquoi CRCD a été mentionné dans l’article). Ce n’est même pas le même crédit d’impôt …

Bonjour, je fais des recherches et ne trouve pas les nouvelles règles de 2023-24 concernant le CRDC pour les plus fortunés . Je trouve un maximum de 119910$ de revenu mais est-ce que c’est avant ou après deduction? Revenu individuel ou familial.

Si vous avez l’info, je suis preneur

Bonjour Jean-Robert,

Je viens d’envoyer une liste de questions (plafond de l’émission d’actions, limite de contribution selon les revenus, etc.) au service à la clientèle de CRCD. Je vous reviens avec les réponses…

Bonne journée,

R101

Voici les réponses du service à la clientèle de CRCD.

Question 1 : Pourquoi est-ce que l’émission d’actions CRCD est limitée à 60M$ pour 2023? Comparativement à 140M$ au cours des dernières années…

Réponse 1 :

Le 21 mars dernier, lors du budget provincial 2023-2024, le gouvernement du Québec a annoncé des changements concernant les fonds fiscalisés. Lors de ce budget, les autorisations exceptionnelles d’émission et d’échange d’actions précédemment octroyées par le gouvernement provincial ont pris fin et n’ont pas été reconduites, la loi constitutive de CRCD s’est donc appliquée. Cette Loi prévoit que les émissions d’actions sont limitées à un montant équivalent au coût des rachats de la période d’émission précédente, soit du 1er mars au 28 février. Ceci explique la baisse de l’émission 2023.

Depuis ce temps toutefois, CRCD a poursuivi ses discussions avec le gouvernement dans le but d’augmenter l’émission de CRCD afin de jouer pleinement son rôle et de permettre à plus d’actionnaires de bénéficier de ce produit d’épargne complémentaire.

Question 2 : Est-ce que le plafond de revenus annuels qui a été établi pour les fonds de travailleurs s’applique aussi à CRCD? Par exemple, les Québécois(es) gagnant plus de ~115k$ ne peuvent plus investir dans les fonds de travailleurs à partir de 2023. Est-ce le cas aussi pour les fonds comme CRCD?

Réponse 2 :

Le plafond de revenus annuels affectant les fonds des travailleurs ne s’applique pas à CRCD.

J’attend l’informations aussi!

60M$ ça fait pas beaucoup comparé aux autres années et je me demande pourquoi c’est si bas.

Si tout le monde prend 3000$, ça fait 20000 investisseurs.

Sur le site de CRCD pour 2022 il dise que;

« 51 596 personnes ont rempli une demande », avec une moyenne de 2937 $ par investisseur.

Si on prend 2937$ par personne sur 60M$ pour 2023, avec encore disons 51 596 demandes, on aura 40% de chance d’en avoir cette année, comparé à 92% l’an dernier.

Bonjour Phil,

J’ai reçu la réponse du service à la clientèle de CRCD concernant le plafond de 60M$ – voir commentaire précédent.

Bonne journée,

R101

Bonjour,

D’abord merci pour votre site.

Auriez-vous une suggestion de placement pour quelqu’un qui a hérité de 15 000$ en CRCD admissible au rachat et qui fait 50 000$ par an. Il n’a pas de REER ni de CELI, mais une maison, la RREGOP au travail et 12 000$ dans le régime de retraite de la construction.

Merci!

Bonjour Francis,

Malheureusement, je ne peux pas donner de conseils/recommandations financières. C’est interdit par la loi. Je vous invite à prendre rendez-vous avec votre conseiller ou planificateur financier.

Bonne journée et au plaisir,

R101

Je ne connaissais pas ce produit.

Merci pour les explications super complètes. Ça ne répond pas nécessairement à mes besoins (de retraité), mais je vois l’intérêt.

Bonjour Le jeune retraité,

Ça me fait plaisir de te faire découvrir un produit financier … dont tu n’as pas besoin! 😀

Effectivement, depuis que j’ai quitté le 9 à 5, ce n’est plus un produit qui répond à mes besoins. Mais, lorsque j’étais sur le marché du travail et que mes comptes enregistrés étaient tous maximisés, un placement de 3000 $ dans CRCD était une des meilleures options pour moi (avec mon niveau de revenus de l’époque, le crédit d’impôt de 35 % était particulièrement intéressant pour moi). Le surplus allait ensuite dans le compte non enregistré…

Bonne soirée et à bientôt,

R101

Bonjour,

Je détiens des actions CRDC depuis plus de 7 ans et je n’ai jamais fait d’échange. Je les ai eues à travers un héritage. Je vois que la valeur des actions continue de monter à un rythme qui me convient alors je les garde comme ça. Est-ce que le seul avantage que je manque en ne les échangeant pas c’est le 10% supplémentaire de crédit d’impôt? Il n’y a pas de pénalité à ne pas les échanger pour de nouvelles actions CRDC?

Aussi, si je décide de racheter seulement une partie des actions, mais je conserve à long terme le reste des actions dans CRDC, cela aura aussi pour effet de m’empêcher d’en acheter de nouvelles dans le futur?

Félicitations pour votre site, c’est très instructif pour quelqu’un comme moi qui s’y connais peu en finance personnelle et tente de faire grandir son portefeuille peu à peu.

Bonjour Phil,

Effectivement, vous avez bien compris le principe de l’échange d’actions CRCD (Capital régional et coopératif Desjardins). L’avantage que vous manquez est le crédit d’impôt provincial non remboursable de 10 % de la valeur des actions échangées. La valeur minimale d’échange est de 500 $ et la valeur maximale d’échange est de 15 000 $.

Note : Faute de nouvelles dispositions, l’échange d’actions CRCD n’est pas reconduit pour 2023. Sinon, les actionnaires admissibles qui souhaitent procéder à un échange d’actions auraient eu à remplir le formulaire Web entre novembre 2023 et janvier 2024.

Si vous rachetez (vendez) une partie ou la totalité de vos actions CRCD, vous ne pourrez plus profiter du crédit d’impôt lié à l’acquisition de nouvelles actions (30 %) ou à l’échange d’actions (10 %) pour l’année en cours et les années subséquentes. Ici aussi, vous aviez bien compris l’impact du rachat.

Au plaisir,

R101