Dernière mise à jour : 15 novembre 2024

Aujourd’hui, je vous propose une comparaison des différents revenus de placements. Les revenus de placements les plus communs sont les revenus d’intérêts, les gains en capital et les revenus de dividendes. L’Agence du revenu du Canada (ARC) impose de façon différente ces types de revenus de placements. Par exemple, les revenus d’intérêts sont imposés au taux marginal d’imposition le plus élevé, tandis que les gains en capital et les dividendes de sociétés canadiennes admissibles bénéficient d’un traitement fiscal avantageux.

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Bref, cet article sera assez complexe et assez long en explications. Mais, je vais faire mon possible pour simplifier les explications. De plus, je vais répondre à la question suivante : quel revenu de placements est le plus avantageux au niveau fiscal entre le revenu d’intérêts, le gain en capital et le revenu de dividendes?

Dans cet article :

- La fiscalité, un sujet complexe!

- Types de revenus de placements

- Revenu d’intérêts

- Gain en capital

- Dividendes

- Quel est le revenu de placements le plus avantageux?

- Conclusion

- Ressources

La fiscalité, un sujet complexe!

Pour être honnête, ça fait environ 2 ans que je veux publier un article qui porte sur l’imposition des différents revenus de placements. J’ai commencé à écrire cet article il y a quelques mois et je suis heureux de l’avoir enfin terminé. 🙂

L’imposition des revenus de placements ou la fiscalité en général est un sujet complexe qui est difficile à comprendre. Personnellement, je suis intéressé par la fiscalité dans un objectif d’optimisation… Mais, pour être honnête, disons qu’il y a beaucoup d’autres sujets qui m’intéressent plus que celui-ci! 🙂

Types de revenus de placements

Au Canada, il existe 3 types de revenus de placements : les revenus d’intérêts, les gains (ou pertes) en capital et les revenus de dividendes. De plus, il existe deux catégories de dividendes : dividende admissible (déterminés) et dividende non admissible (ordinaire). Comme vous allez le constater, le traitement fiscal est différent pour chacun des types de revenus de placements.

Dans cet article, je garde les explications les plus simples possible. Pour chacun des types de revenus de placements, j’inclus une table d’impôt simplifié (taux marginal combiné) ainsi qu’un exemple concret. À la fin de l’article, je propose un tableau comparatif pour avoir une vue d’ensemble de l’imposition des différents revenus de placements.

Finalement, je vais expliquer, dans un article futur (celui-ci est déjà assez long comme ça 😉 ), certaines règles plus complexes, comme l’imposition sur les revenus de dividendes de sociétés étrangères dans un REER vs CELI.

Note : J’explique le traitement fiscal des différents revenus de placements dans un compte non enregistré (hors REER et hors CELI). Cependant, j’ai ajouté une explication pour le traitement fiscal de chaque revenu de placements dans un compte enregistré (REER, CELI…).

★Offre vedette★

Qtrade Investissement Direct

Obtenez jusqu’à 150$ de remise en argent avec le code «PROMO2025».

Avantages de Qtrade :

- Achat/vente de 100+ FNB sans commission

- Nombreux comptes offerts (comptant, compte marge, CELI, CELIAPP, REER/FERR, CRI/FRV, REEE, etc.) en dollars canadiens (CAD) et américains (USD)

- Fournisseur autorisé de REEE au Québec

- Remboursement des frais de transfert jusqu’à 150$

- Qualité du service à la clientèle

- Site Internet et plateforme de courtage disponible en français

Des conditions s’appliquent. En savoir plus : Mon évaluation de Qtrade

1. Revenu d’intérêts

Le revenu d’intérêt correspond aux intérêts gagnés sur des contrats de placements comme les certificats de placement garanti (CPG), les obligations, les titres du marché monétaire, etc.

Les revenus d’intérêts sont imposés à 100 % selon votre taux marginal d’imposition le plus élevé. En d’autres mots, les revenus d’intérêts sont ajoutés à vos revenus imposables de l’année en cours et vous devrez payer de l’impôt lors de votre déclaration de revenus. Le taux d’imposition des revenus d’intérêts dépend ainsi de votre palier d’impôt le plus élevé (taux marginal d’imposition). C’est la raison pour laquelle le revenu d’intérêt est le moins avantageux fiscalement parlant.

Note : Dans le cadre d’un dépôt ou d’un CPG sur plusieurs années (ex. : CPG de 5 ans), il y aura un impôt annuel (à l’anniversaire d’acquisition) à payer sur le revenu d’intérêts.

Table d’impôts – Revenu d’intérêts

Voici une table d’impôts simplifiés de 2021 pour les revenus d’emploi et revenus d’intérêts :

| Tranche de revenu imposable | Taux marginal Canada | Taux marginal Québec | Taux marginal combiné |

| Jusqu’à 45 105 $ | 12,525 % | 15,000 % | 27,525 % |

| Plus de 45 105 $ jusqu’à 49 020 $ | 12,525 % | 20,000 % | 32,525 % |

| Plus de 49 020 $ jusqu’à 90 200 $ | 17,118 % | 20,000 % | 37,118 % |

| Plus de 90 200 $ jusqu’à 98 040 $ | 17,118 % | 24,000 % | 41,118 % |

| Plus de 98 040 $ jusqu’à 109 755 $ | 21,710 % | 24,000 % | 45,710 % |

| Plus de 109 755 $ jusqu’à 151 978 $ | 21,710 % | 25,750 % | 47,460 % |

| Plus de 151 978 $ jusqu’à 216 511 $ | 24,484 % | 25,750 % | 50,234 % |

| Plus de 216 511 $ | 27,555 % | 25,750 % | 53,305 % |

(Source : CQFF – Paliers d’imposition 2021)

Revenu d’intérêts dans le REER ou CELI

Bonne nouvelle! Dans un compte enregistré comme le REER ou le CELI, le revenu d’intérêts n’est PAS imposable.

Exemple – Revenu d’intérêts

Kevin a des revenus imposables de 50 000 $ et son taux marginal combiné est de 37,118 %. Il décide d’investir une somme de 10 000 $ le 30 septembre 2020 dans un CPG de 1 an avec un taux d’intérêt de 0,75 %. La date d’échéance du CPG est donc le 30 septembre 2021. Dans sa déclaration de revenus de l’année 2020, Kevin ne doit PAS déclarer les intérêts accumulés du 1er octobre au 31 décembre 2020. Il doit plutôt attendre à la déclaration de revenus de l’année 2021 (en 2022) pour déclarer les intérêts accumulés du 1er octobre 2020 au 30 septembre 2021. Avec ce placement, Kevin a généré un impressionnant revenu d’intérêts de 75 $ auquel il doit payer 37,118 % en impôts, donc 27,84 $. Son revenu net après impôt est de 47,16 $.

Détails du calcul :

- Revenu d’intérêts = 10000 * 0,0075 = 75 $

- Taux marginal d’imposition = 37,118 %

- Impôt à payer = 75 * 0,37118 = 27,84 $

- Revenu d’intérêts net après impôt = 75 – 27,84 = 47,16 $

C’est beaucoup d’impôt à payer, n’est-ce pas? 🙁

2. Gain en capital

Le gain en capital est réalisé lorsqu’un placement (ex. : une action de société ou un FNB) est vendu à un prix plus élevé que le prix d’achat. À l’inverse, une perte en capital est réalisée lorsqu’un placement est vendu à un prix moins élevé que le prix d’achat. La différence entre le prix de vente et le prix d’achat est un revenu imposable selon votre taux marginal d’imposition le plus élevé. Cependant, le gain en capital bénéficie d’un traitement fiscal avantageux. En effet, il y a seulement 50 % de ce gain qui est imposable.

Note 1 : Le gain en capital imposable peut être déduit d’une perte en capital d’une année précédente. Le revenu imposable sera donc réduit. Cependant, le revenu net, qui sert à calculer certains crédits et prestations, ne sera PAS réduit. (source : Pertes en capital et déductions – ARC)

Note 2 : La perte en capital ne peut être déduite que des gains en capital imposables. Une perte en capital non déduite dans l’année en cours peut être reportée et déduite pour une des trois années antérieures ou pour une année future.

Table d’impôts – Gain en capital

Voici une table d’impôts simplifiés de 2021 pour les gains en capital :

| Tranche de revenu imposable | Taux marginal Canada | Taux marginal Québec | Taux marginal combiné |

| Jusqu’à 45 105 $ | 6,263 % | 7,500 % | 13,763 % |

| Plus de 45 105 $ jusqu’à 49 020 $ | 6,263 % | 10,000 % | 16,236 % |

| Plus de 49 020 $ jusqu’à 90 200 $ | 8,559 % | 10,000 % | 18,559 % |

| Plus de 90 200 $ jusqu’à 98 040 $ | 8,559 % | 12,000 % | 20,559 % |

| Plus de 98 040 $ jusqu’à 109 755 $ | 10,855 % | 12,000 % | 22,855 % |

| Plus de 109 755 $ jusqu’à 151 978 $ | 10,855 % | 12,875 % | 23,730 % |

| Plus de 151 978 $ jusqu’à 216 511 $ | 12,242 % | 12,875 % | 25,117 % |

| Plus de 216 511 $ | 13,778 % | 12,875 % | 26,653 % |

(Source : CQFF – Paliers d’imposition 2021)

Avez-vous remarqué que les taux marginaux dans la table d’impôts ci-dessus correspondent à la moitié des taux marginaux des revenus d’intérêts? Pourquoi faire compliqué quand on peut faire simple? On peut calculer l’impôt sur le gain en capital de deux méthodes, soit en utilisant 100 % du gain en capital et 50 % du taux marginal d’imposition (comme la table ci-dessus) ou sinon l’inverse. Utilisez la méthode qui est la plus simple pour vous. Personnellement, je préfère utiliser 50 % du gain en capital et le taux marginal d’imposition.

Gain en capital dans le REER ou CELI

Il y a une bonne et une mauvaise nouvelle! Dans un compte enregistré comme le REER ou le CELI, le gain en capital n’est PAS imposable.

Cependant, tous les revenus décaissés du REER sont imposés comme un revenu « ordinaire » (imposable à 100 % au taux marginal d’imposition le plus élevé), qu’ils soient des revenus d’intérêts, des gains en capital ou des dividendes. Ainsi, l’avantage fiscal du gain en capital est perdu lorsque ce dernier est réalisé dans le REER.

Pour le CELI, le gain en capital n’est PAS imposable dans l’année en cours, ni au décaissement/retrait.

Exemple – Gain en capital

Reprenons l’exemple précédent.

Kevin a des revenus imposables de 50 000 $ et son taux marginal combiné est de 37,118 %. Au lieu du CPG, il décide d’investir son 10 000 $ en actions de Google (GOOGL) dans son compte non enregistré le 1er janvier 2021. La valeur des actions de Google a augmenté rapidement et son placement a atteint une valeur de 11 000 $ au 30 juin 2021. Il décide de vendre toutes ses actions de Google et réalise ainsi un gain en capital de 1000 $. Dans sa déclaration de revenus de l’année 2021 (en 2022), Kevin devra déclarer un gain en capital de 1000 $, dont 50 % de ce gain est imposable à son taux marginal d’imposition. Il devra ainsi payer 185,59 $ en impôts et son gain en capital net après impôt est de 814,41 $.

Détails du calcul (méthode 1 de 2) :

- Gain en capital = 11000 – 10000 = 1000 $

- Taux marginal combiné (gain en capital) = 18,559 %

- Impôt à payer = 1000 * 0,18559 = 185,59 $

- Gain en capital net après impôt = 1000 – 185,59 = 814,41 $

Détails du calcul (méthode 2 de 2) :

- Gain en capital = 11000 – 10000 = 1000 $

- Gain en capital imposable = 1000 * 0,5 = 500 $

- Taux marginal d’imposition = 37,118 %

- Impôt à payer = 500 * 0,37118 = 185,59 $

- Gain en capital net après impôt = 1000 – 185,59 = 814,41 $

On peut constater que l’avantage fiscal du gain en capital (50 % du gain est imposable) est substantiel, ce qui le rend plus avantageux que les autres types de revenus de placements.

3. Dividendes

Finalement, passons au revenu de placement le plus complexe… les dividendes!

Quand les sociétés cotées génèrent des profits, elles peuvent distribuer une part à leurs actionnaires sous forme de dividende. Il existe deux types de revenus de dividendes : dividende admissible (déterminés) et dividende non admissible (ordinaire).

Selon l’ARC, « un dividende admissible (déterminés) est tout dividende imposable payé à un résident du Canada par une société canadienne et qui est désigné par cette société comme un dividende déterminé. La capacité d’une société de payer des dividendes déterminés dépend en grande partie de son statut » (source : ARC – Dividendes déterminés).

Les dividendes versés par des sociétés canadiennes admissibles bénéficient d’un traitement fiscal avantageux, car ce type de revenu donne droit au crédit d’impôt fédéral pour dividendes. De son côté, le dividende non admissible (ordinaire) n’a pas droit à cet avantage fiscal. Ainsi, le taux d’imposition sera plus élevé pour le dividende non admissible.

Pourquoi faire compliqué quand on peut faire simple? Attendez… ce n’est pas terminé! 😉

Pour éviter ou limiter la double imposition, l’ARC a mis en place un calcul pour les revenus de dividendes. Ce dernier consiste à majorer le dividende, puis à compenser cette majoration avec un crédit d’impôt!

Voici plus d’informations à ce sujet…

Majoration du dividende

Le revenu de dividendes s’ajoute aux revenus imposables. Mais, en plus de déclarer le dividende, l’ARC demande d’ajouter un facteur de majoration pour tenir compte des impôts que la société a déjà payés sur le revenu de dividendes. Vous devrez payer de l’impôt sur le montant correspondant au dividende majoré. 🙁

Le taux de majoration est de 38 % pour les dividendes admissibles (déterminés) et de 15 % pour les dividendes non admissibles (ordinaires).

Mais, vous pouvez demander un crédit d’impôt pour dividendes qui réduit le montant d’impôt que vous devez payer…

Crédit d’impôt pour dividendes

Comme vous payez de l’impôt sur le dividende majoré, vous avez droit au crédit d’impôt fédéral pour dividendes (crédit d’impôt non remboursable). Le calcul du crédit d’impôt dépend du type de revenus de dividendes (dividende admissible (déterminés) et dividende non admissible (ordinaire)).

Le taux du crédit d’impôt est de 15,0198 % pour les dividendes admissibles et de 9,0301 % pour les dividendes non admissibles (source : ARC – Crédit d’impôt fédéral pour dividendes)

Ce calcul (majoration et crédit d’impôt) permet d’éviter la double imposition et d’équilibrer les choses.

Si les explications ne sont pas claires, c’est un peu normal. C’est un processus assez complexe. Mais, les deux exemples qui suivent vont vous aider à comprendre… 😉

Exemple – Dividende admissible (déterminé)

Reprenons encore une fois l’exemple de Kevin.

Kevin a des revenus imposables de 50 000 $ et son taux marginal combiné est de 37,118 %. Au lieu du CPG ou des actions de Google, il décide d’investir son 10 000 $ en actions de la Banque Royale du Canada (RY). Kevin procède à l’achat des actions dans son compte non enregistré le 1er janvier 2021.

Note : La Banque Royale du Canada verse un dividende trimestriel d’environ 1,08 $ par action pour un rendement du dividende d’environ 3,37 % par année pour 2021 (le dividende peut varier d’un trimestre à l’autre et ainsi le rendement annuel aussi). Ainsi, pour garder l’exemple le plus simple possible, supposons que le dividende sera le même chaque trimestre et que le rendement du dividende sera de 3,4 % pour l’année 2021.

Au cours de l’année 2021, Kevin recevra 340 $ en revenu de dividendes. Ces dividendes admissibles (déterminés) devront être déclarés dans sa déclaration de revenus de l’année 2021 (en 2022). Le dividende majoré imposable sera de 469,20 $, le crédit d’impôt pour dividende sera de 70,47 $ et l’impôt réel à payer sera de 103,69 $. Son revenu de dividende net après impôt est de 236,31 $.

Détails du calcul :

- Revenu de dividendes admissibles = 340 $

- Majoration (38 %) = 340 * 0,38 = 129,20 $

- Dividende majoré imposable = 340 + 129,20 = 469,20 $

- Impôt à payer = 469,20 * 0,37118 = 174,16 $

- Crédit pour dividende (15,0198 %) = 469,20 * 0,150198 = 70,47 $

- Impôt réel à payer = 174,16 – 70,47 = 103,69 $

- Dividende net après impôt = 340 – 103,69 = 236,31 $

Note : L’exemple tient seulement compte du crédit d’impôt fédéral pour dividendes.

Exemple – Dividende non admissible (ordinaire)

Reprenons une dernière fois l’exemple de Kevin.

Kevin a des revenus imposables de 50 000 $ et son taux marginal combiné est de 37,118 %. Au lieu d’acheter des actions la Banque Royale du Canada, il décide d’investir son 10 000 $ en actions de la société canadienne XYZ qui verse un dividende non admissible (ordinaire) de 3,4 %. Kevin procède à l’achat des actions dans son compte non enregistré le 1er janvier 2021.

Au cours de l’année 2021, Kevin recevra 340 $ en dividende non admissible (ordinaire) qui devront être déclarés dans sa déclaration de revenus de l’année 2021 (en 2022). Le dividende majoré imposable sera de 391,00 $, le crédit d’impôt pour dividende sera de 35,31 $ et l’impôt réel à payer sera de 109,82 $. Son revenu de dividende net après impôt est de 230,18 $.

Détails du calcul :

- Revenu de dividendes non admissibles = 340 $

- Majoration (15 %) = 340 * 0,15 = 51,00 $

- Dividende majoré imposable = 340 + 51,00 = 391,00 $

- Impôt à payer = 391,00 * 0,37118 = 145,13 $

- Crédit pour dividende (9,0301 %) = 391,00 * 0,090301 = 35,31 $

- Impôt réel à payer = 145,13 – 35,31 = 109,82 $

- Dividende net après impôt = 340 – 109,82 = 230,18 $

Note : L’exemple tient seulement compte du crédit d’impôt fédéral pour dividendes.

On peut constater que le dividende admissible (déterminé) est plus avantageux fiscalement parlant que le dividende non admissible (ordinaire).

Dividendes dans le REER ou CELI

Comme mentionné en introduction, la fiscalité concernant les dividendes est complexe. Dans un futur article, je veux expliquer l’imposition sur les revenus de dividendes de sociétés étrangères dans un REER et dans un CELI. Cependant, je veux mentionner quelques règles et exceptions dans le but d’attiser votre curiosité. 😉

Selon les explications précédentes, les dividendes de sociétés étrangères n’ont pas le même traitement fiscal que les sociétés canadiennes. Mais, en plus, les dividendes de sociétés étrangères ne sont pas imposés de la même façon selon qu’ils sont détenus dans un REER ou un CELI.

Par exemple, les dividendes de sociétés étrangères sont assujettis à une retenue fiscale d’environ 15 % lorsqu’ils sont détenus dans un CELI (c’est aussi le cas pour le REEE et le compte non enregistré).

Par contre, les dividendes de sociétés étrangères détenues dans un REER (ou un FERR) ne sont PAS assujettis à cette retenue fiscale. En d’autres mots, il n’y a PAS de retenue fiscale si les titres de sociétés étrangères sont détenus dans le REER/FERR.

Note 1: Cette retenue fiscale est prélevée dans votre compte de courtage au moment de la distribution (si les titres de sociétés étrangères sont détenus dans le CELI, REEE et/ou compte non enregistré).

Note 2 : Cette retenue fiscale peut être récupérée dans la déclaration de revenus si les dividendes de sociétés étrangères sont détenus dans un compte non enregistré (cette règle ne s’applique pas pour le CELI et REEE).

Bref, c’est un sujet complexe qui mérite un article à lui seul. 😉

Programme de Réinvestissement des Dividendes (PRD)

Les dividendes versés par des actions individuelles et des fonds négociés en bourse (FNB) peuvent être réinvestis automatiquement à l’aide d’un Programme de Réinvestissement des Dividendes (PRD). Ce dernier est mieux connu sous le nom « DRIP », soit l’acronyme en anglais.

L’objectif de l’article n’est pas d’expliquer le DRIP. Mais, si vous êtes intéressé à en savoir davantage, je vous recommande de lire cet article :

Comparaison des revenus de placements

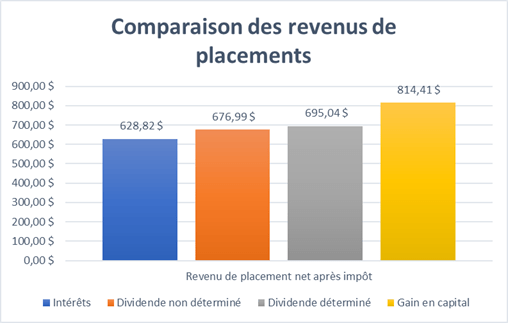

Dans les sections précédentes, j’ai donné un exemple concret pour chacun de types de revenus de placements. Cependant, c’est un peu difficile d’avoir une vue d’ensemble de l’imposition des différents revenus de placements, car les revenus de placements étaient différents. Ainsi, je vous présente maintenant un exemple avec le même revenu généré pour chacun des types de revenus de placements.

Dans cet exemple, le revenu de placement généré est de 1000 $ et le taux marginal d’imposition de Kevin est de 37,118 %.

Vous pouvez voir le revenu de placement, le revenu imposable, l’impôt réel à payer ainsi que le revenu de placement net après impôt.

| Intérêts | Dividende non déterminé | Dividende déterminé | Gain en capital | |

| Revenu de placement | 1 000,00 $ | 1 000,00 $ | 1 000,00 $ | 1 000,00 $ |

| Taux de majoration | 15,00 % | 38,00 % | ||

| Revenu imposable | 1 000,00 $ | 1 150,00 $ | 1 380,00 $ | 500,00 $ |

| Taux marginal d’imposition | 37,118 % | 37,118 % | 37,118 % | 37,118 % |

| Impôt à payer | 371,18 $ | 426,86 $ | 512,23 $ | 185,59 $ |

| Taux du crédit pour dividende | 9,0301 % | 15,0198 % | ||

| Crédit pour dividende | 103,85 $ | 207,27 $ | ||

| Impôt réel à payer | 371,18 $ | 323,01 $ | 304,96 $ | 185,59 $ |

| Revenu de placement net après impôt | 628,82 $ | 676,99 $ | 695,04 $ | 814,41 $ |

Note : L’exemple tient seulement compte du crédit d’impôt fédéral pour dividendes.

Maintenant, voici les résultats sous forme graphique :

Comme vous pouvez le constater, le gain en capital est le revenu de placement le plus avantageux au niveau fiscal.

Quel est le revenu de placements le plus avantageux?

Dans l’introduction, je mentionnais que cet article visait à répondre à la question : « Quel est le revenu de placements le plus avantageux au niveau fiscal entre le revenu d’intérêts, le gain en capital et le revenu de dividendes? »

Je pense que la réponse est évidente (surtout avec le graphique de la section précédente). Mais, pour ceux qui ont sauté les explications pour aller directement à la conclusion, voici la réponse :

Gain en capital > Dividende admissible > Dividende non admissible > Revenu d’intérêts

Ceci étant dit, est-ce qu’il ne faut favoriser que le gain en capital? Pas nécessairement. Il n’y a pas que l’aspect « fiscal » à prendre en considération dans une stratégie / planification financière.

De plus, vous avez pu constater que la réponse varie selon le compte dans lequel le placement est effectué (compte non enregistré vs REER vs CELI). Mais, en règle générale, c’est le gain en capital qui est le revenu de placement le plus avantageux fiscalement parlant.

Conclusion

Si vous vous êtes rendu jusqu’ici, sans sauter de paragraphes et sans vous endormir, je vous dis « Félicitations! » 🙂

L’imposition des revenus de placements est un sujet complexe. J’espère avoir réussi à garder les explications les plus simples possibles et que mes exemples vous ont aidé à comprendre les concepts.

Personnellement, j’en ai appris davantage sur les revenus de dividendes en faisant mes recherches pour écrire cet article.

Comme on a pu le constater, le gain en capital est le revenu de placement le plus avantageux au niveau fiscal dans la plupart des cas. Quoi qu’il en soit, n’allez pas liquider toutes vos actions qui versent des dividendes pour investir dans des actions qui ne versent pas de dividendes (dans l’objectif de générer seulement un gain en capital lors de la phase de décaissement). Ça pourrait être une bonne idée, mais nous avons tous des objectifs financiers et des profils d’investisseurs différents. Ce qui est bon pour moi ne l’est pas nécessairement pour vous et vice-versa.

L’objectif de l’article était surtout d’amorcer un processus de réflexion. 😉 La prochaine étape pourrait être de planifier une rencontre avec votre conseiller financier ou conseiller en placements…

Sur ce, je vous souhaite un bon week-end! 😉

Ressources

Voici les ressources que j’ai utilisées pour écrire cet article :

- Intérêts et autres revenus de placements – ARC

- Calculer et déclarer vos gains et pertes en capital – ARC

- Dividendes déterminés – ARC

- Crédit d’impôt fédéral pour dividendes – ARC

- Le crédit d’impôt fédéral pour dividendes au Canada – Intuit

- Table d’impôt 2021 – Particuliers du Québec – Desjardins

- Paliers d’imposition 2021 – CQFF

- L’impôt et vos placements – RBC

Meilleures Offres

| Obtenez jusqu’à 150$ de remise en argent avec le code «PROMO2025» |

| Obtenez un bonus de 25$ lorsque vous ouvrez et approvisionnez un compte Wealthsimple avec mon code «SSMJWA». |

| Obtenez un bonus de 50$ lorsque vous ouvrez et approvisionnez un compte Questrade. |

Suivez-moi sur :

Boutique en ligne

🔥 Offre : Bénéficiez de 40% de rabais avec le code «PROMO40» sur les outils suivants. L’offre prend fin le 31 décembre 2025.

- Outil de budget – Le plus populaire!

- Outil de calcul de l’actif net

- Bilan patrimonial

Autres outils offerts :

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement – Nouveau!

- Outil pour estimer le RREGOP – Nouveau!

- Calculateur Taux d’épargne

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés. Pour obtenir un aperçu de ma boutique en ligne.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Avertissement : Je ne suis pas accrédité par la loi pour émettre des conseils/recommandations financières. Retraite101 est un site Web où je partage mes connaissances sur les finances. Les articles sont offerts à titre d’information et ne constituent pas un conseil financier. Pour des conseils personnalisés, consultez un professionnel de la finance.

Merci pour l’article, très intéressant !

J’ai fait une première lecture rapide, j’en referai d’autres pour bien comprendre !

🙂

Merci beaucoup Simon 🙂

Très intéressant j’ai beaucoup appris grâce à cet article j’ai hâte la suite. Bravo !!!

Merci beaucoup Michael 🙂

J’ai beaucoup appris grâce à cette tactique j’ai juste hâte de lire la suite bravo

Bonjour R101,

Je mitiger votre conclusion. Si on parle de revenu de placement hors REER et CELI, ce n’est pas vrai que le gain en capital est toujours le mieux, en fait ça dépend du revenu que l’on fait. Je reprends ton exemple avec le crédit de base et l’abattement provincial (16,5%) sur le crédit d’impôt pour dividende fédéral (comme il est appliqué sur le taux d’impôt) :

DD GC

Revenu 51 000,00 $ 51 000,00 $

Taux 138,00% 50,00%

Ajustement 51 380,00 $ 50 500,00 $

Impôt (14 564,49) $ (14 237,85) $

Crédit de base 13 808,00 $ 13 808,00 $

Taux du crédit 12,5250% 12,5250%

Crédit (fédéral) 1 729,45 $ 1 729,45 $

Crédit de base 15 728,00 $ 15 728,00 $

Taux du crédit 15,00% 15,00%

Crédit (prov) 2 359,20 $ 2 359,20 $

Impôt (10 475,84) $ (10 149,20) $

Divi (fed) 1 380,00 $ – $

Crédit DD (féd) 12,5414% 0,0000%

Crédit (fédéral) 173,07 $ – $

DD ajusté 1 380,00 $

Crédit DD (prov) 11,70%

Crédit (prov) 161,46 $

Impôt final (10 141,31) $ (10 149,20) $

On peut voir que l’impôt sur le revenu avec le dividende déterminé est plus bas que celui avec le gain en capital. Tout ça est dû au fait que l’impôt sur le dividende déterminé est en fait (1380$ * ( 37,118% – 12,5414% – 11,70%)) donc 1380$ * 12,8766% = 177,70$ et que le gain en capital est 1000 * (37,118 *0,5) donc 1000 * 18,559% = 185,59$.

Le gain en capital va devenir plus avantageux avec un revenu élevé, en haut de 68 000$ environ.

Vous pouvez faire une simulation ici : https://turboimpot.intuit.ca/ressources-impot/calculatrice-impot-quebec.jsp#

C’est 2020, donc les chiffres ne sont pas les mêmes exactement, mais l’effet est semblable.

Bonjour JJ,

Dans votre exemple, avez-vous utilisé 51k$ de gains en capital vs 51k$ de revenus de dividendes déterminés (admissibles)? Ou 50k$ de revenus d’emploi auquel on ajoute 1k$ de gains en capital vs 1k$ de revenus de dividendes déterminés (admissibles)? Les résultats seront bien entendu différents à cause du calcul d’imposition des revenus d’emploi vs dividendes déterminés (majoration/crédit d’impôt)…

J’ai essayé la calculatrice d’impôt du Québec de TurboImpôt et je l’aime bien! C’est très simple d’utilisation pour les débutants en fiscalité comme moi. 😛

Par contre, j’aurais apprécié d’avoir un peu plus d’informations sur l’impôt et les crédits. De plus, j’aurais apprécié d’avoir l’option de dividendes non admissibles (ordinaires), car il n’y a que l’option de dividendes admissibles (déterminés) dans la calculatrice…

Merci pour votre contribution. 🙂

Bon weekend et au plaisir.

R101

J’ai utilisé 50K$ d’emploi + 1k$ de dividendes et gain en capital. Mais même si vous utilisez 100% dividendes ou 100% gain en capital, c’est le même effet pour les premiers 68K$ environ (il y a une petite exception entre 20K$ à 25K$). Les dividendes déterminés vont être fiscalement plus avantageux que le gain en capital à cause des crédits (si l’on oubli l’effet des pertes reportées). ***Par contre, comme le revenu de dividende déterminé est majoré de 138%, il peut y avoir un impact fiscale important sur d’autres crédits, je pense au famille ici avec les crédits basés sur le revenu net familiale et la PSV que l’on doit remboursé après un certain revenu***. Donc, encore une fois, une belle zone grise de la fiscalité canadienne, chaque cas doit être analysé séparément.

Pour ma part, je vise éventuellement un revenu de dividendes déterminés d’environ 40K-45K pour ma conjointe et pour moi pour quelques années avant les décaissements régimes enregistrés. Vous pouvez voir qu’il n’y a presque pas, sinon 0$ d’impôt dans cette tranche de revenus, donc un revenu après impôt pour un couple de 80k-90k$!

Pour ce qui est des dividendes ordinaires, cela touche plus les entrepreneurs que les investisseurs, comme ils sont versés par des entreprises qui ont le droit à la déduction pour petite entreprise. Donc moins d’impôt payé dans l’entreprise, plus d’impôt pour celui qui reçoit le dividende pour respecter le principe d’intégration fiscale. Ici, il vaut mieux payer un fiscaliste pour voir la meilleure option de rémunération.

Merci pour les précisions JJ.

Je pense que vous avez une excellente stratégie de décaissement pour vous et votre conjointe. Je pense que vous êtes dans le « Sweet spot » pour avoir une facture fiscale très basse voire nulle! 🙂

Au plaisir,

R101

Le résultat de vos calculs est trop simpliste puisque basée sur un seul retrait/imposition. Dans cette optique, il ne prend pas en compte la perte de gain engendrée par le retrait de tes fonds pour générer le dit « gain en capital » sur ton imposition. La finalité lors du décaissement n’est pas aussi net entre celui-ci et le revenu en dividende surtout pour un adepte du mouvement FIRE qui est en décaisse longtemps. Si tu le calcule sur un horizon de plusieurs années (20, 30 voir +) l’avantage du dividende fini inévitablement par apparaître contrairement au retrait unique ou l’avantage est sans contredit au « gain en capital ». Puisqu’il ne gruge jamais le capital.

Le décaissement est sans entendu la fasse la plus monotone et difficile à apprendre, avec tellement de variables inconnues que les gens proférons souvent remettre celle-ci à plus tard, ce n’est pas aussi excitant et motivant que de voir ton comptes augmenté en valeurs mais c’est tellement important de bien la comprendre et pourrait vous faire gagner quelques mois/année à votre liberté financière.

Merci pour cette article.

Bonjour Anonyme,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire 🙂

Bien entendu que mes exemples sont simplistes! C’est justement le but de mon article… Soit d’expliquer le concept d’imposition des différents types de revenus de placements par des explications simples et des exemples concrets. Des exemples compliqués n’auraient pas aidé les abonnés/lecteurs du blogue à mieux comprendre les concepts. Au contraire…

La fiscalité et l’impôt sont déjà assez compliqués comme ça! Voyez plutôt cet article comme un introduction 😉

Dans mes articles, j’essaie d’ajouter un exemple… parfois quelques-uns. Mais, même si j’avais inclus 10 exemples/scénarios différents, il y aurait quand même des personnes qui pourraient mentionner : « Ces exemples ne couvrent pas le scénario XYZ » ou « Ces exemples ne s’appliquent pas à moi ». C’est normal, car nous sommes tous différents… Et ainsi sont nos objectifs financiers, nos profils d’investisseur, nos stratégies d’accumulation, nos stratégies de décaissement, etc. 😉

L’objectif de l’article n’est pas diminuer/discréditer un type de revenu de placements par rapport à un autre. Mais simplement de les expliquer et de les comparer… Ensuite, vous pouvez réfléchir à ce sujet et réévaluer vos placements selon votre propre situation personnelle.

Pour le décaissement des placements, je suis d’accord avec vous. La phase de décaissement est généralement plus compliquée que la phase d’accumulation… et c’est souvent la partie oubliée dans une planification financière!

Ceci étant dit, cet article n’a rien à voir avec les stratégies de décaissement. Comme j’ai mentionné précédemment (et dans l’article), l’objectif était d’expliquer le concept d’imposition des différents types de revenus de placements par des explications simples et des exemples concrets. L’aspect « fiscal » n’est pas le seul élément à prendre en considération dans la stratégie d’investissement / planification financière.

Au plaisir d’échanger avec vous.

R101

Alors à quand un article sur les stratégies de décaissement? 😉 Quand commencer à planifier (et par où commencer!), les choses à prendre en compte, les pièges à éviter, etc…

Bonjour Yohanna,

Il y a tellement de sujets que je veux couvrir sur ce blogue. Mais, c’est une question de temps (i.e. temps à consacrer à ce blogue) et de priorités. C’est un blogue bénévole après tout…

De plus, ce blogue a été créé initialement pour partager mon parcours vers l’indépendance financière (en plus de partager des articles à volet éducatif). Bien que je sois maintenant en retraite précoce (en mode « Coast FIRE »), je suis encore loin de la phase de décaissement. J’y serai dans 8-10 ans. C’est une des raisons qui expliquent pourquoi je n’ai pas encore abordé ce sujet sur mon blogue.

Ceci étant dit, lorsque je vais écrire un article à propos de stratégies de décaissement, je vais parler de ma propre stratégie de décaissement. Je vais peut être aborder une ou deux autres stratégies, mais le « problème » sera le même que dans tous mes articles. Même si j’explique une dizaine d’exemples/scénarios, il y aura toujours des personnes pour dire « Vous avez oublié de parler de la stratégie XYZ » ou « Ces exemples/scénarios ne couvrent pas ma situation ». Car, comme je mentionnais dans un autre commentaire, nous avons tous des situations personnelles/financières différentes… Mais, je vais faire mon possible, comme toujours 🙂

Bon weekend.

R101

**********

Edit – Voici un commentaire que j’ai publié récemment dans un autre article à propos de stratégies de décaissement :

J’ai quand même une bonne idée de notre stratégie de décaissement. L’ordre de décaissement optimal pour les jeunes retraités est généralement : REER, compte non enregistré, CELI. Mais, les sources de revenus imposables comme le REER doivent être décaissés graduellement, sur une longue période, pour réduire la facture fiscale. Mais aussi avant que le gouvernement oblige à retirer un montant minimum (FERR). Idéalement, il faut que le REER soit complètement décaissé avant de recevoir les rentes de l’état (PSV/RRQ), pour éviter d’être amputé d’une certaine somme de rentes selon le niveau de revenus, mais aussi pour continuer d’avoir une facture fiscale très basse.

Dans notre cas spécifique, notre niveau de dépenses annuelles est assez bas (~30k$), alors on sera capable d’avoir une facture fiscale très basse (voire nulle) pendant notre longue retraite. Ainsi, on va décaisser ma femme et moi l’équivalent du montant personnel de base de nos REER (dans le cas de ma femme, ce sera un mix de REER et CRI/FRV). La balance viendra d’une source non imposable comme le CELI. Lorsque le REER sera épuisé, on va remplacer la partie « imposable » de nos revenus annuels du REER par le compte non enregistré. La partie « non imposable » proviendra toujours du CELI. Bref, ce sont les grandes lignes.

Merci pour cet article. Faire beaucoup de recherche et l’offrir dans un article est bien généreux de votre part.

J’ai une question pour le compte non enregistré avec des actions qui versent des dividendes. Si les dividendes sont réinvesties automatiquement cela doit être calculé dans le capital initial, c’est la valeur ajusté, ce qui va réduire les impôts à payer quand on vend. Comment vous faites pour le suivi de l’ACB? Plus d’informations sur l’ACB ici: https://www.google.com/amp/s/www.theglobeandmail.com/amp/globe-investor/investor-education/the-abcs-of-tracking-your-acb/article17838427/

Bonjour Noor,

Je ne suis pas un spécialiste du « DRIP », mais je pense que vous avez raison! 🙂

Personnellement, je ne fais pas le suivi de l’ACB, simplement parce que j’investis dans un seul FNB d’allocation d’actifs dans mon compte non enregistré. C’est le FNB « Horizons HGRO », qui est un fonds de type « Total Return Index ETF » (TRI) (ou « Swap-Based ETF »). Ce dernier a versé un dividende annuel de 1,18 % pour l’année 2020, mais l’objectif de ce type de fonds est de n’avoir aucune distribution.

Pour un autre type d’investisseur, je pense effectivement que c’est une bonne pratique que de faire le suivi de l’ACB (au lieu de simplement se fier au courtier… surtout s’il y a un changement de courtier en cours de route).

Au plaisir,

R101

Bravo pour avoir réussi à vulgariser un sujet aussi complexe et TRÈS important. Quelle chance d’avoir accès à ce contenu gratuitement!

J’ai fait beaucoup de gains en capital cette année dans la crypto. Malheureusement, je sais que si on négocie activement (acheter et vendre des actions/cryptos de façon régulière et les détenir que pour de courtes périodes), notre gain en capital pourrait être considéré comme du revenu. Malheureusement, les règles pour déterminer si un gain en capital est du revenu ou non sont très subjectives… J’espère bien que mon profit sera considéré comme du gain en capital!

Merci beaucoup J-C 🙂

Je n’étais pas au courant pour les transactions fréquentes de cryptomonnaies. Je sais que c’est le cas pour les transactions fréquentes dans le CELI, mais encore une fois, il n’y a pas de règles claires à ce sujet (ex. : des métriques pour le nombre de transactions, le temps de possession des actions, etc.). Comme vous le dites, ce sont des règles assez subjectives pour le peu qu’on sait.

Bref, c’est une bonne nouvelle de payer de l’impôt pour gain en capital… ça veut dire que vous avez généré des revenus de placement 🙂

Bonne semaine et au plaisir.

R101

Bonjour,

Merci pour ce super article! Très intéressant

Lorsqu’on investit via un « portefeuille diversifié » d’une société de placement, il y a des obligations (interêt) des actions avec et sans dividendes, il y a du gain en capital. Dans ce type de produits, les intérêts/dividendes sont réinvestis automatiquement. Mes placements sont en CELI/REER pour l’instant, mais si je devais faire le même placement hors CELI/REER, comment déterminer l’impact fiscal (comment déclarer) de tout ce mélange là? Est-ce cette société de placements qui gérerait la retenue d’impôts ou qui fournirait un relevé fiscal détaillé?

Bonjour Simon,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire 🙂

C’est une excellente question! Si l’investissement est fait dans un compte non enregistré (hors CELI/REER), l’institution financière ou la plateforme de courtage a l’obligation d’émettre les relevés fiscaux requis. Ainsi, vous n’avez pas à faire les calculs vous-même.

Par contre, c’est une bonne pratique de tenir un registre de ces revenus d’intérêt, gains ou pertes en capital et revenus de dividendes. Ainsi, vous pouvez contre-vérifier les relevés fiscaux.

De plus, c’est une bonne idée de comprendre ces 3 types de revenus de placements pour ainsi éviter de faire des choix coûteux. Par exemple, investir dans des actions d’une société américaine qui verse des dividendes dans un CELI au lieu du REER.

Au plaisir d’échanger avec vous.

R101

Merci, pour moi c’est parfait. Pas trop compliqué, ca me donne une base que j’aurais jamais penser lire.

Merci Patrick 🙂 Dans ce cas, j’ai atteint mon objectif avec cet article 🙂

Bonne semaine et au plaisir.

R101

Salut R101,

Dans les derniers mois, j’ai fais un développement dans mon fichier pour gérer une stratégie de décaissement basée principalement sur les dividendes. Je me suis bien « amusée » à gérer tous ça, tu peux l’imaginer 😉

Bonjour Julie,

Oui, j’imagine! 🙂 On se comprend parmi les rares personnes qui aiment jouer dans les fichiers Excel… 😛

Bonne semaine et au plaisir.

R101

Bonjour R101,

Merci pour cet article accessible pour démystifier les revenus de placement

Merci beaucoup Sylvain! Bon week-end 🙂

….« Par contre, les dividendes de sociétés étrangères détenues dans un REER (ou un FERR) ne sont PAS assujettis à cette retenue fiscale. En d’autres mots, il n’y a PAS de retenue fiscale si les titres de sociétés étrangères sont détenus dans le REER/FERR. » …. Faux ! ❌

J’ai été actionnaire de Novartis (siège social en Suisse ) de 2017 à 2020! J’avais des actions dans mon REER et j’ai réalisé que j’étais ponctionné par le fisc suisse, car le siège social est à l’international. On me retirer un certain pourcentage sur mes dividendes. Si le siège social de la compagnie est au Canada ou États-Unis, on n’est pas imposé sur nos dividendes canadiennes/américaines dû à la convention fiscale conjointe!

En tous cas, j’aime dorénavant mieux être investi à l’international avec des FNB comme VXC ou XAW. Pas de casse-tête et fiscalement, c’est plus avantageux.

Bonjour Dividendes & FNB,

Merci pour la clarification! 🙂

Je me suis mal exprimé… Par « sociétés étrangères », je parlais de sociétés américaines et de sociétés dont le siège social est dans un pays qui a une convention fiscale avec le Canada pour le traitement des dividendes. 🙂

https://www.canada.ca/fr/ministere-finances/programmes/politique-impot/conventions-fiscales/en-vigueur.html

Bonne journée,

R101

WOW

Good job

Merci pour cet article

TRÈS très très apprécié

Merci beaucoup Martin ! 🙂

Merci pour toutes ces infos que vous nous partagez. Je me révèle un intérêt à m occuper des mes finances. J ai des ptites questions.

1: Concernant les dividandes versés dans un CELI via un FNB composé de sociétés étrangères exemple sociétés canadienne ainsi que de sociétés américaine , les impôts sont ils assujetis a une retenue d environ 15% et ce, que pour les dividandes des sociétés étrangères composant le FNB?

2: Une compagnie exemple Quebec inc., peut elle ouvrir un compte Disnat pour y faire des placements non enregistrés?

Merci

Bonjour Alain,

Ça me fait plaisir.

1. Oui, un FNB canadien (ex. : échangé sur le TSX) composé d’actions canadiennes et américaines aura une retenue à la source sur les dividendes reçus de sociétés américaines. Cette dernière sera reflétée dans les données du FNB, mais ne sera pas visible dans votre compte de courtage. En d’autres mots, le FNB agit comme « interface » entre vous et les sociétés qui le composent. Si le FNB verse un dividende, ce dernier est considéré comme un dividende canadien, peu importe les sociétés qui le composent (canadiennes, américaines, internationales …) étant donné que le FNB est canadien. Donc, il n’y aura pas d’impôt à payer ni d’impôt/retenue à la source sur les dividendes de FNB canadien.

2. Je n’ai pas appelé au service à la clientèle, mais je suis presque certain que Disnat offre des comptes d’entreprise individuelle et des comptes de sociétés de personnes. Je vous recommande de les appeler pour vérifier.

Au plaisir,

R101

Bonjour, je suis nouveau dans la compréhension des finances. Alors j ai 2 questions surment simple. D abord, les dividendes sont ils toujours réinvesti dans le fond FNB ou bien je dois le reinvestir moi même ? Le prospectus du FNB mentionne t il la façon dont les dividendes est versé?

Et un autre point d interrogation est en rapport au RFG. Ces frais sont versés au gestionnaire annuellement? Et ce en fonction d un rendement fictif si je n encaisse pas le fond? Si j ai exemple 10000 placé et qu il performe a 10% pour l annee. Mon fond sera rendu a 11000 techniquement. Si j encaisse j aurai 11000 mais si je le laisse placé il va continuer de varier selon le rendement. Le RFG est finalement calculer comment? Si le RFG est de 0.20% sur 11000. C est 22$ de RFG pour l annee? Et puis l an d apres ce sera encore un autre montant en RFG sur la valeur du fond ainsi de suite? J essai de bien comprendre comment est calculé la perte en frais RFG que j ai et c est pas simple de trouver l info. Merci si vous pouvez m éclairer.

J ai trouvé ma réponses pour les frais RFG. On peut dire que sur une base annuel j aurai versé, si les frais RFG sont de 2.60%, exemple 2600$ en RFG pour un fond d un valeur de 100000$. Au bout de quelques annees, ce sera un sacré montant payé en frais. Montant qui n aura pas aidé à majorer mes avoirs.

Bonjour Alain,

Non, les dividendes ne sont jamais réinvestis dans l’action ou le FNB… à moins d’en faire la demande. Cela s’appelle un « Programme de Réinvestissement des Dividendes » (PRD), mieux connu sous le nom « DRIP » (c’est l’acronyme en anglais). Pour plus d’informations, je vous recommande de lire cet article : Savez-vous ce qu’est un DRIP ou PRD ?

Maintenant, pour ce qui est du RFG. Que ce soit un fonds commun de placement (fonds mutuel) ou un fonds négocié en bourse (FNB), les frais de gestion sont prélevés à même le rendement du fonds. En d’autres mots, vous n’avez pas à payer le gestionnaire de fonds. Ceci étant dit, si vous investissez dans un (des) fonds commun de placement avec un conseiller financier, il y aura généralement des frais payés au conseiller. Ces derniers sont généralement un pourcentage fixe de l’actif sous gestion (c-à-d le solde de vos placements/actifs). Mais, encore une fois, ce frais sera implicite et transparent pour vous…

Effectivement, ces frais font une ÉNORME différence à long terme. Je vous recommande de lire ces deux articles :

– Savez-vous combien gagne votre conseiller?

– Est-ce qu’un conseiller financier indépendant travaille vraiment pour vous?

Au plaisir,

R101

Merci, y a un debut a tout. Puis vaut mieux etre bien au fait et comprendre cette mecanique.

Ça me fait plaisir. 🙂

Bonjour Vincent, je sais je suis 1an xx mois apres l’article. Il n’y a pas longtemps que j’ai decouvert le blogue.

Il y a un bout de temps que je me disais ‘faudrait que je fasse mes calculs pour savoir combien je gagne de plus avec les dividendes’.

Je n’avais jamais eu le courage de faire l’exercice.

Cet article simple pour debutant repond exactement a ce que j’avais besoin. (desole, pas d’accent au clavier sur ma tablette)

Un grand merci. .. La , je n’aurai pas le choix de m’abonner a ton cafe. Les dividendes devraient couvrir la depense. 🙂

Bonjour Daniel,

Bienvenue sur le blogue et merci pour la rétroaction positive. C’est très apprécié! 🙂

La fiscalité canadienne et québécoise est tellement compliqué, alors je vous comprends. D’ailleurs, j’avais moi-même repoussé à plus tard le calcul des revenus de placements (nets) dans le passé.

La rédaction de cet article m’a pris énormément de temps. Mais c’est un des articles du blogue dont je suis le plus fier. 🙂

Merci beaucoup et bonne journée.

Au plaisir,

-Vincent

Bonjour, Le CQFF a aussi un tableau qui indique que pour un revenu imposable inférieur à 51k, l’imposition n’est de 3,17% pour les dividendes canadiens. Ce qui en ferait le revenus le moins imposé pour un revenu seulement dividendes canadiens en bas de 51k. Est ce exact ? Merci

Bonjour Christian,

Effectivement, c’est le cas pour les dividendes déterminés. Le niveau de revenu imposable a un impact sur l’imposition, autant pour les revenus d’emploi, les gains en capital et les dividendes. Bref, on le voit bien sur la table d’imposition de Desjardins, que j’aime bien par sa simplicité (sommaire) : https://www.desjardins.com/ressources/pdf/table-impot-p-quebec-2024-f.pdf

Ceci étant dit, la fiscalité n’est pas le domaine des finances que je maîtrise le mieux. Je suis fier d’avoir réussi à rédiger cet article (j’ai dû faire d’innombrables recherches). Mais, le Centre québécois de formation en fiscalité (CQFF) est LA référence, contrairement à moi… 🙂 Une rencontre avec un fiscaliste ou un planificateur financier pourrait vous être utile dans votre planification financière, autant en phase d’accumulation qu’en phase de décaissement.

Bonne semaine,

R101

Bonjour Vincent, merci pour ces informations. C’est très éclairant.

Pour des placements hors REER et CELI, pourrais-tu expliquer comment seront imposés le gain en capital si je vends seulement une partie de mon FNB ? Disons que j’achète des parts d’un FNB à tous les payes pendant 5 ans et que j’accumule 40 000 dollars. Au bout de 5 ans, je veux vendre seulement une partie du FNB, soit 20 000 ? Pourrais-tu expliquer comment je serai imposé. Est-ce seulement un gain en capital pour le 20 000 dollars au moment que je le vends. Si le fonds paye des dividendes, est-ce que je serai imposé à chaque année sur ces gains, où seulement lorsque je vends les parts.

Merci d’avance,

Steeve

Bonjour Steeve,

Le gain en capital est la différence entre le prix de disposition (vente) et le prix de base rajusté (PBR), multiplié par le nombre d’actions. Ce n’est pas le montant total de la vente qui importe (20 000 $ sur 40 000 $ dans votre exemple).

Pour reprendre votre exemple, si vous avez acheté des parts d’un FNB pendant 5 ans, parfois 100 parts à 20,00 $, d’autres fois 150 parts à 21,50 $, puis 50 parts à 22,00 $… jusqu’à des parts à 25,00 $. À chaque achat, un prix moyen par action sera recalculé pour l’ensemble de vos achats (X parts à % dollars). Disons qu’aujourd’hui, votre compte non enregistré comprend 1 600 parts de ce FNB à un prix moyen de 22,50 $ par action, pour une valeur comptable de 36 000 $ et une valeur marchande de 40 000 $ (non réalisée) selon le prix actuel de 25,00 $ par action.

Si aujourd’hui, en 2024, vous vendez 800 actions à un prix de 25,00 $ par action, soit un total de 20 000 $ (pour reprendre votre exemple), alors votre gain en capital sera 2 000 $ ((25,00 – 22,50) * 800 = 2 000 $). Puis, votre gain en capital imposable sera de 1 000 $ (50 % de 2 000 $). Si votre taux marginal d’imposition est de 36,12 % en 2024, alors votre impôt à payer sera de 361,20 $.

C’est très avantageux, à mon avis! 🙂

Bonne journée,

R101

Bonjour, même après quelques années votre blog est toujours à la mode ! Je me suis toujours demandé quelle était la différence d’impôt à payer entre ses différents revenu. Merci d’avoir répondu à ma question. Je vais continuer de vous suivre.

Merci beaucoup, Richard! C’est bien gentil 🙂