Dernière mise à jour : 6 juin 2022

Voici un (très) court bilan mensuel pour le mois de novembre 2021. Je suis paresseux et je ne vais PAS publier de bilan complet. Je vais plutôt publier un bilan trimestriel / semestriel / annuel dans quelques jours… soit à la fin de l’année 2021. 🙂

Bilan mensuel

Résumé :

- Actifs = 1 031 128 $ (+10 856 $) 📈

- Passifs = 88 108 $ (-2 551 $) 📉

- Actif net = 943 020 $ (+13 407 $) 📈

- Portefeuille net = 705 128 $ (+10 856 $) 📈

Je suis satisfait de voir ces chiffres, malgré la chute boursière de fin novembre (et début décembre 🙁 ). Bref, le portefeuille boursier augmente sur un mois, les dettes diminuent et l’actif net augmente! C’est difficile de demander mieux… 🙂

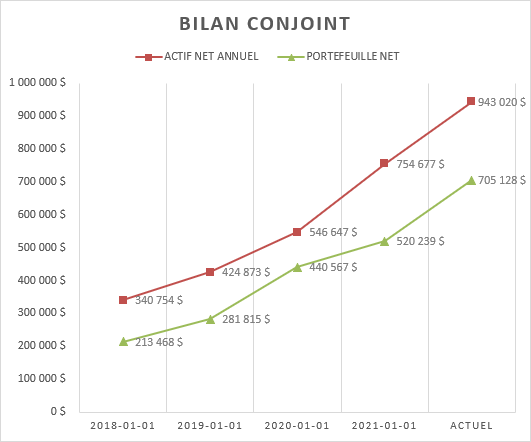

Actif net de 2018 à 2021

Voici l’augmentation de notre actif net et portefeuille net de 2018 à aujourd’hui :

Voilà! C’est déjà terminé pour ce (très) court bilan mensuel pour le mois de novembre 2021.

Questions/réponses

Voici quelques questions reçues par courriel et sur les réseaux sociaux.

Question 1

Comme vous n’êtes plus en phase d’accumulation, est-ce que vous songez à réduire votre risque et passer par exemple de XEQT et XGRO à XBAL?

Le conseil général (la « règle du pouce ») est de réduire le niveau de risque du portefeuille global. Dans mon cas, ce serait effectivement de passer de XEQT à XGRO, puis dans X années (ou X décennies, à cause de ma longue « retraite ») de XGRO à XBAL. C’est le conseil général/traditionnel pour une retraite traditionnelle.

Ceci étant dit, je suis dans une situation « légèrement » ( 😛 ) différente. Certes, je ne suis plus en phase d’accumulation, mais je ne suis pas en phase de décaissement non plus. Je suis en phase « d’attente » (désolé, je ne connais la version francophone de « Coasting », dans le sens de « Coasting to FIRE »). Dans cette optique, je ne suis pas à risque d’une mauvaise « séquence de décaissement » d’ici ~8-10 ans. Ainsi, je ne vais pas réduire le risque de mon portefeuille. Dans ~8-10 ans, lorsque je passerai de CoastFIRE à FIRE (traditionnel), alors je vais assurément réviser le niveau de risque de mon portefeuille et possiblement passer de XEQT à XGRO.

Je veux aussi ajouter une note quant au niveau de risque des FNB d’allocation d’actifs. Même si XEQT est « 100% actions », son niveau de risque selon BlackRock/iShares est « Faible à moyen », soit le 2e niveau de risque le plus faible sur une échelle de 5 ( https://www.blackrock.com/…/ishares-core-equity-etf… ).

En réalité, ces FNB d’allocation d’actifs sont tellement bien diversifiés (nombre de titres, secteur d’activité, géographie, etc.) et se rebalancent automatiquement, ce qui diminue énormément leur niveau de risque…

Question 2

Comment calculer/estimer la valeur de la maison dans le bilan? Selon le marché? De plus, est-ce un montant fixe qu’on change une fois par année?

Personnellement, je suis paresseux, alors je modifie la valeur actuelle de ma maison dans mon bilan financier une seule fois par année, en janvier. De plus, je sous-estime toujours la valeur des actifs non financiers comme la maison et l’auto. J’utilise la valeur marchande déterminée par la banque lors de notre renouvellement hypothécaire en 2019, auquel j’ajoute 5% une fois par année. Avec ce qu’on connaît dans les valeurs des maisons depuis 2020, j’imagine que je sous-estime largement la valeur de notre maison. Mais, il n’y a pas de solution parfaite.

Certaines personnes utilisent l’évaluation municipale. D’autres personnes estiment du mieux qu’elles peuvent la valeur marchande, en regardant les « comparables vendues » sur Centris. Etc. Bref, il y a plusieurs façons de le faire. Mais moi, personnellement, j’y vais avec la façon la plus simple possible… Et j’utilise mon jugement. Mais ce n’est pas parfait.

Désolé de ne pas avoir de meilleure réponse pour vous. 🙂 Mais, au moins, vois connaissez maintenant mon opinion. 😛

Pour les curieux…

Pour suivre l’évolution de notre actif net conjoint, je vous recommande de lire cette page : Mon actif net conjoint 😉

Suivez-moi sur :

💻 Les outils que j’ai créés pour vous aider

Mes outils pour simplifier vos finances et atteindre vos objectifs :

- Outil de budget 🏷 40% de rabais

- Outil de calcul de l’actif net 🏷 40% de rabais

- Bilan patrimonial 🏷 40% de rabais

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement

- Outil pour estimer le RREGOP

- Calculateur Taux d’épargne

🔥 Bénéficiez de 40% de rabais avec le code « PROMO40 ». L’offre prend fin le 31 déc. 2025.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour un usage personnel seulement. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

📩 Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Meilleure Offre

| Obtenez un bonus de 25$ lorsque vous ouvrez et approvisionnez un compte Wealthsimple avec mon code «SSMJWA». |

Bonjour retraite 101Dabs un récent article vous recommande un seul et unique FNB..Pourquois n’est pas partager avec VEQT et/ou HEQT pour comparer les grandes institutions financières.? Merci de nous faire partager votre aventure nordique,nous la suivons avec beaucoup d’intérêt.Bernard

Bonjour Bernard,

À mon avis, il n’y a aucun avantage à investir dans deux FNB d’allocation d’actifs presque identiques (ex. : XEQT et VEQT) dans l’objectif de diversifier les fournisseurs de FNB (iShares/Blackrock vs Vanguard vs BMO …). Le résultat sera de complexifier la stratégie d’investissement (et de décaissement), de créer des doublons, etc. Si, un jour, il y a un problème majeur avec Blackrock ou Vanguard, je pense qu’il y aura beaucoup d’autres problèmes dans le monde que mon CELI ou mon REER… Ainsi, j’aime mieux me concentrer sur l’essentiel et ce sur quoi j’ai le contrôle.

Bon week-end et au plaisir,

R101

Toujours sur la ligne R101 et on se suit… jusqu’en janvier. Nous avons mis notre maison en vente et sommes en train de bénéficier de la surchauffe du marché. Mon estimation de la valeur marchande de notre maison était beaucoup, beaucoup trop conservatrice. Un bon magique de notre actif aura lieu 🙂 Mais dans le calcul de l’actif, la valeur de la maison n’a pas tant d’impact, sauf en cas de vente. @+

Salut Bigdji,

C’est exactement le « feeling » que j’ai concernant la valeur marchande de notre maison dans notre bilan… 🙂 Mais bon, j’aime mieux être pessimiste qu’optimiste concernant les biens personnels (maison, auto …) dans le bilan. Dans votre cas, ce sera effectivement un GROS plus à votre bilan dès janvier 2022 ! 🙂 🙂 🙂

Où allez-vous habiter à partir de janvier? Location?

Au plaisir,

R101

PS – Je vais publier ce dimanche le bilan financier d’un autre abonné du blogue. Il veut partager son bilan pour montrer une autre stratégie pour atteindre l’indépendance financière, tout en profitant des commentaires/suggestions/recommandations que les gens vont lui écrire. Si tu es intéressé, tu pourrais participer toi aussi… Laisse-moi savoir. Ce n’est rien de compliqué (un bilan dans Excel et des explications/notes concernant le bilan. Je te le propose vu que tu es un lecteur assidu du blogue! 🙂

On déménage à quelques minutes d’ou nous habitons. L’objectif était d’avoir plusieurs actes de terrains. Chose qui sera faite 🙂

Ce pourrait être intéressant quant au bilan. Tu peux me transmettre le tout par courriel et j’y réfléchirai.

Je ne suis pas certain de comprendre. Pourrais-tu m’éclairer s.v.p.? 🙂

Notre nouvelle maison sera à quelques kilomètres de l’actuelle. Les enfants iront encore à la même école. Notre objectif était d’avoir un terrain de plusieurs ACRES (ce mot qui était mal écrit).

Ah… Là je comprends! 🙂 Ça fait tout son sens.

Quelle bonne décision !

@Bigdji: Je ne comprends pas ta stratégie avec ta maison. Si tu bénéficies du marché en surchauffe pour la vente, le marché ne sera pas différent pour ta nouvelle acquisition?

@agent 007. Ou savons acheté avant de vendre et ce n’était pas en surenchère. Au final, on se retrouve donc en positif :). Notre déménagement n était pas financier, mais seulement pour avoir une terre à bois.