Dernière mise à jour le 2 février 2024

Voici une question intéressante que j’ai reçue par courriel, où la personne demandait pourquoi des FNB du S&P 500 peuvent obtenir des rendements différents. J’ai répondu à la personne par courriel. Mais, je tenais à copier-coller la question/réponse sur le blogue, considérant que c’est une question de finances personnelles que d’autres personnes doivent se poser. De plus, j’avais reçu une question similaire dans les commentaires d’un article, à savoir pourquoi un FNB du S&P 500 peut obtenir un rendement supérieur à son indice de référence.

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Dans cet article :

- Caractéristiques d’un FNB qui influencent le rendement

- Liste des FNB du S&P 500

- Rendement des FNB du S&P 500

- Rendement avec couverture vs Rendement sans couverture en dollars canadiens

P.S. Tous les articles de type « question/réponse » sont disponibles dans la section « Q&A » du blogue.

Question

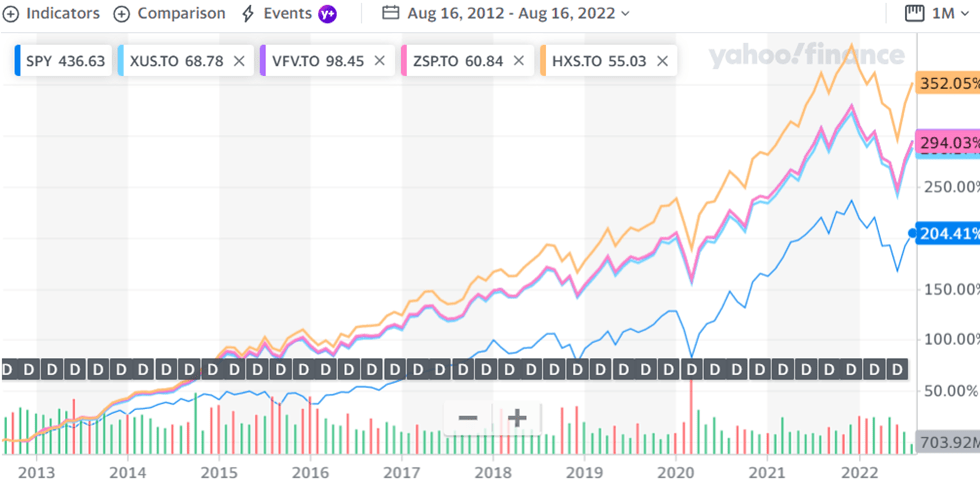

Lorsque sur Disnat, je superpose sur 10 ans les courbes des deux fonds indiciels S&P 500 « XSP » et « HXS », je constate qu’il y a tout un écart de rendement en faveur de « HXS » par rapport à « XSP ». La hausse de « HXS » est de 351 %, alors que la hausse de « XSP » est de 186 %. La différence est phénoménale…

Ma perception d’un fonds indiciel est qu’il est censé reproduire l’indice. Donc, le rendement d’un fonds indiciel devrait être quasi similaire à l’indice, et ce, d’un fournisseur de FNB à un autre. Ce qui devrait influer sur le rendement, c’est la différence des frais de gestion d’un fournisseur à l’autre. N’est-ce pas?

J’en viens à la conclusion qu’un fonds indiciel peut battre l’indice pour lequel il est dédié. Je vous avoue que j’en suis abasourdi…

Croissance sur 10 ans :

- SPX (Indice S&P 500) = 201,93 %

Croissance sur 10 ans de trois fonds indiciels dédiés au S&P 500 :

- XSP (iShares) = 185,67 % (ici, je l’expliquerais par les frais de gestion)

- ZSP (BMO) = 276,47 %

- HXS (Global X) = 351,02 %

Donc, les fonds indiciels « ZSP » et « HXS » battent l’indice pour lesquels ils sont dédiés? Qu’est-ce que je ne comprends pas?

★Offre vedette★

Wealthsimple : Prime de 1%

Obtenez une prime en argent de 1% lorsque vous transférez ou déposez au moins 15 000 $. Il n’y a pas de maximum, alors le montant de la prime est illimité. C’est la meilleure promotion de Wealthsimple à date. De plus, en utilisant mon code «SSMJWA», vous obtenez un bonus supplémentaire de 25$.

Avantages de Wealthsimple Trade :

- Pas de frais d’administration, pas de frais de négociation, pas de solde minimum requis.

- Fractions d’actions

- Prêt d’actions (pour générer des revenus passifs)

- Dépôts instantanés jusqu’à 50 000 $ (clientèle «Essentiel»)

- Investissements automatiques à la fréquence de votre choix

- Opérations boursières en dollar américain sans commission (clientèle «Avantage» et «Génération»)

Si vous n’avez pas 15 000 $, mais que vous voulez commencer à investir en bourse, vous pouvez quand même utiliser mon code «SSMJWA» et obtenir un bonus de 25$.

Réponse : FNB du S&P 500

Vous avez raison, un fonds indiciel devrait obtenir le même rendement que l’indice qu’il reproduit, à l’exception des frais de gestion et taxes applicables.

Cependant, il y a plusieurs éléments qui peuvent influencer le rendement du FNB indiciel par rapport à son indice de référence.

Caractéristiques d’un FNB qui influencent le rendement

Voici quelques exemples :

- Les dividendes

- La pondération des titres

- Les variations de devises

- La composition du FNB

- L’année de lancement du FNB

Dividendes

Les dividendes sont-ils incluent ou excluent dans le calcul du rendement du FNB vs l’indice de référence?

Pondération des titres

Est-ce une pondération selon la capitalisation boursière ou une pondération à parts égales dans le FNB vs l’indice de référence?

Variations de devises

Les variations de devises sont une autre caractéristiques d’un FNB qui influencent le rendement.

Par exemple : Le FNB « XUS » d’iShares (BlackRock) qui reproduit le S&P 500 est échangé en CAD sur le TSX, mais l’indice de référence et les titres sous-jacents sont échangés en USD sur le NYSE. Les taux de change CAD/USD fluctuent tous les jours, ce qui a un impact sur le rendement du FNB.

Pour limiter les fluctuations de taux de change, il est possible de choisir le FNB « XSP » (lui aussi est un FNB d’iShares (BlackRock)) qui inclut une protection contre le taux de change CAD/USD. Cette protection fonctionne avec des contrats dérivés (c’est en quelque sorte du « Hedging »). Mais, cette protection à un coût (environ 0,15 % ou 0,20 % de mémoire).

La différence de rendement entre « XUS » et « XSP » est expliquée par cette protection (le rendement de « XSP » sera inférieur à « XUS », qui lui sera légèrement inférieur à l’indice S&P 500). En d’autres mots, les FNB indiciels sans protection de devises ont généralement un rendement supérieur à long terme (mais, pas toujours).

Composition du FNB

Est-ce que le FNB détient directement les titres sous-jacents, ou des produits dérivés de ces titres? Par exemple: actions, contrats d’échange (« Swap »), options d’achat, etc. Les FNB de Global X (anciennement, Horizons ETF) ne possèdent pas directement les titres (ils possèdent plutôt des contrats d’échange), contrairement aux FNB d’iShares (BlackRock), Vanguard et BMO qui possèdent directement les titres sous-jacents.

Année de lancement du FNB

Certains FNB ont moins de 10 ans d’existence, alors il faut faire attention à cela si l’on compare plusieurs FNB sur une longue période.

Toutes ces informations sont disponibles sur les sites Internet des fournisseurs de FNB.

Liste des FNB du S&P 500

Voici les principaux FNB canadien qui reproduisent l’indice américain S&P 500 :

| Fournisseur | Symbole | Nom du FNB | RFG |

|---|---|---|---|

| iShares (BlackRock) | XUS | iShares Core S&P 500 Index ETF | 0,10 % |

| iShares (BlackRock) | XSP | iShares Core S&P 500 Index ETF (CAD-Hedged) | 0,10 % |

| Vanguard | VFV | FNB indiciel S&P 500 | 0,09 % |

| Vanguard | VSP | FNB indiciel S&P 500 couvert en dollars canadiens | 0,09 % |

| BMO | ZSP | FNB BMO S&P 500 | 0,09 % |

| BMO | ZSP.U | FNB BMO S&P 500 (parts en dollars américains) | 0,09 % |

| Global X | HXS | FNB Global X Indice S&P 500 | 0,10 % + Frais de swap 0,30 % = 0,40 % |

| Global X | HSH | FNB Global X Indice S&P 500 couvert en dollars canadiens | 0,10 % + Frais de swap 0,30 % = 0,40 % |

Voici maintenant leurs rendements sur 1 an, 5 ans et 10 ans.

Rendement des FNB du S&P 500

Voici le rendement (moyenne annuelle) des FNB indiciels du S&P 500 (mentionnés ci-dessus) sur 1 an, 5 ans et 10 ans :

| FNB S&P 500 | 1 AN | 5 ANS | 10 ANS |

|---|---|---|---|

| SPX | -5,33 % | 11,52 % | 13,16 % |

| XUS | -2,38 % | 12,95 % | S.O. |

| XSP (CAD-Hedged) | -5,59 % | 11,06 % | 12,67 % |

| VFV | -2,44 % | 13,03 % | S.O. |

| VSP (CAD-Hedged) | -5,62 % | 11,14 % | S.O. |

| ZSP | -2,04 % | 12,85 % | S.O. |

| ZSP.U | -3,97 % | 13,27 % | S.O. |

| HXS | -2,16 % | 12,81 % | 15,98 % |

| HSH (CAD-Hedged) | -4,63 % | S.O. | S.O. |

On remarque immédiatement que les FNB sans couverture en dollars canadiens ont eu un rendement supérieur à leurs équivalents avec couverture en dollars canadiens (« CAD-Hedged ») au cours des 10 dernières années.

Par exemple, le FNB iShares « XUS » a eu un rendement supérieur au FNB « XSP » (CAD-Hedged). C’est le même principe chez Vanguard avec le FNB « VFV » qui a eu un rendement supérieur au « VSP » (CAD-Hedged).

Mise à jour (2 février 2024) :

Voici le rendement (moyenne annuelle) des FNB indiciels du S&P 500 (mentionnés ci-dessus) sur 1 an, 5 ans et 10 ans en date du 2 février 2024. Dans le reste du texte, je conserve les rendements (1-5-10 ans) au moment de la publication originale de l’article. Mais, j’ai décidé d’ajouter une mise à jour des rendements des FNB à titre de référence.

| FNB S&P 500 | 1 AN | 5 ANS | 10 ANS |

|---|---|---|---|

| SPX | 18,63 % | 12,87 % | 10,77 % |

| XUS | 20,56 % | 14,28 % | 14,24 % |

| XSP (CAD-Hedged) | 19,00 % | 12,51 % | 11,22 % |

| VFV | 23,23 % | 14,73 % | 14,13 % |

| VSP (CAD-Hedged) | 24,16 % | 13,98 % | 10,68 % |

| ZSP | 21,61 % | 14,43 % | 14,30 % |

| ZSP.U | 20,35 % | 13,91 % | 12,19 % |

| HXS | 21,57 % | 14,35 % | 14,28 % |

| HSH (CAD-Hedged) | 19,43 % | 12,96 % | S.O. |

Rendement avec couverture vs Rendement sans couverture en dollars canadiens

Ensuite, voici le rendement cumulatif sur 5 ans et 10 ans des FNB indiciels du S&P 500. J’ai séparé les FNB avec couverture en dollars canadiens (« CAD-Hedged ») des FNB sans couverture en dollars canadiens. L’impact du taux de change CAD/USD sera ainsi éliminé de la comparaison entre les différents FNB qui reproduisent le S&P 500.

Avec couverture : Rendement cumulatif des FNB du S&P 500 avec couverture en dollars canadiens (« CAD-Hedged »)

Voici le rendement cumulatif sur 5 ans et 10 ans des FNB indiciels du S&P 500 avec couverture en dollars canadiens (« CAD-Hedged ») :

SANS couverture : Rendement cumulatif des FNB du S&P 500 sans couverture en dollars canadiens

Finalement, voici le rendement cumulatif sur 5 ans et 10 ans des FNB indiciels du S&P 500 sans couverture en dollars canadiens :

La différence sur un horizon de 10 ans est phénoménale :

Cette différence phénoménale entre les FNB du S&P 500 sans couverture en dollars canadiens et ceux avec couverture en dollars s’explique en majeure partie par la baisse du dollar canadien (CAD) par rapport au dollar américain (USD) au cours des 10 dernières années.

Voici un graphique du taux de change CAD/USD sur 10 ans :

Conclusion : FNB indiciel du S&P 500 – Lequel choisir?

Pour revenir à la question initiale (écart de rendement en faveur de « HXS » par rapport à « XSP »), cette différence s’explique par deux raisons principales.

Ce sont les éléments #2 et #4 mentionnés au début de l’article.

- Le FNB XSP (iShares) a une couverture en dollars canadiens (« CAD-Hedged »), contrairement au FNB HXS (Global X). Comme le dollar canadien (CAD) est en baisse par rapport au dollar américain (USD) au cours des 10 dernières années, les FNB avec couverture en CAD comme XSP ont été désavantagés.

- Le FNB XSP (iShares) possède directement les titres sous-jacents, tandis que le FNB HXS (Global X) possède plutôt des contrats d’échange sur ces titres. De cette façon, les revenus du FNB HXS (ex. : les revenus de dividendes) sont réinvestis dans le FNB plutôt que d’être distribué aux actionnaires. Ce qui a eu pour impact d’augmenter le rendement annuel et cumulatif du FNB HXS par rapport au FNB XSP. Sans oublier l’avantage fiscal (gains en capital vs dividendes). Certes, il y a des avantages et des désavantages aux FNB avec contrats d’échange (« Swap »), mais gardons ces explications pour un autre article. 🙂

J’aimerais publier dans le futur un article pour comparer ces FNB qui reproduisent le S&P 500 (un article semblable à celui-ci : « VGRO vs XGRO vs GGRO vs ZGRO – Quel FNB choisir? »).

Articles connexes

- Qu’est-ce qu’un fonds négocié en bourse (FNB)?

- Qu’est-ce qu’un FNB de répartition d’actifs?

- Tableau comparatif des FNB de répartition d’actifs

- Comparateur de plateformes de courtage en ligne

Meilleures Offres

Suivez-moi sur :

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Avertissement : Je ne suis pas accrédité par la loi pour émettre des conseils/recommandations financières. Retraite101 est un blogue où je partage mes connaissances sur les finances. Les articles sont offerts à titre d’information et ne constituent pas un conseil financier. Consultez un professionnel de la finance pour des conseils personnalisés.

Bonjour la différence fondamentale entre HXS et les autres est surtout basé sur le fait que c’est un fonds constitué en société SICAV qui ne versent pas de dividendes mais qui les réinvestit dans le FNB. L’avantage est qu’au moment de la vente, les gains en capital seront imposés à 50% au lieu d’un dividende ordinaire selon votre taux impôt.

Bonjour Sylvain,

Vous avez bien raison! 🙂 La structure/composition du FNB est l’élément principal qui explique la différence de rendement entre « HXS » et les autres FNB. D’ailleurs, c’est l’élément #4 que j’explique au début de l’article. Néanmoins, il y a aussi le taux de change CAD/USD qui explique la différence entre les FNB sans couverture en dollars canadiens (ex. : « HXS », « XUS », « VFV », « ZSP ») et ceux AVEC couverture en dollars canadiens (ex. : « XSP », « VSP », « HSH », etc.). C’est l’élément #3 de mon explication.

Bref, la structure/composition du FNB et le taux de change CAD/USD expliquent la différence de rendement entre « HXS » et « XSP ».

Bonne journée et au plaisir,

R101

Allo

si le dollar canadien ne s’apprecie pas au dela de $.80 us dollar

le XUS et XSP vont toujours etre inferieur a ZSP et HSX au niveau des rendements ?

quel est le FG de chacun de ces fonds indiciel?

merci

Bonjour Mario,

La différence de rendement due au taux de change CAD/USD sera toujours présente entre les FNB iShares « XUS » et « XSP » (CAD-Hedged). À moins que le taux de change CAD/USD reste stable (ne fluctue pas) sur 10 ans. Ce qui sera surprenant… Mais, tout est possible 🙂

Le FNB « ZSP » de BMO n’a pas de couverture en dollars canadiens, alors son rendement sera semblable au FNB « XUS » d’iShares.

Pour ce qui est du FNB « HSX » d’Horizons, la différence de rendement due à la structure du fonds sera toujours présente (à moins que celle-ci change). C’est de même pour l’avantage fiscal du fonds. Bref, cette différence est indépendante des autres éléments, comme le taux de change CAD/USD, etc.

Voici le RFG pour chacun des FNB mentionnés dans l’article :

• iShares (BlackRock) « XUS » (iShares Core S&P 500 Index ETF) : RFG 0,10 %

• iShares (BlackRock) « XSP » (iShares Core S&P 500 Index ETF (CAD-Hedged)) : RFG 0,10 %

• Vanguard « VFV » (FNB indiciel S&P 500) : RFG 0,09 %

• Vanguard « VSP » (FNB indiciel S&P 500 couvert en dollars canadiens) : RFG 0,09 %

• BMO « ZSP » (FNB BMO S&P 500) : RFG 0,09 %

• BMO « ZSP.U » (FNB BMO S&P 500 (parts en dollars américains)) : RFG 0,09 %

• Horizons « HXS » (FNB Horizons Indice S&P 500) : RFG 0,10 % + Frais de swap 0,30 % = 0,40 %

• Horizons « HSH » (FNB Horizons Indice S&P 500 couvert en dollars canadiens) : RFG 0,10 % + Frais de swap 0,30 % = 0,40 %

Bonne journée et au plaisir,

R101

Merci Retraite 101! Vous n’avez cependant pas traité du volume moyen de transactions dans l’article. La liquidité n’est pas pareille entre HXS (17 700) vs ZSP ou XSP (environ 350 000). Est-ce un facteur important si c’est pour du long terme ou vous ne considérez pas cet élément est aussi important que pour des transactions de day ou swing trading?

Bonjour Danny,

Vous avez raison concernant la différence majeure dans le volume moyen de transactions de ces FNB. Cependant, à mon avis, le volume moyen de transactions n’est pas vraiment important pour les investisseurs à long terme. La différence / l’écart entre le cours « vendeur » et le cours « acheteur » (le cas échéant) n’aura pas d’impact dans la majorité des cas, surtout en cas d’achats périodiques sur une très longue période. Pour le « Day Trading » (spéculation/opérations sur séance) et/ou « Swing Trading » (spéculation sur l’amplitude), cet écart a effectivement un impact.

Comme ce blogue traite d’investissement passif et/ou indiciel et/ou long terme, alors je n’aborde que rarement le sujet du volume moyen de transactions. Merci d’avoir posé la question, vous n’êtes assurément pas le seul à vous poser cette question. 🙂

Bonne soirée et au plaisir,

R101

J’aimerais m’abonner à votre site que je trouve très intéressant. Mais je ne connais pas les modalités.

ET … TRÈS IMPORTANT… Pourriez-vous m’assurer que je pourrai imprimer vos documents dans une impression qui ne cache pas le haut et / ou le bas du texte, surtout en bas de page? Car présentement je dois faire des « PRINTSCREEN »???!!!! PAS COMMODE DU TOUT… MERCI!

Bonjour Nicole,

Bienvenue sur mon blogue. Parlez-vous de l’abonnement à l’infolettre gratuite (https://retraite101.com/abonnement/) ou de l’abonnement payant sur BuymeaCoffee (https://www.buymeacoffee.com/retraite101) ?

L’infolettre est totalement gratuite et consiste en un courriel 1 ou 2 fois par semaine avec les nouveaux articles (le cas échéant). Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel (infolettre) pour annuler l’abonnement.

L’abonnement payant à la page BuymeaCoffee (https://www.buymeacoffee.com/retraite101) coûte entre 2$/mois et 10$/mois, selon le forfait choisi. Il est possible de payer une fois par mois ou une fois par année (j’offre un rabais de 16,6 % (2 mois gratuits) pour ceux qui payent une fois par année). Ici aussi, il est possible d’annuler votre abonnement mensuel à n’importe quel moment. Les informations détaillées se trouvent ici : https://retraite101.com/supporteur/

Pour ce qui est de l’impression, parlez-vous d’imprimer les articles de blogue à l’imprimante? Si oui, avez-vous essayé l’option « Imprimer » de votre navigateur Internet? Par exemple, sur Google Chrome (navigateur Internet que j’utilise), je dois cliquer sur « Options », puis « Imprimer … ». Autrement, vous pouvez sauvegarder les articles de blogue dans un fichier PDF sur votre ordinateur. Cependant, n’oubliez pas que mes articles sont mis à jour régulièrement, alors ces mises à jour ne seront pas visibles dans vos impressions.

Bonne journée et au plaisir,

R101

Merci pour cet article Retraite 101! Les courbes de comparaison superposées offrent une superbe compréhension de la performance des différents FNB Indiciels. Investis-tu dans les FNB Indiciels?

Bonjour La Frugaliste Futee,

Merci de me lire ! 🙂 Je ne commente pas souvent sur ton blogue, mais je lis presque tous tes articles. Tu mets la barre haute depuis quelques mois! 🙂

Pour répondre à ta question : Non, je n’investis pas dans les fonds indiciels. Je suis beaucoup trop paresseux pour cela. J’investis dans un seul FNB d’allocation d’actifs par compte d’investissement : « HGRO » (Horizons) dans mon compte non enregistré et « XEQT » (iShares) dans tous les autres comptes de ma femme et moi (CELI x 2, REEE x 5, etc.).

Bonne semaine et au plaisir,

R101

Merci pour vos articles, les explications y sont claires et une excellente référence pour apprendre le fonctionnement des FNB. Dans votre réponse vous indiquez « être trop paresseux » pour investir dans un fond indiciel alors que ma compréhension était plutôt d’investir et d’oublier afin de laisser le temps faire son travail. Est-ce que ce type d’investissement demande plus de travail que simplement « oublier »? Merci à l’avance!

Bonjour Jean-Francois,

Merci beaucoup, c’est gentil ! 🙂

Si vous investissez dans un FNB indiciel, c’est bien … et beaucoup mieux qu’une grande partie des fonds mutuels (fonds communs de placement) disponibles sur le marché.

Mais, en investissant dans un seul indice boursier, vous n’obtenez pas de diversification géographique et vous n’obtiendrez pas une grande diversification sectorielle. Par exemple, si vous choisissez un FNB indiciel qui reproduit le marché canadien (S&P/TSX60), vous aurez une grande exposition aux secteurs bancaires et de l’énergie. Mais, vous n’aurez pas une grande exposition aux sociétés technologiques… et aucune exposition aux sociétés technologiques américaines qui tirent le marché vers le haut depuis plus d’une décennie.

Pour pallier ce problème, vous devez investir dans plusieurs FNB indiciels : Canadiens, Américains, internationaux, pays émergents, etc. Mais, de combien devez-vous pondérer chacun des FNB ? Selon quelle logique et quelles cibles ? Pour éviter une surexposition géographique/sectorielle et limiter les risques, vous devrez rééquilibrer votre portefeuille d’investissement régulièrement. Mais, quand, comment, combien de fois par année ? Etc. De nombreuses questions à se poser et analyses à effectuer… À plusieurs actions à prendre.

De son côté, un FNB d’allocation d’actifs (FNB tout-en-un) fait tout ce travail pour vous… en échange d’un RFG légèrement plus élevé. Personnellement, je préfère cette approche ! 🙂

Au plaisir,

R101

Salut, donc le FNB HGRO est un ensemble de plusieurs FNB ?

Moins risqué mais moins payant à la fin?

Bonjour Gilles,

Oui, le FNB « HGRO » (Horizons) est un FNB de FNB, aussi appelé FNB tout-en-un, FNB d’allocation d’actifs ou FNB de répartition d’actifs. Pour plus d’informations sur ce FNB, je vous recommande de lire cet article : https://retraite101.com/pourquoi-j-ai-choisi-le-fnb-hgro-dans-mon-compte-non-enregistre/

Au plaisir,

R101

Cet article mérite sans doute d’être vulgarisé. Je vous avoue que je n’y comprends rien…!!??

https://www.finance-investissement.com/nouvelles/produits-et-assurance/une-nouvelle-formule-dimposition-des-fnb-entrera-en-vigueur/?utm_source=newsletter&utm_medium=nl&utm_content=financeetinvestissement&utm_campaign=INT-FR-Infolettre-quotidienne&languageId=fr_CA&hash=64d40607cbfa5b10bee856dcc0cb37e5

Dans un CELI OU un REER le gain en capital n’est pas imposable… C’est comme si un certain type de gain en capital pourrait l’être??????

Merci

Yves Chagnon

Bonjour Yves,

Je n’y comprends rien moi non plus. Je vais devoir faire quelques recherches lorsque j’aurai du temps libre…

Je suis désolé de l’inconvénient. (de mémoire, c’est la deuxième fois en 5 ans que je ne suis pas capable de répondre à une question)

Bonne semaine,

R101

Si j’ai bien compris, considérant que nous avons présentement un taux de change US élevé, et que le CAD pourrait éventuellement augmenter davantage, on serait mieux d’utiliser un FNB edgé? Donc VSV au lieu de VFV?

Bonjour Danny,

Je ne peux pas donner de conseils/recommandations de placement. Mais, je confirme que vous avez bien compris le principe / l’effet du taux de change CAD/USD sur les FNB avec ou sans couverture en dollars canadiens (« CAD-Hedged ETF » vs « CAD Unhedged ETF »).

Bonne soirée et au plaisir,

R101

Bonjour,

Je crois que vous avez fait une erreur très grossière dans les imprimés-écrans et tableaux que vous présentés.

Sur Yahoo, vous ne pouvez pas avoir le « Total return » comme option pour comparer 2 courbes. Ainsi, il est normal que le rendement du VFV soit inférieur au HXS par exemple; les dividendes ne sont pas réinvesties dans le VFV.

Pour comparer des pommes avec des pommes, vous devriez utiliser TradingView et activer l’option « ADJ » au bas à droite du graphique pour que le prix du VFV soit réajusté comme si vous aviez réinvesti les dividendes reçues du VFV dans celui-ci.

Steeve

P.S. Votre blog est excellent. Je lis chaque article. Félicitation.

Bonjour Steeve,

En effet, le FNB HXS d’Horizons ETF réinvestit automatiquement les dividendes, alors la comparaison n’est pas parfaite avec les autres FNB. C’est ce que j’expliquais au début de l’article (section « Caractéristiques d’un FNB qui influencent le rendement ») ainsi que dans la conclusion de l’article (pour expliquer l’écart de rendement en faveur de « HXS » par rapport à « XSP »).

Merci beaucoup pour la suggestion de refaire les graphiques avec dividendes réinvestis pour tous les FNB. Je vais regarder l’outil TradingView…

Bonne journée,

R101

Une chose qui n’a pas été spécifié. Pour obtenir le rendement publié des fonds autre que Horizons/Global-X (HXS, HSH), il faut obligatoire avoir activé le DRIP. Sinon les rendements des VFV, XUS, ZSP, XSP,… etc. ne serons égal au rendement publié des fournisseurs de FNB. Donc si Vanguard publie un rendement de X% pour ses FNB pour l’obtenir, le dividende doit être réinvesti dans le titre (DRIP).

Bonjour Patrick,

Vous avez tout à fait raison ! Merci de le mentionner (et de me ramener à l’ordre 🙂 ).

Bonne soirée,

R101