Dernière mise à jour le 25 mai 2023

Il existe des milliers et des milliers de produits financiers sur le marché et je comprends que ça peut être difficile pour monsieur et madame Tout-le-monde de s’y retrouver. Vous savez que j’investis principalement dans des fonds négociés en bourse (FNB) qui ont de faibles frais de gestion (0,12 à 0,16 %), selon les portfolios proposés par Canadian Couch Potato. Mais récemment, j’ai décidé d’investir dans « FNB de répartition d’actifs » (en anglais « Asset Allocation ETF »). Dans cet article, je vous explique ce qu’est un « FNB de répartition d’actifs » et quels sont ses avantages et inconvénients par rapport à des FNB individuels.

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Stratégie de « FNB individuels »

La stratégie d’investissement de Canadian Couch Potato consiste à acheter trois fonds négociés en bourse : ZAG (FNB d’obligations de BMO), VCN (FNB d’actions canadiennes de Vanguard) et XAW (FNB d’actions mondiales d’iShares). On achète ces fonds dans les proportions qui correspondent à son profil d’investisseur.

Les frais de gestion de ces FNB sont TRÈS faibles : 0,09 % pour ZAG, 0,06 % pour VCN et 0,22 % pour XAW. Lorsque les trois fonds sont achetés selon les différents modèles d’investissement, les frais de gestion moyens de ces portefeuilles se retrouvent entre 0,12 % pour le profil « Conservateur » et 0,16 % pour le profil « Agressif ». On est loin de fonds communs de placement de votre institution financière avec des frais de 2,00 à 3,00 %…

Portefeuilles modèles

Voici les portefeuilles modèles de Canadian Couch Potato (CCP) :

| Profil d’investisseur / FNB | ZAG (Obligations) | VCN (Actions canadiennes) | XAW (Actions mondiales) |

|---|---|---|---|

| Conservateur | 70 % | 10 % | 20 % |

| Prudent | 55 % | 15 % | 30 % |

| Équilibré | 40 % | 20 % | 40 % |

| Audacieux | 25 % | 25 % | 50 % |

| Croissance | 10 % | 30 % | 60 % |

FNB individuels – Avantages

Le principal avantage de la stratégie de FNB individuel est la possibilité d’avoir une répartition d’actifs personnalisés (actions/obligations) selon ses objectifs d’investissement.

FNB individuels – Inconvénients

Le principal inconvénient de la stratégie de FNB individuel est qu’il faut rebalancer son portefeuille régulièrement. Sinon, on peut se retrouver à être exposé à un risque plus élevé que son profil d’investisseur. Pourquoi? Car les actions ont des rendements plus élevés que les obligations, et après quelques années, les proportions de votre portefeuille auront changé. La proportion d’obligations aura diminué et la proportion d’actions aura augmenté (en pourcentage et non en dollars absolus).

Rebalancer le portefeuille – Exemple

Voici un exemple très simple. Supposons que j’ai un profil d’investisseur « équilibré » et que j’ai un portefeuille de 100 000 $. Je dois acheter pour 40 000 $ de ZAG (40 %), 20 000 $ de VCN (20 %) et 40 000 $ de XAW (40 %).

Supposons que les rendements (net de frais) des obligations, des actions canadiennes et des actions mondiales ont été respectivement de 3 %, 8 % et 10 % au cours des 5 années suivant mon investissement de 100 000 $.

Après 5 ans, mon portefeuille est passé de 100 000 $ à 140 178 $, ce qui représente une augmentation de 40,178 $. C’est bien, non? Qu’en pensez-vous?

| Année / FNB | ZAG | VCN | XAW | Total |

|---|---|---|---|---|

| Rendement moyen (hypothèse) | 3.0% | 8.0% | 10.0% | – |

| Année 0 – Montant | 40,000$ | 20,000$ | 40,000$ | 100,000$ |

| Année 0 – Répartition | 40.0% | 20.0% | 40.0% | 100.0% |

| Année 1 – Montant | 41,200$ | 21,600$ | 44,000$ | 106,800$ |

| Année 1 – Répartition | 38.6% | 20.2% | 41.2% | 100.0% |

| Année 2 – Montant | 42,436$ | 23,328$ | 48,400$ | 114,164$ |

| Année 2 – Répartition | 37.2% | 20.4% | 42.4% | 100.0% |

| Année 3 – Montant | 43,709$ | 25,194$ | 53,240$ | 122,143$ |

| Année 3 – Répartition | 35.8% | 20.6% | 43.6% | 100.0% |

| Année 4 – Montant | 45,020$ | 27,210$ | 58,564$ | 130,794$ |

| Année 4 – Répartition | 34.4% | 20.8% | 44.8% | 100.0% |

| Année 5 – Montant | 46,371$ | 29,387$ | 64,420$ | 140,178$ |

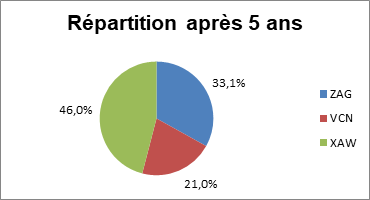

| Année 5 – Répartition | 33.1% | 21.0% | 46.0% | 100.0% |

Rebalancer le portefeuille – Exemple – Risque

Mais qu’en est-il du risque? Après 5 ans, je me retrouve avec 46 371 $ de ZAG (33,1 %), 29 387 $ de VCN (21,0 %) et 64 420 $ de XAW (46,0 %). Mon portefeuille d’investissement ne représente plus un profil d’investisseur « équilibré ». La proportion d’obligations, soit la partie la plus sécuritaire, est passée de 40 % à 33 % (-9 %). Tandis que la proportion d’actions mondiales est passée de 40 % à 46 % (+6 %).

Le risque actuel du portefeuille est donc plus élevé que le risque que je suis prêt à assumer.

Comment rebalancer un portefeuille régulièrement

C’est pour cela qu’il faut rebalancer son portefeuille régulièrement. Pour ce faire, il existe deux façons de faire : vendre une position et en acheter une autre, ou sinon, rebalancer à chaque achat.

Rebalancer un portefeuille – Stratégie #1

La première manière de rebalancer son portefeuille est de vendre une partie d’un ou plusieurs FNB et d’utiliser cet argent pour acheter un autre FNB.

Par exemple, après 5 ans, je me retrouve avec 46 371 $ de ZAG (33,1 %), 29 387 $ de VCN (21,0 %) et 64 420 $ de XAW (46,0 %). Mais pour respecter mon profil d’investisseur, je devrais avoir 56 071 $ de ZAG (40 %), 28 036 $ de VCN (20 %) et 56 071 $ de XAW (40 %).

Je devrais donc faire trois transactions pour rebalancer mon portefeuille selon mon profil d’investisseur. Je devrais vendre 1351 $ de ma position dans VCN. Ensuite, je devrais vendre 8349 $ de ma position dans XAW. Finalement, je devrais acheter pour 9700 $ de ZAG (1351 $ + 8349 $ = 9700 $).

Après ces trois transactions, mon portefeuille sera de retour à un profil d’investisseur « équilibré ». Par contre, ces opérations m’ont coûté 30 $ (les frais sont 10 $ par transaction en moyenne).

Rebalancer un portefeuille – Stratégie #2

La deuxième manière de rebalancer un portefeuille est de le rebalancer à chaque achat.

Si j’investis tous les mois, alors je devrais acheter les trois FNB chaque mois dans des proportions qui ramèneraient mon portefeuille vers sa cible de risque (profil d’investisseur).

Par exemple, si mon portefeuille est rendu avec 35 % de ZAG, 25 % de VCN et 40 % de XAW, alors je pourrais acheter du ZAG et du XAW, mais pas de VCN. Après les deux achats, les proportions reviendraient plus près de leurs cibles. Les proportions ne seraient pas exactement sur la cible, mais l’important est de s’en approcher le plus proche possible.

Voici un autre exemple. Si mon portefeuille est rendu avec 25 % de ZAG, 25 % de VCN et 50 % de XAW, alors je pourrais NE PAS acheter de VCN ni de XAW ce mois-ci. Je pourrais seulement acheter du ZAG et les proportions reviendraient plus près de leurs cibles avec un seul achat.

Vous comprenez que rebalancer son portefeuille peut être un défi pour un investisseur débutant.

★ Comment investir en bourse ★

→ Pour investir en bourse, vous devez ouvrir un compte d’investissement avec un courtier en ligne. Au Canada, il y a actuellement 4 courtiers en ligne sans frais de commissions ou à faibles commissions :

- Wealthsimple Trade*

- Desjardins Courtage en ligne (Disnat)

- Banque Nationale Courtage direct (BNCD)

- Questrade*

Personnellement, on investit en bourse avec Wealthsimple Trade* (sauf les REEE sur Disnat) pour sa simplicité et sa facilité d’utilisation. Sur ces deux plateformes, nous avons un portefeuille d’investissement de 750 000 $ (CELI x 2, REER x 2, REEE x 5 et Compte non-enregistré).

Stratégie de « FNB de répartition d’actifs »

Les FNB de répartition d’actifs (en anglais « Asset Allocation ETF ») sont des produits d’investissement relativement nouveau sur le marché (~2019). Ce sont des « FNB de FNB ». Il y a notamment Vanguard et iShares qui proposent ce type de FNB au Canada. Les « FNB de répartition d’actifs » contiennent des FNB d’actions et des FNB d’obligations et ils se rééquilibrent automatiquement (sans intervention de votre part). Il y a des FNB de répartition d’actifs pour plusieurs profils d’investisseur différents.

FNB de répartition d’actifs – Avantages

Le principal avantage des « FNB de répartition d’actifs » est, comme vous vous en doutez, qu’ils se rééquilibre automatiquement. Vous n’avez pas besoin de vendre des titres et en acheter d’autres pour ainsi rebalancer votre portefeuille. Il suffit d’acheter un seul FNB et vous avez un portefeuille hautement diversifié, selon votre profil d’investisseur.

FNB de répartition d’actifs – Désavantage

Le principal désavantage des « FNB de répartition d’actifs » est qu’ils ont des frais de gestion supérieurs aux FNB individuels (0,24 % pour Vanguard et 0,22 % pour iShares). Mais ces frais sont DE LOIN inférieurs à ceux des fonds communs de placement (2,00 à 3,00 % en moyenne).

FNB de répartition d’actifs – Tableau comparatif

Voici les FNB de répartition d’actifs (passifs) offerts chez Vanguard, iShares et BMO :

| Allocation d’actifs * | Vanguard | iShares | BMO |

|---|---|---|---|

| 80/20 | VCIP (RFG : 0,24%) | XINC (RFG : 0,20%) | N.D. |

| 60/40 | VCNS (RFG : 0,24%) | XCNS (RFG : 0,20%) | ZCON (RFG : 0,20%) |

| 40/60 | VBAL (RFG : 0,24%) | XBAL (RFG : 0,20%) | ZBAL (RFG : 0,20%) |

| 20/80 | VGRO (RFG : 0,24%) | XGRO (RFG : 0,20%) | ZGRO (RFG : 0,20%) |

| 0/100 | VEQT (RFG : 0,24%) | XEQT (RFG : 0,20%) | ZEQT (RFG : 0,20%) |

* Allocation d’actifs : ratio obligations/actions

Pour vous aider à choisir un FNB de répartition d’actifs, je vous recommande d’utiliser ce tableau comparatif :

Conclusion

La décision d’investir dans des « FNB individuels » ou dans des « FNB de répartition d’actifs » vous appartient. Si vous préférez gérer et rebalancer vous-mêmes votre portefeuille, alors optez pour les FNB individuels. Vos frais de transactions seront plus élevés, mais les frais de gestion de votre portefeuille seront plus bas (0,12 à 0,16 %).

À l’inverse, si vous ne voulez pas vous occuper de rebalancer votre portefeuille, ou que le montant à investir n’est pas assez élevé pour justifier plusieurs transactions, alors optez pour les « FNB de répartition d’actifs ». Vous aurez la conscience tranquille et n’aurez qu’à acheter un seul titre. Par contre, les frais de gestion de votre portefeuille seront légèrement supérieurs (0,18 à 0,24 %).

Meilleures Offres

Suivez-moi sur :

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Merci pour ces infos! Je suis avec les fonds e-series avec TD et ça fait un certain temps que je me renseigne sur les FNB. J’ai regardé les fiches descriptives des FNB de répartition d’actifs offerts chez Vanguard et on fait mention de frais de gestion ET de ratios de frais de gestion. Est-ce que les deux sont cumulatifs? Si oui, ça diminue de beaucoup les avantages de ces FNB.

Bonjour jeepee,

Les « Frais de gestion » et le « Ratio de frais de gestion » sont deux choses différentes (voir les définitions ci-dessous). Dans le cas de XBAL (celui que nous avons choisi), les Frais de gestion sont de 0,18 % et il n’y a PAS de ratio de frais de gestion.

– Frais de gestion : Rémunération annuelle versée par le fonds á BlackRock Canada en contrepartie de ses services de fiduciaire et de gestionnaire du fonds.

– Ratio des frais de gestion (RFG) : Tiré du plus récent rapport annuel de la direction sur le rendement du fonds. Le RFG comprend l’ensemble des frais de gestion, la TPS ou TVH versée par le fonds pour la période, ainsi que tous les autres frais payés relativement aux titres détenus dans d’autres FNB.

De plus, voici une information intéressante à propos des frais de XBAL (https://www.blackrock.com/ca/individual/fr/products/239449/ishares-balanced-income-coreportfoliotm-fund?switchLocale=Y) :

– À compter du 11 décembre 2018, les frais de gestion du FNB sont passés de 0,25 % à 0,18 % et la structure de frais a changé. Au 31 décembre 2018, le ratio des frais de gestion du fonds s’établissait à 0,76 %.

Au plaisir,

R101

Merci pour ces informations. À première vue, c’est vrai qu’il ne semble pas y avoir de RFG pour les FNB XGRO et XBAL, mais en regardant les information de ces deux FNB, à la fois dans mes comptes Scotia iTrade et Placements directs TD, je constate qu’ils ont les RFG suivants:

XGRO: 0.84%

XBAL: 0.76%

Voici les captures d’écran:

https://ibb.co/ng1bB5x

https://ibb.co/XSS3cxy

https://ibb.co/XVvtkcT

https://ibb.co/jrc0f4t

Ces FNB demeurent tout de même intéressants pour le rééquilibrage automatique!

Bonjour jeepee,

Je viens de regarder dans Disnat, et ce n’est vraiment pas clair…

Je vois ceci dans la section « Analyse -> Opération » :

iShares Core Growth ETF Portfolio (XGRO-C) – Toronto

Frais et dépenses

Ratio des frais nets : Prospectus —

Ratio net des dépenses : moyenne de la catégorie —

Ratio brut des dépenses: Prospectus 29-03-2019 —

Renonciation des frais* No

Renonciation des frais/Remboursement —

Renonciation des frais/Date d’expiration —

Ensuite, lorsque je vais dans la section « Analyse -> Documents légaux » pour le voir le prospectus, je m’aperçois que celui-ci n’a pas été mis-à-jour dans Disnat depuis 2014… et les frais ont été modifié en décembre 2018…

Current Document

Filing Type Language Effective Date Post Date Format

Offering Documents

Simplified Prospectus English 3/24/2014 5/28/2014

Prospectus English 7/16/2014 1/11/2015

Je vais les contacter pour avoir plus d’information.

En passant, dans le commentaire précédent, je mentionne XBAL, mais c’est XGRO que j’avais choisi pour les REEE.

Bonjour Retraite 101! D’abord, bravo pour vos chroniques! C’est super intéressant 🙂 Dans votre article, vois parlez de frais de transactions de 10 $ pour rebalancer les comptes. Par contre, je ne sais pas si je me trompe, mais je crois qu’avec la plate-forme de courtage en ligne de la Banque Nationale, les transactions sont tous gratuites. Est-ce que vous croyez que c’est donc une bonne plate-forme pour l’achat de FNB individuels? Merci beaucoup 🙂

Bonjour Cathy,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire ! 🙂

Effectivement, il n’y a plus de frais de négociation sur BNCD (Banque Nationale Courtage Direct). Cela avait été annoncé l’année dernière. Puis, Disnat (Desjardins Courtage en ligne) avait décidé de suivre elle aussi (quelques semaines plus tard). Bref, ces dernières n’ont plus de frais de négociation, mais n’oubliez pas qu’elles ont des frais d’administration. Je vous recommande de consulter ce comparateur : https://retraite101.com/quelle-est-la-meilleure-plateforme-de-courtage/

Toutes les informations sont là 🙂

Au plaisir d’échanger avec vous.

R101

J’ai envisagé ces fonds, mais ce ne sont pas les frais de gestion plus élevés qui m’ont arrêté (bien que ça paraît un peu, quand même). C’est surtout au niveau fiscal que se situe à mon avis le problème (dans la mesure où on a des investissements non enregistrés). De plus les dividendes étrangers ne sont pas forcément dans le meilleur compte (CELI vs REER, notamment au niveau des dividendes américains). Mais je suis d’accord que pour les gens qui ne veulent pas se compliquer la vie, c’est parfait, et les inconvénients dont je parle paraissent surtout quand le portefeuille atteint un certain montant (en haut de 100,000$ par exemple)

Est-ce que vous pouvez élaborer Mr Jack sur les dividendes américains dans un REER svp? Est-ce ok ou à éviter..? Je suis un peu mêlée sur quelques aspects fiscaux.. merci!!!

Bonjour Mr Jack,

Je suis d’accord avec ton point concernant l’optimisation fiscale dans un compte non enregistré. Dans notre cas, nous avons choisi ce type de FNB pour le REEE de notre enfant, donc nous n’avons pas de problèmes avec cela.

Merci pour ta contribution et au plaisir.

R101

Bonjour

Concernant ce commentaire,

Est ce possible d élaborer sur l aspect fiscal Svp? En quoi ce type de FNB ne serait pas forcément « recommande » pour du Non enregistré? Le cas échéant, est-ce qu il y aurait d autres types de FNB à privilégier pour du Non enregistré?

Merci

Bonjour Frugali$te,

Je vous recommande de lire les deux articles ci-dessous, mais surtout, la zone commentaire de ces deux articles. Vous comprendrez l’aspect fiscal de ces FNB d’allocation d’actifs, par exemple XGRO/VGRO (Blackrock/Vanguard) vs HGRO (Horizons). Les explications détaillés sont dans les commentaires (mes réponses à des questions d’abonnés/lecteurs).

https://retraite101.com/ma-strategie-d-investissement-en-2021/

https://retraite101.com/mise-a-jour-portefeuille-juillet-2021/

Finalement, je vous recommande cette lecture pour comprendre l’aspect fiscal des différents types de revenus : intérêt vs dividende vs gain en capital.

https://retraite101.com/comparaison-revenus-placements-interets-gain-en-capital-dividendes/

Bonne lecture et Bonne Année 2022 !

R101

Bonjour,

J’ai décidé d’essayer ZGRO, un FNB de répartition d’actifs de BMO qui est composé de 80% d’actions et 20% obligations. J’ai ouvert un compte chez Questrade, je ne paie donc pas de frais de transactions sur les FNB, ce qui me permet d’effectuer des virements mensuels dans mon compte et d’acheter des actions chaque mois. Je suis donc le titre depuis environ un mois et j’ai l’impression qu’il est moins liquide que ses deux concurrents (xgro et vgro). Les volumes sont très bas, souvent en bas de 1000 quotidiennement. Je sais que les volumes des fnb n’illustrent pas la liquidité, mais il me semble que le volume est quand même assez bas. Serait-ce le résultat d’un manque de popularité ? De plus, l’écart acheteur/vendeur est plus grand que chez les compétiteur, il se tient toujours à 0.03$ chez ZGRO au lieu de 0.01$ chez XGRO et VGRO. Qu’est ce qui explique un tel écart selon vous ? Je remarque aussi qu’il y a souvent un écart de 0.03$ entre la valeur liquidative et le cours de clôture.

Bonjour Jean,

Bienvenue sur mon blogue et merci pour ce premier commentaire.

Je ne suis pas un expert, mais je pense que c’est effectivement un « problème » de popularité. Vanguard est le plus populaire, car ils ont des offres pour plusieurs régions (pas juste pour les canadiennes et canadiens). Cela dit, vous ne devriez jamais avoir de problèmes à vendre votre position, le cas échéant.

En passant, votre approche est excellente! C’est ce qu’on appelle le « Dollar-cost averaging » ou « Investissement programmé » en français (source). De plus, vous ne payez de frais de transactions pour les FNB chez Questrade, donc votre approche est encore plus rentable 🙂

Au plaisir d’échanger avec vous.

R101

Merci beaucoup pour cette réponse rapide!

C’est toujours un plaisir de vous lire

Ça me fait plaisir. Merci Jean!

Mise-à-jour

2020-03-27 Je viens de mettre à jour le dernier tableau de cet article pour ajouter les nouveaux FNBs de répartition d’actifs (« Asset Allocation ETF ») de Vanguard et iShares. Il y a maintenant 5 FNBs qui varient d’une répartition de 80/20 à 0/100 (obligations/actions). Avant, il y avait seulement 3 FNBs qui variaient de 60/40 à 20/80 (obligations/actions).

2020-07-15 Je viens d’ajouter les FNB de répartition d’actifs de BMO.

Je suis nouvelle dans le domaine de l’investissement, j’ai ouvert un compte wealthsimple, dirai tu que sa se ressemble sinon j’aimerais bien savoir commd faire pour ouvrir des fnb de répartition d’actif sa corresponda se que je recherche merci pour tout ses articles !!!

Bonjour SAN,

Bienvenue sur mon blogue et merci pour ce premier commentaire!

Avez-vous ouvert un compte Wealthsimple Invest ou Wealthsimple Trade? Car ce n’est pas la même chose… Wealthsimple Invest est un robot-conseiller, tandis que Wealthsimple Trade est un courtier (plateforme de courtage) sans frais.

Si vous voulez investir en bourse avec un FNB de répartition d’actifs, vous devez avoir un compte de courtage, donc Wealthsimple Trade. Si votre compte n’est toujours pas ouvert chez Wealthsimple Trade, vous pouvez utiliser mon lien exclusif Wealthsimple et ainsi obtenir un bonus en argent de 25 $ avec un dépôt initial de 150 $.

Au plaisir d’échanger avec vous.

R101

Bonjour R101,

Suite à mes lectures sur ton site riche en information j’ai décidé de me créer un portefeuille de fnb.

Je recherche des fonds indiciels, et ma crainte est que, de ce que je lis,c’est que les indices atteignent des sommets.

Est-ce quand même le temps de faire des achats?, je sais personne n’a de boule de cristal.

J’ai un horizon de placement de 5-6 ans et j’ai trouvé cette répartition dans un article des Affaires.

https://www.lesaffaires.com/blogues/raymond-kerzerho/fnb-lannee-2020-a-ete-riche-en-enseignement/622298.

Hormis la pondération trop élevée en revenus fixes (à mon avis), et sachant que tu ne peux donner de conseils, mais que tu peux commenter, j’aimerais avoir ton opinion sur ce genre de stratégie.

P.S. Commentaire constructif, ce serait bien de voir les derniers commentaires des abonnés au haut de la page de chacun des articles, au lieu d’en bas, ce serait facilitant lorsque l’on fait le tour de tes articles afin de suivre les derniers commentaires reçus.

Bonne journée.

Daniel

Après relecture de mon commentaire, je tiens à préciser que je voulais savoir…que penses-tu de cette stratégie, sachant que sur un horizon à long terme il est difficile de battre les indices, mais que dans mon cas j’investis que pour 5-6 ans ?

Bonjour Daniel,

Si on oublie les deux derniers jours, où la bourse a perdu quelques points (pourcentage), les indices étaient effectivement à leur sommet. Mais, quand on y pense, les indices seront toujours à leur sommet. Pourquoi? Car il y a de la croissance économique, de l’inflation, etc. Donc, les prix vont vers le haut à long terme. Il y a 20 ans, les indices boursiers étaient à leur sommet. Il y a 10 ans, ils étaient aussi à leur sommet. Aujourd’hui, c’est la même histoire. Dans 10 ans, les indices boursiers seront toujours à leur sommet 😉

Si vous investissez pour un horizon de 5-6 ans, c’est certain que j’investirais en bourse à votre place. Les indices seront plus élevés dans 5-6 ans qu’aujourd’hui. Pour ce qui est de la répartition d’actifs, ça dépend de votre profil d’investisseur. Vous seul pouvez répondre à cette question 🙂

Pour ce qui est du portefeuille de FNB dans le journal Les Affaires, personnellement je ne vois pas l’utilité de se construire un portefeuille de FNB maintenant qu’il existe des FNB de répartition d’actifs. Ces derniers sont plus simples et se rebalancent automatiquement 😉

Au plaisir,

R101

Merci de répondre à mes questions de néophyte.

Pour moi c’était contre intuitif de penser que le sommet soit « sans fin« , mais je comprends le principe.

Bonne journée.

Daniel

Ça me fait plaisir. N’hésitez pas si vous avez d’autres questions 🙂

Bonjour,

Super votre site, merci pour toutes ces infos.

Je suis un investisseurs débutants. J’aimerai avoir votre avis sur un investissement en FNB de répartition d’actifs 100% actions VEQT et XEQT avec Questrade sur un horizon de 10-15 ans. Est-ce une bonne avenue?

Bonjour Walas,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Si c’est la répartition d’actifs qui correspond à votre profil d’investisseur, alors les FNB d’allocation d’actifs « VEQT » de Vanguard Canada ou « XEQT » de iShares (Blackrock) sont deux excellents choix. Si c’est pour un compte non enregistré, vous pourriez aussi regarder HGRO (100% actions lui aussi). Ce sont d’ailleurs les FNB que j’utilise personnellement (XEQT dans les comptes enregistrés, HGRO dans le compte non enregistré).

Au plaisir d’échanger avec vous.

R101

Très intéréssant, j’aime comment le rebalancement est expliqué en détail pour montrer clairement l’avantage de ces FNB. Perso, je trouve qu’un FNB à répartition d’actifs ne devrait pas se limiter à sélectionner les FNB de la compagnie émettrice exclusivement, il devrait choisir les meilleurs FNB sur le maché par catégorie. c’est ce qui est principe offert par wealthsimple et questrade (compte géré par robot qui dans le fond est la même chose qu’un FNB à répartition d’actifs).

Bonjour Rachid,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Wealthsimple (Invest) et Questrade (Questwealth Portfolios) ont été les pionniers des robots-conseillers. Mais, il y a aussi InvestCube (Banque Nationale Courtage Direct) et BMO Ligne d’action).

Personnellement, je pense que la sortie des FNB d’allocation d’actifs en 2019 a changé beaucoup de choses. Je sais que je ne me ferai pas d’ami(s) en disant cela, mais je ne vois plus l’utilité des robots-conseillers depuis la sortie des FNB d’allocation d’actifs et des courtiers sans frais de transactions pour les FNB. Pourquoi payer des frais de 0,50-1,00 % pour un « robot » (en plus du RFG des FNBs) qui fait sensiblement le même travail qu’un FNB d’allocation d’actifs choisis selon votre profil d’investisseur / profil de risque?

Cependant, j’y vois encore un avantage important pour les investisseurs débutants! Le robot-conseiller permet de protéger l’investisseur contre lui-même (ex. : vendre un FNB sous l’émotion pendant un marché baissier).

Au plaisir d’échanger avec vous.

R101

Salut R101,

2021-07-05 | Merci pour la qualité de tes articles, jeune ingénieur et nouveau dans l’investissement au Canada… tes conseils sont forts utiles !

Je vais lancer mon premier compte (CELI) sur QT sous peu, je veux la jouer stratégie: « moins j’en fais mieux je me porte » ou couch potato comme on dit dans le jargon.

Mon profil est investisseur modéré-risque (horizon investissement 10-15 ans), j’ai dans ma sélection le ETF répartition active: XGRO et VGRO.

Le premier XGRO me semble une bonne option puis il me semble que ta conjointe l’utilise.

– Est-ce toujours le cas ?

Si oui, le recommandes-tu pour se lancer avec QT.

Merci!

Bonjour Corenthin,

Bienvenue sur mon blogue et merci pour ce premier commentaire.

Je ne peux pas faire de conseils/recommandations financières (c’est interdit par la loi). Mais oui, XGRO/VGRO sont des FNB d’allocation d’actifs qui correspondent à votre profil d’investisseur. On avait choisi XGRO pour le CELI de ma femme et le REEE familial, mais nous avons changé récemment pour XEQT (100 % actions) considérant le long horizon de placement (40+ ans pour le CELI et 14+ ans pour le REEE familial). Je vais justement publier un article à ce sujet ce samedi… 🙂

Ceci étant dit, j’utilise toujours la stratégie d’investissement indicielle (passive) avec l’utilisation d’un simple FNB d’allocation d’actifs! 🙂

Au plaisir d’échanger avec vous.

R101

Merci pour ton retour! Hâte de lire ton nouvel article samedi dans ce cas là.

Je vois sur Morning Star que le XEQT (100 % actions) est pas mal plus récent donc un peu moins d’historique pour mesurer sa performance par contre…

Au plaisir,

Corenthin

Ça me fait plaisir. En fait, les FNB d’allocation d’actifs sont tous récents. Les premiers ont été lancés en 2019. C’était ceux avec des allocations (obligations/actions) de 60/40 (VCNS, XCNS…), 40/60 (VBAL, XBAL…) et 80/20 (VGRO, XGRO…). Puis, les FNB d’allocation d’actifs « 100 % actions » (VEQT, XEQT…) ont été lancés en 2020. Il y a même celui de Horizons (HGRO) que j’utilise dans mon compte non enregistré qui a été lancé en décembre 2020.

Donc, il y a effectivement peu d’historique sur ces fonds… Cependant, tous les fonds « sous-jacents » sont connus (n’oublions pas qu’un FNB d’allocation d’actifs est nul autre qu’un FNB de FNBs). Ainsi, les FNB « sous-jacents » de ces nouveaux FNB d’allocation d’actifs existent depuis longtemps.

Au plaisir,

R101

Merci R101 pour tes réponses précises.

Je suis sur QT pour mes FNBs j’ai maximisé l’utilisation de mes comptes enregistrés donc si je veux investir dans des non-enregistrés (achat HGRO par exemple) il s’agit bien d’ouvir un compte marge (margin) c’est ça ?

Merci et joyeuses fêtes !

Bonjour Corenthin,

Effectivement, le compte non enregistré sur Questrade s’appelle « Margin Account ». Sur d’autres plateformes, ce dernier peut s’appeler « Taxable Account » ou « Non-Registered Account ». Ce sont tous des synonymes, à l’exemple de Questrade qui combine le compte non enregistré avec un compte marge automatiquement. Mais, vous n’êtes pas obligé d’utiliser la marge… 😉

Au plaisir,

R101

Bonjour R101,

Je pensais opter pour HXT ou XiC pour mon compte non enregistré.

Que penses tu de ces 2 FNB?

Merci.

Bonjour Florent,

Un des deux FNB mentionnés reproduit l’ensemble des sociétés du S&P/TSX et distribue les revenus de dividendes. Tandis que l’autre reproduit les 60 sociétés les plus importantes (en termes de capitalisation boursière) du S&P/TSX et ne distribue pas les revenus de dividende. Les frais de gestion des deux FNB indiciels sont similaires.

Plus précisément, que voulez-vous savoir? N’oubliez pas que je ne peux pas donner de conseils/recommandations financières (c’est interdit par la loi).

https://www.blackrock.com/ca/investisseurs/fr/products/239837/ishares-sptsx-capped-composite-index-etf

https://www.horizonsetfs.com/ETF/HXT

Au plaisir,

R101

Bonjour,

Merci pour les infos.

Savoir votre avis sur lequel des 2 serait le plus approprié pour un compte non enregistré.

J’avais pris en note qu’il fallait favoriser plus les stocks canadiens ( pour moins payer de taxes) concernant les comptes non enregistrés.

A moins que HGRO soit une autre alternative.

Je pars sur une répartition 80% en action et 20% en obligation voir du 100% en action.

Merci à vous.

Bonne journée.

Bonjour Florent,

Malheureusement (ou heureusement?), il n’y a pas de réponse universelle. Le FNB qui est le plus approprié est celui qui répond le mieux à vos besoins, selon votre propre situation personnelle et financière.

Par exemple, si vous voulez réduire votre fardeau fiscal à court terme, vous pourriez investir dans une FNB qui ne verse pas de dividendes. Ainsi, vous n’aurez pas à payer de l’impôt sur des revenus de dividendes. Vous allez plutôt payer de l’impôt sur le gain en capital à la vente du fonds, dans X années ou X décennies. C’est un exemple parmis tant d’autres…

Voici une lecture qui pourrait vous intéresser : https://retraite101.com/comparaison-revenus-placements-interets-gain-en-capital-dividendes/

Au plaisir,

R101

Bonjour Mr Retraite101

Merci encore pour vos nombreuses réponses.

Je comprends que la répartition d’actifs permet de rebalancer automatiquement la répartition entre actions et obligations afin de respecter la repartition conforme au profil d investisseur.

Dans le cas d’un ETF 100% actions, je ne comprends pas l’interet car il n’y a rien à rebalancer: c est 100% actions.

Pouvez vous m eclairer ?

Merci encore

Bonjour Sylvain,

Il y a une diversification pour les classes d’actifs (actions vs obligations). Mais, il y a aussi une diversification sectorielle, géographique, etc. Dans le cas d’un FNB d’allocation d’actifs « 100 % actions », il n’y aura pas de re-balancement de classes d’actifs, mais il y aura un re-balancement au niveau sectoriel, géographique, etc.

Au plaisir,

R101

Bonjour

Merci pour cette explication.

Je vais faire un test FCP 100% actions ETF 100% actions sur 500$ chaque sur 6 mois, pour tester les rendements.

L’équilibrage des FNB d’allocation d’actif va déclencher un gain en capital bien moindre qu’en le faisant soit-même parce qu’ils le font simplement avec les nouvelles arrivées d’argent. Ça doit compenser la différence juste à ça, sans compter qu’il y a de bonnes chances que le rééquilibrage soit négligé après quelques mois s’il faut le faire à la main!

Bonjour Ardbeg,

En phase d’accumulation, il est possible de procéder au même principe manuellement… c-à-d de rééquilibrer le portefeuille avec les achats périodiques. Cependant, ça prend énormément de temps et je préfère consacrer mon temps à des activités plus enrichissantes… 🙂 Ainsi, le FNB d’allocation d’actifs fait tout son sens!

Par la suite, en phase de décaissement, vous avez tout à fait raison. Il n’est pas possible de rééquilibrer son portefeuille sans déclencher de gain(s) en capital. Ainsi, le FNB d’allocation d’actifs est beaucoup plus avantageux.

Finalement, comme vous dites, le rééquilibrage du portefeuille n’est jamais oublié avec un FNB d’allocation d’actifs.

Pour moi, le FNB d’allocation d’actifs est donc un « no brainer ». Pour une autre personne, ce sera peut-être différent…

Au plaisir,

R101

Bonjour,

Donc si on fait affaire avec Wealthsimple.

Il faut acheter des individuellement de XAW, XEQT et ZAG selon le profil que vous avez mis dans le tableau. Puis, reéquilibrer à quelle fréquence ? Au mois, 3 mois, annuellement ?

Bonjour Melica,

Je ne suis pas certain de comprendre vos questions…

Le choix de placements (ex. : FNB indiciel ou FNB d’allocation d’actifs) ne dépend pas de la plateforme de courtage (ex. : Wealthsimple ou Disnat). Ces FNB sont échangés sur le TSX et sont ainsi disponibles sur toutes les plateformes de courtage au Canada.

Maintenant, si vous voulez acheter des FNB individuels, vous pouvez (entre autres) choisir le portefeuille classique de Canadian Couch Potato. Ce dernier est constitué des FNB ZAG/VCN/XAW, avec une allocation qui correspond à votre profil d’investisseur. Si vous voulez éviter de rééquilibrer votre portfolio sur une base régulière et aussi de simplifier l’achat des FNB, vous pouvez choisir un FNB d’allocation d’actifs. C’est le type de FNB qui est expliqué dans cet article. Avec un FNB d’allocation d’actifs, vous n’avez pas besoin de rééquilibrer votre portfolio (c’est fait automatiquement).

J’espère que cela répond à vos questions. Sinon, n’hésitez pas à me répondre ici.

Au plaisir,

R101