Savez-vous comment (et pourquoi) calculer votre actif net, aussi appelé valeur nette? C’est ce que je vous explique dans cet article… Tout d’abord, qu’est-ce que l’actif net? Ensuite, pourquoi et comment calculer l’avoir net? Finalement, pourquoi est-ce important de suivre son avoir net dans son parcours vers l’indépendance financière?

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

P.S. Le calcul du budget mensuel et de l’actif net fait partie de la première étape de mon plan de retraite : « 1. Évaluez votre situation financière actuelle ». Je vous invite à lire mon Plan de retraite si ce n’est pas déjà fait.

Pourquoi calculer votre actif net?

L’actif net représente la différence entre ce que vous possédez (vos actifs) et ce que vous devez (vos passifs). Si vos actifs sont supérieurs à vos dettes, alors vous avez un avoir net positif. À l’inverse, si vos dettes sont supérieures à vos actifs, alors vous avez un avoir net négatif.

C’est une valeur très importante à suivre pour atteindre l’indépendance financière plus rapidement. Vous devez donc calculer votre avoir net et évaluer sa progression (augmentation/diminution) au cours de votre parcours vers l’indépendance financière. Si votre avoir net augmente, c’est parce que vos dettes ont diminué, ou que vos investissements ont augmenté, ou les deux!

Comment calculer votre actif net?

Il est plutôt simple de calculer votre actif net. La première étape consiste à comptabiliser vos actifs : compte d’épargne, compte chèque, REER, CELI, REEE, valeur de votre maison, valeur de votre automobile et autres investissements.

La deuxième étape consiste à comptabiliser vos passifs : dettes de carte(s) de crédit, valeur du prêt hypothécaire, prêt automobile, prêt étudiant et autres dettes.

À LIRE : Rembourser ses dettes : méthode avalanche ou méthode boule de neige?

La différence entre les actifs et les dettes (passifs) représente donc l’actif net (ou valeur nette).

Pour beaucoup de gens, ce montant sera inférieur à votre estimation. Il est peut-être même négatif. Mais ce n’est pas grave… Ce montant est votre point de départ et vous devez maintenant mettre en place des stratégies pour faire croître votre avoir net.

Plus vous augmenterez votre avoir net rapidement, plus vous vous rapprocherez de l’indépendance financière.

Outils pour calculer votre actif net?

Pour calculer votre actif net, vous pouvez utiliser les gabarits de l’Association coopérative d’économie familiale (ACEF). L’ACEF offre des gabarits pour personnes individuelles ou pour couples. Référez-vous aux onglets « Dettes » et « Actifs » de ces fichiers.

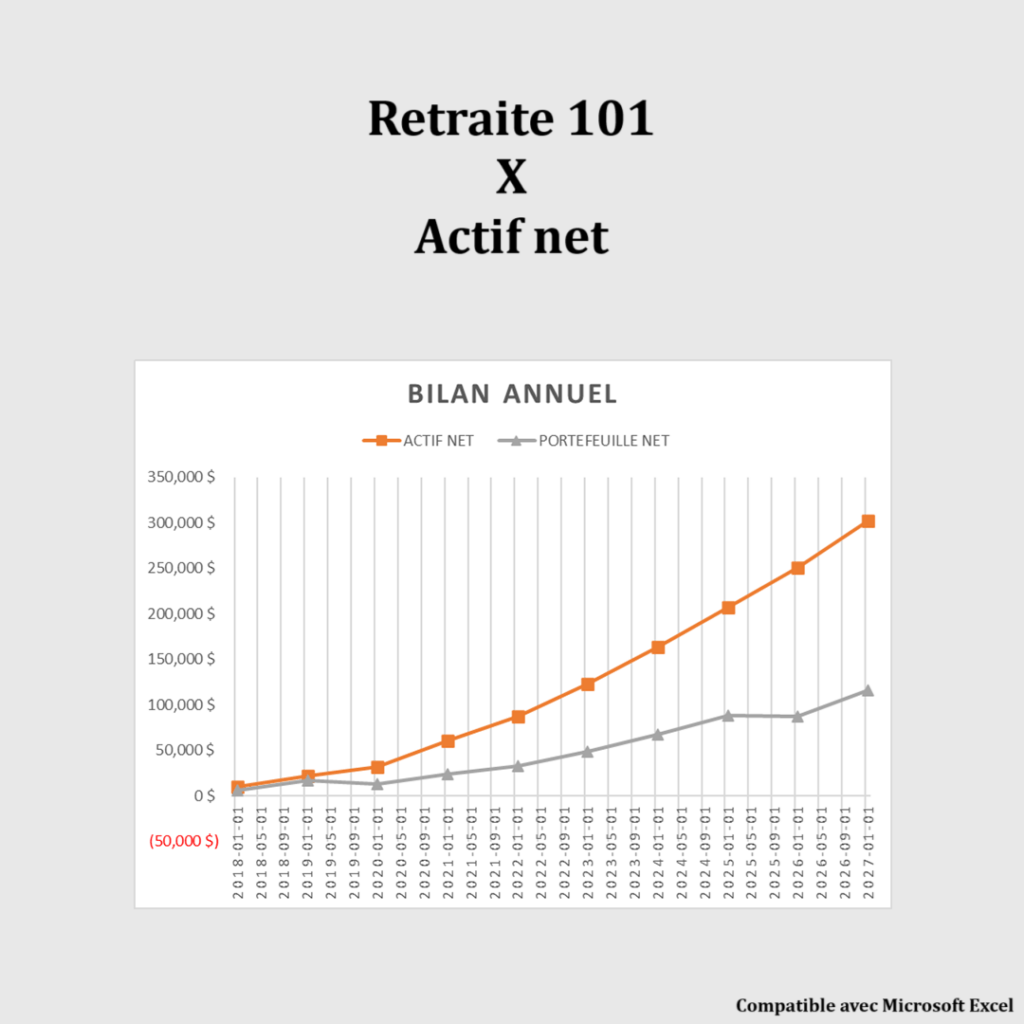

Sinon, vous pouvez utiliser un simple fichier Excel. Personnellement, c’est ce que je fais depuis une quinzaine d’années. D’ailleurs, j’offre maintenant aux membres de mon groupe une copie de mon fichier Excel (lien ci-dessous).

Outil de calcul de l’actif net

Mon outil de calcul de l’actif net est un fichier Excel qui vous aide à documenter votre parcours vers l’indépendance financière. Il permet d’entrer vos actifs et vos passifs et calculer automatiquement votre actif net.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee.

Conclusion

En résumé, vous devez calculer votre actif net dès maintenant et suivre sa progression (augmentation/diminution) au cours de votre parcours vers l’indépendance financière. Pour augmenter votre actif net, vous devez rembourser vos dettes et augmenter votre taux d’épargne pour accumuler des actifs.

Et vous, calculez-vous votre avoir net? Considérez-vous que c’est important de le mesurer et le suivre?

Articles connexes

- Se payer en premier

- Réduire les frais récurrents pour atteindre l’indépendance financière plus rapidement

- Trucs simples pour augmenter votre taux d’épargne

- Rembourser ses dettes : méthode avalanche ou méthode boule de neige?

- Pourquoi et comment établir un budget mensuel ?

Meilleures Offres

| Obtenez un taux d’intérêt jusqu’à 5,50 %* pendant 3 mois |

| Obtenez un taux d’intérêt jusqu’à 3,75 % + Obtenez un bonus de 25 $ lorsque vous ouvrez et approvisionnez un compte Wealthsimple avec mon code SSMJWA |

| Gagnez jusqu’à 4,00 % d’intérêt* sur les services bancaires courants |

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Peu de gens le font, mais j’aime bien associer une valeur monétaire aux pensions cumulées, comme le RRQ et la Pension de Vieilllesse du Canada… c’est particulièrement important pour ceux qui veulent une pré-retraite car ces revenus ne sont pas disponibles au début, mais ils le seront éventuellement et ça devient difficile de calculer du montant dont on a besoin pour prendre sa retraite. Ces pensions ont une valeur, car elles vont générer dans le futur des revenus.

La valeur de la pension du Canada dépend uniquement de votre âge. Plus vous êtes agé, plus vous êtes proche de pouvoir obtenir des montants, donc plus grande est la valeur actuelle. À 42 ans, j’ai estimé la mienne à 60,000 à 80,000$. Si j’avais ce montant et que je l’investissais jusqu’à 65 ans, je pourrais à partir de 65 ans retirer un montant équivalent à la Pension de Vieillesse.

Quand au RRQ, ça valeur dépend des contributions. Selon le même principe, il suffit de consulter un relevé de RRQ et d’utiliser le montant que vous obtiendriez si vous cessiez de travailler aujourd’hui. Si, par exemple, c’est 4000$ par an, on pourra estimer la valeur actuelle de votre pension RRQ à 30,000$ à 40,000$.

Bonjour Mr Jack,

Personnellement, je ne tiens pas compte de la Pension de la Sécurité de vieillesse (SV) ni de la Régie des Rentes du Québec (RRQ) dans mon calcul de l’avoir net. Je dois avouer que c’est un oubli de ma part. Mais, à bien y penser, je ne suis pas certain si je préfère l’ajouter ou non. Je suis souvent pessimiste dans mes calculs et ajouter la SV et la RRQ à mon avoir net pourrait me donner un vent d’optimisme qui semblerait « artificiel » pour moi. As-tu toujours inclus ces deux montants dans tes calculs de l’avoir net?

Merci d’avoir commenté et au plaisir de discuter!

Retraite101

J’ai surtout basé mes calculs de retraite avec des simulateurs comme cFireSim et j’ai ajouté les montants prévus de RRQ et la Pension de Vieillesse dans la simulation. J’ai même ajouté la vente de la maison à 75 ans et augmenté les dépenses en conséquence (loyer de 1750$ par mois en argent d’aujourd’hui).

Pour l’actif net, tel que je l’affiche sur mon blogue, je n’inclus pas le RRQ et la pension de Vieillesse. Par contre, si j’avais à utiliser la la règle du 4% ou du 3.5% pour prendre une décision, à ce moment j’incluerais le RRQ et la Pension de Vieillesse. J’aime mieux un taux de retrait plus conservateur (quitte à baisser à 3.25% par exemple) qu’avoir un portrait incomplet, mais c’est une préférence bien personnelle.

Ok, on dit la même chose. J’avais mal lu ton premier commentaire. Je pensais que tu avais dit que tu incluais la SV et la RRQ dans ton calcul de l’avoir net. Mais non. Tu les inclus dans ton calcul de retraite (ou décision de retraite), ce qui est tout à fait logique. Au même titre que la vente de la maison et autre « fixed assets ». Merci de la précision.

Bonjour Mr Jack,

J’ai une question pour vous. Je viens de consulter mon Relevé de participation au Régime de rentes du Québec. Je vois l’estimation de mes prestations (montant actuel et montant projeté). Comment êtes-vous arrivé à une estimation de 30 000 à 40 000 $ avec une rente annuelle (montant actuel mensuel x 12) de 4000$. Quel était votre calcul?

Merci,

Retraite101

Pour être clair, le 4000$ est le montant de rente « actuel » (le montant qu’on recevrait à disons 65 ans si on arrête maintenant de travailler).

Pour arriver à l’estimé de la valeur, j’ai essayé de répondre à la question: quel montant dois-je avoir maintenant, que je pourrais placer jusqu’à mes 65 ans et qui, à ce moment, pourra me fournir 4000$ de rente? À noter que le relevé dit 4000$ en argent d’aujourd’hui, mais en réalité le montant sera plus élevé une fois ajusté pour l’inflation, les rentes étant indexées.

Selon qu’on utilise un taux de retrait de 3% ou 4%, ça signifie que j’aurais besoin, à 65 ans, d’un montant variant de 100,000$ à 132,000$ (en $ 2017).

J’ai donc utilisé un calculateur de rendements composés, tel que https://www.getsmarteraboutmoney.ca/calculators/compound-interest-calculator/. Il faut utiliser un taux et enlever l’inflation pour obtenir un rendement après inflation, car tous les montants ici sont post-inflation. J’ai utilisé 4% de rendement net.

Si j’entre mes chiffres, 40,000$ investi pendant 23 ans à 4% de rendement net me donne environ 100,000$.

C’est pour cette raison que j’estime la valeur de mon RRQ à, au minimum, 40,000$. Elle vaut plus cher en réalité, car il y a un aspect garanti (le capital et les rendements sont pratiquement garantis) qui vaut quand même assez cher. C’est donc la limite basse que j’utilise pour des calculs conservateurs.

passerez voir mon blogue, j’ai créé un calculateur pour mesurer la valeur d’une rente.

Merci d’avoir partagé ces informations. Elles seront très utiles pour les autres lecteurs.

Je suis allé lire ton article et je confirme que c’est très bien expliqué. Je vais procéder aux calculs dans les prochains jours (je suis surchargé au travail présentement).

Au plaisir.

Retraite101

Bonjour,

Je vous recommande ce site pour des calculatrices financières :

https://calculatrices-financieres.ca/#/

On utilise la calculatrice « Inflation » pour déterminer que 4000$ en dollars d’aujourd’hui va valoir 6307.60$ dans 23 ans.

Par la suite, on utilise la calculatrice « Revenus de placement » qui va nous aider à obtenir le montant nécessaire dans 23 ans pour obtenir un retrait annuel de 6307.60$ indexé à 2% (par exemple), à un taux de rendement conservateur de 4% et un solde à 0 dans 35 ans (âge de 100 ans). J’ai obtenus un montant de 161 766.26$.

On termine, avec la calculatrice « Épargne » afin de trouver le montant actuel nécessaire pour obtenir un montant de 161 766,26$ dans 23 ans, disons avec 5% de rendement cette fois-ci : 52666.45$.

On peut s’amuser à calculer le montant nécessaire de cotisation par mois durant 23 ans pour obtenir 4000$ par année dans 23 ans : 316.86$ par mois.

J’aime bien ces calculatrices 🙂

Je m’en sers aussi pour calculer si c’est plus avantageux de prendre la rente de l’employeur ou le montant lorsqu’on quitte son employeur.

Bonjour Commelaplanète,

Merci de commenter mon article et de partager ces informations et calculateurs.

Ayant complété un M.B.A. récemment, je dois avouer que j’ai aucun problème à calculer une valeur future, valeur actualisée, valeur future d’une série d’annuités, etc. C’est plutôt le raisonnement de Mr Jack que je n’étais pas certain de comprendre i.e. à savoir comment il considérait une valeur actuelle à la rente future du RRQ en dollars d’aujourd’hui à ajouter dans l’avoir net.

Je vais procéder aux mêmes calculs, mais en utilisant les calculateurs que vous avez mentionné, et voir s’il y a un écart.

Au plaisir.

Retraite101

Bonjour Mr Jack et Commelaplanète,

Désolé du délai, j’ai été plutôt occupé au travail dans les derniers jours. J’ai fait l’exercice de calculer la valeur de ma rente du RRQ en utilisant le calculateur de Mr Jack (source) et les calculateurs proposés par Commelaplanète (source).

Sur mon relevé de participation au Régime de rentes du Québec, l’estimation de mes prestations (montant actuel) si je prenais par retraite à 65 ans est de 250 $ par mois, ou 3000 $ par année. Le montant de ma rente est un peu bas, car j’ai commencé à travailler à temps plein après mes études universitaires, soit à 24 ans, et j’ai présentement 31 ans. Il me reste donc 34 ans avant d’atteindre les 65 ans (en 2051).

Voici les chiffres utilisés pour les calculs :

• Rente mensuelle (montant actuel) = 250 $

• Rente annuelle = 250 *12 = 3000 $

• Année de retraite (65 ans) = 2051

• Accumulation = 65 ans – 31 ans = 34 ans

• Inflation = 2 %

• Indexation = 2 %

• Rendement = 5 %

• Imposition = 35 %

En utilisant le calculateur de Mr Jack, la valeur estimée actuelle de ma rente du RRQ est entre 14 276,61 $ (limite basse) et 22 842,58 $ (limite haute), en utilisant un rendement prévu de 5 %.

En utilisant les calculateurs proposés par Commelaplanète, la valeur estimée actuelle de ma rente du RRQ est 18 663,99 $. Voici les détails des calculs :

1. En utilisant la calculatrice « Inflation », on détermine que 3000 $ en dollars d’aujourd’hui va valoir 5766,69 $ dans 34 ans (à mes 65 ans).

2. En utilisant la calculatrice « Revenus de placement », qui aide à obtenir le montant nécessaire dans 34 ans pour obtenir un retrait annuel de 5766,69 $, indexé à 2%, avec un taux de rendement de 5 %, un taux d’imposition de 35 % et un solde à 0$ (préservation du capital), j’obtiens un montant de 98 048,43 $. J’ai donc besoin de 98 048,43 $ dans 34 ans pour m’assurer de pouvoir retirer une rente 5766,69 $ par année.

3. En utilisant la calculatrice « Épargne », qui aide à trouver le montant actuel nécessaire pour obtenir un montant de 98 048,43 $ dans 34 ans, avec un taux de rendement de 5 %, j’obtiens un montant de 18 663,99 $.

En résumé, la valeur estimée actuelle de ma pension du RRQ est entre 14 276,61 $ (limite basse) et 22 842,58 $ (limite haute) en utilisant le calculateur de Mr Jack. Si je fais la moyenne des deux limites (basse et haute), j’obtiens 18 559,60 $. En utilisant les calculateurs proposés par Commelaplanète, la valeur estimée actuelle de ma rente du RRQ est 18 663,99 $. Il y a un écart de seulement 104$ entre les deux.

Au plaisir.

Retraite101

Bonjour Retraite 101,

Dans ta partie 2, tu as calculé combien tu dois avoir dans 34 ans pour obtenir une rente de 5766.69$ par année. Dans la calculatrice « revenus de placement » tu as utilisé quoi comme durée? La durée dans la calculatrice « revenus de placement » équivaut à la période de décaissement, par exemple 35 ans si on décaisse de 65 ans à 90 ans. J’ai l’impression que tu as utilisé une durée de 34 ans, qui est la période de croissance entre maintenant et 65 ans. Tu es quand même arrivé à un résultat réaliste puisque 34 ans, c’est de 65 ans à 89 ans.

Pour tenir compte de la garantie à vie de la RRQ, on peut utiliser une durée de 45 ans, soit de 65 ans à 100 ans. Ton résultat aurait été de 147071.57$ à 65 ans et, ainsi, ta RRQ vaudrait aujourd’hui 27995.78$.

Il te faudrait 27995.78$ aujourd’hui à 5% de rendement pendant 34 ans pour obtenir un montant de 147071.57 à 65 ans, et t’offrir une rente indexée annuellement à 2%, à 5766.69$, de 65 ans à 100 ans (garantie à vie ou presque…car toujours dépendant des marchés).

La beauté des calculs financiers, c’est que si nous demandons à 100 personnes de faire le calcul, nous aurons 100 résultats différents… hahaha…. selon les hypothèses retenus par chacun.

Ton résultat de 98048.43$ ne tient pas compte que ta rente de 5766.69$ est indexé à 2%. Fais attention, il faut cliquer sur le bouton pour activer l’indexation. Ton résultat aurait dû être 126504.78$. Les gens oublient d’activer le bouton pour l’indexation. Finalement, le montant de ta RRQ aujourd’hui selon ton calcul serait de 24080.78$ et non 18663.99$.

J’utilise ses calculatrices souvent…je connais leurs secrets 🙂

Merci pour les vérifications. Je vais retourner aux calculs… 🙂

Bonjour Commelaplanète,

À moins de ne pas bien comprendre ce que tu voulais dire, pour moi, 65 + 35 = 100 (pas 90) et 65 +45 = 110 (pas 100).

Tu avais raison, j’avais utilisé 34 ans de décaissement et oublié d’activer le bouton d’indexation par inadvertance (même si j’avais entré « 2 % »), alors je vais refaire les calculs.

Avec un période de décaissement de 35 ans (jusqu’à mes 100 ans), sans l’indexation de 2 %, ça donne 99 146,15 $ au lieu de 98 048,43 $. Ma rente de la RRQ vaudrait aujourd’hui 18 872,95 $.

Avec un période de décaissement de 35 ans (jusqu’à mes 100 ans) et l’indexation de 2 %, ça donne 128 657,05 $. Ma rente de la RRQ vaudrait aujourd’hui 24 490,49 $.

Voici les détails des calculs :

1. En utilisant la calculatrice « Inflation », on détermine que 3000 $ en dollars d’aujourd’hui va valoir 5766,69 $ dans 34 ans (à mes 65 ans).

2. En utilisant la calculatrice « Revenus de placement », qui aide à obtenir le montant nécessaire dans 34 ans (à mes 65 ans) pour obtenir un retrait annuel de 5766,69 $, indexé à 2%, avec un taux de rendement de 5 %, un taux d’imposition de 35 % et un solde à 0$ dans 35 ans (âge de 100 ans), j’obtiens un montant de 128 657,05 $. J’ai donc besoin de 128 657,05 $ dans 34 ans (à mes 65 ans) pour m’assurer de pouvoir retirer une rente 5766,69 $ par année pendant 35 ans (jusqu’à mes 100 ans).

3. En utilisant la calculatrice « Épargne », qui aide à trouver le montant actuel nécessaire pour obtenir un montant de 128 657,05 $ dans 34 ans (à mes 65 ans), avec un taux de rendement de 5 %, j’obtiens un montant de 24 490,49 $.

Comme tu le mentionnes, nous arrivons presque toujours avec des résultats différents en calculs financiers, dû aux différentes hypothèses (rendement, indexation, période de décaissement, etc.) et aux oublis dans les calculateurs (j’avais oublié d’activer l’indexation, même si j’avais bien entré « 2 % »).

Au plaisir.

Retraite101

Dans votre dernier calcul pour arriver à environ 24,000$ de RRQ, je ne crois pas qu’il faille ajouter l’impôt, car le RRQ est lui aussi imposable.. en fait, le RRQ est possiblement imposé davantage que votre portefeuille « hors REER ». Donc en réalité le RRQ vaut légèrement moins.

Si j’ai bien suivi votre calcul, ce que vous avez présentement, c’est le portefeuille équivalent imposable pour obtenir une rente du RRQ qui ne serait pas imposable.

Je suis retourné voir le calculateur pour confirmer.

Dans l’étape 2, même si j’avais mentionné « (…) un taux d’imposition de 35 % », je n’avais finalement pas inclus l’imposition, car je n’avais pas activé l’option « imposition ».

Ok, alors j’ai peut-être trouvé la différence entre mon calculateur et le résultat que vous obtenez:

Vous avez mis 5% « net » après inflation dans le calculateur, mais dans le calcul ci-bas, vous avez utilisé 5% total (inflation comprise).

Donc pour avoir l’équivalent de 5% tout court, il faut mettre 3% dans le calculateur, car moi j’enlève 2% d’inflation.

Si j’utilise 3%, j’obtiens une valeur entre 27455$ et 43925$.

Commelaplanete,

Mon calcul est très similaire, sauf que j’ai utilisé un rendement de 6% (avec inflation) plutôt que 5%. Dans mon calculateur, je rapporte un range plutôt qu’une valeur unique. La partie la plus élevée du range sert à prendre en compte la prime de la partie garantie qu’offre le RRQ: investir soi-même ne nous garanti ni le capital, ni les rendements. Donc la pension à prestation déterminée vaut plus cher en réalité, même si en moyenne, le portefeuille risque de rapporter davantage.

Effectivement, la partie « garantie » est un élément clé à prendre en considération.

Retraite101,

Même si calculer sa valeur nette peut être intéressant (notamment pour prouver à la banque que vous avez des choses a saisir si vous voulez contracter un pret) je ne trouve pas ça si pertinent pour l’atteinte de la liberté financière. Je m’explique. Supposons que t’as 300k d’hypotheque sur une maison de 1 million et rien d’autre. Ta valeur nette est de 700k, bien suffisant pour prendre une retraite pour la majorité des gens… mais non… malgre ta forte valeur nette, t’as aucun cashflow positif et t’as du cashflow negatif. Il faudrait alors vendre la maison, liquider l’hypothèque et convertir le cash en revenus.

Je trouve plus important de calculer le cash flow ou encore, de resoudre l’équation 3.5% x épargne >= depenses. Ultimement, on paye avec son cashflow ou ses epargnes, pas avec sa valeur nette qui peut etre composée d’actifs illiquides ou encore de dettes exigeants des paiements eleves.

Le calcul de valeur nette prend aussi en consideration des actifs qui se déprécient comme les voitures notamment… et la valeur nette fluctue aussi constamment en fonction de la valeur marchande de ses actifs.

Confirmer que son cashflow dépasse ses dépenses me semble plus approprié pour confirmer qu’on a atteint la liberté financière.

En planification financière, on tient compte des deux.

La valeur nette…qui inclut les investissements, les objets de valeurs (croissance), l’immobilier moins les dettes. On ne tient pas compte des actifs décroissant comme les autos, à moins d’avoir une voiture de collection qui prendra de la valeur

Et le cash flow…(projection de revenus)

La rente de la RRQ est prise en compte dans le cash flow, mais pas dans la valeur nette. Une rente à prestation déterminée aussi. Par contre, une rente à cotisation déterminée sera ajouté dans la valeur nette…mais aussi dans le cash flow (projection des revenus de retraite).

L’important c’est comme tu le dis Retraite101 : c’est d’avoir plus de revenus que de dépenses. Peu importe comment tu calcules ton avoir net. hihihi

Mais l’avoir net est quand même utile à calculer dans la progression vers l’indépendance financière.

Quand il te restera 5000$ à payer sur ta maison, tu seras à quelques mois de réduire tes dépenses substantiellement. C’est donc une situation qui te rapproche beaucoup plus de l’indépendance financière que s’il te restait disons 300,000$ à payer. Sans mesure de l’avoir net, on ne capture pas cette information.

MrJack,

En même temps t’es pas obligé de calculer ton avoir net pour savoir qu’il te reste 5000$ à payer et qu’apres t’auras 1000$ par mois de charges budgétaire en moins… t’as juste à regarder ton solde hypothécaire… et le fait que ta maison vale 250k$ ou 300k$ ne changera pas grand chose si t’as pas l’intention de la vendre pour la convertir en revenus. Au mieux ça te donne un backup de plus en cas d’urgence…

Je ne dis pas que ça n’est pas utile de calculer sa valeur nette, mais j’ai vu bcp de blogs au fil des ans qui mettent une emphase exagérée sur l’importance de calculer son avoir net et de faire croître son avoir net sans nuancer.

Les actifs ne sont pas tous égaux lorsqu’on cherche à atteindre l’indépendance financière…

Bcp d’actifs immobilisent du capital, se déprécient et génèrent même des frais d’entretien : chalet, voiture et autres véhicules ou véhicules récréatifs, résidences unifamiliales, condo en floride, meubles qui se déprécient, collections diverses…

Faire croître sa valeur nette avec de tels actifs peut nous éloigner de l’indépendance financière plutôt que de nous en rapprocher.

Pour moi, un actif qui coûte des frais d’entretien (sauf une maison qui permet dn théorie de réduire ses frais de logements mensuels une fois l’hyp remboursée) est un passif pour l’atteinte de ma liberté financière.

Quand t’as 5 bagnoles antiques qui valent 50000$ chaque et que tu dois assurer et bichonner, 50,000$ de legos non déballés, 1 ski doo, 1 motocross, 1 bateau, allouette, t’as beau avoir des actifs, ta façon de détenir tes actifs est loin de te permettre d’atteindre la liberté financière.

Tous les outils ont leur utilité, mais je trouve que le calcul de la valeur nette a un intérêt faible.

Ce qui est important c’est d’accumuler des actifs qui rapportent du cashflow positif et des passifs (si on en a) qui sont exclusivement reliés à ce type d’actifs. Ça ça nous fait progresser vers la liberté financière et je verrais alors d’un meilleur oeil la pertinence de mettre autant de focus sur la valeur nette.

Quant à comment on calcule la valeur nette.. je pense qu’on peut la calculer comme bon nous semble selon l’objectif poursuivi. Moi quand je calcule une valeur nette pour approuver un pret de 5 millions, les REER je prends 50% pour tenir compte de l’impot, les actifs insaisissables je prends 0$, les actions 50%, les actifs qui se déprécient 0$, les biens étrangers 0$ (pas le temps de niaiser avec le droit international), le RRQ et les fonds de pension je prends 0$ et je suis conservateur sur la valeur des biens immobiliers pour tenir compte du fait que les valeurs sont boostées par des années de taux ridiculement bas. Ce que je veux mesurer c’est la valeur nette d’actifs que je peux saisir avec grande certitude.

Le blogueur masqué,

Tu as raison sur ce point. Mais si le but d’une personne est d’atteindre l’indépendance financière, je doute qu’elle fera croître son avoir net en acquérant des actifs immobilisés tel que ceux mentionnés dans votre commentaire (chalet, véhicules récréatifs, condo en Floride, etc.), surtout s’ils ont des coûts d’entretiens récurrents. En effet, le cas échéant, cette personne va probablement s’éloigner de l’indépendance financière.

Comme je mentionnais précédemment, l’avoir net est un élément parmi plusieurs pour suivre la progression vers l’indépendance financière.

Au plaisir.

Retraite101

Le blogueur masqué,

La progression de la valeur nette est un élément à suivre dans le parcours vers l’indépendance financière. Mais, ce n’est bien entendu par le seul élément à prendre en considération.

Au plaisir.

Retraite101

Bonjour,

Je fais mon suivi de patrimoine à la fin de chaque mois.

Ca me permet de tracer une tendance.

Concrètement, la majorité de ma progression en valeur nette est de la diminution de ma dette hypothécaire (principalement lié à l’investissement).

J’applique aussi des règles un peu brutal, issu de ma formation comptable mais exagéré volontairement.

Quelqu’unes en vrac :

=> Une voiture vaut 500€. Indistinctement de son age ou de son kilométrage. C’est en gros une valeur d’usage.

=> Les fonds provisionnés sont considérés comme dépensé. Donc sont hors patrimoine. Ainsi les livret « assurances » animaux ou voiture ne sont pas comptabilisés

=> Les emprunts sont considérés comme allant à terme, donc je paye les intérêts et l’assurance jusqu’au terme. Donc ma dette est constitué du capital restant du, des intérêts restants et de la somme des assurances encore à payer. (ce qui signifie qu’un investissement à crédit diminue mon patrimoine, car capital + intéret > capital)

=> J’exclue les fonds obligatoire (retraite, intéressement, …), car je considère mon revenu hors placement sur ces fonds.

Ces règles me permettent d’éviter pas mal de biais, comme ceux présenté par Le blogeur masqué.

En support, j’ai un fichier Excel perso, que j’ai découpé en 6 onglets :

Récapitulatif / Comptes courants / Actions / Assurances vies / dettes / Immobilisations

Et le récapitulatif reprend les sommes de chaque onglet, fait le calcul, la progression par rapport au mois précédents, la moyenne des progressions, etc

Après, c’est plus pour le fun qu’autre chose! 😉

Bonjour David,

C’est intéressant. Je crois comprendre que les règles que vous avez mentionnées sont utilisées dans le but d’avoir une vue « pessimiste » de votre situation globale. C’est bien ça?

Personnellement, pour la voiture, je mets la valeur marchande (combien je pourrais la vendre si je la vendais aujourd’hui).

Pourquoi excluez-vous les fonds obligatoires (retraite) du calcul de votre avoir net (valeur nette)?

Au plaisir.

Retraite101

Bonjour Retraite 101 !

Je viens de découvrir votre blogue hier et je suis en train de dévorer le contenu ! Bravo !

Petite question sur la valeur de notre maison… Si j’ai seulement mon hypothèque comme dette, suis-je dans le négatif pour ma valeur nette ?

Je m’explique, ma maison vaut 400 000$ et j’ai une balance de 330 000$, donc ma valeur nette est de 70 000$ ou bien -330 000$

merci pour les clarification !

Francis

Bonjour Francis,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire.

Si vous n’avez aucun autre actif et aucune autre dette, alors votre avoir net est de 70 000 $. Il faut soustraire les passifs des actifs (400 000 $ – 330 000 $ = 70 000 $).

N’hésitez pas si vous avez d’autres questions.

Au plaisir d’échanger avec vous!

R101

Wealthica.ca excellente outil pour suivre son bilan en direct!

Bonjour Martin,

Merci pour le partage. J’avais déjà entendu parler (positivement) de Wealthica, mais je n’ai pas encore eu le temps de l’essayer et de partager mon évaluation. Il est dans ma liste… (mais, cette dernière commence à s’allonger… 🙁 ).

Bonne soirée et au plaisir,

R101