Dernière mise à jour le 22 octobre 2023

ARTICLE INVITÉ – Publiées pour la première fois en 1999, les courbes de Laferrière (du nom de son auteur) visent à démontrer le taux effectif marginal d’imposition (TEMI). Il s’agit d’un outil extrêmement précieux qui permet de faciliter la prise de décisions financières. Avant d’aller plus en détail sur ses applications concrètes, revenons à la base de notre système d’imposition fiscal.

Dans cet article :

- Les étapes pour calculer l’impôt à payer

- Calcul du revenu total

- Calcul du revenu net

- Calcul du revenu imposable

- Impôt à payer

- Différence entre crédit d’impôt et déduction

- Les courbes de Laferrière

- Scénario d’une mère monoparentale avec 3 enfants

Les étapes pour calculer l’impôt à payer

Voici les étapes afin de calculer l’impôt à payer par un contribuable canadien :

- Calcul du revenu total

- Calcul du revenu net

- Calcul du revenu imposable

- Impôt à payer (et calculs des crédits d’impôt)

Étape 1 – Calcul du revenu total

Un résident fiscal canadien doit s’imposer sur la totalité de ses revenus mondiaux. À cette étape, il faut additionner la totalité de ses revenus. Pour la majorité des contribuables, ce sera des revenus d’emploi, de travailleur autonome, RQAP, assurance-emploi, intérêts, dividendes, gains en capital, etc.

Le traitement fiscal de chacun des revenus sera traité ultérieurement dans un autre article.

Étape 2 – Calcul du revenu net

Après avoir déterminé le revenu total, il faut maintenant calculer le revenu net. Au fil des années, les gouvernements ont instauré des mesures offrant une déduction du revenu net. Les principales déductions au fédéral sont les suivantes :

- Déduction pour régime de pension agréée (RPA)

- Déduction pour REER

- Cotisations syndicales

- Frais de garde d’enfants

- Déduction pour fractionnement des revenus de pension

- Frais de déménagement

- Frais financiers, frais d’intérêt et autres frais

Puisque nous sommes résidents du Québec, nous devons produire également une déclaration d’impôt québécoise. Il y a beaucoup de variantes entre le fédéral et le Québec. Par exemple, au Québec, les cotisations syndicales donnent droit à un crédit d’impôt de 20 % tandis qu’au fédéral, il s’agit d’une déduction.

La détermination du revenu net fiscal est extrêmement importante, car la quasi-totalité des mesures sociofiscales est basée sur le revenu net ou le revenu net familial (pour les couples). Nous y reviendrons un peu plus loin…

Étape 3 – Calcul du revenu imposable

À cette étape, pour une grande majorité de contribuables, il y a peu ou pas de déductions possibles. Par contre, les plus utilisées sont les suivantes :

- Déduction pour options d’achats de titres

- Déduction perte en capital d’autres années

- Déduction pour gains en capital

- Déduction pour habitants de régions éloignées

La distinction à cette étape est très importante. Comme mentionné précédemment, les mesures sociofiscales sont basées sur le revenu net et non sur le revenu imposable.

Cette année, j’ai vécu une situation ou le contribuable était admissible à une déduction pour gains en capital de 850 000 $ sur la vente d’un bien admissible (dans son revenu imposable). Toutefois, nous ne l’avons même pas utilisée, car cela lui aurait fait perdre plus de 26 000 $ d’allocation familiale ! Nous avons dû trouver une autre stratégie pour lui éviter l’impôt à payer et conserver ses allocations en entier.

Étape 4 – Calcul de l’impôt à payer

Rendu à cette étape, il faut maintenant calculer l’impôt à payer sur le revenu imposable calculé à l’étape 3. Par la suite, il faut soustraire les différents crédits d’impôt. À cette étape, il faut être honnête, c’est tout un défi de démêler ce qu’on est admissible (ou pas), surtout qu’il y a énormément de différences entre la déclaration fédérale et celle du Québec.

Voici quelques crédits d’impôt :

- Crédit de base

- Frais médicaux

- Montant canadien pour l’emploi

- Montant pour l’achat d’une première maison

- Intérêts payés sur prêt étudiant

Différence entre crédit d’impôt et déduction

Maintenant que nous avons fait un bref survol de notre système fiscal, revenons à la notion de crédit d’impôt ou déduction. Lorsque le gouvernement souhaite mettre en place une mesure afin de favoriser un groupe de personnes en particulier, il peut le faire au moyen d’une déduction (du revenu net ou du revenu imposable) ou encore d’un crédit d’impôt.

La majorité du temps, il va choisir le crédit d’impôt, car le coût fiscal est moins grand pour le gouvernement qu’une déduction.

Pourquoi? Prenons un exemple, soit la nouvelle déduction pour télétravail*.

*Au moment d’écrire l’article, la déduction fédérale n’était pas encore adoptée

Un particulier qui aurait un revenu net de 250 000 $ en 2020 serait au taux marginal maximal de 53,31 %. L’économie que procure cette mesure à ce particulier serait donc de 400 $ (valeur de la déduction maximale) * 0,5331 = 213,24 $.

Si le gouvernement avait plutôt opté pour un crédit d’impôt, son économie aurait été la suivante :

- Fédéral = 400 $ * 15 % (taux de base du crédit) * 0,835 (calcul simplifié afin de tenir compte de l’abattement**) = 50,10 $

- Québec = 400 $ * 20 % (taux de base du crédit) = 80 $

**L‘abattement est une mesure visant uniquement les résidents du Québec, car Québec administre son propre régime fiscal.

Il y a donc une différence de 83,14 $ entre le crédit et la déduction pour ce particulier. Vous aurez compris que la déduction favorise les revenus les plus élevés, alors que pour les plus pauvres, il y a peu ou pas de différences.

Les courbes de Laferrière

Les courbes de Claude Laferrière sont disponibles sur le site Internet du Centre québécois de formation en fiscalité (CQFF).

Ces courbes sont une représentation schématique et visent à intégrer les mesures sociofiscales à l’intérieur des tables d’imposition.

Ces mesures sont, la majorité du temps, une aide directe afin d’assurer que tous les Canadiens aient suffisamment de sous pour combler leurs besoins de base.

Voici quelques exemples de mesures :

- Crédit d’impôt à la solidarité

- Crédit de TPS

- Allocation canadienne pour enfant

- Impact des frais de garde

- Supplément de revenus garantis (SRG)

Or, afin de déterminer si vous êtes admissible à ces aides (ou le montant de cette aide), le gouvernement se base principalement sur votre revenu net!

Riche en actifs et pauvre en revenus

Pour citer un chroniqueur bien connu, notre système fiscal actuel favorise d’être riche en actifs, et pauvre en revenus.

Dans mon quotidien, je vois souvent des millionnaires obtenir ces aides. D’ailleurs, il y a souvent des incohérences.

La bonification de l’allocation canadienne pour enfants pour 2021 en est à la preuve. Si votre revenu net est de 120 000 $ ou moins, vous aurez droit à 1 200 $ par enfant non imposable. Si votre revenu net est de 120 001 $, vous aurez droit à 600 $ par enfant.

Est-ce que ça a du sens? Je vous laisse juger.

Scénario d’une mère monoparentale avec 3 enfants

Maintenant, de quelle façon concrète pouvons-nous utiliser les courbes?

La première étape est de trouver le scénario qui se rapproche le plus de votre situation, parmi ceux qui sont disponibles.

Il y a 42 courbes de Claude Laferrière, chacune représentant un type de ménage.

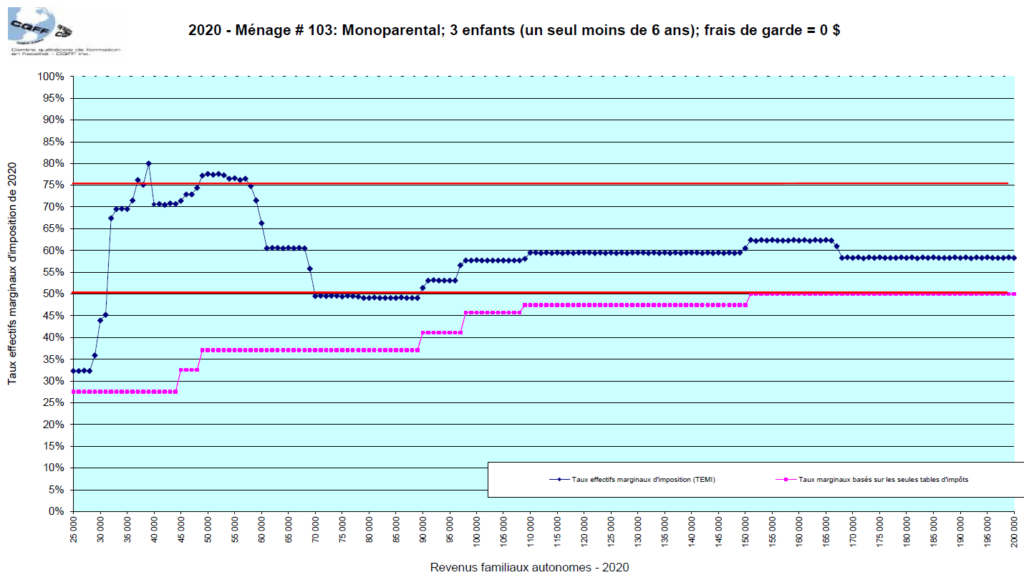

Dans notre exemple, nous allons supposer une mère monoparentale avec 3 enfants. Un seul de ses enfants a moins de 6 ans. Elle n’a pas de frais de garde (0 $). Ce cas est représenté par la courbe 103 (Courbe No 103 PDF).

Taux d’impôt marginal vs Taux effectifs marginaux d’imposition (TEMI)

Cette mère monoparentale a un salaire brut de 50 000 $. Selon les tables d’impôt conventionnelles, son taux d’impôt marginal (donc sur les prochains dollars qui excéderaient 50 000 $) serait de 37,12 %.

Toutefois, la courbe nous indique que son taux implicite serait plutôt de 78 % jusqu’à environ 57 000 $. Comment est-ce possible?

- Taux marginaux basés sur les seules tables d’impôts : 37,12 %

- Taux effectifs marginaux d’imposition (TEMI) : 78 %

Notes :

- La courbe mauve représente les taux d’imposition en ne tenant compte que des tables d’imposition (Taux d’impôt marginal).

- La courbe bleue représente les taux « réels » d’imposition sur un revenu additionnel (Taux effectifs marginaux d’imposition (TEMI)).

Explications

J’ai effectué un calcul avec mon logiciel d’impôt (Taxprep) pour estimer les prestations que la mère monoparentale recevrait du gouvernement en 2021. C’est une estimation, basée sur un revenu net de 50 000 $ avec 3 enfants.

| Prestations | Montant |

|---|---|

| Crédit de TPS (Canada) | 378,56 $ |

| Allocation canadienne pour enfants (ACE) (Canada) | 14 974,83 $ |

| Crédit de solidarité (Québec) | 59,24 $ |

| Allocation famille (Québec) | 8 371,32 $ |

Le gouvernement offre des prestations combinées de 23 783,95 $.

Maintenant, l’employeur de cette mère monoparentale lui offre de faire des heures supplémentaires. Madame accepte et fait 5 000 $ en heures supplémentaires. Son revenu net sera donc de 55 000 $. Madame paiera un impôt de 37,12 %, mais perdra aussi des revenus du gouvernement. Les montants qu’elle recevrait avec son nouveau salaire seraient comme suit :

| Prestations | Montant |

|---|---|

| Crédit de TPS (Canada) | 129,32 $ |

| Allocation canadienne pour enfants (ACE) (Canada) | 14 027,67 $ |

| Crédit de solidarité (Québec) | 0,00 $ |

| Allocation famille (Québec) | 8 172,00 $ |

Madame recevra maintenant un total de 22 328,99 $. Il y a donc une perte de revenus sociofiscaux de 1 454,96 $. J’ai voulu représenter ici les impacts principaux, car il y en a d’autres…

Accepter de faire des heures supplémentaires avec un TEMI de 78 %

En fin de compte, la question à se poser est la suivante : est-ce que madame devrait accepter de faire des heures supplémentaires sachant que son taux d’imposition implicite est de 78 %, ou passer du temps de qualité avec ses enfants?

La même logique s’applique à ceux qui voudraient obtenir un 2e emploi, obtenir une promotion, faire des heures supplémentaires, etc. La diminution de votre revenu net (étape 2 vue précédemment) permet donc de bonifier substantiellement les prestations gouvernementales.

En résumé, vous devez tout faire pour avoir le revenu net le plus petit possible! Il faut toutefois être conscient qu’il s’agit de la situation actuelle.

Au cours des prochains mois et des prochaines années, il ne serait pas surprenant de voir d’autres critères s’ajouter. Ce sera un dossier à suivre!

Conclusion : Les courbes de Laferrière

Cet article a été écrit par J-P, un lecteur de mon blogue qui participe régulièrement aux discussions, étant donné ses compétences dans plusieurs domaines de la finance.

Dans cet article, il a effectué un survol du système fiscal canadien et québécois. Notamment, en expliquant les étapes pour calculer l’impôt à payer : revenu total , revenu net, revenu imposable, impôt à payer. Ensuite, il a expliqué la différence entre un crédit d’impôt et une déduction. Finalement, il a abordé les courbes de Claude Laferrière à l’aide d’un scénario d’une mère monoparentale avec 3 enfants.

Que pensez-vous du système fiscal? Bien que le système d’imposition soit progressif et que la majorité des crédits et déductions soit dégressive, est-ce qu’il est juste et équitable?

Meilleures Offres

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Bonjour JP,

Si j’ai bien compris vos explications, la courbe bleue considère la perte d’accès à des prestations d’aide comme un forme d’impôt. Ça serait pourquoi celle-ci serait si élevé à des plus bas salaires, alors que les salaires plus élevés n’avaient déjà pas accès à ces prestations d’aide. Intéressant et déroutant.

Bonjour Retraite101!

ah! les fameuses courbes de Laferrière! Je m’en sers depuis plusieurs années, notamment pour conseiller des amis mais aussi mes enfants. Avec ces courbes, elles ont vu pourquoi même avec un salaire moins élevé il pouvait être intéressant de cotiser dans son REER afin d’éviter de perdre les crédits sociaux. Plus souvent qu’autrement, les conseillers vont dire d’utiliser le CELI plus jeune et d’utiliser le REER plus tard lorsque le taux d’impôt marginal est plus important. Pour ma part, je regarde le taux effectif à la place. Il s’agit de bien utiliser les crédits sociaux (TPS/TVQ, etc). Continue tes bons articles!

Tellement merci ! je les cherchais pour valider notre stratégie RÉER (vs CELI/RÉEE).

Grâce à tes articles, on opte pour un réer de 30K$ cette année, et avec le retour d’impôts + allocation, miser dans un CELI le tout sur Wealthsimple Trade. On l’essaye à la main cette année dans WSRI/WSRD, avec 20% d’obligation que je calculerai. Ça ne faisait pas de sens pour nous de prendre le GGRO (ou autres) qui n’est pas assez responsable à notre avis, et on ne voulait pas payer le 0.5% de frais supplémentaire pour des calculs simple de rebalancement (peut-être que dans quelques années, d’autres FNB responsables verront le jours qui me conviendront mieux).

Bonjour Jerem,

J’ai entendu beaucoup de bonnes choses à propos de ces fonds responsables de Wealthsimple (WSRI/WSRD). Le fonds GGRO d’iShares est un bon début, mais c’est vrai que les critères ESG ne sont pas nécessairement assez stricts. C’est un bon début, mais c’est assurément un « marché » qui est voué à évoluer dans les prochaines années…

Au plaisir,

R101

Si notre enfant fréquente un centre de la petite enfance (CPE), est-ce considéré comme une garderie subventionnée?

Merci

Bonjour double zéro sept 😉

Oui, un centre de la petite enfance (CPE) est considéré comme une garderie subventionnée.

Au plaisir,

R101

Vous connaissez un calculateur semblable aux courbes, pour familles nombreuse?

Je suis hors statistiques 😉

Bonjour Retraite 102,

Ça dépend ce que « famille nombreuse » veut dire? 😛 Si c’est plus que 3 enfants la réponse est « non », malheureusement. Les courbes de Claude Laferrière incluent des scénarios jusqu’à 3 enfants. Vous pouvez essayer de faire les calculs vous mêmes en regardant l’impact sur les différentes subventions, en plus de regarder les tables d’impôts. Mais, autrement, un professionnel de la finance (ex. : CPA, fiscaliste …) pourrait assurément vous aider. 🙂

Au plaisir,

R101

Pour l’année 2021 (données les plus récentes), il y a 42 courbes de Claude Laferrière.

Souvent, le plus difficile est de trouver la courbe qui correspond le mieux à notre situation personnelle et financière. Même s’il y avait eu 200 courbes de Claude Laferrière, il y aurait plusieurs situations qui ne seraient pas couvertes. Nous sommes tous différents après tout. 😉

Ainsi, les 42 profils les plus communs sont représentés. Pour les autres (comme moi), il faut trouver la courbe qui s’apparente le plus à notre situation personnelle et financière.

Dans mon cas, c’est la courbe #202 : Couple; 1 revenu; 2 enfants (un seul de moins de 6 ans); frais de garde = N/A

La seule différente est que nos 2 enfants ont moins de 6 ans. Pour le reste, c’est exactement notre situation.

Lorsqu’on clique sur la courbe en question (https://www.cqff.com/claude_laferriere/courbes2021/2021-courbe-202.pdf), on voit deux courbes :

– Rouge : Taux marginaux basés sur les seules tables d’impôts;

– Bleu : Taux effectifs marginaux d’imposition (TEMI).

En d’autres mots, la courbe en « bleu » représente les taux « réels » d’imposition sur un revenu additionnel, tandis que la courbe en « rouge » représente les taux d’imposition en ne tenant compte que des tables d’imposition (ce qui a pour effet d’ignorer un grand nombre de mesures fiscales ou sociales qui diminuent lorsque le revenu augmente).

Dans mon cas, le taux « réels » d’imposition sur un revenu additionnel atteint un sommet à plus de 85 % entre 45k$ et 50k$. C’est ce qu’on appelle le TEMI. En d’autres mots, pour un revenu additionnel dans cette échelle de revenus, les sommes seront imposées à 85 % en tenant compte des impôts et des mesures fiscales/sociales! Ouch! 🙁