Dernière mise à jour : 15 mai 2024

Lorsque j’ai décidé de prendre en main mes finances personnelles, j’ai décidé d’arrêter de vivre d’une paie, de rembourser mes dettes et d’épargner. De plus, j’ai décidé de me constituer un fonds d’urgence pour faire face aux imprévus. Ce dernier est aussi connu sous le nom de fond de prévoyance.

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Le fonds d’urgence, c’est un « coussin de sécurité » qui permet d’éviter de faire un emprunt à coût élevé (carte de crédit, prêt personnel, etc.) pour régler des dépenses imprévues ou palier à une perte de revenu. J’avais publié un article sur mon blogue pour expliquer pourquoi c’est important d’avoir un fonds d’urgence.

Cependant, est-ce que c’est important pour tous les ménages de se constituer un fonds d’urgence? Quel est le coût de renonciation du fonds d’urgence (au lieu d’investir cet argent à la bourse dans un REER ou CELI)? Mais avant tout, qu’est-ce qu’un imprévu (une urgence)?

Qu’est-ce qu’un imprévu?

Il est important de ne pas confondre un imprévu avec une dépense occasionnelle.

Par exemple, le renouvellement du permis de conduire et des immatriculations de l’automobile sont des dépenses occasionnelles qui doivent être planifiées dans le budget mensuel. Elles ne sont PAS des dépenses imprévues.

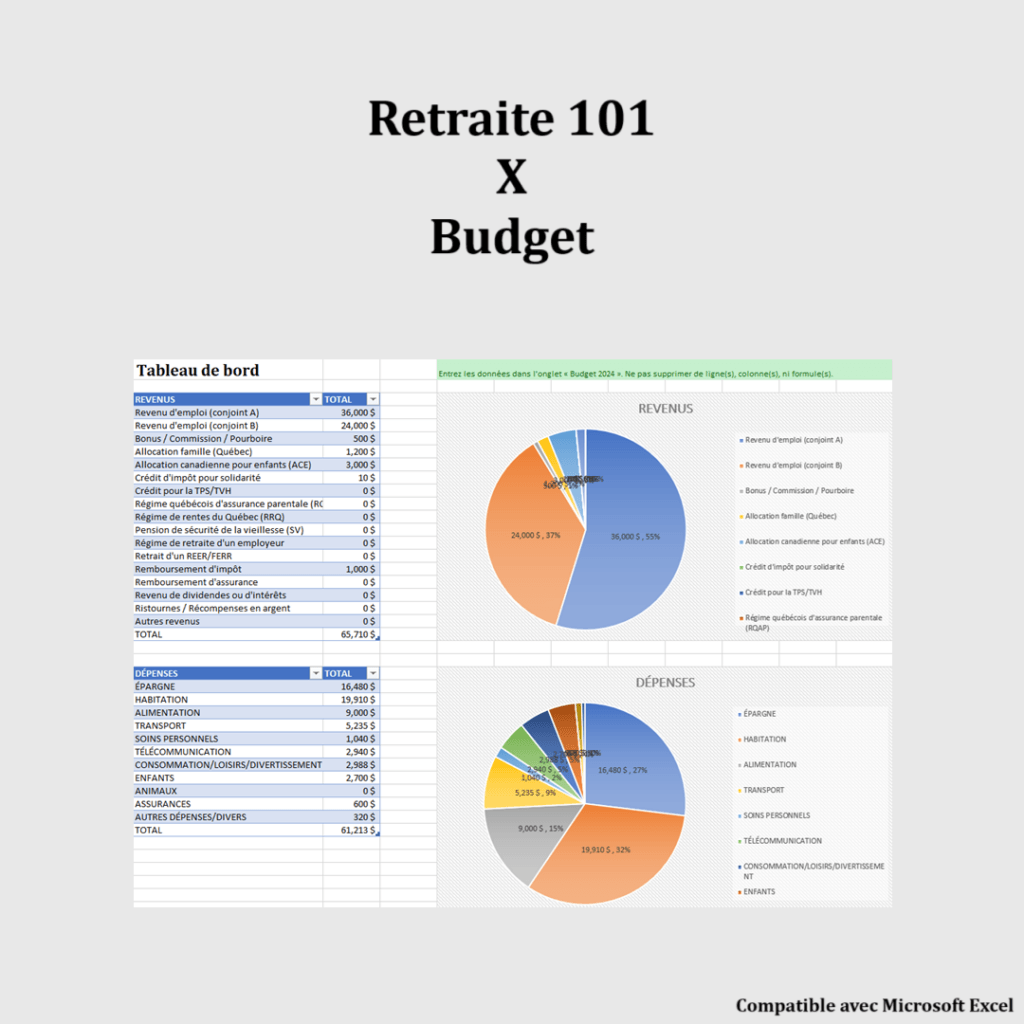

Outil de budget

🔥 Offre : Bénéficiez de 40% de rabais avec le code «PROMO40». L’offre prend fin le 31 décembre 2025.

Mon outil de budget est un fichier Excel pour documenter vos revenus et vos dépenses, classés par catégories. Objectif : comprendre où s’en va votre argent!

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Cliquez ici pour obtenir un aperçu de ma boutique en ligne.

L’achat de votre nouvel iPhone X pour remplacer votre iPhone 8 n’est pas une dépense occasionnelle qui doit être planifiée dans le budget mensuel ni une dépense imprévue. C’est un problème de surconsommation. Mais ça, c’est un autre sujet… 😉

Des exemples d’urgence sont, selon moi, une perte d’emploi, une rénovation d’urgence à la maison, un bris automobile, une dépense médicale imprévue, etc.

Quel est le problème majeur du fonds d’urgence?

Pour l’instant, vous comprenez qu’il y a beaucoup d’avantages à avoir un fonds d’urgence. Mais, il y a aussi des désavantages…

Le coût de renonciation

Le principal désavantage du fonds d’urgence est son coût de renonciation. Ce montant d’argent important « dort » dans un compte d’épargne, dont le taux d’intérêt est très faible. La plupart du temps, le taux d’intérêt est négatif lorsqu’on considère l’inflation. Par exemple, si le taux d’intérêt de votre compte d’épargne à « intérêt élevé » est de 1,05 % (c’est le taux actuel dans plusieurs institutions financières), mais que l’inflation est de 2,2 %, alors votre rendement net est de -1,15 %. Votre pouvoir d’achat a donc diminué… Votre fond couvrira ainsi moins de dépenses imprévues.

Ce montant d’argent pourrait être investi dans votre compte REER ou CELI et générer des intérêts à l’abri de l’impôt. Par exemple, le taux historique du S&P500 est de 7 %. Ce qui est beaucoup plus élevé qu’un compte d’épargne à intérêt élevé. Mais, en investissant ce montant d’argent, ce dernier n’est plus accessible rapidement et ce n’est donc plus un fonds d’urgence. Le fonds d’urgence doit être « liquide » si on veut pouvoir l’utiliser rapidement (par exemple, pour payer le plombier si vous avez une fuite d’eau).

La différence entre laisser l’argent dans un compte d’épargne et l’investir (bourse, immobilier, etc.) est ce qu’on appelle le coût de renonciation.

Le syndrome de l’écureuil

Un autre problème est de savoir quand utiliser le fonds d’urgence. Dans notre cas, nous avons eu plusieurs imprévus au cours des dernières années (bris automobile, fuite d’eau dans la cuisine – réparation d’urgence dans la plomberie, etc.). Mais à chaque fois, nous avons « absorbé » ces dépenses imprévues dans nos dépenses courantes du mois. Nous n’avons donc jamais utilisé le fonds d’urgence, même pour des urgences. C’est ironique, non?

C’est ce que j’appelle le syndrome de l’écureuil. On enterre des réserves un peu partout. Comme on a toujours peur d’en manquer, on en enterre plus. Mais, il arrive qu’on oublie ces réserves et qu’on ne les utilise jamais. Ma femme en est un bon exemple. Elle a des placements dans plusieurs institutions financières, mais elle les oublie (par exemple, quand vient le temps de réviser son budget mensuel ou de calculer sa valeur nette).

À quoi bon avoir un fonds d’urgence si on ne l’utilise pas pour nos urgences? La peur de ne pas avoir les fonds nécessaires pour faire face à un imprévu? C’est la roue qui tourne…

★Offre vedette★

Wealthsimple Cash

Obtenez un bonus de 25$ lorsque vous ouvrez un compte avec mon lien exclusif Wealthsimple Cash*.

Avantages de Wealthsimple Cash :

- Aucuns frais mensuels

- Taux d’intérêt entre 1,75% et 2,75%

- Récompense de 1% sur vos achats

- Virement Interac sans frais jusqu’à 5 000$ par jour ou 10 000$ par semaine

- Pas de frais de change sur les achats à l’étranger

- Protection SADC jusqu’à 1 000 000$

Des conditions s’appliquent. En savoir plus : Mon évaluation de Wealthsimple

Est-ce important pour tous les ménages de se constituer un fonds d’urgence?

La réponse rapide est : non. Le fonds d’urgence n’est pas une nécessité pour tous les ménages.

Le fonds d’urgence est important pour vous si vous avez un emploi précaire, si vous n’avez pas de bonnes habitudes financières, si vous avez des dettes, si vous n’avez pas de revenus passifs, si vous n’avez pas un taux d’épargne élevé, si vous n’avez pas de sources de financement à faible coût (par exemple, une marge de crédit), etc.

Sinon, le fonds d’urgence n’est pas une nécessité. Votre coût de renonciation est élevé. Vous auriez avantage à investir cet argent au lieu de le laisser dormir dans un compte d’épargne. Je vous invite à en discuter avec votre conseiller financier.

Pourquoi et comment avons-nous dilapidé notre fonds d’urgence?

Comme j’ai mentionné précédemment, nous n’avons jamais utilisé notre fonds d’urgence. Jamais! Lorsque nous avons fait face à des imprévus, nous les avons absorbés dans nos dépenses courantes du mois. Si jamais le montant des imprévus était trop élevé, nous pourrions diminuer notre taux d’épargne pour le ou les mois suivants et ainsi rembourser cette dépense. Sinon, nous pourrions toujours retirer de l’argent de nos CELI. En cas de problèmes extraordinaires, nous pourrions aussi utiliser notre marge de crédit.

Voici les raisons pour lesquelles nous avons décidé de dilapider notre fonds d’urgence. Non, nous n’avons pas fait un voyage à Las Vegas. Nous n’avons pas non plus misé notre fonds d’urgence sur « le rouge ».

Nous avons seulement séparé le montant en deux et nous l’investissons chacun de notre côté, selon nos objectifs et notre tolérance aux risques.

Appel de mon institution financière

En une journée à peine, nous avons liquidé un compte d’épargne conjoint qui contenait l’équivalent de 3 mois de revenu net.

Sans grande surprise, j’ai reçu un appel de mon institution financière dans les jours suivants pour me vendre des CPG…

« Nous avons remarqué une entrée soudaine d’argent dans votre compte. Si vous êtes intéressé, nous pouvons vous aider à investir cet argent. Nous avons une panoplie de CPG ou de fonds commun de placement qui répondent à vos besoins (…) »

Non merci. Je passe mon tour 🙂

Et vous, avez-vous un fonds d’urgence? Pourquoi? Avez-vous accès à des sources de financement à faible coût? Quelles sont vos options en cas d’imprévus?

Meilleures Offres

| Obtenez un taux d’intérêt jusqu’à 2,75% + un bonus de 25$ lorsque vous ouvrez et approvisionnez un compte Wealthsimple avec mon code «SSMJWA». |

| Gagnez jusqu’à 3,50% d’intérêt* sur les services bancaires courants |

Suivez-moi sur :

Boutique en ligne

🔥 Offre : Bénéficiez de 40% de rabais avec le code «PROMO40» sur les outils suivants. L’offre prend fin le 31 décembre 2025.

- Outil de budget – Le plus populaire!

- Outil de calcul de l’actif net

- Bilan patrimonial

Autres outils offerts :

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement – Nouveau!

- Outil pour estimer le RREGOP – Nouveau!

- Calculateur Taux d’épargne

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés. Pour obtenir un aperçu de ma boutique en ligne.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Article intéressant, je me posais justement ce type de question récemment. Dans votre cas j’ai l’impression que vous avez économiser beaucoup trop comme vous l’avez bien dit. Le coussin de sécurité devrait être en fonction des dépenses et non des revenus. 3 mois de revenus net pour un couple qui ne dépense pas beaucoup ça fait beaucoup de mis de côté! Ainsi, le coussin augmente en fonction des charges financières (dette, maison, auto, etc). Une autre option serait la suivante: Si l’individu possède des obligations dans un fonds (dû à un profil de risque qui en nécessite) il pourrait simplement sortir la portion obligation lors d’un imprévu et rembourser le fonds d’obligation quand c’est possible. Cela nécessiterait d’investir dans 2 fonds d’instinct et gérer l’équilibre entre les 2 par contre

Bonjour Anthony,

Bienvenue sur mon blog et merci pour ce premier commentaire. Effectivement, le montant nécessaire dans un fonds d’urgence et la nécessité d’un fonds d’urgence sont des questions que plusieurs se posent… ce sont des questions que je me fais poser régulièrement par des lecteurs sur mon blog ou par courriel.

Vous avez raison, 3 mois de revenus (et non de dépenses) représentait un coussin beaucoup trop gros pour le niveau de dépenses de notre ménage.

Votre suggestion du fonds d’obligation est intéressante. Mais encore une fois, c’est une question de profil de risque et de coût de renonciation. Néanmoins, cette option pourrait être utile pour plusieurs lecteurs.

Merci pour la suggestion et au plaisir d’échanger avec vous!

R101

Je n’ai pas de frais bancaires si je laisse un minimum de 2000$ dans mon compte. Alors je fais cela et c’est une partie de mon fond d’urgence… au besoin je pourrais retirer des celi ou avoir une avance sur ma carte de crédit, mais quand ça m’est arrivé une fois d’avoir une urgence, j’ai plutôt été emprunter du cash à mon père qui me l’a prêté pour quelques mois sans intérêt 😉

Bonjour,

C’est certain que c’est encore plus avantageux si on a accès à du « love money ». Dans le passé, mes parents m’ont prêté de l’argent sans intérêt à plusieurs reprises. Pourquoi emprunter sur la marge de crédit (ou autre) lorsqu’on peut emprunter gratuitement? 🙂

Au plaisir,

R101

J’utilise également la technique de conserver 1000-2000$ dans mon compte chèque en cas de pépin, tout en acquiessant que l’inflation grignotte mon fond d’urgence. Je considère ne pas avoir besoin de plus parce que je peux me fier à un emploi sécuritaire et à un taux d’épargne élevée mensuellement (ce qui permet de couvrir plusieurs urgences dans le même mois en réduisant l’épargne au besoin).

Correction :

Au lieu de : Pourquoi et comment avez-nous dilapidé notre fonds d’urgence?

Remplacer par : Pourquoi et comment avons-nous dilapidé notre fonds d’urgence?

Autrement, comme tu as mentionné avoir des enfants, j’aimerais connaître ton point de vue sur comment préparer financièrement un congé de maternité et aussi comment gérer les frais de garde d’un enfant.

Bonjour,

Effectivement, c’est une bonne idée de laisser 1000-2000 $ dans son compte chèque, mais comme vous dites, il faut être conscient du coût de renonciation et de l’inflation. Personnellement, sans fonds d’urgence, ma première option pour faire face à un imprévu serait d’absorber la dépense imprévue à même mon budget mensuel, en réduisant mon taux d’épargne.

Pour la préparation du congé de maternité, nous avions préparé un « fonds de maternité ». C’était en quelque sorte un « fonds d’urgence », mais dédié aux dépenses du bébé. Nous avions calculé le montant nécessaire dans ce « fonds de maternité » pour qu’elle ait les mêmes revenus lorsqu’elle serait à 55% de son salaire pendant les 6 derniers mois du congé de maternité. Nous avions commencé à y déposer de l’argent dès que ma femme est tombée enceinte. Au moment de la naissance, le fonds était bien garni. Finalement, on n’a jamais pris un dollar de ce « fonds de maternité ». Après quelques mois, on a transféré une partie dans son REEE et on a divisé le reste 🙂 Quand j’y repense, c’était plutôt un fonds pour rassurer ma femme que pour des dépenses liées au bébé…

Pour les frais de garde, je ne suis malheureusement pas la bonne personne pour te répondre. Nous avons décidé de ne pas envoyer notre enfant à la garderie. Ma femme reste à la maison jusqu’à ce qu’il entre à la maternelle ou à la prématernelle.

Au plaisir,

R101

(PS : Merci pour la correction)

Ici, nous avons un fond d’urgence et j’en ai besoin pour ma tranquilité d’esprit. Mon conjoint a perdu sa job il y a quelques mois et ne peut pas retourner travailler pour le moment. Nos revenus ont donc été amputé de la moitié. Et sur ma paye seule, je n’ai pas beaucoup d’espace pour épargner, environ entre 10-15%. Dans notre cas, le fond d’urgence a été salvateur et nous permet, pour le moment de composer avec la baisse de salaire familiale. Mon plus vieux a eu besoin de soins de santé non couverts par les assurances, j’ai donc pu les payer grâce au fond d’urgence.

Bien sûr, j’ai une marge de crédit et des cartes de crédit qui me permettent un certain lousse, mais ce qui reste de la paye rend le tout plus difficile à rembourser par après. Voilà donc pourquoi, dans notre cas maintenant, un fond d’urgence est nécessaire. Par contre, je l’ai étalé en échelle dans des cpg, mais au lieu d’avoir gelé un montant une fois par année sur 5 ans, j’ai gelé un moment par mois, durant 12 mois. De cette façon, j’ai un montant qui se libèrent à chaque mois si besoin, sinon, je le replace pour 1 an. De toute façon dans les cpg, la différence de taux entre 1 an et 5 ans ne vaut pas la peine. Lorsque notre situation sera stabiliser, je verrai comment je replacerai les cartes, mais pour le moment, ce fond d’urgence me permet de bien dormir la nuit…

Bonjour Kimber,

La perte soudaine d’un revenu et des soins de santé non couverts par les assurances sont deux exemples de « vraie » urgence (dépenses imprévues). C’est dans ses situations que le fonds d’urgence doit être utilisé. Vous savez, certains utilisent leur fonds d’urgence pour acheter un nouvel iPhone. Dans votre situation, je comprends tout à fait la nécessité d’avoir un fonds d’urgence. De plus, comme vous l’avez mentionné, le fonds d’urgence important pour vous si cela vous permet de bien dormir la nuit.

Aussi, je me permets de vous féliciter d’être capable d’épargner 10 à 15% de vos revenus malgré la perte de revenus de votre conjoint et les soins de santé non couverts par les assurances. Malgré cela, votre taux d’épargne est 2 à 3 fois plus élevé que la moyenne de la population. Bravo!

Au plaisir,

R101

On en revient toujours à la définition de ce qu’est une urgence.

La perte d un emploi… c’est prévisible de nos jours. On va probablement tous perdre notre emploi plusieurs fois au cours de notre vie active et les choses s accelerent avec l’automatisation.

Un bris sur l’auto… ça aussi c est previsible… une auto ça s use et nos routes sont merdiques.

La maladie… avec une chance sur 3 d avoir un cancer et pas mal 1 chance sur 1 d avoir une grippe, 1 chance sur 2 d avoir une invalidite temporaire etc.. la maladie c est assez previsible aussi…

Se donner de la marge est important. Avec un taux d epargne de 55% de mon salaire jai de la marge pour absorber des « imprevus » comme un toit qui coule parce que t es pas monté dessus l automne pour mettre du pitch et que t as pas deneigé pendant l’hiver penible de 2019… encore une fois est ce un imprevu ou une bevue?

Le cout d opportunité à ne pas investir l’argent est important mais le coût dans le mindset a mon avis est encore plus important.

Depuis que j’ai abandonné ce systeme (remplir le compte durgence, vider le compte d urgence, remplir le compte d urgence..) je me suis plutot cree un fonds d urgence de pres de 300k de valeur nette en m interdisant d y toucher sauf si grave maladie sans revenu ou possibilité d en gagner.

Bizarrement, mes anciennes urgences n’en sont plus et en entretenant les choses a mesure ben jai moins d « imprevus » a gerer…

Just my two cents!

Bonjour R101,

De notre côté, nous n’avons pas de fond d’urgence en tant que tel. Oui, certains soldes trainent ici et là, mais rien de vraiment structuré.

Nous avions un fond d’urgence avant, mais qui était plutôt prévu comme montant minimal à conserver dans nos comptes chèques respectifs, afin de ne pas payer les frais de transaction. Mais depuis quelques années, nous avons décidé d’arrêter de laisser cet argent dormir, et de s’en servir.

Étonnement, nous n’avons plus eu de frais de transaction par la suite. Mystère!

Renard Futé

Bonjour Renard Futé,

Bienvenue sur mon blog et merci pour ce premier commentaire.

Vous n’êtes pas les seuls à conserver un montant minimum dans vos comptes chèques afin de ne pas payer de frais bancaires mensuels. J’entends souvent cela de la part de mes lecteurs et même dans mon entourage. Je le faisais moi-même il y a quelques années. Je pensais être plus « futé » que la banque, jusqu’au moment de me rendre compte qu’il était plus avantageux d’investir cet argent et de payer les frais bancaires mensuels.

Cela a d’ailleurs fait l’objet d’une capsule « Économie de bout de chandelle » dans l’émission L’Indice McSween d’il y a quelques semaines… Voici le lien : http://lindicemcsween.telequebec.tv/emissions/100487150/marilou-femme-d-affaires-l-industrie-de-la-diete-miracle/41481/laisser-des-milliers-de-dollars-dans-notre-compte-pour-economiser-sur-les-frais-bancaires-une-bonne-idee

Bref, vous avez bien fait de procéder à ce changement.

Au plaisir d’échanger avec vous!

R101

Merci pour le petit mot de bienvenue! 🙂

Et un deuxième merci pour le top de McSween, je ne l’avais pas vu. Génial alors, je vais continuer dans ce chemin.

À bientôt,

Renard Futé

Bonjour,

Je crois que le rendement moyen historique du s&p500 est plutôt de 10%. 7% est relativement faible pour l’indice boursier normalement le plus performant au monde.

Et en passant j’adore votre blog. Je suis tombé dessus grâce au livre de Pierre-Yves McSween. Je ne manque aucune de vos publications depuis.

Bonjour Vacj,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

De mémoire, le rendement annuel moyen du S&P500 depuis 100 ans est de 10% avant inflation (ou de 7% net d’inflation). Je pense que j’avais oublié de mentionner « net d’inflation » dans l’article. Bref, on dit la même chose 🙂 Ceci étant dit, que ce soit 5%, 7% ou 10%, le principe est le même (c’est juste le coût de renonciation qui sera différent).

Au plaisir d’échanger avec vous. Bon week-end 🙂

R101