Dernière mise à jour : 8 octobre 2024

Le troisième trimestre de l’année 2024 est déjà terminé. La bourse américaine est en forte hausse depuis le début de l’année avec 21,5 % pour le S&P 500 et 23,2 % pour le NASDAQ! De son côté, la bourse canadienne (S&P/TSX) est en hausse de 15 %. Mais, quand est-il de notre portefeuille boursier et de notre actif net? Aujourd’hui, je vous présente notre bilan du troisième trimestre de 2024 (juillet-septembre) et notre cumul annuel (janvier-septembre 2024). Ces bilans incluent nos actifs, nos passifs, notre actif net et notre portefeuille net.

📩 Abonnez-vous à notre infolettre :

Dans cet article :

- Bilan du troisième trimestre de 2024 (juillet-septembre)

- Cumul annuel (janvier-septembre)

- Faits saillants des bilans financiers

- Progression de notre actif net

- Mon portefeuille d’investissement

💡 Même si certains pourraient l’interpréter autrement, je ne publie pas mes bilans financiers pour me vanter. Mon but est plutôt de vous inspirer à prendre le contrôle de vos finances personnelles (si ce n’est déjà fait) et de vous encourager dans votre propre cheminement vers l’indépendance financière. Ces bilans font aussi partie de mon « journal de bord » pour documenter mon parcours personnel.

Rappel

Pour les nouveaux abonnés et lecteurs du blogue, je vous rappelle que je suis « Coast FIRE » et que j’ai décidé de prendre une retraite anticipée du 9 à 5 en mai 2021 (à l’âge de 35 ans) pour devenir « parent à la maison ». Depuis, je fais (je continue de faire) de la vulgarisation et de l’éducation financière sur ce blogue par passion, et ce, à temps partiel. Du même coup, cela génère des revenus qui permettent de couvrir une bonne partie de notre budget familial. Ce qui permet de repousser davantage le décaissement de nos placements.

De son côté, ma femme est elle aussi « Coast FIRE » (depuis le début de l’année 2024). On a des projets vraiment excitants (en cours et futur). On fait l’école à la maison de nos enfants et je peux m’occuper de mon blogue à distance, alors cela nous ouvre la porte à plusieurs opportunités (~nomade numérique~).

Finalement, je vous rappelle que le bilan financier inclue les actifs et les passifs. Ainsi, lorsque je dis que notre actif net a augmenté ou diminué de X $, c’est l’ensemble des actifs, moins l’ensemble des passifs (donc l’actif « net ») qui a augmenté de X $ durant une période donnée. Ce n’est pas X $ de rendement ou de perte en bourse.

★Offre vedette★

🤩 Jusqu’à 3 % de prime et une maison à 3 M$

💰 Recevez une prime allant jusqu’à 3 % lorsque vous vous inscrivez et transférez un compte admissible chez Wealthsimple avant le 31 mars 2026. Des conditions s’appliquent. 🏠 De plus, inscrivez-vous pour gagner une maison à 3 M$ entièrement meublée, plus 100 000 $ en argent pour couvrir les dépenses de la première année. Entrez mon code «SSMJWA» pour une prime supplémentaire de 25$.

Avantages de Wealthsimple placements autonomes :

- Pas de commission sur la négociation d’actions et de FNB.

- Pas de frais d’administration ni de solde minimum requis.

- Négociation 24/5 : achetez et vendez des actions et FNB admissibles 24 h par jour, 5 jours par semaine.

- Actions fractionnées : achetez instantanément des fractions d’actions.

- Dépôts instantanés jusqu’à 50 K$ pour la clientèle «Essentiel» et jusqu’à 250 K$ pour la clientèle «Avantage» et «Génération».

- Placements automatisés : achats récurrents; réinvestissement des dividendes; placement automatique de votre paie.

- Comptes en dollar US gratuits (clientèle «Avantage» et «Génération»).

- Prêt d’actions pour générer des revenus passifs.

- Taux d’intérêt sur marge réduit (Taux préférentiel-0,5 % pour la clientèle «Génération»).

*Des conditions s’appliquent. En savoir plus : Mon évaluation de Wealthsimple | L’Offre (sur)réelle

Bilan du troisième trimestre de 2024 (juillet-septembre)

Voici ce qui s’est passé au cours du troisième trimestre de 2024 (juillet-septembre).

Le 1er juillet 2024, on avait 1 152 250 $ en actifs et 3 205 $ en passifs, pour un actif net de 1 149 045 $. Puis, au 30 septembre 2024, on avait 1 227 555 $ en actifs et 17 000 $ en passifs, pour un actif net de 1 210 555 $. C’est donc une augmentation de 75 305 $ en actifs et une augmentation de 13 795 $ en passifs. Ainsi, notre actif net a augmenté de 61 510 $ au cours du troisième trimestre 2024.

De son côté, notre portefeuille net est passé de 767 650 $ à 838 655 $, ce qui représente une augmentation de 71 005 $.

Maintenant, voici les chiffres du bilan trimestriel, ligne par ligne…

Tableau – Bilan du troisième trimestre de 2024

| BILAN CONJOINT | 1 JUIL 2024 | 30 SEPT 2024 | VARIATION |

|---|---|---|---|

| ACTIFS | |||

| Comptes bancaires | 8 418 $ | 8 628 $ | +211 $ |

| Placements (CELI, REER, Non enregistré …) | 759 233 $ | 830 027 $ | +70 794 $ |

| Maison | 380 000 $ | 384 500 $ | +4 500 $ |

| Auto | 4 600 $ | 4 400 $ | -200 $ |

| TOTAL ACTIFS | 1 152 250 $ | 1 227 555 $ | +75 305 $ |

| PASSIFS | |||

| Cartes de crédit | 0 $ | 0 $ | – $ |

| Hypothèque | 3 205 $ | 0 $ | -3 205 $ |

| Autre dette | 0 $ | 17 000 $ | +17 000 $ |

| TOTAL PASSIFS | 3 205 $ | 17 000 $ | +13 795 $ |

| ACTIF NET | 1 149 045 $ | 1 210 555 $ | +61 510 $ |

| PORTEFEUILLE NET | 767 650 $ | 838 655 $ | +71 005 $ |

P.S. Comme j’ai expliqué plus tôt cette année, j’ai décidé de ne plus partager autant d’informations en public qu’avant… à cause d’un événement survenu dans les derniers mois. Aussi, j’ai dû modifier plusieurs pages de mon blogue (ex. : les pages « À propos », « Mon actif net », etc.) pour enlever des informations personnelles. C’était (probablement) prévisible avec la quantité de personnes mal intentionnées qui existent. Merci de votre compréhension.

Cumul annuel (janvier-septembre)

Voici ce qui s’est passé depuis le début de l’année 2024 (janvier-septembre).

Le 1er janvier 2024, on avait 1 072 377 $ en actifs et 34 290 $ en passifs, pour un actif net de 1 038 087 $. Puis, au 30 septembre 2024, on avait 1 227 555 $ en actifs et 17 000 $ en passifs, pour un actif net de 1 210 555 $. C’est donc une augmentation de 155 178 $ en actifs et une diminution de 17 290 $ en passifs. Ainsi, notre actif net a augmenté de 172 468 $ depuis le début de l’année 2024.

De son côté, notre portefeuille net est passé de 705 377 $ à 838 655 $, ce qui représente une augmentation de 133 278 $.

Maintenant, voici les chiffres du bilan semestriel, ligne par ligne…

Tableau – Cumul annuel

| BILAN CONJOINT | 1 JANV 2024 | 30 SEPT 2024 | VARIATION |

|---|---|---|---|

| ACTIFS | |||

| Comptes bancaires | 12 342 $ | 8 628 $ | -3 713 $ |

| Placements (CELI, REER, Non enregistré …) | 693 036 $ | 830 027 $ | +136 991 $ |

| Maison | 362 000 $ | 384 500 $ | +22 500 $ |

| Auto | 5 000 $ | 4 400 $ | -600 $ |

| TOTAL ACTIFS | 1 072 377 $ | 1 227 555 $ | +155 178 $ |

| PASSIFS | |||

| Cartes de crédit | 133 $ | 0 $ | -133 $ |

| Hypothèque | 34 157 $ | 0 $ | -34 157 $ |

| Autre dette | 0 $ | 17 000 $ | +17 000 $ |

| TOTAL PASSIFS | 34 290 $ | 17 000 $ | -17 290 $ |

| ACTIF NET | 1 038 087 $ | 1 210 555 $ | +172 468 $ |

| PORTEFEUILLE NET | 705 377 $ | 838 655 $ | +133 278 $ |

Remarques :

- RREGOP (Mme R101) : On utilise une estimation de la « Valeur de transfert du RREGOP » dans notre bilan financier. Cette dernière correspond aux cotisations et intérêts (disponibles dans le relevé annuel) multipliés par 1,75, puis arrondis à la tranche de 100 $ la plus proche. Cette valeur de transfert est plus représentative de la valeur réelle de l’actif. Plus d’informations ici : Comment inclure le RREGOP dans l’actif net?

- REEE : On utilise la valeur des cotisations au REEE. Les cotisations appartiennent aux souscripteurs du REEE (nous), tandis que les subventions et intérêts appartiennent aux bénéficiaires (enfants).

- Maison : On augmente la valeur marchande de la maison une fois par mois. Cette dernière correspond à une augmentation annuelle de 5 %, divisée par 12, arrondie à la tranche de 100 $ la plus proche. Cela permet d’avoir une augmentation graduelle de la valeur marchande plutôt qu’une augmentation importante par année.

- Auto : On diminue la valeur marchande de l’auto une fois par mois. Cette dernière correspond à une diminution annuelle de 15 %, divisée par 12, arrondie à la tranche de 100 $ la plus proche. On procède ainsi pour la même raison que pour la maison.

- Compte non enregistré (Mr R101) : Maintenant utilisé comme fonds d’urgence, épargne à court terme (rénovations, projets, vacances) et argent de côté pour les impôts à payer (travailleur autonome / pour les revenus de Retraite101).

- Autre dette : En 2024, j’ai gagné des revenus plus élevés qu’en 2023 avec Retraite101. Alors, cette « dette » est une charge pour impôts latents pour Retraite101 (je ne paie pas encore d’acomptes prévisionnels) pour les impôts, les cotisations sociales (RRQ/RQAP) et les taxes perçues pour services. J’aurais dû ajouter progressivement cette charge dans mon bilan depuis le début de l’année – un oubli de ma part.

Faits saillants des bilans financiers

Voici les faits saillants des bilans financiers : bilan trimestriel et cumul annuel.

CELI

En janvier 2024, j’ai maximisé mon CELI pour l’année 2024 avec une cotisation unique. J’ai transféré des placements de mon compte non enregistré vers mon compte CELI. Pour en savoir plus : « J’ai (déjà) maximisé mon CELI en 2024 ».

En février 2024, on a déplacé une somme de 8 000 $ du CELI de Mme R101 vers son REER (pour l’année fiscale 2023). Notre TEMI était vraiment intéressant pour l’année 2023 (voir section REER). Puis, en septembre 2024, on a effectué des cotisations importantes dans le CELI de Mme R101. Ce dernier n’est pas encore maximisé. Mais presque… Maximiser le CELI de Mme R101 fait partie de nos priorités.

REER

En février 2024, on a cotisé une somme de 10 000 $ dans le REER de Mme R101. Sur ce 10 000 $, une somme de 8 000 $ provenait d’un transfert de son CELI (voir le point précédent) et 2 000 $ provenait d’une nouvelle cotisation (à partir de notre épargne). On avait utilisé cette stratégie à cause de notre TEMI pour l’année 2023. Depuis ma retraite anticipée en 2021, on a continué d’avoir des revenus relativement élevés. Mais, l’année 2023 était la première année « typique » avec des revenus plus modestes.

Avec de l’épargne disponible et un TEMI de 50 %, on a décidé d’ajouter des sommes dans le REER de Mme R101 pour abaisser davantage notre revenu familial net rajusté.

Nos allocations familiales non imposables sont/seront plus élevées… Que l’on utilise pour les dépenses des enfants, bien entendu, mais aussi, pour cotiser à leur REEE !

Crypto

Finalement, après 18 mois d’incertitudes, Celsius Network a annoncé qu’elle était sortie de la protection contre les faillites (chapitre 11 du Code des faillites des États-Unis) et qu’elle avait commencé à distribuer à ses créanciers. En février 2024, j’ai enfin récupéré une partie de mes cryptomonnaies. C’est ce qui explique la différence d’environ 9 000 $ dans les bilans. Pour plus d’informations : « Faillite de Celsius : Comment récupérer vos cryptos ».

REEE (cotisations)

En janvier 2024, j’ai maximisé le REEE de mes enfants pour l’année 2024 avec une cotisation unique de 5 000 $. Pour ce faire, j’ai transféré des placements de mon compte non enregistré vers mon compte REEE autogéré. Pour en savoir plus : « J’ai (déjà) maximisé mon REEE en 2024 ».

Hypothèque

En janvier 2024, on a effectué une remise en capital de 24 400 $ sur l’hypothèque. Ici aussi, les sommes provenaient de mon compte non enregistré. Puis, avec nos paiements réguliers, on a terminé de rembourser notre prêt hypothécaire en septembre ! J’ai 38 ans et ma femme à 36 ans.

Compte non enregistré

La baisse importante est en lien avec les points précédents : cotisations CELI, cotisations REEE et remises en capital sur l’hypothèque. À partir de maintenant, le compte non enregistré est utilisé uniquement comme fonds d’urgence, épargne à court terme (rénovations, projets, vacances) et argent de côté pour les impôts à payer (travailleur autonome / revenus de Retraite101).

P.S. J’espère ne pas avoir oublié de détails importants… Ce qui est fort probable! Alors, n’hésitez pas à poser des questions dans la zone « commentaires ».

Progression de notre actif net

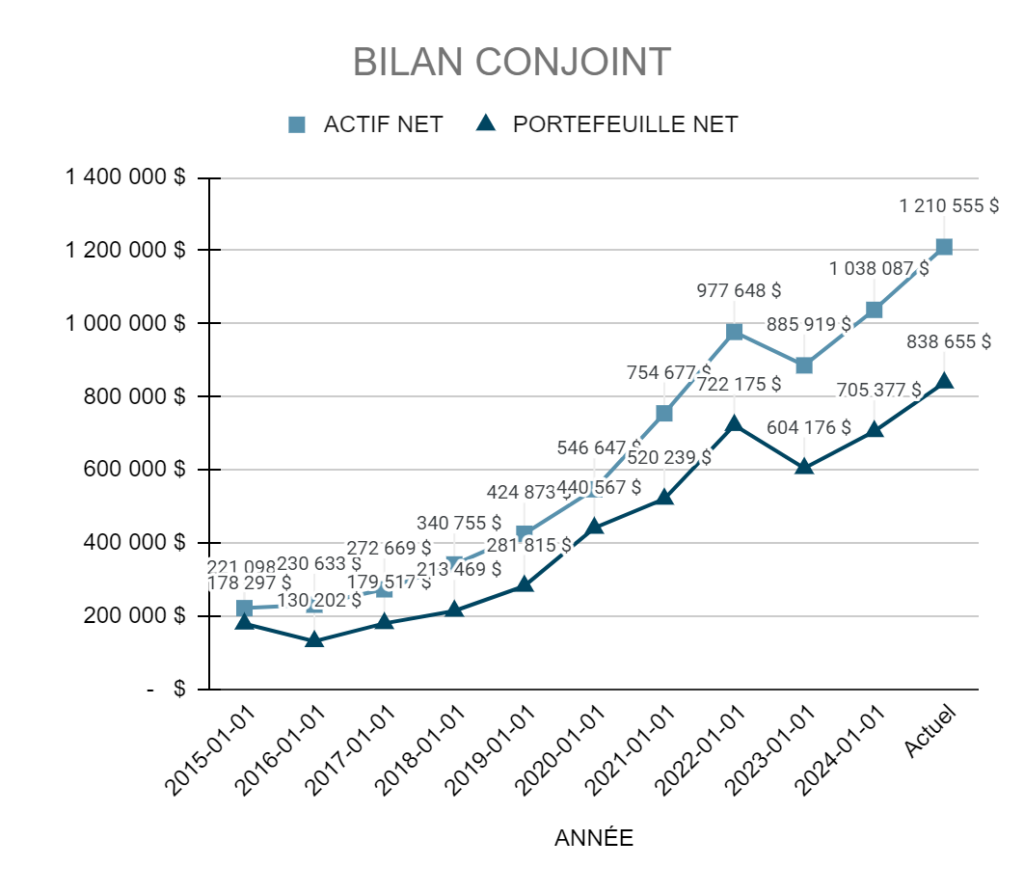

Voici la progression de notre actif net et de notre portefeuille net, de 2015 à aujourd’hui (30 septembre 2024). En un peu moins de 10 ans :

- Notre actif net est passé de 221 098 $ à 1 210 555 $, ce qui représente une augmentation de 989 457 $! Oui, presque un million de plus ! 🙂

- Notre portefeuille net est passé de 178 297 $ à 838 655 $, ce qui représente une augmentation de 660 358 $!

On est vraiment fiers de cet accomplissement !

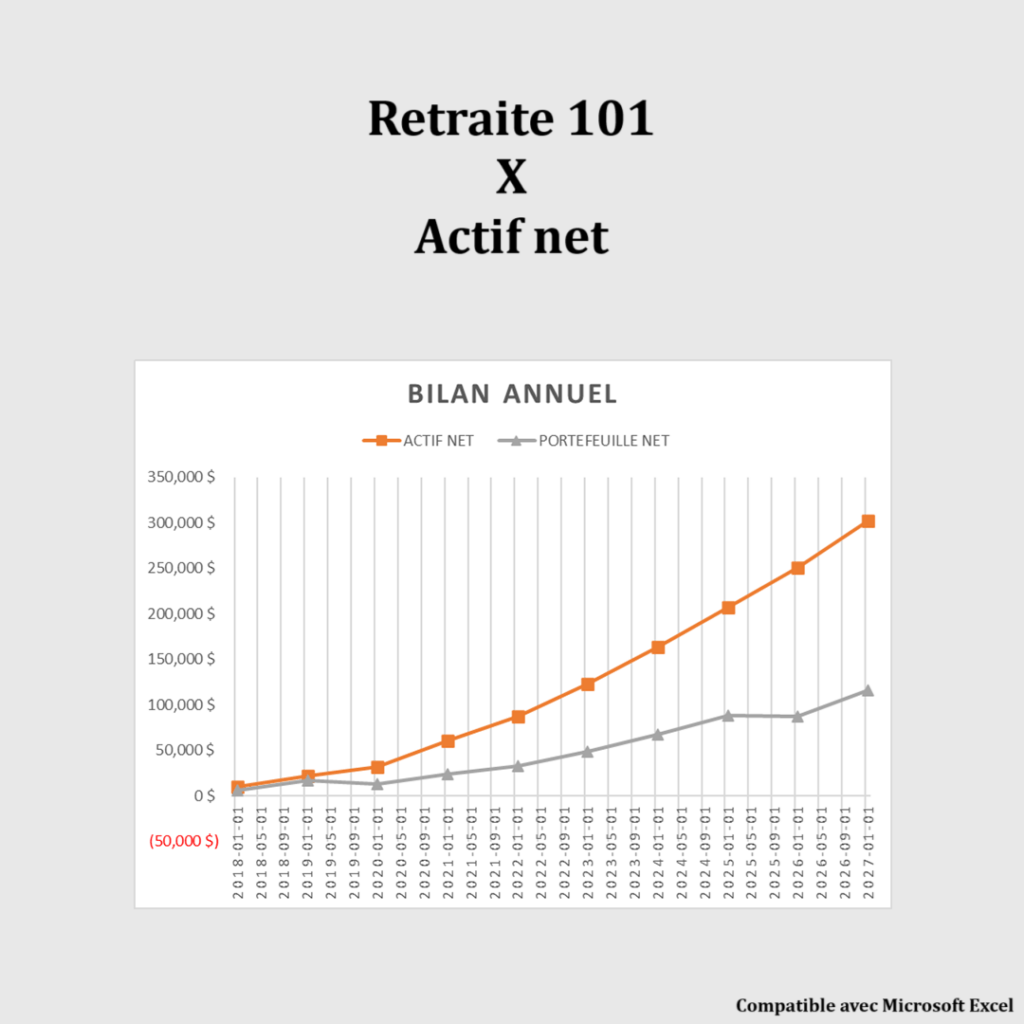

Outil de calcul de l’actif net

Mon outil de calcul de l’actif net est un fichier Excel qui vous aide à documenter votre parcours vers l’indépendance financière. Il permet d’entrer vos actifs et vos passifs et calculer automatiquement votre actif net.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. En savoir plus : Aperçu de ma boutique en ligne.

Tableau – Actif net conjoint

| ANNÉE | ACTIF NET | PORTEFEUILLE NET | VARIATION |

|---|---|---|---|

| Début 2015 | 221 098 $ | 178 297 $ | |

| Début 2016 | 230 633 $ | 130 202 $ | +9 535 $ |

| Début 2017 | 272 669 $ | 179 517 $ | +42 036 $ |

| Début 2018 | 340 755 $ | 213 469 $ | +68 086 $ |

| Début 2019 | 424 873 $ | 281 815 $ | +84 118 $ |

| Début 2020 | 546 647 $ | 440 567 $ | +41 663 $ |

| Début 2021 | 754 677 $ | 520 239 $ | +208 030 $ |

| Début 2022 | 977 648 $ | 722 175 $ | +222 971 $ |

| Début 2023 | 885 919 $ | 604 176 $ | -91 729 $ |

| Début 2024 | 1 038 087 $ | 705 377 $ | +152 168 $ |

| Actuel *** | 1 210 555 $ | 838 655 $ | +172 468 $ |

Note : *** Actif net au 30 septembre 2024

Graphique – Actif net conjoint

Voici les données sous forme de graphique :

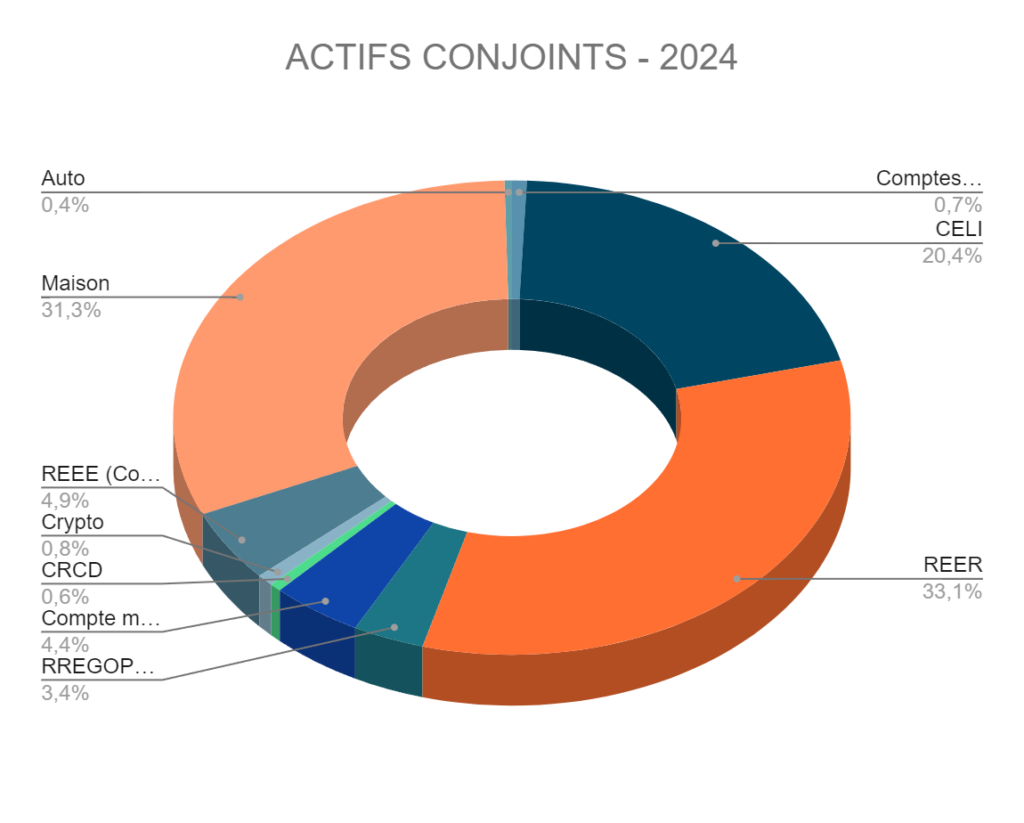

Graphique – Répartition de nos actifs

Voici la répartition de nos actifs :

Dans un monde idéal, j’aimerais que la maison représente une part moins importante de nos actifs conjoints. Actuellement, elle représente 31 %. Pour atteindre cet objectif, on doit continuer d’épargner (investir) dans les différents régimes d’épargne, comme les CELI et les REER. Au fil des années, les placements devraient croitre à un rythme plus important que la maison (ex. : 7-8 % vs 5 %). Alors, la part de la maison devrait diminuer graduellement avec les années… jusqu’à la phase de décaissement!

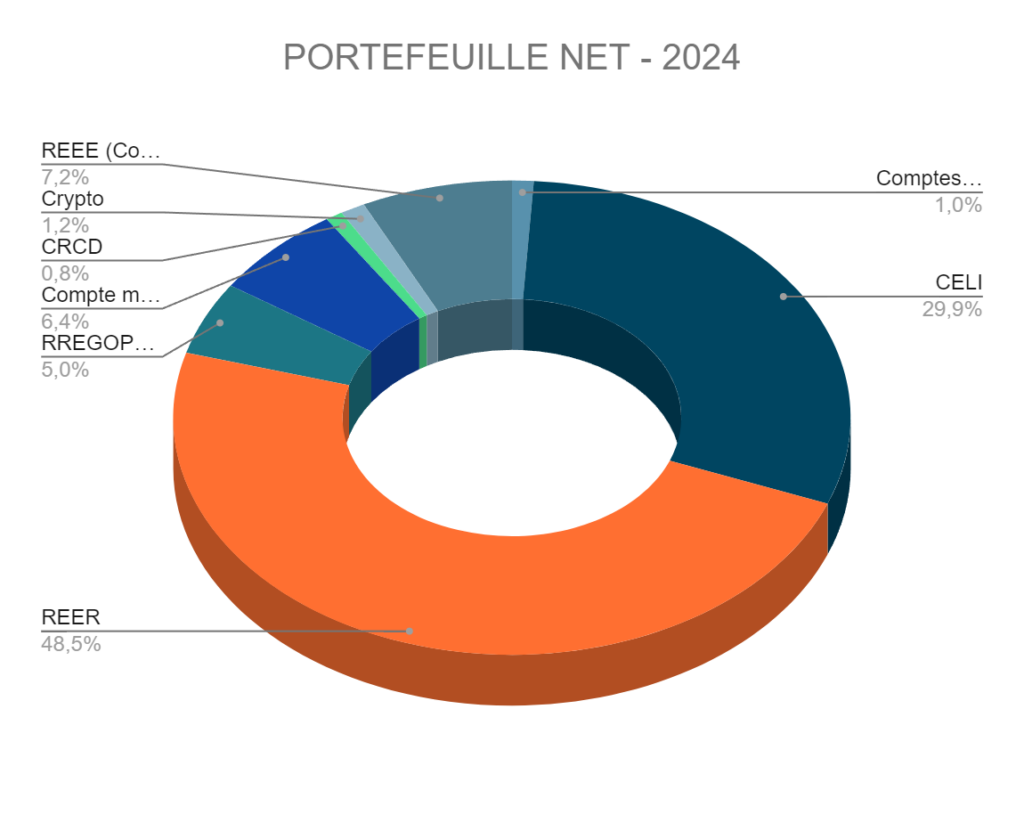

Graphique – Répartition des actifs de notre portefeuille d’investissement

Voici la répartition des actifs de notre portefeuille d’investissement :

Dans un monde idéal, j’aimerais que le REER et le RREGOP représentent une part moins importante de notre portefeuille d’investissement. Actuellement, ils représentent 53,5 %. Pourquoi? Car le décaissement du REER et du RREGOP est imposable. De plus, bien que le RREGOP sera transféré en CRI (d’ici quelques mois), il nous apportera quand même un lot de contraintes qu’on préférerait ne pas avoir (oui, je sais que des changements devraient survenir en 2024 ou 2025…). Le CELI devrait, idéalement, être le régime d’épargne le mieux garni. Actuellement, le CELI représente 30 % de notre portefeuille.

Mon portefeuille d’investissement

Ma stratégie d’investissement en bourse, simple et efficace! Je n’ai PAS besoin de lire des états financiers, de faire des analyses microéconomiques et macroéconomiques, de faire des recherches sur des titres de sociétés… et encore moins d’essayer de synchroniser le marché, de rééquilibrer mon portefeuille, de faire des analyses techniques, etc. Comment est-ce possible? Car, j’investis dans un seul FNB d’allocation d’actifs par compte d’investissement. Pour en savoir plus :

Bilan du troisième trimestre 2024 : Conclusion

J’espère que vous avez apprécié la transparence de ce blogue. Dans ce bilan, on a abordé :

- Bilan du troisième trimestre de 2024 (juillet-septembre)

- Cumul annuel (janvier-septembre)

- Faits saillants des bilans financiers

- Progression de notre actif net

- Mon portefeuille d’investissement

J’ai hâte de voir la fin de l’année 2024 ainsi que les années suivantes. Par exemple, est-ce qu’il y aura cette « fameuse » récession dont les économistes parlent depuis 2022 (depuis la hausse des taux)? Si oui, quelle sera l’ampleur? Et, quel sera l’impact sur notre portefeuille, le cas échéant?

Pour le moment, on n’est pas (encore) en phase de décaissement. À l’exception de quelques retraits pour des dépenses imprévues… Ma femme a arrêté de travailler il y a 6 mois (mars 2024). Au lieu de décaisser nos placements, je continue de faire ce que j’aime (vulgarisation en finances personnelles) et de gagner des revenus, qui couvrent la majeure partie de nos dépenses annuelles. Donc, les variations en bourse n’ont pas d’impact sur notre stratégie.

Et vous, comment s’est déroulé votre troisième trimestre 2024 ? Est-ce que votre actif net a augmenté ou diminué ?

Meilleure Offre

| 💰 Recevez une prime allant jusqu’à 3 % lorsque vous vous inscrivez et transférez un compte admissible chez Wealthsimple avant le 31 mars 2026. Entrez mon code «SSMJWA» pour une prime supplémentaire de 25$. |

Les outils que j’ai créés pour vous aider 💻

Mes outils pour simplifier vos finances et atteindre vos objectifs :

- Outil de budget 🏷 20% de rabais avec le code «BUDGET20» (jusqu’au 31 janv. 2026)

- Outil de calcul de l’actif net

- Bilan patrimonial

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement

- Outil pour estimer le RREGOP

- Calculateur Taux d’épargne

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour un usage personnel seulement. De plus, ces outils ne constituent pas des conseils financiers.

Vraiment inspirant ces details.

Si ce n’est pas trop indiscret, qu’est-ce qui se passe avec le CRI? Est-ce un changement réglementaire ou simplement la gestion de cet événement?

Au niveau immobilier dans la distribution, est-ce que vous avez l’intention de downsizer ou d’aller vers du locatif pour convertir la valeur en davantage de placements?

Bonjour Sébastien,

Il s’agit simplement des règles actuelles du RREGOP. Si vous avez travaillé au moins deux ans, vous recevrez vos contributions au RREGOP et celles de l’employeur, en plus des intérêts accumulés. Cependant, il faut attendre 210 jours après la date de fin de son emploi dans le secteur public pour remplir la « Demande de prestation de retraite d’un régime de retraite du secteur public ». Donc, après 210 jours, on peut demander une évaluation de la valeur de transfert de son RREGOP, puis le transférer dans un CRI. Vous pouvez retrouver cette information sur le site de Retraite Québec (source : https://www.retraitequebec.gouv.qc.ca/fr/travail/rrsp/Pages/fin-emploi-dans-le-secteur-public.aspx).

Dans son cas, elle va le transférer dans un compte autogéré sur Wealthsimple (bien que ce n’est pas publicisé sur leur site Web pour le moment, le CRI est bel et bien disponible en placements autogérés chez Wealthsimple).

En ce qui concerne l’immobilier, on n’a pas encore pris de décision. Mais, ce sont effectivement deux excellentes approches !

Bonne semaine,

R101

Bonjour, je crois que vous ne détenez plus de HEQT (anciennement HGRO) dans votre compte non enregistré. Avez-vous trouvé une autre alternative intéressante fiscalement pour remplacer HEQT. Que pensez-vous de HXT, semble beaucoup plus axé sur des titres canadiens. Merci

Bonjour Junior,

Effectivement, je ne détiens plus de parts du FNB HEQT dans mon portefeuille d’investissement. Je n’ai pas cherché de solution de remplacement depuis les changements structuraux du fonds en 2023. Mais, comme j’avais expliqué dans un autre article, on peut reproduire assez facilement l’ancien FNB HGRO, en investissant dans les FNB qu’il détenait (HXT, HULC, HXS, HXQ, etc.). On « perd » l’avantage des FNB d’allocation d’actifs (gestion de la répartition d’actifs, rééquilibrage automatique, etc.), mais on « gagne » des avantages fiscaux par l’absence de distributions…

P.S. J’ai rédigé cet article pour en parler davantage : HEQT vs XEQT. Quel FNB choisir?

Au plaisir,

R101