ARTICLE INVITÉ – Vous souvenez-vous de la série « Parcours FI » que j’avais publiée en 2021-2022? Cette série d’articles avait bien fonctionné, mais j’avais décidé de l’arrêter pour diverses raisons. Mais, au cours des dernières semaines, j’ai eu plusieurs échanges sur les réseaux sociaux avec une personne qui se nomme Myriam. J’ai trouvé que son discours était très inspirant, alors je lui ai proposé de partager son parcours avec ma communauté. Je suis bien heureux qu’elle ait accepté. Je crois sincèrement que son histoire pourra vous inspirer et vous motiver dans votre parcours vers l’indépendance financière! C’est ainsi que je vous présente le parcours financier de Myriam.

Abonnez-vous à notre infolettre :

Dans cet article :

- Mise en situation

- Notre parcours

- Étape 1 : Se débarrasser de ses dettes

- Étape 2 : Légèreté et enrichissement

- Notre secret

- Le parcours financier de Myriam : Conclusion

- Le mot de la fin …

Mise en situation

Salut! Moi, c’est Myriam. Mon conjoint et moi, nous nous sommes rencontrés à l’âge de 22 ans. Il avait déjà amassé sa première mise de fonds pour devenir propriétaire occupant grâce à sa passion pour les vins de collection. Il n’avait comme dette que son prêt étudiant. Quant à moi, j’avais une marge étudiante loadée à 15 000 $ et une carte de crédit pleine de 3 000 $. Nous gagnions tous les deux des salaires de 35 000 $, moi travaillant dans un cabinet comptable comme adjointe et mon conjoint dans un bureau de député fédéral.

Bilan sommaire de couple en 2012

À cette époque, si j’avais fait notre bilan, ça aurait été :

| Bilan sommaire de couple | 2012 |

|---|---|

| Actifs – Auto (ma vieille Cavalier) | 2 000 $ |

| Passifs – Prêts étudiants, carte de crédit, etc. | 33 000 $ |

| Actif net | -31 000 $ |

Bilan sommaire de couple en 2024

Puis, aujourd’hui, c’est devenu :

| Bilan sommaire de couple | 2024 |

|---|---|

| Actifs – Immobiliers et placements | 1 614 000 $ |

| Passifs – Prêts immobiliers | 589 000 $ |

| Actif net | 1 025 000 $ |

| Portefeuille net | 414 000 $ |

| Bâtisses nettes | 611 000 $ |

On est dans la mi-trentaine et on a diversifié nos actifs dans la bourse et l’immobilier. Et j’arrondis.

C’est fou ce qu’on peut réaliser en 12 ans !!! Voici ce qu’on a fait.

P.S. Je mets l’emphase sur le commencement, car c’est la partie la plus difficile. Puis, à un moment donné, la « boule de neige » s’accumule toute seule.

Notre parcours

Étape 1 : Se débarrasser de ses dettes

La première étape est de « manger son pain noir » pour entrer en mode « se débarrasser de ses dettes ».

Tout d’abord, j’ai habité pendant 3 ans chez mon chum, dans sa moitié de duplex, payant seulement mes dépenses courantes. J’aurais pu en profiter pour m’acheter plein de gugusses et sortir, mais non. Tout le reste, je dis bien TOUT le reste de mes payes, a servi à rembourser mes dettes. Pour moi c’était clair, il était hors de question que je ne sois pas propriétaire à 25 ans! Et non, malheureusement… je n’ai pas gagné à la loterie ni hérité, mes parents ne m’ont rien payé et mon chum n’est pas mon sugardaddy.

La réduction des dépenses

Pour tirer mon épingle du jeu, pendant ces 3 années interminables, je disais « non » à toutes les sorties. Je n’allais plus au resto, je n’osais même pas me payer un café Tim à 3 $ et encore moins un nouveau vêtement.

Durant cette période cruciale, j’ai perdu des amis, ma famille m’a critiqué. J’étais devenue « plate » et « pas familiale » selon certains, puisque je sortais le moins possible. Mais, je suis restée « focus » sur mon objectif, malgré un entourage qui m’a peu soutenu.

La technique des enveloppes

J’avais aussi fait le choix drastique de couper ma carte de crédit aux ciseaux (tout en la laissant active pour continuer de me bâtir un crédit), et j’ai fait la technique des enveloppes. Ce n’est pas compliqué, je me faisais des enveloppes pour 2 semaines : 40 $ pour essence, 20 $ pour sortie, 60 $ pour lunchs. Enveloppes vides = plus d’argent dispo. Il m’est arrivé souvent à cette époque de sauter des repas pour pouvoir mettre plus d’essence dans mon auto…

Je ne raconte pas ça pour me plaindre, seulement pour démontrer qu’il peut être très bénéfique de faire des choix difficiles temporairement, en ayant nos objectifs longs termes en tête.

L’achat de notre premier duplex

Comme de fait, à 25 ans, nous avons acheté notre premier duplex conjointement. Nous sommes devenus officiellement des partenaires financiers et avons décidé de ramer dans le même sens. J’étais tellement fière de moi, de nous!

Étape 2 : Légèreté et enrichissement

Capable de le faire 1 fois? Alors, capable de le faire 2 fois! À nos 28 ans, nous avions amassé une 2e mise de fonds en passant par le SCHL pour un autre duplex.

C’est vers la trentaine seulement qu’on a commencé à investir en bourse via nos REER et CELI, de manière 100 % autogérée (pour sauver les frais de gestion, of course). Nous diversifions dans les FNB, les fonds à dividendes et fonds de marché monétaire. Je travaillais alors pour un patrimoine familial et mon conjoint en tant qu’attaché politique, nos salaires tournant dans les 50 000 $ annuels.

Puis, notre petit héritier est né, et nous avons maximisé son REEE chaque année (aussi 100% autogéré en FNB). Pour compenser ma perte de salaire et d’avancement de carrière, j’ai gardé à moi seule, pendant 3 ans, les allocations familiales pour me rembourser le 25 000 $ perdu pendant mon congé de maternité. Beaucoup de femmes n’osent pas faire ce move, alors qu’elles le devraient selon moi. Sinon on part dans la vie avec 2 strikes!

Finalement, à l’âge de 32 ans, en 2020, quand le marché immobilier était à son pire pour les acheteurs, nous avons su dénicher une opportunité et nous avons réhypothéqué 2 bâtisses pour pouvoir acquérir notre maison au bord de l’eau avec 20 % de mise de fonds, dans laquelle nous vivons présentement. C’était mon rêve d’avoir une maison au bord de l’eau, chaque matin je me pince quand j’admire le soleil qui brille sur l’eau!

Notre secret

Voulez-vous savoir notre secret ? En fait, il y en a 8…

Contrairement à ce que les gens pensent, nous ne mangeons pas de nouilles au beurre et même que nous avons toujours faites un voyage par année dans le Sud au travers de tout ça.

Se payer en premier

Nous avons compris, très jeunes, l’importance de se payer en premier et de faire équipe en tant que couple. J’ai gouté à la douleur de l’endettement… et plus jamais! Au début, c’est décourageant, car on ne voit pas encore le pouvoir magique des intérêts composés. Il faut faire ce que 95 % des gens ne font pas : des choix drastiques, être très résilients et lire énormément pour se former en finances et en investissements. Encore, chaque jour, nous lisons des chroniques, des blogues, des livres sur le sujet.

Immobilier

Si l’immobilier vous intéresse, sachez que tous nos duplex ont été achetés à 1 heure de route de ma ville natale, car le marché y était inaccessible. Il faut aller là où l’on a les moyens d’acheter, quitte à s’éloigner.

Budget 50-30-20

Nous tenons notre budget serré pour tout ce qui est superflu avec la méthode 50-30-20, que nous révisons 1 fois par année. Nous n’avons pas du tout l’impression de nous priver, car notre objectif premier est la liberté 45. Pour nous, la liberté n’a pas de prix!

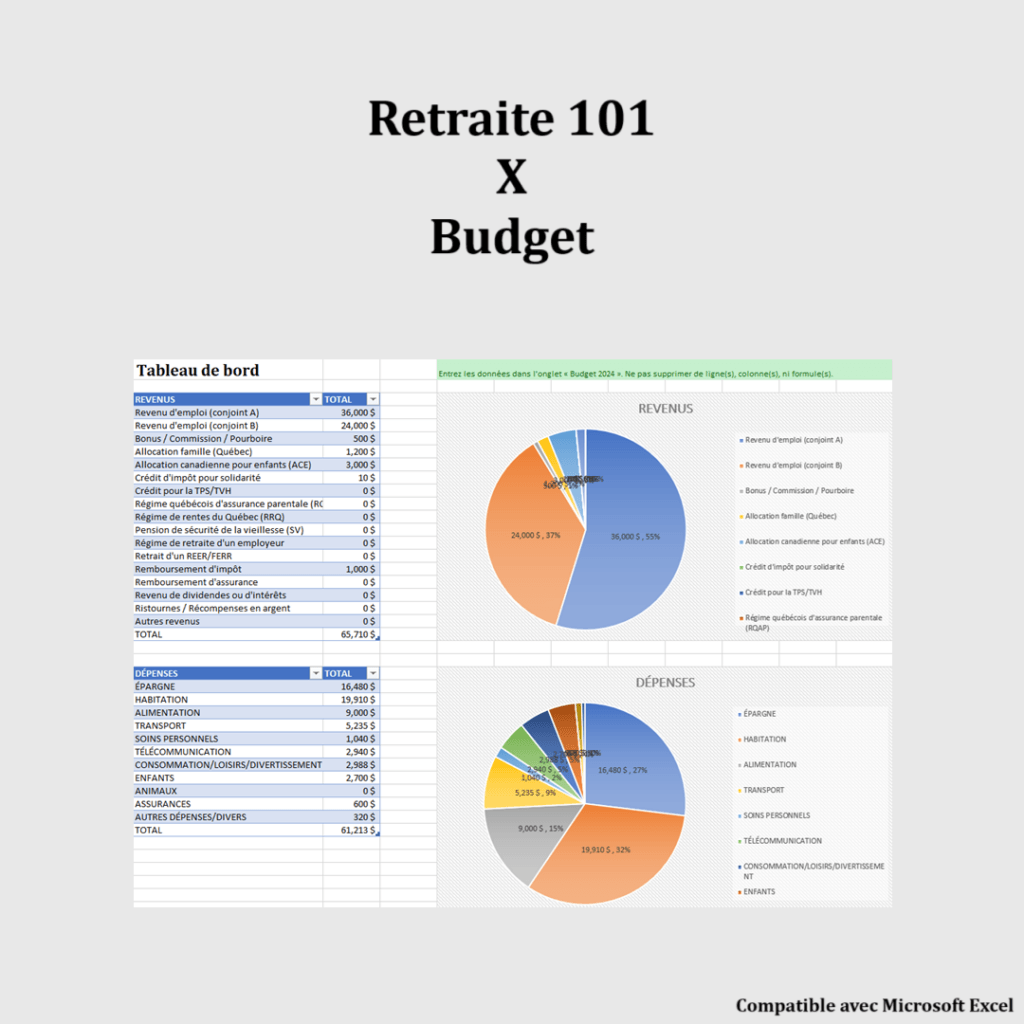

Outil de budget

🔥 Offre : Bénéficiez de 40% de rabais avec le code «PROMO40». L’offre prend fin le 31 décembre 2025.

Mon outil de budget est un fichier Excel pour documenter vos revenus et vos dépenses, classés par catégories. Objectif : comprendre où s’en va votre argent!

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Cliquez ici pour obtenir un aperçu de ma boutique en ligne.

Rythme de vie modeste

Nous avons un rythme de vie modeste. Le matériel pour épater la visite et les soirées restos à 300 $ ne nous intéressent pas, sauf à de rares occasions spéciales. On préfère de loin une soirée autour d’un feu à jaser ou aller à un show d’humour!

Auto

Puisque nos emplois nous le permettent et que nous avons fait le choix de travailler près d’où l’on habite, nous avons une auto à deux (Kia Soul EV 2023). Le taxi nous dépanne de temps à autre. Juste avec ça, c’est un bon 500 $ de lousse mensuel!

Maison avec bachelor

Nous avons choisi une maison avec la possibilité de louer un bachelor en haut de notre garage. Donc, nous payons l’hypothèque à 3 au lieu de 2 !

Voyages… avec les promos de cartes de crédit

Pour nous, voyager minimum une fois par année est non négociable. Nos cotes de crédit ont toujours été hyper bonnes, alors on profite de promos avantageuses sur des cartes de crédit pour voyager quasi gratuitement chaque année. Exemples concrets, cette année nous partons pour le Panama en famille, 2 semaines dans un 5 étoiles, pour la somme totale de 800 $ sortie de nos poches (au lieu de 5 500 $). L’an dernier, c’était au Gran Muthu de Cayo Coco à Cuba en famille pour 14 jours, à 285 $ chacun (au lieu de 5 300 $)!

Les meilleures cartes de crédit pour les remises en argent* 💵 et pour les voyages* ✈️

Augmentations de salaire

En 2023, nos salaires ont augmenté dans les 70 000 $, mais nous ne sommes pas tombés dans le piège d’augmenter notre rythme de vie! Nous avons toujours conservé la même vie modeste, ce qui fait que nous doublons nos investissements (et non nos bébelles!).

Le parcours financier de Myriam : Conclusion

Au final, tous ces choix font une grosse différence dans le budget et ont un impact majeur sur notre capacité d’investissement. Nous avons toujours vu les finances comme un travail d’équipe!

Et c’est seulement en 2024 que je commencerai à atteindre des revenus dans les 6 chiffres, ayant maintenant ma propre entreprise de services comptables (AbondanceEquilibre.com). Ce faisant, j’ai découvert d’autres possibilités et stratégies d’investissements. J’ai pu ouvrir une compagnie de gestion inc., dans laquelle j’ai l’opportunité d’investir pour me constituer l’équivalent d’un fonds de pension.

Bref, l’avenir est très prometteur! La liberté financière totale est dans moins de 10 ans, c’est ultra motivant! Une astuce et une lecture à la fois… tout est possible. Si on peut, vous pouvez aussi! -Myriam

Bilan sommaire de couple en 2024

| Bilan détaillé de couple | 2024 |

|---|---|

| Actifs | |

| Immobilier | 1 200 000 $ |

| Fonds de pension CRI (FNB autogérés) | 151 000 $ |

| CELI (FNB autogérés) | 143 000 $ |

| REER CSN/FTQ | 70 000 $ |

| REER (FNB autogérés) | 26 000 $ |

| REEE (FNB autogérés) | 18 000 $ |

| Cie de gestion (FNB autogérés) | 6 000 $ |

| Passifs | |

| Prêts immobiliers | 589 000 $ |

| Actif net | 1 025 000 $ |

| Portefeuille net | 414 000 $ |

| Bâtisses nettes | 611 000 $ |

Le mot de la fin …

Je ne sais pas pour vous, mais moi, j’ai trouvé son parcours inspirant et motivant. Des fois, des personnes se rabattent sur eux-mêmes et se disent que ce qui leur arrive est la faute « des autres ». D’autres fois, des personnes font des choix difficiles et prennent des décisions drastiques dans l’objectif d’améliorer leur situation. C’est le cas ici !

Dans le parcours financier de Myriam, on remarque une personne qui prend ses finances personnelles en main (le slogan du blogue !), qui s’instruit et s’investit dans ce qu’elle fait, et ainsi, qui change à jamais sa situation financière… et sans doute celle de son enfant (le « petit héritier »). J’ai énormément de respect pour cela. C’est tout à son honneur ! Bravo !

Finalement, je remarque que nous avons plusieurs points en commun, Myriam et moi : se payer en premier, investir dans les FNB autogérés, posséder un seul véhicule pour la famille, etc. Ce sont tous des choix qui permettent d’augmenter son patrimoine à long terme !

P.S. Je (Vincent) ne reçois aucune rémunération en échange de la publication de cet article sur mon blogue.

P.P.S. Tous les articles de la série « Parcours FI » sont disponibles dans la section du blogue qui porte ce nom (ici).

Pour en savoir plus …

- Rembourser ses dettes : méthode avalanche ou méthode boule de neige?

- Le guide ultime du REER

- Le guide ultime du CELI

- Le guide ultime du REEE

- Qu’est-ce qu’un fonds négocié en bourse (FNB)?

- Se payer en premier

- Pourquoi et comment établir un budget mensuel ?

- Augmenter son rythme de vie à la suite d’une promotion

- Habiter en banlieue et avoir un seul véhicule?

Meilleure Offre

| 🏠 Inscrivez-vous pour gagner une maison à 1M$ (jusqu’au 30 oct. 2025). 💵 Obtenez une prime de 2% sur les transferts de compte sur marge admissibles et de 1% sur les autres comptes (jusqu’au 15 oct. 2025). Entrez mon code «SSMJWA» pour une prime supplémentaire de 25$. |

Suivez-moi sur :

Les outils que j’ai créés pour vous aider

Mes outils pour simplifier vos finances et atteindre vos objectifs :

✅ Outil de budget – 🏷 40% de rabais

✅ Outil de calcul de l’actif net – 🏷 40% de rabais

✅ Bilan patrimonial – 🏷 40% de rabais

✅ Calculateur CoastFIRE ✅ Simulateur de REEE ✅ Simulateur de décaissement – Nouveau ✅ Outil pour estimer le RREGOP – Nouveau ✅ Calculateur Taux d’épargne

🔥 Bénéficiez de 40% de rabais avec le code «PROMO40» sur mes outils : bilan patrimonial, actif net et budget. L’offre prend fin le 31 déc. 2025.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés. Pour obtenir un aperçu de ma boutique en ligne.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

»Durant cette période cruciale, j’ai perdu des amis, ma famille m’a critiqué. J’étais devenue « plate » et « pas familiale »

Je sympathise énormément avec cette situation car moi aussi j’ai été jugé par mes amis et collègues. Dans la vingtaine je travaillais au Japon et je n’avais pas un sous de côté: prêt étudiant qui traîne, marge de crédit loadé, fin de semaines arosées, restaurants, karaoke, escapades. J’ai alors décidé à 30 ans de payer toutes mes dettes. À 32 ans j’ai trouvé un poste au Nunavik et j’ai tout remboursé. Mon actif net est passé de -5 000 en 2019 à 296 000 en 2024. J’ai tout simplement priorisé l’investissement en bourse en économisant 75% de mon salaire chaque mois. Je vis et travaille avec ma femme. Notre contrat vient avec un appartement de fonction subventionné, on ne possède pas de voiture et on priorise les cotisations CELIAPP REER et CELI dans cet ordre. On réinvestit nos retours d’impôts et on laisse le temps et les intérêts composés faire le reste. Nous gardons un fonds d’urgence de 40 000$ et nous n’avons aucune dette. Je ne vis pas en moine et je n’ai pas l’impression de sacrifier mon confort. Pour certains, mon obsession sur mes finances est malsaine mais j’ai appris à accepter les réactions négatives tout en restant concentré sur mes objectifs.

Il faut assumer ses choix, c’est dommage mais c’est peut-être un triste prix à payer pour être libre financièrement et maître de son destin de perdre des amis ou d’être vu comme un « cheapo ». Moi je vis très bien avec et plus je m’enrichis et que je vois la liberté que ça m’apporte plus ça me réconforte dans mon choix de vie et ça me laisse plus de fric à dépenser avec mes vrais amis qui sont toujours là.

Vous avez tout à faire raison, Naïm ! 🙂

Bravo d’avoir pris cette décision, Marc. Est-ce possible qu’on en ait déjà parlé ensemble, ici sur le blogue ou sur les réseaux sociaux ? Votre histoire me dit quelque chose ! 🙂

Je pense que la majorité des personnes qui prennent en main leur finance et qui font des choix comme ceux-là passent par les mêmes étapes de la vie. Moi aussi, j’ai perdu des amis (incluant des amis d’enfance) dans le processus… et c’est pour le mieux ! Les amis qui restent le sont pour les bonnes raisons ! 🙂

Au plaisir,

R101

Oui, je pense qu’on a déjà discuté dans le passé car je me souviens que votre famille était dans une communauté Cree. Les professionnels sous contrat en milieu éloigné sont une catégorie intéressante. Quand je discute de finances, je n’utilise pas les mots retraite hâtive ou indépendance financière pour ne pas susciter des réactions négatives. Je préfère parler de » flexibilité financière », ça semble rejoindre plus de gens et ça ne me met pas de pression pour atteindre le FIRE à tout prix.

Bonjour Marc,

Exactement! Par contre, on n’y a pas vécu longtemps… On y a vécu à temps plein en 2021-2022, puis à temps partiel jusqu’à tout récemment; ma femme a démissionné du Conseil Cri (CCSSSBJ) il y a 1 mois…

J’adore l’idée de « flexibilité financière » ! Ça doit être moins confrontant pour les autres personnes… 🙂

Bonne soirée,

R101

« Pour compenser ma perte de salaire et d’avancement de carrière, j’ai gardé à moi seule, pendant 3 ans, les allocations familiales pour me rembourser le 25 000 $ perdu pendant mon congé de maternité. Beaucoup de femmes n’osent pas faire ce move, alors qu’elles le devraient selon moi. Sinon on part dans la vie avec 2 strikes!«

Je respecte totalement la gestion financière d’autrui durant le congé de maternité mais n’est-ce pas mieux que le conjoint compense quand c’est possible la part des dépenses de la mère? Si la maman est à 70% de son salaire, le papa prend en charge une plus grosse portion de l’épicerie, des autres dépenses et investissement familiales? Techniquement par le fait même le papa aussi a moins d’argent et la maman est compenser durant le congé de maternité comme ça ils peuvent recommencer à s’enrichir à la fin de celui-ci. Un congé parental de cette manière « appauvri » les deux parents également.

Bref je suis curieux de comprendre comment fonctionnait le partage des dépenses durant cette période qui explique le 25k sur trois ans.

Sinon bravo pour votre parcours vers l’indépendance financière!

Bonjour Naïm,

C’est une bonne question. Peut-être que Myriam pourrait donner plus d’informations…

Il y a effectivement plusieurs stratégies. Elles sont toutes valables, pourvu qu’elles soient équitables.

Personnellement, on fonctionne avec la mise en commun des revenus et des dépenses. Alors, que la répartition des revenus entre conjoints soit 50/50, 75/25 ou 100/0 (à cause d’un changement de carrière, d’un congé de maternité, d’une maladie, etc.), ça ne change rien. Les décisions sont prises ensemble, les objectifs financiers et personnels sont définis ensemble, etc.

Bonne soirée,

R101