Dernière mise à jour le 17 avril 2024

Dans un article précédent, j’annonçais que j’avais déjà atteint l’étape du « Coast FIRE » (source). Du coup, j’expliquais comment calculer le « Coast FIRE » en plus de donner quelques exemples. Ceci étant dit, j’ai vu plusieurs questions récemment sur des groupes Facebook à propos du calcul du « Coast FIRE », comment estimer les dépenses prévues à la retraite, comment inclure l’inflation, comment trouver le « point d’intersection », etc. Ainsi, je publie aujourd’hui un article avec un titre qui énonce clairement l’objectif de l’article, soit : comment calculer le « Coast FIRE »?

Si vous avez déjà lu mon article « J’ai déjà atteint Coast FIRE » (source), vous pouvez ignorer cet article (sérieusement 🙂 ). Il n’y a PAS de nouvelles informations ici. L’objectif de cet article est plutôt de l’avoir comme référence et de le partager à ceux qui se posent des questions à propos du calcul « Coast FIRE ». 🙂

Pour ceux qui ne savent pas comment calculer le « Coast FIRE », asseyez-vous confortablement et prenez le temps nécessaire pour lire toutes les étapes.

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Les étapes pour calculer le « Coast FIRE »

Cette variation du mouvement FIRE demande plusieurs calculs pour savoir combien d’argent vous avez besoin d’avoir épargné/investis pour être « Coast FIRE ».

Vous devez connaître le montant que vous avez actuellement en placements, le montant qui correspond à vos dépenses annuelles prévues à la retraite et le montant nécessaire pour atteindre « Coast FIRE ». Ensuite, vous devez estimer le rendement annuel de vos placements pour les prochaines années. Avec le montant actuel en placements et le rendement annuel projeté, vous pourrez connaître le nombre d’années (ou votre âge) avant d’atteindre le montant nécessaire pour couvrir les dépenses à la retraite, sans ajouter d’argent.

Dépenses annuelles prévues à la retraite

Pour connaître le montant qui correspond à vos dépenses annuelles prévues à la retraite, vous pouvez calculer la valeur future de vos dépenses actuelles avec la cible de taux d’inflation du Canada (2 %).

Voici la formule : VF = VA (1 + R)^T.

- VF : Valeur future

- VA : Valeur actuelle

- R : Taux d’intérêt annuel

- T : Nombre d’années

Montant nécessaire pour couvrir les dépenses à la retraite

Pour connaître le montant nécessaire pour couvrir les dépenses à la retraite (ou « FIRE Number »), vous pouvez multiplier vos dépenses annuelles par 25 (règle de 4%). Par exemple, si vos dépenses annuelles prévues à la retraite sont de 40 000 $, alors votre « FIRE Number » est 1 000 000 $ (40 000 * 25 ou 40 000 / 0,04).

Valeur des placements actuels à la retraite

Ensuite, pour calculer combien vaudront les placements actuels à la retraite, vous pouvez utiliser la même formule de valeur future, mais avec le rendement annuel prévu (ex. : 6 %).

Finalement, vous devez comparer si vos placements actuels sont suffisants pour couvrir ses dépenses annuelles prévues à la retraite.

Note : vous pouvez utiliser des hypothèses différentes pour l’inflation (ex. : 2-3 %), le rendement des placements (ex. : 5-8 %), le taux de retrait (ex. : 3-5 %), etc.

★Offre vedette★

Qtrade Investissement Direct

Obtenez une prime en argent de 1% + 100$ de bonus d’inscription + des transactions gratuites ! (code promotionnel «SUMMERBONUS2024»)

Avantages de Qtrade :

- Achat/vente de 100+ FNB sans commission

- Nombreux comptes offerts (comptant, compte marge, CELI, CELIAPP, REER/FERR, CRI/FRV, REEE, etc.) en dollars canadiens (CAD) et américains (USD)

- Fournisseur autorisé de REEE au Québec

- Remboursement des frais de transfert jusqu’à 150 $

- Qualité du service à la clientèle

- Site Internet et plateforme de courtage disponible en français

En savoir plus : Mon évaluation de Qtrade

Exemple de calculs « Coast FIRE » (1/2)

Voici un premier exemple de calculs « Coast FIRE » pour déterminer si une personne est en bonne position pour prendre sa retraite à l’âge de la retraite conventionnelle (65 ans).

Prenons l’exemple d’une personne de 30 ans, qui a actuellement 175 000 $ en placements, qui a des dépenses annuelles de 25 000 $ et qui veut prendre sa retraite à 65 ans, donc en 2056. Elle estime que le rendement annuel de ses placements pour les prochaines années sera de 6 %.

Voici les calculs, étape par étape, pour savoir si cette personne est « Coast FIRE ».

Étape 1 – Calculer les dépenses prévues à la retraite

La première étape consiste donc à calculer les dépenses prévues à la retraite, dans 35 ans (65 – 30 = 35). Si on assume que l’inflation sera de 2 %, alors les dépenses annuelles à la retraite seront de 49 997 $.

- VF = VA (1 + R)^T

- VF = 25000 (1 + 0,02)^35 = 49997

Étape 2 – Calculer le montant nécessaire pour couvrir les dépenses à la retraite

La deuxième étape consiste à calculer le montant nécessaire pour couvrir les dépenses à la retraite. Selon la règle de 4%, le « FIRE Number » correspond à 25 fois les dépenses annuelles. Le résultat est 1 249 931 $, ce qui correspond au montant nécessaire en placements pour couvrir les dépenses à la retraite à 2056.

- FIRE Number = DA * 25

- FIRE Number = 49997 * 25 = 1249931

La variable « DA » dans la formule ci-dessus correspond aux dépenses annuelles (DA).

Étape 3 – Calculer combien vaudront les placements actuels à la retraite

La troisième étape consiste à vérifier si les placements actuels vont croître suffisamment (sans ajouter d’argent) pour couvrir les dépenses à la retraite à 2056. Cette personne de 30 ans a 175 000 $ en placements actuellement et un horizon de placement de 35 ans avant la retraite. On peut utiliser la même formule de valeur future que dans l’étape 1, mais avec le rendement annuel prévu de 6 %. Le résultat? Dans 35 ans, les placements de 175 000 $ vaudront 1 345 065 $ en 2056, sans ajouter d’argent (merci aux intérêts composés!).

- VF = VA (1 + R)^T

- VF = 175000 (1 + 0,06)^35 = 1345065

Étape 4 – Vérifier les résultats

Bonne nouvelle… Les placements actuels seront suffisants pour couvrir ses dépenses annuelles prévues à la retraite. Pourquoi?

Les dépenses annuelles de 25 000 $ en 2021 équivalent à 49 997 $ en 2056 en tenant compte de l’inflation. Le montant nécessaire pour atteindre « Coast FIRE » est de 1 249 931 $ en 2056. Les placements actuels de 175 000 $ vaudront 1 345 065 $ en 2056 sans ajouter d’argent. Ainsi, les placements actuels sont suffisants pour couvrir les dépenses prévues à la retraite.

Si les placements actuels n’avaient pas été suffisants, il y aurait eu 3 options : réduire les dépenses annuelles, augmenter le risque/rendement des placements, repousser la date de retraite. Notez que ce sont les mêmes options que dans la planification traditionnelle de la retraite 😉

Finalement, on aurait pu aller encore plus loin et déterminer à quel âge exactement la personne peut passer de « Coast FIRE » à « FIRE » (c’est le point d’intersection dans le graphique ci-dessous). En d’autres mots, l’âge auquel la personne n’a plus besoin de générer des revenus pour couvrir ses dépenses, car ses placements sont suffisants pour couvrir ses dépenses pour le reste de ces jours. Je vous épargne les calculs et je vous donne la réponse directement. La personne pourrait prendre sa retraite une année plus tôt, à 64 ans (en 2055), car ses placements vaudront 1 268 929 $ et son « FIRE Number » sera de 1 225 423 $.

Je vais donner plus d’information sur le point d’intersection dans le prochain exemple…

Exemple de calculs « Coast FIRE » (2/2)

Voici un deuxième exemple qui est un peu plus complexe et qui inclut le fameux point d’intersection 🙂

Supposons une personne de 35 ans qui a actuellement 252 000 $ en REER, 77 000 $ en CELI, 146 000 $ dans un compte non enregistré et 6000 $ dans CRCD, pour un total de 481 000 $ en placements. Cette personne a des dépenses annuelles de 30 000 $ incluant ses dépenses personnelles et celles de ses deux jeunes enfants. De plus, cette personne veut prendre sa retraite bien avant 65 ans. Finalement, cette personne estime que le rendement annuel de ses placements pour les prochaines années sera de 6 %. Si vous n’avez pas encore réalisé, cette personne, c’est moi 😉

Voici les calculs, étape par étape, pour savoir si je suis déjà « Coast FIRE » selon l’âge conventionnel (65 ans), mais surtout, quel est le point d’intersection!

Étape 1 – Calculer les dépenses prévues à la retraite

Les dépenses annuelles prévues à 65 ans (dans 30 ans, en 2051), avec une inflation estimée à 2 %, seront de 54 341 $.

- VF = VA (1 + R)^T

- VF = 30000 (1 + 0,02)^30 = 54341

Étape 2 – Calculer le montant nécessaire pour couvrir les dépenses à la retraite

Le montant nécessaire pour couvrir les dépenses à 65 ans (dans 30 ans, en 2051), selon la règle de 4%, est de 1 358 521 $.

- FIRE Number = DA * 25

- FIRE Number = 54341 * 25 = 1358521

Étape 3 – Calculer combien vaudront les placements actuels à la retraite

Avec un rendement annuel de 6 %, les placements actuels de 481 000 $ vaudront 2 762 619 $ à 65 ans (dans 30 ans, en 2051), et ce, sans ajouter d’argent.

- VF = VA (1 + R)^T

- VF = 481000 (1 + 0,06)^30 = 2762619

Étape 4 – Vérifier les résultats

Je pense que ce n’est pas une surprise considérant les chiffres mentionnés précédemment. Mais, je confirme que les placements actuels sont suffisants pour couvrir les dépenses annuelles prévues à 65 ans.

Voici le récapitulatif. Les dépenses annuelles de 30 000 $ en 2021 équivalent à 54 341 $ en 2051 en tenant compte de l’inflation. Le montant nécessaire pour atteindre « Coast FIRE » est de 1 358 521 $ en 2051. Les placements actuels de 481 000 $ vaudront 2 762 619 $ en 2051 sans ajouter d’argent. Ainsi, les placements actuels sont suffisants pour couvrir les dépenses prévues à 65 ans (dans 30 ans, en 2051).

Bonne nouvelle! Je vous confirme que j’ai déjà atteint « Coast FIRE ». 🙂 Ma retraite est assurée à l’âge conventionnel (65 ans). Je pourrais quitter mon emploi demain matin et en trouver un autre moins stressant, à temps partiel, etc. pour générer juste assez d’argent pour couvrir mes dépenses. Eh oui, je n’ai plus besoin d’épargner et d’investir pour planifier ma retraite. Excellente nouvelle, n’est-ce pas? Mais, si l’on pouvait faire mieux…

Le point d’intersection

Une retraite assurée à 65 ans, c’est bien, mais ce n’est pas mon objectif. Vous avez sans doute remarqué que mes placements (2 762 619 $) vaudront beaucoup plus que le montant nécessaire (1 358 521 $) à 65 ans. C’est le double! 😉 Est-ce nécessaire? Non. Je préfère arrêter de travailler plus tôt…

Donc, ce que je veux réellement savoir, c’est où se trouve le point d’intersection. À quel âge mes placements seront suffisants pour couvrir mes dépenses annuelles! J’ai créé un fichier Excel pour trouver ce point d’intersection (le lien pour télécharger ce fichier est à la fin de l’article).

J’ai entré mes données dans ce fichier et… kaboum! La réponse est : 47 ans! J’ai actuellement 35 ans (depuis hier), donc le point d’intersection est dans 12 ans. À ce moment-là, mes dépenses annuelles seront de 38 047 $, le montant nécessaire pour couvrir les dépenses sera de 951 181 $ et mes placements vaudront 967 867 $ selon un rendement annuel conservateur de 6 %.

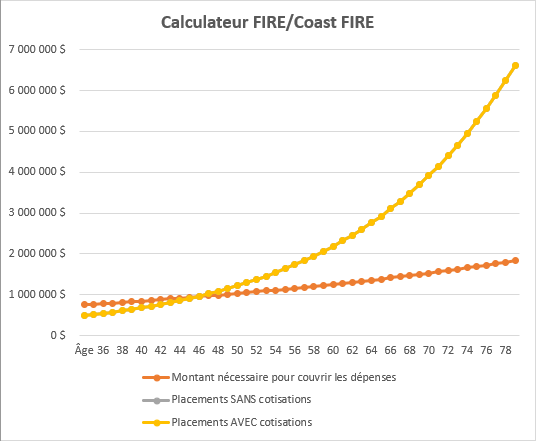

Point d’intersection en graphique

Voici les résultats du calcul « Coast FIRE » et du point d’intersection (FIRE), en graphique et en tableau 🙂

Données du calcul :

| Année | Âge | Dépenses annuelles | FIRE Number | Placements | FIRE (V/F) |

|---|---|---|---|---|---|

| 2021 | 35 | 30 000 $ | 750 000 $ | 481 000 $ | F |

| 2022 | 36 | 30 600 $ | 765 000 $ | 509 860 $ | F |

| 2023 | 37 | 31 212 $ | 780 300 $ | 540 452 $ | F |

| 2024 | 38 | 31 836 $ | 795 906 $ | 572 879 $ | F |

| 2025 | 39 | 32 473 $ | 811 824 $ | 607 251 $ | F |

| 2026 | 40 | 33 122 $ | 828 061 $ | 643 687 $ | F |

| 2027 | 41 | 33 785 $ | 844 622 $ | 682 308 $ | F |

| 2028 | 42 | 34 461 $ | 861 514 $ | 723 246 $ | F |

| 2029 | 43 | 35 150 $ | 878 745 $ | 766 641 $ | F |

| 2030 | 44 | 35 853 $ | 896 319 $ | 812 639 $ | F |

| 2031 | 45 | 36 570 $ | 914 246 $ | 861 398 $ | F |

| 2032 | 46 | 37 301 $ | 932 531 $ | 913 082 $ | F |

| 2033 | 47 | 38 047 $ | 951 181 $ | 967 867 $ | V |

| 2034 | 48 | 38 808 $ | 970 205 $ | 1 025 938 $ | V |

| 2035 | 49 | 39 584 $ | 989 609 $ | 1 087 495 $ | V |

| 2036 | 50 | 40 376 $ | 1 009 401 $ | 1 152 744 $ | V |

| 2037 | 51 | 41 184 $ | 1 029 589 $ | 1 221 909 $ | V |

| 2038 | 52 | 42 007 $ | 1 050 181 $ | 1 295 224 $ | V |

| 2039 | 53 | 42 847 $ | 1 071 185 $ | 1 372 937 $ | V |

| 2040 | 54 | 43 704 $ | 1 092 608 $ | 1 455 313 $ | V |

| 2041 | 55 | 44 578 $ | 1 114 461 $ | 1 542 632 $ | V |

| 2042 | 56 | 45 470 $ | 1 136 750 $ | 1 635 190 $ | V |

| 2043 | 57 | 46 379 $ | 1 159 485 $ | 1 733 301 $ | V |

| 2044 | 58 | 47 307 $ | 1 182 674 $ | 1 837 300 $ | V |

| 2045 | 59 | 48 253 $ | 1 206 328 $ | 1 947 538 $ | V |

| 2046 | 60 | 49 218 $ | 1 230 454 $ | 2 064 390 $ | V |

| 2047 | 61 | 50 203 $ | 1 255 064 $ | 2 188 253 $ | V |

| 2048 | 62 | 51 207 $ | 1 280 165 $ | 2 319 548 $ | V |

| 2049 | 63 | 52 231 $ | 1 305 768 $ | 2 458 721 $ | V |

| 2050 | 64 | 53 275 $ | 1 331 884 $ | 2 606 245 $ | V |

| 2051 | 65 | 54 341 $ | 1 358 521 $ | 2 762 619 $ | V |

En résumé, je suis déjà « Coast FIRE ». Pour les 12 prochaines années (de 35 à 47 ans), je n’ai qu’à générer assez de revenus pour couvrir mes dépenses, sans plus (pas besoin d’épargner/investir). Ensuite, à partir de 47 ans, je serai « FIRE » et je pourrai ainsi arrêter complètement de travailler, si c’est ce que je désire! 😉 Je pourrai vivre du rendement de mes placements selon la règle de 4 %.

Notes

Voici le « disclaimer » habituel 😉 Cet article n’est pas un conseil/recommandation financière. Cela représente plutôt mon opinion personnelle et mon propre plan pour atteindre l’indépendance financière et retraite précoce.

Dans ces calculs de « FIRE » ou « Coast FIRE », on exclut les rentes de l’état (PSV, RRQ, etc.), car les personnes qui suivent le mouvement FIRE veulent généralement être indépendantes de l’état. Donc, les rentes de l’état sont considérées comme un surplus ou un bonus.

De plus, l’imposition sur le revenu est ignorée, car la fiscalité est du cas par cas. Par exemple, certaines personnes seront capables de décaisser leur REER peu à peu sans payer d’impôt. D’autres vont payer beaucoup d’impôt. En d’autres mots, certaines personnes auront besoin de retirer/décaisser 35k$ de placements (« brut ») pour couvrir des dépenses annuelle de 30k$ (« net »). Pour d’autres, ça pourrait être 40k$… Bref, c’est du cas par cas 😉

Aussi, l’inflation ne sera pas stable à 2 % par année et il en sera de même pour le rendement des placements en bourse (estimé à 6 % dans les exemples de cet article). Cela dépend du profil d’investisseur et de l’allocation d’actifs de chaque personne. Dans mon cas, il peut y avoir des années où le rendement sera de +20 %, tandis que d’autres seront de -10 %. Cependant, je pense que je suis resté assez conservateur avec un rendement annuel de 6 % pour un portefeuille composé d’actions à 100 %, car le rendement moyen se situe plutôt dans les 8-9 %.

Fichier Excel

Comme mentionné précédemment, voici un fichier Excel qui vous permet de calculer l’atteinte du FIRE ou CoastFIRE pour votre situation personnelle.

Calculateur FIRE/CoastFIRE

Mon calculateur FIRE/CoastFIRE est un fichier Excel qui vous permet de vérifier l’atteinte de votre objectif d’indépendance financière.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee.

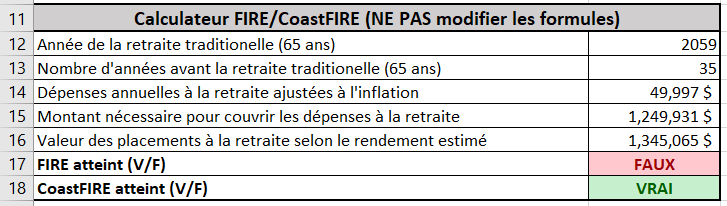

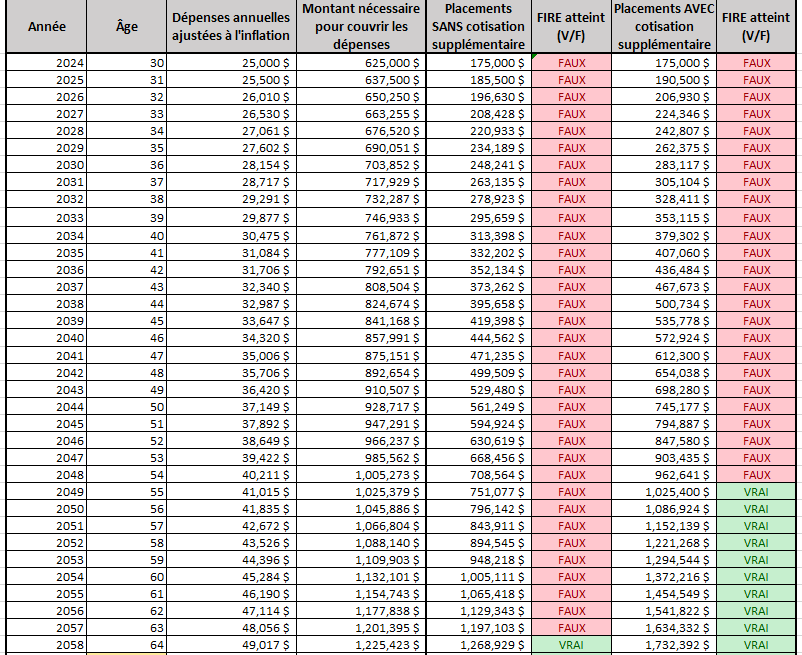

Voici un petit aperçu du fichier :

Conclusion

Voilà! J’espère que ces informations sont claires et que vous serez capable de calculer le « Coast FIRE » pour votre situation personnelle. Faites-moi savoir s’il y a des explications ou des étapes qui ne sont pas claires.

Est-ce qu’il y en a parmi vous qui vise le « Coast FI » ou « Coast FIRE »?

Meilleures Offres

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Bonjour,

Pour la section où la fiscalité est mentionné, je suggère de préciser que le montant de dépenses annuelles utilisés dans le calculateur doit être le montant brute que nous aurions besoin. Chaque personne ayant une situation différente, c’est à chacun à établir ce qui serait un % d’imposition réaliste. Par exemple, 30 000 (net) de dépenses annuelles nécessaires pourrait correspondre à 35 000 (brute) retiré des placements. Donc sans nécessairement proposer de % d’imposition, vous avertiriez ainsi le lecture de comment intégrer cette variable à l’équation.

Cela étant dit, je vous remercie pour tous vos articles. Je me considère très connaisseur en terme de finances personnelles et malgré tout je trouve dans vos articles de nouveaux angles de vue pour porter à la réflexion. Il y a des éléments à aller y chercher peu importe le niveau de litteratie financière du lecture. J’ai également beaucoup apprécié votre fichier excel de bilan et projection de la valeur net/portefeuille, que j’ai adapté pour mes besoins et fusionné avec votre autre fichier du coast fire. J’apprécie énormément de vous lire, bravo pour votre contribution à l’éducation

Bonjour Simon,

En fait, c’est ce que j’essayais d’expliquer avec cette note. Mais, effectivement, ce n’était pas assez clair. J’ai donc ajouté une précision. Merci pour la suggestion 🙂

De plus, je vous remercie pour votre rétroaction. Je suis bien heureux que mes articles et mes points de vue vous poussent à la réfléchir, malgré votre niveau de littéracie financière.

Bonne semaine et au plaisir.

R101

Merci beaucoup pour le simulateur! Toujours intéressant et stimulant de jouer là-dedans.

Je me répète toujours mais ce qui est le plus « tannant » pour ma situation est que j’ai accès à deux régimes à prestations déterminées et qu’en raison des cotisations importantes qui y sont faites, je ne peux pas simplement les balayer du revers de la main…

Bref au delà des montants d’épargne, mon enjeu en devient vraiment un de stratégie de décaissement et de séquence dans le temps considérant les fonds de pension. D’ailleurs à ce sujet, j’avais lu sur ce que Le jeune retraité fait et j’avais été surpris considérant que j’anticipais faire presque l’inverse!! Mais son approche était certainement plus sécuritaire que mon scénario retenu pour l’instant.

Bonne continuité et bon hivernement 🙂

PS question hors sujet, est-ce que le déploiement de l’internet basse orbite est maintement disponible où tu te trouves? (https://www.starlink.com/)

Bonjour GuillaumeDC,

Effectivement, la planification de retraite ou de FIRE est beaucoup plus difficile avec un régime de retraite à prestations déterminées (dans votre cas, deux). C’est ce que P-Y McSween appelle la « prison dorée ».

Ici, ma femme participe au RREGOP, mais on ne compte pas sur sa rente future. En fait, dans nos bilans, on inclut seulement sa part des cotisations/rendements pour le but de sous-estimer sa rente. Lorsqu’elle prendra sa retraite dans X années (vers 40 ans peut-être ?), on va transférer le montant qu’elle a droit dans un CRI et on va le gérer à partir de ce moment-là. De toute façon, elle n’a pas le droit de demander une rente si elle quitte son emploi avant 61 ans (ou 55 ans pour une rente avec pénalités). Mais, elle ne va jamais travailler jusqu’à cet âge-là… 🙂

Je viens de revérifier sur le site de Starlink et notre région semble être couverte maintenant (le texte n’est pas clair pour être honnête). Voici ce qui est indiqué sur leur site Internet (copier-coller) :

Commander Starlink

Starlink cible la couverture dans votre secteur pour mi à fin 2021. Vous recevrez une notification une fois que votre commande Starlink est prête pour l’expédition.

Matériel 649,00 $CA

Service 129,00 $CA /mo

Expédition et traitement 65,00 $CA

Est. Taxe calcul en cours…

Acompte dû aujourd’hui 129,00 $CA

Au plaisir,

R101

Bonjour!

Merci pour cet article, je ne connaissais pas le terme « Coast FIRE », bien que j’avais intégré dans mon propre plan un point pivot ou je « vivrais de mes revenues courants ».

J’ai trouvé cet outil en ligne: https://walletburst.com/tools/coast-fire-calc/

Ce qui est intéressant avec cet outil, c’est qu’il projette la courbe dans le cas ou on continu les cotisation mais ce concentre sur le coasting en tant que tel.

Dans tout les cas, merci pour les informations que tu donne. Ça m’a permis d’avancer dans ma réflexion.

Cheers

Bonjour Stéphane,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Vous n’êtes pas le premier à me dire cela. Pour être honnête, je pense qu’il y a beaucoup de personnes qui visent/font le FIRE, CoastFIRE, minimaliste, etc. sans même savoir qu’il existe un nom pour cela… 😀

Oui, ce calculateur CoastFIRE est très bien. Je l’avais essayé dans le passé. Mais, je dois avouer que je suis « vieux jeu » et que j’aime beaucoup les calculateurs / fichiers Excel… 😛

En passant, il existe plusieurs variations du mouvement FIRE. Les plus importantes sont : LeanFIRE, FatFIRE, FIRE (traditionnel), BaristaFIRE et CoastFIRE. Voici un article où j’explique ces variations : https://retraite101.com/les-5-variations-du-mouvement-fire/

Au plaisir d’échanger avec vous.

R101

Je trouve que le mouvement FIRE est rigoureux dans ses conseils pour tout ce qui touche la phase d’accumulation vers la retraite, mais moins pour la phase de décaissement après la retraite.

Ça peut être noble de vouloir être indépendant de l’État, mais ne pas tenir compte des rentes gouvernementales dans la planification de sa retraite, c’est comme ne pas tenir compte des routes et des hôpitaux. Au Québec, le Sécurité de la vieillesse et le Régime de rente du Québec peuvent facilement atteindre 15 000$ par année ensemble. Pour quelqu’un qui viserait 30 000$ de revenu annuel, c’est beaucoup plus qu’un bonus, c’est 50% du travail. Ça va avoir un impact immense sur l’âge où cette personne pourra cesser de travailler ou d’économiser.

De plus, la règle du 4% est intéressante. Mais l’appliquer de façon constante peu importe l’âge de la personne me semble étirer l’élastique un peu. Une personne de 65 ans devrait théoriquement pouvoir décaisser un peu plus rapidement qu’une personne de 45, car son espérance de vie est beaucoup plus courte.

Enfin, bien que la fiscalité soit effectivement du cas par cas, ça ne diminue en rien la pertinence de calculer son impact sur son propre cas. Selon le niveau de revenu souhaité à la retraite, le montant nécessaire va varier sensiblement selon le type de régime ayant été utilisé pour accumuler ce montant.

Tout ça complexifie beaucoup le calcul des sommes nécessaires, qui devient difficile à résumer avec des formules. Pour cette raison, je crois que l’idéal pour calculer le montant nécessaire en vue de la retraite et d’utiliser un chiffrier de type Excel, indiquant pour chaque année toutes nos sources de revenus, toutes nos dépenses (incluant l’impôt) ainsi que le solde résiduelle de tous nos comptes. Ça va donner un résultat beaucoup plus précis, spécifique à chaque cas.

Malheureusement, un fichier du genre est un peu compliqué à faire. Heureusement, d’autres personnes en ont déjà fait! Par exemple, Julie de Planif retraite (que je ne connais pas et qui ne me paie pas pour dire ça).

https://planifretraite.ca/

Bonjour François,

C’est un excellent commentaire. En général, la phase d’accumulation du mouvement « FIRE » est beaucoup plus documentée que la phase de décaissement. La raison est simple… C’est un mouvement qui est relativement nouveau et peu de personnes ont réussi à attendre. De plus, parmi ces personnes qui ont réussi à atteindre l’indépendance financière et retraite précoce (FIRE), peu d’entre-deux ont documenté leur parcours sur un blogue… encore moins au Québec ou ailleurs au Canada. Ceci étant dit, j’ai l’intention de continuer de documenter mon parcours FIRE. Ainsi, il y aura beaucoup d’informations sur la phase de décaissement sur ce blogue… Lorsque je serai rendu là 😉

Pour les régimes de rentes (PSV/RRQ), vous avez raison. Par contre, n’oubliez pas deux choses importantes. Premièrement, la pension de la Sécurité de la Vieillesse (PSV) est reçue à partir de 65 ans, ce qui représente une période de 20-25-30 ans après qu’une personne soit devenue FIRE. Dans mon cas, ce sera une attente de 30 ans (de 35 à 65 ans). C’est le long horizon temporel qui fait qu’on ne l’inclut généralement pas dans les calculs (mais, vous pouvez le faire si vous le désirez). Deuxièmement, la rente de retraite du Régime de rentes du Québec (RRQ) sera amputée considérablement pour les personnes FIRE à cause de la méthode de calculs de la rente. C’est généralement pour cette raison que la RRQ n’est pas incluse dans les calculs (mais, encore une fois, vous pouvez le faire si vous le désirez).

Pour la fiscalité, vous avez aussi raison. Je n’ai jamais dit qu’il n’est pas pertinent de prendre en considération l’impact de la fiscalité sur son plan de retraite / de décaissement. Au contraire! Ce que je dis, c’est que c’est différent d’une personne à l’autre. Ainsi, je ne peux pas l’inclure dans les exemples que je donne sur mon blogue. Sinon, je devrai donner 200 exemples, et encore une fois, je recevrai des commentaires du genre : « oui, mais ces exemples ne correspondent pas à ma situation… » Il y a des familles comme nous qui ne paieront pas ou presque pas d’impôt à cause de notre niveau de dépenses annuelles et de notre situation familiale (deux adultes et deux enfants). Par contre, il y a des personnes ou des familles qui vont payer énormément d’impôts (« Fat FIRE » avec régime de retraite à prestations déterminées et REER). Bref, c’est du cas par cas.

Pour ce qui est du calculateur de retraite de Julie (Planif retraite), non seulement je le connais et je l’utilise, mais en plus je le recommande dans la section « Outils et calculateurs » de ma page de recommandations (https://retraite101.com/ressources/). C’est le meilleur outil / calculateur de retraite que je connaisse pour les Québécois(es).

Au plaisir d’échanger avec vous.

R101

Salut,

Existe-t-il une version similaire mais Québécoise du WalletBurst

Wealth Planning Toolkit for Google Sheets – Net Worth Tracker with FIRE Calculators ?

https://walletburst.gumroad.com/l/wealth-planning-toolkit

Bonjour Pascal,

À ma connaissance, non.

J’ai regardé le fichier mentionné et ça ressemble à un mélange des fichiers Excel que je vends sur ma boutique en ligne : Calculateur Actif net et Calculateur FIRE/CoastFIRE.

Pour « jouer » avec les scénarios de décaissement, inclure les rentes d’un régime de retraite, inclure les rentes de l’état (RRQ/PSV/SRG) et plusieurs mesures fiscales, des outils comme PlanifRetraite et ffPro sont plus utiles.

Bonne semaine et au plaisir,

R101