Dernière mise à jour le 16 mars 2023

Il y a tellement de fonds négociés en bourse (FNB) et il est facile de se perdre. Aujourd’hui, j’explique la différence entre 4 FNB d’allocation d’actifs populaires qui ont la même allocation d’actifs. Ces 4 FNB sont « VGRO » de Vanguard, « XGRO » de iShares (BlackRock Canada), « GGRO » de iShares (version ESG de « XGRO ») et « ZGRO » de BMO. Même si ces FNB ont la même allocation d’actifs (80% en actions et 20% en obligations), ils ont des différences au niveau des frais, de l’actif net, du nombre de titres, de la diversification géographique, etc.

Bref, dans cet article, j’explique les différences entre ces 4 FNB d’allocation d’actifs, incluant leur description et leur objectif, leur rendement (passé), leur différence de croissance sur un placement fictif de 10 000 $, leurs frais, leur niveau risque, leur répartition d’actifs et plus encore.

C’est un article beaucoup plus technique qu’à l’habitude, alors je ne vous en voudrai pas si vous lisez seulement la section « Principales caractéristiques ». D’ailleurs, c’est pour cela que je commence par cette section. Les informations les plus importantes s’y trouvent… 🙂

Note : Les informations et données contenues dans cet article sont valides au moment de l’écriture (15 au 17 mai 2022). Cependant, les données ne devraient pas beaucoup changer, considérant que ce sont des FNB d’allocation d’actifs et que ces derniers doivent maintenir leurs cibles préétablies.

Principales caractéristiques

Premièrement, voici les principales caractéristiques des FNB « VGRO » de Vanguard, « XGRO » de iShares, « GGRO » de iShares (FNB ESG) et « ZGRO » de BMO.

| Caractéristiques | VGRO | XGRO | GGRO | ZGRO |

|---|---|---|---|---|

| Nom du fonds | Growth ETF Portfolio | Core Growth ETF Portfolio | ESG Growth ETF Portfolio | FNB BMO Croissance |

| Date de début | 25 janv. 2018 | 21 juin 2007 | 2 sept. 2020 | 15 févr. 2019 |

| RFG | 0,24% | 0,20% | 0,24% | 0,20% |

| Risque | Faible à moyen | Faible à moyen | Faible à moyen | Faible à moyen |

| Actif net | 3,319B$ CAD | 1,303B$ CAD | 45M$ CAD | 147,3M$ CAD |

| Nombre de placements | 7 | 8 | 8 | 9 |

| Nombre de titres | 13 657 | 20 536 | 1432 | – |

| Fréquence de distribution | Trimestrielle | Trimestrielle | Trimestrielle | Trimestrielle |

| Rendement des distributions | 1,47% | 1,52% | 1,41% | 2,48% |

| Bourse | TSE | TSE | TSE | TSE |

| Prix | 28,77 $ | 23,14 $ | 40,86 $ | 34,94$ |

| Répartition d’actifs | Actions : 79,9% Revenu fixe : 20,1% Espèce : 0,0% | Actions : 80,2% Revenu fixe : 19,8% Espèce : 0,0% | Actions : 79,1% Revenu fixe : 20,6% Espèce : 0,3% | Actions : 80,8% Revenu fixe : 19,1% Espèce : 0,1% |

| Répartition géographique (CA vs É-U) | États-Unis : 43,2% Canada : 30,6% | États-Unis : 40,0% Canada : 36,0% | Canada : 42,0% États-Unis : 38,0% | Canada : 38,8% États-Unis : 36,3% |

Description et objectif : VGRO vs XGRO vs GGRO vs ZGRO

Deuxièmement, voici la description et l’objectif de chacun des 4 FNB. Vous remarquerez les similitudes…

Note : Vous pouvez passer à la prochaine question si vous connaissez déjà les fonds et leurs objectifs.

Description et objectif – VGRO

Le FNB d’allocation d’actifs « VGRO » (Vanguard Growth ETF Portfolio) a pour objectif de procurer une croissance du capital à long terme au moyen de placements dans des titres de capitaux propres et des titres à revenu fixe. Le fonds est composé directement ou indirectement de ces classes d’actifs au moyen de placements dans un ou plusieurs FNB gérés par Vanguard Canada.

La répartition d’actifs du portefeuille, d’environ 80% en titres de capitaux propres (actions) et 20% en titres à revenu fixe (obligations), est rééquilibrée selon les conditions des marchés.

Les fonds sous-jacents sont composés de fonds indiciels qui procurent une exposition à de vastes marchés de titres de capitaux propres et de titres à revenu fixe.

Description et objectif – XGRO

Le FNB d’allocation d’actifs « XGRO » (iShares Core Growth ETF Portfolio) a pour objectif de procurer une croissance du capital à long terme en investissant principalement dans un ou plusieurs fonds négociés en bourse gérés par BlackRock Canada procurant une exposition à des actions et à des titres à revenu fixe.

Ce FNB est une façon simple et efficace d’obtenir une exposition à un portefeuille de FNB très diversifié en fonction de la catégorie d’actifs et des régions, en une formule « tout compris ».

De plus, un rééquilibrage automatique est effectué (au besoin) afin de maintenir les pondérations cibles pour chaque catégorie d’actifs, soit 80% en actions et 20% en titres à revenu fixe.

Description et objectif – GGRO

Le FNB d’allocation d’actifs « GGRO » (iShares ESG Growth ETF Portfolio) a pour objectif de procurer une croissance du capital à long terme en investissant principalement dans un ou plusieurs fonds négociés en bourse gérés par BlackRock Canada (les « FNB iShares ») procurant une exposition à des actions et à des titres à revenu fixe. Les FNB iShares dans lesquels le FNB GGRO investit ont recours à des stratégies de placement axées sur l’éthique environnementale et sociale et la gouvernance (ESG) ou investissent principalement dans des obligations d’État.

Ce FNB est une façon simple et efficace d’obtenir une exposition à un portefeuille de FNB très diversifié en fonction de la catégorie d’actifs, des régions et des critères ESG en une formule « tout compris ».

Description et objectif – ZGRO

Le FNB d’allocation d’actifs « ZGRO » (FNB BMO Croissance) a pour objectif de procurer une plus-value en capital à long terme en investissant dans des FNB d’actions mondiales et de titres à revenu fixe. Ce FNB est rééquilibré chaque trimestre afin de reproduire la répartition stratégique de l’actif de l’indice, soit 80% en actions et 20% en titres à revenu fixe. Comme son nom d’indique, le FNB « ZGRO » est conçu pour les investisseurs à la recherche d’une solution de croissance.

Rendement : VGRO vs XGRO vs GGRO vs ZGRO

Troisièmement, voici le rendement (moyenne annuelle et rendement par année civile) pour les 4 FNB.

Rendement – Moyenne annuelle

Tout d’abord, voici les rendements (moyenne annuelle) pour des périodes de 1 an, 3 ans, 5 ans, et 10 ans.

| Rendement – Moyenne annuelle | VGRO | XGRO | GGRO | ZGRO |

|---|---|---|---|---|

| 1 an | -1,27% | -1,11% | -2,48% | -0,11% |

| 3 ans | 6,89% | 6,64% | S.O. | 6,66% |

| 5 ans | S.O. | 6,26% | S.O. | S.O. |

| 10 ans | S.O. | 7,43% | S.O. | S.O. |

| Création | 6,07% | *3,91% | S.O. | 8,05% |

Note : * Le fonds existe depuis 2007, alors le rendement depuis la création inclut la crise économique de 2007-2008.

Rendement – Année civile

Ensuite, voici les rendements par année civile :

| Rendement – Année civile | VGRO | XGRO | GGRO | ZGRO |

|---|---|---|---|---|

| 2017 | S.O. | 11,78% | S.O. | S.O. |

| 2018 | S.O. | -6,24% | S.O. | S.O. |

| 2019 | 17,84% | 17,96% | S.O. | 11,07% |

| 2020 | 10,81% | 11,42% | S.O. | 10,69% |

| 2021 | 12,82% | 15,17% | 17,86% | 14,87% |

| 2022 * | -11,18% | -11,52% | -15,59% | -9,27% |

Note : *Les rendements pour l’année 2022 représentent le « cumul annuel ».

Croissance d’un placement de 10 000 $

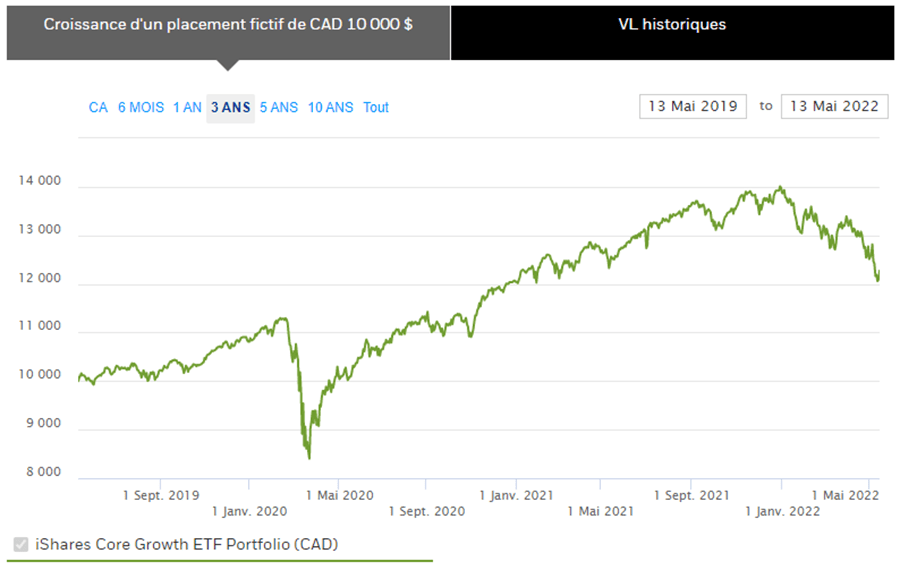

Quatrièmement, voici la croissance d’un placement fictif de 10 000 $ sur 3 ans pour chacun des 4 FNB. J’ai choisi une période de 3 ans, car il n’y a qu’un seul fonds qui a plus de 5 ans (XGRO). J’aurais préféré effectuer une comparaison sur 5 ans ou 10 ans, mais ces FNB d’allocation d’actifs sont assez récents.

Le graphique « Croissance de 10 000 $ » est couramment utilisé pour illustrer la variation de la valeur d’un placement initial de 10 000 $ dans un fonds, de la date de placement initiale à la date courante indiquée. Il suppose le réinvestissement des dividendes et des gains en capital (le cas échéant). De plus, les frais du fonds ont été déduits.

Si on laisse de côté le FNB « GGRO », considérant qu’il existe depuis moins de 3 ans, les FNB d’allocation d’actifs terminent avec une valeur similaire. Il n’y a que 155$ de différence entre les 3 FNB.

| FNB | Valeur initiale | Valeur courante |

|---|---|---|

| VGRO * | 10 000 $ | 12 118,13 $ |

| XGRO ** | 10 000 $ | 12 272,34 $ |

| GGRO *** | 10 000 $ | 10 606,19 $ |

| ZGRO ** | 10 000 $ | 12 221,71 $ |

Note : * Date courante : 30 avril 2022 ** Date courante : 13 mai 2022 *** Le FNB « GGRO » a été lancé en septembre 2020, alors le rendement a été cumulé sur une période de moins de 3 ans (21 mois pour être exact).

Maintenant, voici le graphique de la croissance d’un placement de 10 000 $ pour chacun des 4 FNB.

Croissance de 10 000 $ – VGRO

Voici le graphique de rendement du FNB « VGRO » de Vanguard :

Croissance de 10 000 $ – XGRO

Voici le graphique de rendement du FNB « XGRO » de iShares (BlackRock Canada) :

Croissance de 10 000 $ – GGRO

Voici le graphique de rendement du FNB « GGRO » de iShares (BlackRock Canada) :

Croissance de 10 000 $ – ZGRO

Voici le graphique de rendement du FNB « ZGRO » de BMO :

Frais : VGRO vs XGRO vs GGRO vs ZGRO

Cinquièmement, voici les frais de gestion et le ratio des frais de gestion (RFG) pour chacun des 4 FNB d’allocation d’actifs (VGRO, XGRO, GGRO et ZGRO).

Tout d’abord, voici la différence entre les frais de gestion et le ratio des frais de gestion (RFG) :

- Les frais de gestion correspondent aux frais payés par le FNB pour la gestion du fonds. Ils ne comprennent PAS les taxes applicables ni les autres frais et charges du fonds. Les frais de gestion font partie du ratio des frais de gestion (RFG).

- Le ratio des frais de gestion (RFG) est une mesure annualisée des coûts imputés aux investisseurs pour investir dans un fonds. Le RFG est calculé en divisant le total des frais imputés pour la gestion et l’exploitation du fonds par le total de l’actif du fonds. Les frais comprennent les frais de gestion payés au gestionnaire du fonds et les frais d’exploitation (taxes et frais d’administration). Le RFG correspond à un pourcentage du total de l’actif sous gestion du fonds.

Note : Ces définitions proviennent directement du site Internet de Vanguard Canada.

Maintenant, voici les frais pour chacun des FNB :

| FNB | Frais de gestion | Ratio des frais de gestion (RFG) |

|---|---|---|

| VGRO | 0,22% | 0,24% |

| XGRO | 0,18% | 0,20% |

| GGRO | 0,22% | 0,24% |

| ZGRO | 0,18% | 0,20% |

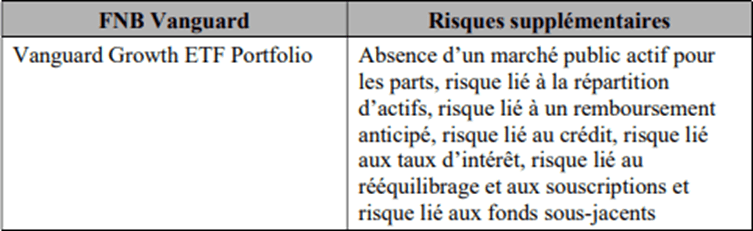

Risque : VGRO vs XGRO vs GGRO vs ZGRO

Sixièmement, voici le niveau de risque pour chacun des 4 FNB.

Je pense que ce n’est pas une surprise pour personne, mais les 4 FNB d’allocation d’actifs (VGRO, XGRO, GGRO et ZGRO) ont le même niveau de risque. C’est logique, considérant qu’ils ont le même fonctionnement (FNB « tout en un », rééquilibrage automatique, etc.) la même répartition d’actifs (actions vs obligations), une diversification sectorielle et géographique similaire, etc.

Mais, ce qui peut surprendre certains d’entre vous est que ces FNB contiennent 80% en actions et ont un niveau de risque de « Faible à moyen ». Oui, faible à moyen…

Pourquoi? C’est principalement à cause des caractéristiques énoncées ci-dessus (rééquilibrage automatique, diversification sectorielle, diversification géographique, etc.). Ainsi, même si ces FNB contiennent 80% d’actions, ils ont un niveau de risque « Faible à moyen ».

Maintenant, voici plus d’informations sur le niveau de risque (facteurs de risques, classification de risque, etc.) pour chacun des 4 FNB.

Niveau de risque – VGRO

Le niveau de risque du FNB « VGRO » de Vanguard Canada est « Faible à moyen ».

Dans le prospectus du FNB « VGRO », on peut lire ceci :

[Ce texte a été déplacé à l’annexe A, pour réduire la complexité du texte et améliorer la fluidité de lecture de l’article.]

Niveau de risque – XGRO

Le niveau de risque du FNB « XGRO » d’iShares est « Faible à moyen ».

Dans le prospectus du FNB « XGRO », on peut lire ceci :

[Ce texte a été déplacé à l’annexe B, pour réduire la complexité du texte et améliorer la fluidité de lecture de l’article.]

Niveau de risque – GGRO

Le niveau de risque du FNB « GGRO » d’iShares est « Faible à moyen ».

Niveau de risque – ZGRO

Finalement, le niveau de risque du FNB « ZGRO » de BMO est « Faible à moyen ».

Nombre de placements et nombre de titres : VGRO vs XGRO vs GGRO vs ZGRO

Septièmement, voici le nombre de placements (FNB sous-jacents) et le nombre de titres pour chacun des 4 FNB.

Tout d’abord, voici les dix principaux titres individuels détenus par les 4 FNB.

| Position | VGRO | XGRO | GGRO | ZGRO |

|---|---|---|---|---|

| 1 | AAPL – Apple Inc. (1,9%) | AAPL – Apple Inc. (2,0%) | MSFT – Microsoft Corp. (4,7%) | – |

| 2 | MSFT – Microsoft Corp. (1,6%) | MSFT – Microsoft Corp. (1,8%) | RY – Royal Bank of Canada (2,4%) | – |

| 3 | RY – Royal Bank of Canada (1,5%) | RY – Royal Bank of Canada (1,3%) | TD – Toronto-Dominion Bank (2,3%) | – |

| 4 | TD – Toronto-Dominion Bank (1,3%) | TD – Toronto-Dominion Bank (1,2%) | BNS – Bank of Nova Scotia (1,7%) | – |

| 5 | ENB – Enbridge Inc. (0,9%) | AMZN – Amazon.com Inc. (0,9%) | BMO – Bank of Montreal (1,5%) | – |

| 6 | AMZN – Amazon.com Inc. (0,8%) | ENB – Enbridge Inc. (0,8%) | NTR – Nutrien Ltd. (1,3%) | – |

| 7 | BNS – Bank of Nova Scotia (0,8%) | BNS – Bank of Nova Scotia (0,7%) | NVDA – NVIDIA Corp. (1,1%) | – |

| 8 | CNQ – Canadian Natural Resources Ltd. (0,7%) | CNQ – Canadian Natural Resources Ltd. (0,7%) | CM – Canadian Imperial Bank of Commerce (1,1%) | – |

| 9 | BMO – Bank of Montreal (0,7%) | BAM.A – Brookfield Asset Management Inc. (0,6%) | SHOP – Shopify Inc. (0,9%) | – |

| 10 | CNR – Canadian National Railway Co. (0,7%) | BMO – Bank of Montreal (0,6%) | V – Visa Inc. (0,8%) | – |

Note : Malheureusement, l’information détaillée comme les dix principaux titres individuels ne sont pas disponibles pour le FNB « ZGRO ». J’ai regardé sur les sites Internet de BMO, Yahoo Finance, Morningstar.

Par la suite, voici plus d’informations sur le nombre de placements (FNB sous-jacents) et le nombre de titres pour chacun des 4 FNB.

Nombre de placements et nombre de titres – VGRO

Le FNB d’allocation d’actifs « VGRO » est composé de 7 placements (FNB sous-jacents) et de 13 657 titres individuels.

Tout d’abord, voici la répartition des FNB sous-jacents. Ce tableau indique la répartition de l’actif (en pourcentage) investi dans les fonds sous-jacents qui le composent.

| FNB sous-jacents | Pondération |

|---|---|

| FNB indiciel américain marché total | 34,60% |

| FNB indiciel FTSE Canada toutes capitalisations | 24,35% |

| FNB indiciel FTSE marchés développés toutes capitalisations hors Amérique du Nord | 15,45% |

| FNB indiciel d’obligations totales canadiennes | 11,87% |

| FNB indiciel FTSE marchés émergents toutes capitalisations | 5,55% |

| FNB indiciel d’obligations totales mondiales hors États-Unis (couvert en $ CA) | 4,48% |

| FNB indiciel d’obligations totales américaines (couvert en $ CA) | 3,71% |

Ensuite, voici les dix principaux titres individuels. Ce tableau indique le nom des titres individuels qui composent ce FNB, ainsi que le pourcentage de la valeur marchande, le secteur et le pays.

| Symbole | Nom | Pondération | Secteur | Pays |

|---|---|---|---|---|

| AAPL | Apple Inc. | 1,9% | Technologie de l’information | États-Unis |

| MSFT | Microsoft Corp. | 1,6% | Technologie de l’information | États-Unis |

| RY | Royal Bank of Canada | 1,5% | Finance | Canada |

| TD | Toronto-Dominion Bank | 1,3% | Finance | Canada |

| ENB | Enbridge Inc. | 0,9% | Énergie | Canada |

| AMZN | Amazon.com Inc. | 0,8% | Consommation discrétionnaire | États-Unis |

| BNS | Bank of Nova Scotia | 0,8% | Finance | Canada |

| CNQ | Canadian Natural Resources Ltd. | 0,7% | Énergie | Canada |

| BMO | Bank of Montreal | 0,7% | Finance | Canada |

| CNR | Canadian National Railway Co. | 0,7% | Énergie | Canada |

Nombre de placements et nombre de titres – XGRO

Le FNB d’allocation d’actifs « XGRO » est composé de 8 placements (FNB sous-jacents) et de 20 536 titres individuels.

Tout d’abord, voici la répartition des FNB sous-jacents. Ce tableau indique la répartition de l’actif (en pourcentage) investi dans les fonds sous-jacents qui le composent.

| Symbole | Nom | Pondération |

|---|---|---|

| ITOT | ISHARES CORE S&P TOTAL U.S. STOCK | 36,0% |

| XIC | ISHARES S&P/TSX CAPPED COMPOSITE | 21,0% |

| XEF | ISHARES MSCI EAFE IMI INDEX | 19,4% |

| XBB | ISHS CORE CAD UNIV BND IDX ETF (CA | 12,6% |

| IEMG | ISHARES CORE MSCI EMERGING MARKETS | 3,7% |

| XSH | iShares Core CAD ST Cor Bd Index | 3,3% |

| GOVT | ISHARES US TREASURY BOND ETF | 2,0% |

| USIG | ISHARES BROAD USD INVESTMENT G | 1,9% |

| – | Liquidités | 0,1% |

Ensuite, voici les dix principaux titres individuels. Ce tableau indique le nom des titres individuels qui composent ce FNB, ainsi que le pourcentage de la valeur marchande, le secteur et le pays.

| Symbole | Nom | Pondération | Secteur | Pays |

|---|---|---|---|---|

| AAPL | Apple Inc. | 2,0% | Technologie de l’information | États-Unis |

| MSFT | Microsoft Corp. | 1,8% | Technologie de l’information | États-Unis |

| RY | Royal Bank of Canada | 1,3% | Finance | Canada |

| TD | Toronto-Dominion Bank | 1,2% | Finance | Canada |

| AMZN | Amazon.com Inc. | 0,9% | Consommation discrétionnaire | États-Unis |

| ENB | Enbridge Inc. | 0,8% | Énergie | Canada |

| BNS | Bank of Nova Scotia | 0,7% | Finance | Canada |

| CNQ | Canadian Natural Resources Ltd. | 0,7% | Énergie | Canada |

| BAM.A | Brookfield Asset Management Inc. | 0,6% | Finance | Canada |

| BMO | Bank of Montreal | 0,6% | Finance | Canada |

Nombre de placements et nombre de titres – GGRO

Le FNB d’allocation d’actifs « GGRO » est composé de 8 placements (FNB sous-jacents) et de 1432 titres individuels.

Tout d’abord, voici la répartition des FNB sous-jacents. Ce tableau indique la répartition de l’actif (en pourcentage) investi dans les fonds sous-jacents qui le composent.

| Symbole | Nom | Pondération |

|---|---|---|

| XUSR | ISHARES ESG ADV MSCI USA IDX ETF | 38,8% |

| XCSR | ISHARES ESG ADV MSCI CN IDX ETF | 24,0% |

| XDSR | ISHARES ESG ADV MSCI EAFE IDX ETF | 16,2% |

| CLF | ISHARES 1-5 YEAR LADDERED GOVERNME | 9,6% |

| CLG | ISHARES 1-10 YEAR LADDERED GOVERME | 4,2% |

| XCBG | ISHARES ESG ADVANCED CANADIA COM | 3,1% |

| XSHG | ISHARES ESG ADVANCED 1-5 YEA COM | 2,1% |

| TLT | ISHARES 20+ YEAR TREASURY BOND ETF | 1,8% |

| – | Liquidités | 0,3% |

Ensuite, voici les dix principaux titres individuels. Ce tableau indique le nom des titres individuels qui composent ce FNB, ainsi que le pourcentage de la valeur marchande, le secteur et le pays.

| Symbole | Nom | Pondération | Secteur | Pays |

|---|---|---|---|---|

| MSFT | Microsoft Corp. | 4,7% | Technologie de l’information | États-Unis |

| RY | Royal Bank of Canada | 2,4% | Finance | Canada |

| TD | Toronto-Dominion Bank | 2,3% | Finance | Canada |

| BNS | Bank of Nova Scotia | 1,7% | Finance | Canada |

| BMO | Bank of Montreal | 1,5% | Finance | Canada |

| NTR | Nutrien Ltd. | 1,3% | Matières | Canada |

| NVDA | NVIDIA Corp. | 1,1% | Technologie de l’information | États-Unis |

| CM | Canadian Imperial Bank of Commerce | 1,1% | Finance | Canada |

| SHOP | Shopify Inc. | 0,9% | Technologie de l’information | Canada |

| V | Visa Inc. | 0,8% | Technologie de l’information | États-Unis |

Nombre de placements et nombre de titres – ZGRO

Le FNB d’allocation d’actifs « ZGRO » est composé de 9 placements (FNB sous-jacents).

Tout d’abord, voici la répartition des FNB sous-jacents. Ce tableau indique la répartition de l’actif (en pourcentage) investi dans les fonds sous-jacents qui le composent.

| Symbole | Nom | Pondération |

|---|---|---|

| ZSP | BMO S&P 500 INDEX ETF | 33,5% |

| ZCN | BMO S&P/TSX CAPPED COMPOSITE INDEX ETF | 22,1% |

| ZEA | BMO MSCI EAFE INDEX ETF | 16,1% |

| ZAG | BMO AGGREGATE BOND INDEX ETF | 13,5% |

| ZEM | BMO MSCI EMERGING MARKETS INDEX ETF | 6,2% |

| ZGB | BMO GOVERNMENT BOND INDEX ETF | 3,7% |

| ZMID | BMO S&P US MID CAP INDEX ETF | 2,1% |

| ZMU | BMO MID-TERM US IG CORPORATE BOND HEDGED TO CAD INDEX ETF | 1,9% |

| ZSML | BMO S&P US SMALL CAP INDEX ETF | 0,9% |

| – | Liquidités | 0,1% |

Malheureusement, l’information détaillée comme les dix principaux titres individuels ne sont pas disponibles pour le FNB « ZGRO ». J’ai regardé sur les sites Internet de BMO, Yahoo Finance, Morningstar. 🙁

Répartition d’actifs et répartition géographique : VGRO vs XGRO vs GGRO vs ZGRO

Huitièmement (et dernièrement), voici la répartition d’actifs et la répartition géographique pour chacun des 4 FNB.

| VGRO | XGRO | GGRO | ZGRO | |

|---|---|---|---|---|

| Répartition d’actifs | Actions : 79,9% Revenu fixe : 20,1% Espèce : 0,0% | Actions : 80,2% Revenu fixe : 19,8% Espèce : 0,0% | Actions : 79,1% Revenu fixe : 20,6% Espèce : 0,3% | Actions : 80,8% Revenu fixe : 19,1% Espèce : 0,1% |

| Répartition géographique (CA vs É-U) | États-Unis : 43,2% Canada : 30,6% | États-Unis : 40,0% Canada : 36,0% | Canada : 42,0% États-Unis : 38,0% | Canada : 38,8% États-Unis : 36,3% |

Par la suite, voici plus d’informations pour chacun d’entre eux.

Répartition d’actifs et répartition géographique – VGRO

Le FNB « VGRO » (Vanguard Canada) est composé d’actions à 79,9% et d’obligations à 20,1%.

Voici la répartition géographique pour les actions et obligations qui composent le FNB « VGRO ».

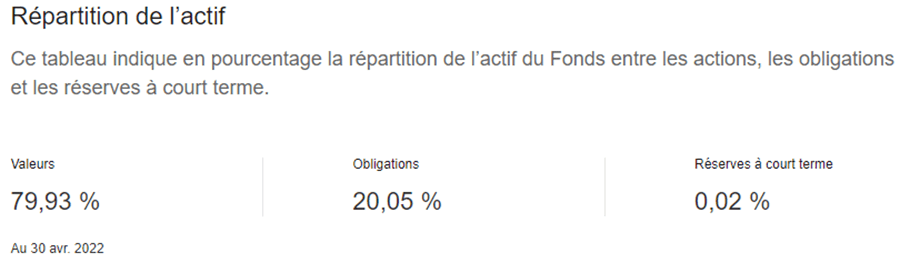

Répartition d‘actifs et répartition géographique – XGRO

Le FNB « XGRO » (iShares/BlackRock Canada) est composé d’actions à 80,2% et d’obligations à 19,8%.

Voici la répartition géographique pour les actions et obligations qui composent le FNB « XGRO ».

Répartition d’actifs et répartition géographique – GGRO

Le FNB « GGRO » (iShares/BlackRock Canada) est composé d’actions à 79,1% et d’obligations à 20,6%.

Voici la répartition géographique pour les actions et obligations qui composent le FNB « GGRO ».

Répartition d’actifs et répartition géographique – ZGRO

Le FNB « ZGRO » (BMO) est composé d’actions à 80,8% et d’obligations à 19,1%.

Voici la répartition géographique pour les actions et obligations qui composent le FNB « ZGRO ».

Annexes

Annexe A – Prospectus de VGRO – Facteurs de risque

Dans le prospectus du FNB « VGRO », on peut lire ceci :

Facteurs de risque

Un placement dans les FNB Vanguard comporte certains facteurs de risque inhérents, dont les suivants :

- les risques généraux liés aux placements;

- le risque que les parts soient négociées à une valeur inférieure ou supérieure à la valeur liquidative par part;

- les fluctuations de la valeur liquidative et de la valeur liquidative par part des FNB Vanguard;

- la possibilité que les FNB Vanguard ne soient pas en mesure d’acquérir ou d’aliéner des titres non liquides;

- le risque associé à un placement dans des titres de capitaux propres;

- le risque lié à l’utilisation de dérivés;

- les risques liés à la contrepartie dans les opérations de prêt de titres;

- les risques liés à l’emprunt en vue de financer les distributions payables aux porteurs de parts;

- les risques associés à l’évaluation d’un volume de titres des FNB Vanguard en devises;

- les modifications, y compris la législation fiscale;

- les risques liés au régime fiscal applicable aux FNB Vanguard et aux porteurs de parts;

- le risque que les placements des FNB Vanguard soient touchés par la conjoncture mondiale;

- l’interruption dans certains cas de la négociation des parts à la TSX;

- les risques liés à l’utilisation accrue de la technologie dans l’exercice des activités.

Outre les facteurs de risque généraux, les facteurs de risque supplémentaires suivants sont propres à un placement dans le FNB Vanguard indiqué dans le tableau ci-après :

Annexe B – Prospectus de XGRO – Facteurs de risque

Dans le prospectus du FNB « XGRO », on peut lire ceci :

FACTEURS DE RISQUE

Un placement dans les Fonds iShares comporte certains risques. Les facteurs de risque décrits ci-après à la sous-rubrique « Risques généraux liés à un placement dans les Fonds iShares » s’appliquent à chaque Fonds iShares. Les facteurs de risque décrits ci-après à la sous-rubrique « Risques liés à un placement dans les Fonds indiciels iShares » s’appliquent à chaque Fonds indiciel iShares. Les facteurs de risque décrits ci-après à la sous-rubrique « Risques liés à un placement dans certains Fonds iShares » s’appliquent à certains Fonds iShares, mais non à l’ensemble de ceux-ci.

Risques généraux liés à un placement dans les Fonds iShares :

- Risques généraux liés aux placements

- Risque lié à la volatilité

- Risque lié au taux d’intérêt

- Risque lié aux emprunts

- Risque lié aux placements dans des dérivés

- Risque lié aux prêts de titres

- Risque lié à la concentration

- Risque d’illiquidité

- Risque que le cours des titres des Fonds iShares et des FNB iShares diffère de leur valeur liquidative

- Risque lié aux interdictions d’opérations visant les placements en portefeuille

- Risque lié à la suspension des opérations visant les parts

- Risque lié aux investisseurs importants

- Risque juridique et réglementaire

- Risques liés à l’imposition des Fonds iShares

- Risque lié à la sécurité

- Risque lié aux maladies infectieuses

- Risque lié à la cybersécurité

- Risque lié à l’exploitation

- Risque lié à la dépendance envers le gestionnaire et/ou le sous-conseiller

- Risque lié à l’exercice des droits de vote rattachés aux placements en portefeuille

Risques liés à un placement dans les Fonds indiciels iShares :

- Risque lié au calcul des indices et à la dissolution des indices

- Risque lié aux placements dans des fonds indiciels et aux placements indiciels

- Risques liés aux indices

- Risque lié aux stratégies de reproduction d’un indice

- Risque lié aux stratégies de non-reproduction des indices

Risques liés à un placement dans certains Fonds iShares :

- * Cette liste de risques est beaucoup trop longue pour l’inclure dans l’article. Cependant, vous pouvez la consulter dans le prospectus du FNB.

Articles connexes

- Retraite 101 – Qu’est-ce qu’un FNB de répartition d’actifs? 🤷

- Retraite 101 – Tableau comparatif des FNB de répartition d’actifs 📈

- Pourquoi j’ai choisi HGRO dans mon compte non enregistré? 🤷

- Retraite 101 – XEQT vs VEQT. Lequel choisir? 🤷

- Retraite 101 – Comparateur de plateformes de courtage 📈

- Vanguard Canada – Growth ETF Portfolio (VGRO)

- BlackRock Canada – iShares Core Growth ETF Portfolio (XGRO)

- BlackRock Canada – iShares ESG Growth ETF Portfolio (GGRO)

- BMO – FNB BMO Croissance (ZGRO)

Meilleures Offres

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Avertissement : Je ne suis pas accrédité par la loi pour émettre des conseils/recommandations financières. Retraite101 est un blogue où je partage mes connaissances sur les finances. Les articles sont offerts à titre d’information et ne constituent pas un conseil financier. Consultez un professionnel de la finance pour des conseils personnalisés.

Merci pour cette explication très détaillée de ces 4 FNB. J’aimerais bien savoir comment se fait-il que l’actif net de VGRO est nettement supérieur à celui de XGRO, considérant que XGRO a un rendement légèrement supérieur et un RFG légèrement inférieur à celui de VGRO…

Ce que j’en comprend c’est que XGRO sous sa forme actuelle (RFG faible) est apparu quelques mois après VGRO. XGRO était composé autrement auparavant et avait des frais élevés. Vanguard bénéficie d’une plus grande sympathie auprès de la plupart des investisseurs passifs puisqu’ils sont à l’origine des FNB à faibles coûts ainsi que les FNB tout en un.

Par ailleurs, VGRO au niveau des actions est plus exposé au marché canadien et XGRO au marché américain. Dans la dernière décennie le marché américain a été impressionnant. Toutefois, sans avoir de chiffres à l’appui, je suis presque convaincu que s’ils avaient été existants sous leur forme actuelle dans les années 2000, c’est VGRO qui aurait eu un léger avantage similaire à ce que XGRO a actuellement.

De plus être exposé un peu plus au marché canadien peut avoir comme avantage notamment d’être moins exposé aux retenues sur les dividendes qu’imposent la plupart des pays aux investisseurs étrangers. Cette retenue n’est pas incluse dans le RFG notamment parce qu’il est possible de la récupérer par un crédit d’impôt si on détient le FNB dans un compte non-entegistré. Par contre, ce n’est pas récupérable dans un compte enregistré. Un désavantage est qu’on se trouve à avoir une surreprésentation canadienne et donc d’obtenir une sur-pondération dans les secteurs énergétiques et financiers.

Aussi, il arrive que le RFG change. VCX et XAW par exemple. VCX de Vanguard a il y a quelques temps révisé ses frais de gestion légèrement en dessous de ceux de XAW de Blackrock. VGRO ou XGRO vont être similaires sans être identiques et les deux représentent un excellent choix pour les gens qui veulent investir simplement.

Merci Frank. C’est une excellente réponse! 🙂

Merci beaucoup Frank!

Bonjour J-C,

La réponse de Frank est excellente. C’est ce que j’aurais répondu. 🙂

Le seul élément que je veux ajouter est qu’il n’y a pas de lien direct entre l’actif sous gestion et le rendement (passé) ou le RFG. C’est vraiment la popularité de Vanguard qui fait la différence… et c’est tout à leur honneur considérant qu’ils sont les créateurs (John Bogle) des fonds indiciels à faible coût (RFG) et fonds négociés en bourse (FNB) d’allocation d’actifs. 🙂

Bon week-end et au plaisir,

R101

Une comparaison facile , incluant les dividendes peut être faite avec

https://stockcharts.com/freecharts/perf.php?XGRO.TO,VGRO.TO,GGRO.TO,ZGRO.TO

Juste a jouer en bas avec la reglette pour la longueur de la période..

En ce qui concerne les ETF au Canada , je trouve que par rapport aux USA le choix est plutot maigre quand on veut aller dans des secteurs spécialisés et transiger avec une certaine rotation de secteurs selon le cycle economique, espérons que ça va s’améliorer..

Bonjour Michel,

C’est effectivement un bel outil pour comparer le rendement et la fluctuation du prix pour des actions ou FNBs. Ironiquement, ce qui m’intéressait / m’intriguait le plus dans cette comparaison était la diversification géographique, la diversification sectorielle, le rééquilibrage, etc. Car je m’attendais à ce que le rendement de ces FNB d’allocation d’actifs soit très similaire 🙂

Merci et bonne semaine à vous.

R101

Bonjour,

Merci pour cet article comparatif. Selon vous, est-ce que le fait que GGRO a un nombre total de titres (1510 en date d’aujourd’hui) beaucoup plus petit que celui de VGRO et XGRO (dans les 15 000 – 20 000) est un élément de »risque » significatif à prendre en compte? Je suppose aussi qu’avec le temps ce nombre pourrait continuer de monter, comme le fonds existe depuis seulement 2020 et qu’il applique un filtre ESG pour la sélection des titres?

Puis, dans le même ordre d’idée, selon vous est-ce que l’actif net d’un fonds, comme GGRO (près de 50 M en date d’aujourd’hui) encore une fois beaucoup plus faible que celui de VGRO et XGRO, est une donnée à garder en tête en fonction de la somme que l’on veut investir dans un FNB d’allocation d’actifs?

Merci beaucoup!

Alex

Bonjour Alex,

Personnellement, je ne pense pas que le nombre de titres inférieur du FNB « GGRO » soit un élément de risque significatif comparativement aux autres FNB équivalents (VGRO, XGRO, ZGRO). Il est somme toute diversifié au niveau géographique, sectoriel, etc. D’ailleurs, le fournisseur du FNB (BlackRock Canada/iShares) accorde le même niveau de risque (faible à moyen) à « GGRO » que « XGRO ». Donc, je n’ai aucune inquiétude…

Je suis d’accord avec vous, le nombre de titres devrait augmenter avec les années, car de plus en plus de sociétés sont conscientes des enjeux ESG.

Pour ce qui est de l’actif net du fonds, je n’y vois pas de problème à long terme. Cependant, à court terme, le niveau d’activité plus faible (ex. : nombre de transactions par jour) peut créer un écart entre l’offre et la demande (« buy/sell price »). Ainsi, un ordre d’achat à prix limite peut prendre un peu plus de temps à être exécuté, ou un ordre d’achat au prix courant (marché) peut être exécuté à un prix un peu plus élevé que prévu. Somme toute, à long terme, je n’y vois aucun problème!

Bonne journée,

R101

Bonjour!

Article très intéressant. Il y a un moment que je regarde ces titres et je trouve des explications utiles dans votre publication. Toutefois, avec mes recherches je n’ai pas trouvé cette information. Ces FNB sont des choix intéressants, car nous obtenons un portefeuille diversifié avec peu de frais de gestion. Toutefois, ces FNB sont composés de FNB sous-jacents de leurs propres fonds qui eux ont aussi des frais. Donc, je me questionne à savoir si en investissant dans ces fonds nous nous retrouvons avec des frais de gestion « cachés ».

Merci

Bonjour Nadia,

C’est une excellente question ! Non, il n’y a pas de frais cachés. Pour les FNB d’allocation d’actifs abordés dans cet article (VGRO, XGRO, ZGRO, GGRO), vous ne payez que le ratio de frais de gestion (RFG) du fonds principal (pas le RFG des fonds sous-jacents).

En passant, l’objectif des FNB d’allocation d’actifs est justement d’être composés de plusieurs FNB sous-jacents, dont les règles de répartition d’actifs et de rééquilibrage sont définies au préalable. D’ailleurs, c’est ce type de FNB que j’utilise dans ma propre stratégie d’investissement. 🙂

Au plaisir,

R101

Merci de votre réponse. Donc si je comprends bien, les placements du fond principal sont exempts des frais de gestion dans ses investissements dans les fonds sous-jacents?

Par exemple, si un FNB sous-jacent à des frais de gestion de 0.18%, le fond principal ne va pas payer ses frais à l’autre fond ? Sinon c’est ce que j’appelle des frais cachés

Nous payons le 0.20% du fond principal et ensuite le fond principal achète des fonds qui ont eux aussi des frais de gestion.

Je pense qu’on a des définitions différentes du mot « cachés » dans l’expression « frais cachés ». Disons-le autrement… en achetant un FNB d’allocation d’actifs (ex. : VGRO, XGRO, GGRO, ZGRO, etc.), vous ne payez pas de frais de gestion en « double ». Le RFG du fonds FNB d’allocation d’actifs comprend les frais des FNB sous-jacents en plus des frais pour le rééquilibrage automatique et les autres caractéristiques/avantages offerts par ce FNB d’allocation d’actifs.

Bonjour, merci pour vos pertinents articles. J’aimerais savoir pourquoi doit on s’intéresser à des FNB avec des taux de dividendes plus faible.. 2 a 3% dans le cas des *GRO vs d’autres qui offrent des perspectives de rendement de prêt de 10 % ? Merci

Bonjour François,

C’est une excellente question. En fait, l’idée ici n’est pas (nécessairement) de s’intéresser à des FNB avec des rendements de dividendes (« dividend yield ») plus faibles que d’autres FNB sur le marché.

L’idée est plutôt de choisir une stratégie d’investissement qui correspond à ses besoins, ses objectifs financiers et son profil d’investisseur. Par exemple, il y a l’investissement actif (ex. : « Day Trading », « Swing Trading », « Momentum Trading », etc.), l’investissement passif, l’investissement indiciel, l’investissement basé sur la croissance des dividendes, etc. Il y a tellement de stratégies différentes…

Dans le cas présent, la stratégie est l’investissement passif à l’aide d’un FNB d’allocation d’actifs. La répartition d’actifs de ces FNB correspond à un profil audacieux avec 80 % d’actions et 20 % d’obligations. Le rendement de dividendes (« dividend yield ») n’est pas l’objectif visé, bien que ces FNB d’allocation d’actifs versent un dividende trimestriel (ex. : XGRO) ou annuel (ex. : VGRO).

Personnellement, c’est l’approche que j’ai choisie, selon mes besoins et mes objectifs.

Pour ce qui est des actions ou des FNB qui versent des dividendes de 10 %, effectivement, ça semble intéressant à première vue. Mais, n’oubliez pas qu’il faut regarder le rendement global (revenus de dividendes + gain/perte en capital) à long terme. Dans certains cas, le rendement de dividendes est intéressant/élevé, mais l’action ou le FNB est en perte de valeur depuis des années (donc le rendement global n’est pas aussi élevé, c.-à-d. que la perte en capital réalisée ou non réalisée vient diminuer le rendement de dividendes sur une perspective de rendement global). Finalement, n’oubliez pas qu’une entreprise peut à tout moment arrêter ou réduire son dividende. On a vu plusieurs exemples en 2020 et 2023… Il n’y a rien de garanti.

N’hésitez pas si vous avez une question plus précise.

Au plaisir,

R101

Question à propos de l’investissement avec Wealthsimple. Est-ce que c’est la même chose d’acheter des fractions de FNB avec WS en investissement récurrent que d’attendre d’avoir la somme complète pour acheter des parts complètes? Il n’y a pas de frais dans les deux cas, mais j’ai comme un doute sur le fait d’acheter des fractions de FNB. J’aimerais bien ta vision de la chose. C’est particulier l’achat de fractions de FNB ou d’actions. Quand on vend, je me demande bien comment tout cela est calculé… 🙂

Bonjour Richard,

Oui, ça revient au même. Il n’y a pas de frais dans les deux cas. Mais, l’investissement récurrent avec achat de fractions d’actions permet d’acheter des parts du FNB dès que des sommes sont disponibles. À mon avis, c’est un avantage très intéressant. Que ce soit à l’achat ou à la vente, la fraction d’achat est calculée selon le montant disponible et vice-versa. Ce n’est pas plus compliqué que cela. Bref, je souhaite que toutes les plateformes de courtage en ligne offrent cette fonctionnalité à leurs clients. C’est une fonctionnalité plus répandue aux É-U… Je pense que ça s’en vient au Canada, mais pour quand ? Je n’en sais rien …

Bonne soirée et au plaisir,

R101

Merci pour votre réponse. C’est très clair et rassurant de lire cela.

Bonne journée !

Ça me fait plaisir 🙂

Bonjour, merci pour votre excellente comparaison des 4 fonds de croissance. Pour ma part, j’investi dans le fonds de Fidelity (symbole FGRO). Est-ce que ce fonds est comparable aux 4 autres? Merci.

Bonjour Gaetan,

C’est une excellente question. Le FNB FGRO de Fidelity ressemble aux FNB mentionnés dans cet article (VGRO, XGRO, GGRO et ZGRO), car il s’agit d’un FNB de répartition d’actifs.

Cependant, il y a deux différences majeures :

1. Le FNB FGRO est un FNB de répartition d’actifs « factoriels », contrairement à ceux dans cet article qui sont des FNB de répartition d’actifs à « gestion passive ».

2. Le FNB FGRO a une exposition aux cryptomonnaies (3 %), ce qui en fait un FNB assez unique au Canada (et même à l’échelle internationale).

Pour comparer tous ces FNB, je vous recommande de consulter cet article : Tableau comparatif des FNB de répartition d’actifs.

Bonne journée,

R101