Dernière mise à jour le 20 juin 2024

Savez-vous comment augmenter votre patrimoine rapidement? Devriez-vous favoriser le remboursement de vos dettes, ou plutôt, l’épargne et l’investissement? Ce sont des questions que je reçois fréquemment. Par « fréquemment », je veux dire, pratiquement toutes les semaines… Dans cet article, je vais répondre à ces questions en introduisant le concept des 3 axes, que j’appelle plus précisément « les 3 axes pour augmenter son patrimoine rapidement ». Ensuite, j’explique comment j’ai mis en application ce principe, dans l’objectif de vous encourager et de vous motiver à faire de même! En dernier lieu, j’explique l’axe sur lequel vous devriez mettre le plus d’efforts en premier.

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Dans cet article :

- Les 3 axes pour augmenter son patrimoine rapidement

- Comment appliquer le concept des 3 axes ?

- Axe 1 : Nouvelles épargnes

- Axe 2 : Remboursements des dettes

- Axe 3 : Rendements des placements

- Quel axe favoriser en premier ?

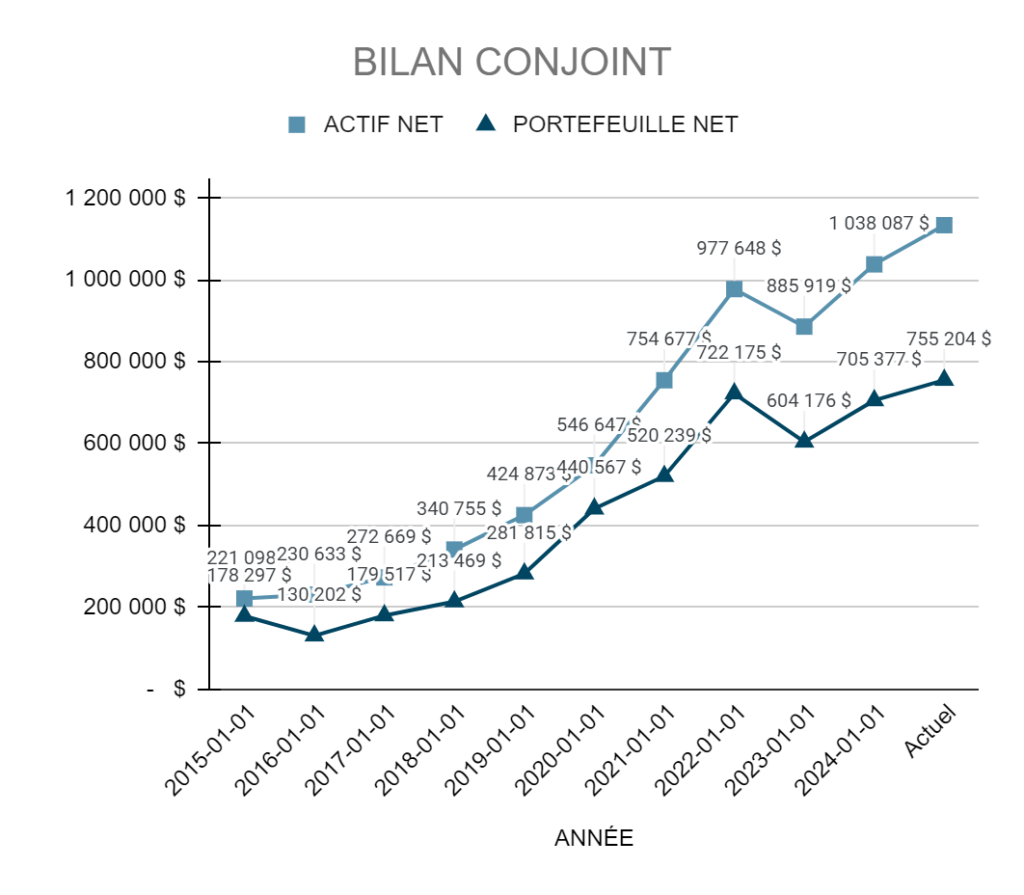

P.S. Pour ceux et celles qui me suivent depuis longtemps, le « concept des 3 axes » est probablement un concept que vous avez entendu parler (que vous avez probablement lu dans mes bilans financiers).

Le concept des 3 axes pour augmenter son patrimoine rapidement

Entrons immédiatement dans le cœur du sujet… C’est quoi, ce « concept des 3 axes pour augmenter son patrimoine rapidement » ? À ma connaissance, ce n’est pas un concept ou un terme utilisé ailleurs… C’est la façon que j’utilise pour expliquer aux gens comment j’ai été capable d’augmenter mon patrimoine et mes actifs aussi rapidement, au cours des 10 dernières années. Bref, je pense avoir inventé le terme… Sinon, je m’en excuse de m’en être approprié le terme ! 🙂

Comme je le mentionne souvent, il n’y a pas de recette magique pour s’enrichir rapidement. Vraiment ! Ne tombez pas dans le panneau des « Get-Rich-Quick Scheme ». De plus, ce n’est pas seulement des rendements extraordinaires en bourse, des investissements en immobilier locatif ou des cryptomonnaies spéculatives qui peuvent expliquer une augmentation rapidement du patrimoine.

Alors, comment est-ce possible? Dans mon cas, je l’explique de 3 façons (d’ailleurs, ce sont les 3 axes). Bien que je parle de mon cas en particulier, j’ai remarqué que ce sont généralement les 3 éléments sur lesquels les personnes et les couples qui se constituent un patrimoine mettent l’accent… soit de façon séquentielle, soit en parallèle (ex. : les axes 1 et 3, lorsque l’axe 2 est terminé).

Les 3 axes pour augmenter son patrimoine rapidement

Donc, que sont ces 3 axes ?

Pour augmenter son patrimoine et ses actifs, vous devez travailler sur les 3 axes suivants :

- Nouvelles épargnes

- Remboursements des dettes

- Rendements des placements

Comme mentionné précédemment, une combinaison de ces 3 axes permet d’augmenter son patrimoine et son actif net rapidement. Pour certains d’entre vous, ce seront les nouvelles épargnes et les rendements sur les placements qui expliqueront l’augmentation de votre patrimoine. Pour d’autres, ce pourrait être le remboursement des dettes.

À LIRE : Pourquoi et comment calculer votre actif net?

Le concept des axes est assez général, mais son application est unique. Pourquoi? Car nous avons tous des situations personnelles et financières différentes. De plus, nous avons tous des objectifs financiers et non financiers différents. Ainsi, l’application du concept des axes est différente d’une personne à l’autre…

Outil de calcul de l’actif net

Mon outil de calcul de l’actif net est un fichier Excel qui vous aide à documenter votre parcours vers l’indépendance financière. Il permet d’entrer vos actifs et vos passifs et calculer automatiquement votre actif net.

*Gratuit pour les membres du groupe «Les finances pour tous»

Comment appliquer le concept des 3 axes ?

Personnellement, j’ai travaillé simultanément sur ces 3 axes au cours des 10 dernières années. Pas un. Pas deux. Mais bien les trois en même temps! 🙂

Mais, pour la partie « remboursements des dettes », je n’avais qu’une seule dette… mon prêt hypothécaire. Honnêtement, si j’avais eu des dettes de consommation, j’aurais laissé de côté temporairement les axes 1 (nouvelles épargnes) et 3 (rendements des placements) pour me concentrer uniquement sur les remboursements des dettes. Pourquoi épargner et investir lorsqu’on a des dettes de consommation? D’ailleurs, c’est ce que j’ai toujours recommandé dans mon plan de retraite (voir l’étape 2 « Rembourser vos dettes »).

Voici ce que j’ai fait, personnellement, pour chacun de ces 3 axes… Et ce que vous pouvez faire, vous aussi ! 🙂

Axe 1 : Nouvelles épargnes

Tout d’abord, il faut avoir de l’argent disponible à la fin du mois pour être capable d’épargner/investir. C’est vrai! Je suis d’accord! Dans cette optique, nous avons tous une capacité d’épargne différente.

Comment se créer une marge de manœuvre pour épargner et investir ?

Dans notre cas, on avait une marge de manœuvre importante pour épargner et investir, bien qu’on ait vécu sur un seul salaire pour notre famille de 4 (2 adultes et 2 enfants). Il y a plusieurs raisons pour cela, notamment mon salaire élevé lorsque je travaillais à temps plein (jusqu’en 2021). Mais, surtout, car on avait optimisé les 3 postes de dépenses les plus importants des ménages canadiens (nous compris), soit :

- Habitation

- Transport

- Alimentation

À LIRE : Les 3 postes de dépenses les plus importants à optimiser

Comment investir les sommes disponibles ?

Maintenant, comment épargner et investir les sommes disponibles? Personnellement, je considère que les stratégies d’investissement les plus simples sont aussi les plus payantes à long terme. Le comportement est souvent plus important que la logique financière ou les mathématiques. Le temps était l’autre élément clé ! Dans notre cas, on a investi de petites sommes périodiques (mieux connu sous l’acronyme DCA qui veut dire « Dollar-Cost Averaging ») en bourse, dès que des sommes étaient disponibles pour investir, et ce, peu importe l’économie, les marchés financiers ou les cycles boursiers.

À LIRE : Qu’est-ce qu’une stratégie d’achats périodiques par sommes fixes?

De plus, je ne mise pas toutes mes épargnes sur des sociétés technologiques comme Amazon, Tesla ou plus récemment Nvidia (+150 % depuis le 1er janvier). Ou sur des cryptomonnaies comme Bitcoin ou Ethereum (j’en ai, mais uniquement un faible pourcentage de mes actifs). Eh non! J’ai plutôt opté pour une stratégie d’investissement passive, en investissant dans un seul FNB d’allocation d’actifs par compte d’investissement (REER, CELI, compte non enregistré…) à l’aide d’une plateforme de courtage en ligne.

À LIRE :

- Quelle est la meilleure plateforme de courtage en ligne

- Tableau comparatif des FNB de répartition d’actifs

Bien entendu, le FNB choisi correspond à mon profil d’investisseur. D’ailleurs, si vous êtes curieux, voici la dernière mise à jour de mon portefeuille boursier : « Mon portefeuille d’investissement – Mai 2024 »

★Offre vedette★

Wealthsimple : Prime de 1%

Obtenez une prime en argent de 1% lorsque vous transférez ou déposez au moins 15 000 $. Il n’y a pas de maximum, alors le montant de la prime est illimité. C’est la meilleure promotion de Wealthsimple à date. De plus, en utilisant mon code «SSMJWA», vous obtenez un bonus supplémentaire de 25$.

Avantages de Wealthsimple Trade :

- Pas de frais d’administration, pas de frais de négociation, pas de solde minimum requis.

- Fractions d’actions

- Prêt d’actions (pour générer des revenus passifs)

- Dépôts instantanés jusqu’à 50 000 $ (clientèle «Essentiel»)

- Investissements automatiques à la fréquence de votre choix

- Opérations boursières en dollar américain sans commission (clientèle «Avantage» et «Génération»)

Si vous n’avez pas 15 000 $, mais que vous voulez commencer à investir en bourse, vous pouvez quand même utiliser mon code «SSMJWA» et obtenir un bonus de 25$.

Axe 2 : Remboursements des dettes

Ensuite, l’axe 2 correspond aux remboursements des dettes.

Bonnes dettes vs mauvaises dettes

Oui, je sais… Vous allez me dire qu’il y a de « bonnes » dettes et de « mauvaises » dettes. C’est vrai ! Mais, peu importe la nature de la dette (carte de crédit, prêt-auto, hypothèque, marge de crédit, prêt-REER, etc.), elle apparait au passif dans un bilan financier…

Certes, il y a des dettes qu’il faut rembourser le plus rapidement possible : dettes de consommation, prêt-auto, soldes de carte de crédit, marge de crédit pour rénover la cuisine et impressionner ses amis, etc. Tandis que d’autres permettent d’accumuler des actifs à long terme : prêt-REER, prêt pour investissements, levier pour investir dans l’immobilier locatif, etc. De plus, certaines de ces dettes sont déductibles d’impôts (ex. : prêt pour investissement, s’il s’agit d’un compte non enregistré).

Mais, à mon avis, une dette reste une dette… Et un « poids » dans votre budget et dans votre esprit, pour certains d’entre vous (ex. : insomnie financière).

Pour nous, le remboursement de dettes a été un des 3 axes importants pour augmenter notre patrimoine rapidement. Comme je l’ai mentionné précédemment, et comme vous le constater si vous lisez nos bilans financiers, notre seule dette est un prêt hypothécaire. Actuellement, on a une hypothèque de 4 500 $ sur une maison d’une valeur marchande de 375 000 $. Eh oui! 4 500 $…

Comment rembourser son hypothèque plus rapidement ?

Dans notre cas précis, on a uniquement un prêt hypothécaire. Pour rembourser rapidement notre hypothèque, on effectue des remboursements hebdomadaires en accéléré. De plus, quand nous avons de l’argent disponible dans le compte bancaire, on effectue une remise en capital supplémentaire, malgré notre taux d’intérêt de 1,84 % pour 5 ans fixe. Notre objectif était d’avoir terminé de rembourser notre hypothèque à la fin de notre terme de 5 ans (automne 2025). Je vous confirme que notre objectif sera atteint bientôt… car notre dernier versement hypothécaire sera à la fin du mois de septembre 2024! 🙂

Vous n’avez pas besoin de me dire qu’il est plus rentable d’investir que de rembourser l’hypothèque plus rapidement, qu’il est plus intéressant d’étaler les paiements de l’hypothèque le plus loin possible, etc. Je suis conscient de cela. Mais, il n’y a pas que l’aspect financier ou mathématique à prendre en considération. On est tous différents… et ainsi sont nos objectifs ! Personnellement, on veut diminuer nos paiements récurrents dans notre budget, diminuer les décaissements de nos placements à la retraite (précoce), etc.

À LIRE : Pourquoi je veux rembourser mes dettes rapidement ?

Comment rembourser, le plus rapidement possible, des dettes de consommation ?

Si vous avez des dettes de consommation, le premier axe sur lequel travailler, à mon avis, est le remboursement des dettes. Non seulement vous dormirez mieux, mais en plus, vous aurez une plus grande marge de manœuvre dans votre budget pour épargner et investir (l’axe numéro 1) qui pourra un jour générer des rendements intéressants (l’axe numéro 3).

Outil de budget

Mon outil de budget est un fichier Excel pour documenter vos revenus et vos dépenses, classés par catégories. Objectif : comprendre où s’en va votre argent!

*Gratuit pour les membres du groupe «Les finances pour tous»

Pour rembourser vos dettes, il y a 2 méthodes bien connues, soit la méthode « avalanche » (méthode plutôt financière/mathématique) et la méthode « boule de neige » (méthode plutôt comportementale). Personnellement, j’ai une préférence pour la méthode « boule de neige »… Mais, c’est à vous de voir celle qui correspond le mieux à votre profil.

À LIRE : Rembourser ses dettes : méthode avalanche ou méthode boule de neige?

Axe 3 : Rendements des placements

Finalement, le 3e axe et non le moindre… les rendements sur les placements! Ici, encore une fois, c’est souvent la simplicité dans la stratégie d’investissement qui est payante.

Les rendements de mes placements

Comme expliqué dans le premier axe pour augmenter rapidement son patrimoine (épargner/investir), j’investis personnellement dans un seul FNB d’allocation d’actifs par compte d’investissement. Ainsi, je n’essaie pas de synchroniser le marché (« Market Timing »). Je n’essaie pas de sélectionner le prochain Nvidia ou la prochaine saveur du moment : véhicules électriques, jetons non fongibles (NFT), intelligence artificielle (IA), etc. Et, surtout, je n’ai pas besoin de lire les états financiers trimestriels des sociétés cotées en bourse. Pour ceux et celles que ça intéresse (et c’est bien correct), je vous laisse ma place ! 🙂

Mais, à long terme, les marchés financiers vont augmenter, entre autres, avec la croissance économique. Je le répète, « à long terme » ! Car, à courts et moyens termes, il y aura des variations en bourse, des marchés baissiers, des marchés haussiers, des crises économiques, etc. Cependant, les variations à court terme ne sont pas importantes pour l’enrichissement à long terme.

Les rendements générés par mes placements sont généralement du gain en capital (non réalisé), mais mon FNB d’allocation d’actifs verse aussi un dividende trimestriel.

À noter qu’il existe d’autres bonnes stratégies d’investissement que l’investissement indiciel et passif à l’aide d’un FNB d’allocation d’actifs à frais modiques. Par exemple, les actions à dividendes élevés ou l’investissement par croissance du dividende (DGI). D’ailleurs, j’en parle dans cet article.

Types de revenus de placements

Les rendements des placements se trouvent sur plusieurs formes et sont tous imposés différemment au Canada :

- Revenus d’intérêts (à éviter, si possible, autant pour le faible rendement que pour l’imposition au taux marginal)

- Revenus de dividendes (avantage fiscal)

- Gains en capital (avantage fiscal – même si le gouvernement augmente, à partir du 25 juin 2024, le taux d’inclusion de 50 % à 66,6 % pour les gains supérieurs à 250 000 $ par année pour un particulier)

À LIRE : Comparaison des revenus de placements (Revenu d’intérêts vs Gain en capital vs Dividendes)

★ Comment investir en bourse ★

→ Pour investir en bourse, vous devez ouvrir un compte d’investissement avec un courtier en ligne. Au Canada, il y a actuellement 4 courtiers en ligne sans frais de commissions ou à faibles commissions :

- Wealthsimple Trade*

- Desjardins Courtage en ligne (Disnat)

- Banque Nationale Courtage direct (BNCD)

- Questrade*

Personnellement, on investit en bourse avec Wealthsimple Trade* (sauf les REEE sur Disnat) pour sa simplicité et sa facilité d’utilisation. Sur ces deux plateformes, nous avons un portefeuille d’investissement de 750 000 $ (CELI x 2, REER x 2, REEE x 5 et Compte non-enregistré).

Quel axe favoriser en premier ?

Comme je disais précédemment, le concept des axes est assez général, mais son application est unique…

Pour certains d’entre vous, c’est le remboursement des dettes qui est (ou sera) le plus important, à cause de la situation financière dans laquelle vous vous trouvez… Ou, sinon, à cause du taux d’intérêt de votre prêt hypothécaire, de votre prêt-auto, ou d’une autre dette…

Pour d’autres personnes, comme celles au début de leur carrière (patrimoine peu élevé) ou au début de leur parcours vers l’indépendance financière, ce sont probablement les nouvelles épargnes qui feront la différence. En effet, le premier 100 000 $ de placements est généralement atteint avec de l’épargne, en majeure partie. Les intérêts auront un effet plus important (par rapport à votre salaire) par la suite. Par exemple, 7 % de rendement sur 50 000 $ de placements n’est que 3 500 $, tandis que 7 % de rendement sur 500 000 $ de placements est 35 000 $. Un jour, le rendement de vos placements sera supérieur à votre salaire annuel…

Dans notre cas, on a travaillé sur les 3 axes en parallèle : nouvelles épargnes, remboursements des dettes (hypothèques) et rendements des placements. Après plus d’une décennie dans ce long parcours vers l’indépendance financière, on aura réussi à atteindre notre objectif concernant l’axe numéro 2. En effet, d’ici quelques mois, on aura complètement remboursé notre prêt hypothécaire et on n’aura plus de dettes !

Bref, tout cela pour dire qu’il n’y a pas de réponse universelle. Chaque personne est unique, chaque parcours est différent… D’ailleurs, c’est pratiquement toujours le cas, en finances personnelles!

Comment augmenter son patrimoine rapidement : Conclusion

En résumé, il n’y a pas de recette miracle ni de recette magique, pour augmenter rapidement son patrimoine ! Le concept des 3 axes est assez simple à comprendre. En effet, il consiste à travailler sur les éléments suivants :

- Nouvelles épargnes

- Remboursements des dettes

- Rendements des placements

Néanmoins, il faut beaucoup de motivation et de persévérance pour s’enrichir et augmenter son patrimoine. Mais, si j’ai pu le faire, je suis certain que vous pouvez le faire vous aussi ! 🙂

Il ne s’agit pas d’un sprint, mais plutôt d’un marathon! Dans mon cas, ce parcours vers l’indépendance financière aura duré un peu plus d’une décennie. Bien que j’aie quitté le monde de travail traditionnel (le 9 à 5), mon parcours est loin d’être terminé !

Et vous, sur lequel des 3 axes accordez-vous le plus d’importance?

Meilleures Offres

Suivez-moi sur :

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Salut R101,

intéressant comme d’habitude. Chez nous, c’est nouvelles épargnes et rendement car aucune dette. Quoique nous recherchons une nouvelle maison et que nous devrions nous ré-endetter. Nous travaillerons donc a ce moment sur les 3 axes.

Merci beaucoup Bigdji 🙂 Bravo pour la bonne gestion de vos finances personnelles et ainsi des 3 axes pour s’enrichir! 🙂

Salut R101,

C’est un sujet tout à propos. Le concept de patrimoine et de valeur nette me semble généralement négligé dans les préocupations des investisseurs. Beaucoup de gens dépensent l’essentiel de leur énergie à chercher le prochain titre vedette qui propulsera leur portefeuille. Or, j’ai réalisé avec le temps que notre patrimoine familial a réellement pris son envol qu’à partir du moment où j’ai tourné mon attention sur notre valeur nette plûtot que sur les titres boursiers (….bien que je n’ai jamais vraiment été du type boursicoteur). « Don’t get me wrong », la stratégie d’investissement est importante et il y a certainement de l’optimisation à y faire, mais une fois en place, elle devrait n’être qu’accessoire. Au final, la seule façon de générer de la valeur, c’est de focuser sur l’ensemble des facteurs de croissance que tu énumères, et pas seulement sur le titre du jour.

Aussi, je me permettrais un petit commentaire sur la rentabilité du remboursement de l’hypothèque vs l’investissement. Il faut garder en tête que cette conclusion n’est vraie que dans les conditions de marché actuelles. Personne ne sait de quoi seront fait les taux de demain. Par contre, on sait très bien que les taux d’intérêts actuels sont une anomalie des 40, voire 50 dernières années au Canada. Je suis loin d’être certain que tous les ayatollah qui s’opposent au remboursement hypothécaire anticipé en tiennent compte dans leur conclusion. Ça me semble plus souvent qu’autrement être un discours de conseiller en placement plutôt que de gestionnaire de patrimoine.

Merci pour l’article!

Bonjour Philippe,

J’ai eu le même constat que vous, après plusieurs années dans mon parcours vers l’IF / FIRE. D’ailleurs, c’est une des raisons pour lesquelles j’ai laissé tomber les multiples FNBs et titres individuels pour n’investir que dans un seul FNB d’allocation d’actifs par compte. La stratégie d’investissement est importante, mais les autres facteurs de croissance le sont eux aussi! 🙂

Je suis d’accord avec vous concernant le débat du remboursement de l’hypothèque vs l’investissement. Les conditions de marché seront assurément différentes dans 5-10-15 ans et les projections (rembourser vs investir) ne seront plus les mêmes. Ceci étant dit, je ne pense pas que le débat va se conclure de sitôt… 🙂

Merci pour votre participation à la discussion!

Au plaisir,

R101

Merci! Très intéressant comme toujours. J’adore la simplicité de l’explication des trois axes. Je vais m’en servir pour aider mes filles à bien s’éduquer financièrement. Dans notre cas, on a payé notre maison en premier (c’était notre seule dette) et ouf, quel soulagement. On se dit, s’il nous arrive une « bad luck » au moins on a une maison qui nous appartient. À 5 ans de la retraite on focus sur l’épargne.

Bonjour Manon,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Quelle bonne idée d’utiliser ces explications pour éduquer financièrement vos filles! C’est important de s’éduquer financièrement, mais ce l’est encore plus de donner cette éducation à nos enfants! 🙂

Au plaisir d’échanger avec vous.

R101

bel article…!

de mon coté, j’ai pas de dettes. mais je cherche à apprendre davantage sur les placements et comment générer des revenus avec ceux-ci.

Bonjour Carine,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Bravo de vivre sans dettes! Vous êtes au bon endroit pour apprendre sur les placements et générer des revenus!

Au plaisir d’échanger avec vous!

R101

Merci pour ton article qui dégage une simplicité.

Ça aide à se concentrer à mettre notre énergie au bon endroit.

J’entends beaucoup parlé d’inflation et déflation. Ça ne semble pas anodin et une partie de la communauté FIRE ne m’apparait pas y porter une si grande attention. Un prochain article sur le sujet? 🙂

A+

Je pense que c’est un commentaire en double. J’ai répondu dans le prochain commentaire…

Merci pour ton article. Il contribue à mon besoin de simplicité! Et il m’aide à rester « focus » après quelques années sur le chemin (présentement seul, Coast Fire, 28 ans).

J’entends beaucoup parlé d’inflation/déflation et ça ne semble pas anodin. Un prochain article sur le sujet? 🙂

J’observe une propriété et des crypto-actifs dans ta stratégie. J’observe aussi que tu es exposé à plusieurs devises et plusieurs pays.

Dans tous les cas, merci et profitez-bien de vos prochaines années dans le Nord!

Bonjour Pascal,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Êtes-vous déjà « Coast FIRE » à 28 ans? Ou vous avez 28 ans et vous visez/voulez atteindre « Coast FIRE »? Néanmoins, c’est un bel objectif 🙂

Vous avez raison… Même s’il a beaucoup de discussions sur l’inflation (ou déflation) dans les nouvelles économiques, la communauté FIRE n’en parle pas beaucoup. Je ne peux pas répondre pour les autres. Mais, pour moi, c’est un sujet qui ne change rien à ma stratégie financière. Je continue d’investir sur le pilote automatique, dans la mesure du possible, c.-à-d. un FNB d’allocation d’actifs par compte d’investissement (CELI, REEE, REER). Aujourd’hui, on parle d’inflation. Demain, on parlera de gouvernements. Après-demain, on parlera de…

Pour les cryptomonnaies, vous avez raison… je suis un peu plus actif. J’aimerais que ce soit passif, mais le « marché » n’est pas encore rendu là. Peut-être qu’un jour, il y aura des FNB de cryptomonnaies semblables aux FNB d’allocation d’actifs…

Au plaisir d’échanger avec vous.

R101

Pour le 2e axe, le remboursement des dettes, j’ai la même vision que toi. En fait, il y a deux raisons pour lesquelles je veux rembourser plus rapidement mon hypothèque et ce, malgré les taux historiquement bas. 1.Je veux avoir un besoin moins élevé de revenus d’ici quelques années, afin de pouvoir travailler à temps partiel (au pire, car au mieux serait évidemment de pouvoir me consacrer à 100% à un projet qui ne rapporterait peut-être pas immédiatement). 2.Afin de pouvoir utiliser éventuellement l’équité pour faire un collatérale et acheter un autre bien immobilier.

Sinon, je priorise un peu tout ça à la fois. J’injecte à chaque paie de nouvelles économies à investir, je rembourse la seule dette que j’ai (l’hypothèque) quand j’ai un surplus et je maximise mes rendements le plus possible. Je trouve que ça va un peu tout ensemble.

Merci pour cet article intéressant!

Bonjour Cynthia,

On pense effectivement de la même manière! 🙂 La seule différence est que je voudrais utiliser l’équité sur ma maison principale pour investir en bourse, ou lieu d’investir en immobilier. Mais, le principe est le même 🙂

Bonne semaine et au plaisir,

R101

Merci Vincent. Super pertinent et éducateur comme d’habitude

Personnellement j’adopte la même stratégie sur vous avec une petite variable.

Je suis quasiment le seul salarié de la maison et je n’ai plus de droit de REER, à cause du facteur d’équivalence du Rtegop. À part les 5k auxquelles j’ai le droit annuellement.

Alors, j »essaie de rembourser mon hypothèque pour dégager de l’équité pour pouvoir opter pour la stratégie prêt-investissement dans un compte non enregistré frais d’intérêts vont agir comme des REER pour réduire mon revenu imposable et augmenter les subventions pour mes 3 enfants.

J’avais déjà lu un de tes commentaires sur Facebook à ce sujet et j’ai hâte de te lire la dessus.

Merci encore pour toutes les informations que tu nous partagé

Bonjour Ghassan,

Effectivement, la manœuvre Smith est une stratégie fiscale très intéressante qui permet de rendre les intérêts de votre prêt hypothécaire déductible d’impôt (c.-à-d. d’utiliser l’équité sur la maison pour l’emprunter et l’investir et ainsi pouvoir déduire les frais d’intérêts payés sur le « prêt placement » dans la déclaration de revenus).

Je n’ai pas encore rédigé d’articles à ce sujet, mais j’aimerais bien un jour… 🙂

Au plaisir,

R101

Salut R101,

Pour répondre a la question de l’article, j’ai préféré rembourser ma dette hypothécaire plus rapidement. Avec l’arrivée de ma conjointe dans le portrait on a pu faire des remboursements anticipés et rembourser en 9 ans. Depuis on met le même montant dans des placements non enregistré. (On maximisait déjà Reer, celi) .

Je suis curieux de lire un futur article sur le commentaire précédent. J’avais jongler avec l’idée d’emprunter pour investir. J’avais même posé la question a Daniel Germain (https://www.lesaffaires.com/blogues/daniel-germain/pret-levier–tappelles-tu-robocop/606787). Finalement nous avons opté pour investir sans prêt. On se disait que si on s’était dépêché a rembourser le prêt, il était illogique de re-emprunter… Avec un taux d’intérêt sur marge hypothécaire qui frôle le 7%, je suis content de ma décision. Parcontre j’aurais bien aimé avoir un tableau comparatif. Daniel pointe vers un vieux article pour les chiffres, mais je trouve l’exemple boiteux…

Bonne journée R101, c’est toujours un plaisir de te lire.

Bonjour Stéphane,

Merci de partager votre témoignage avec nous. BRAVO d’avoir remboursé votre prêt hypothécaire en moins de 10 ans et d’avoir maximisé vos comptes enregistrés (REER et CELI) !

J’ai la même réflexion que vous… Après avoir fait tous ses efforts pour vous libérer de ses dettes, voulez-vous vraiment réemprunter pour investir avec levier ? Certes, il y a des avantages intéressants : déductions pour les frais financiers (ex. : si vous avez des revenus imposables élevés c.-à-d. un taux marginal d’imposition élevé), rendement composé sur la somme avec levier, etc. Mais, c’est difficile (voir impossible) de quantifier le risque, le stress financier, etc.

Effectivement, les chiffres utilisés dans l’article de Daniel Germain (qui est un de mes idoles!) datent de 2011. Il pourrait être intéressant de refaire un calcul/tableau à jour avec les données de 2023…

Bonne semaine et au plaisir,

R101