Dernière mise à jour : 11 mars 2024

Initialement, notre objectif était d’accumuler 200 000 $ pour les études postsecondaires de nos deux enfants à l’aide d’un REEE autogéré. Maintenant, cet objectif a été révisé à 300 000 $, et ce, avec un changement dans l’allocation de nos actifs. J’en parlais dans un article du mois d’octobre 2023 (source). Mais, en guise de rappel, on a retiré une somme de 28 000 $ du compte non enregistré pour le déplacer dans le compte REEE familial autogéré. Cette somme de 28 000 $ correspond à une cotisation non subventionnée de 14 000 $ par enfant. Dans cet article, j’explique ce changement de stratégie dans le REEE et ce qu’est la cotisation non subventionnée de 14 000 $.

📩 Abonnez-vous à notre infolettre :

Dans cet article :

- Règles et plafonds de cotisation à un REEE

- Plafonds de cotisation et des subventions

- Plafond de cotisation à vie

- Qu’est-ce que la cotisation non subventionnée de 14 000 $ dans le REEE

- Simulations avec un rendement entre 5 % et 7 %

- Projections pour le REEE autogéré de nos enfants

Règles et plafonds de cotisation à un REEE

Le régime enregistré d’épargne-études (REEE) est un compte utilisé pour épargner pour les études postsecondaires de son enfant. Les revenus accumulés dans le REEE sont exempts d’impôt tant qu’il demeure dans le REEE.

Il existe plusieurs subventions gouvernementales pour les REEE, notamment :

- Subvention canadienne pour l’épargne-études (SCEE)

- Bon d’études canadien (BEC)

- Incitatif québécois à l’épargne-études (IQEE)

Pour en savoir plus sur le REEE, les subventions et l’impôt sur les PAE de l’enfant :

Plafonds de cotisation et de subventions

Le REEE a un plafond de cotisation à vie de 50 000 $ par enfant.

De leur côté, les subventions gouvernementales ont un plafond à vie, soit 7 200 $ pour la SCEE (Canada) et 3 600 $ pour l’IQEE (Québec). Mais, aussi, un plafond annuel, soit 500 $ et 250 $ respectivement.

Les subventions maximales sont atteintes avec des cotisations REEE de l’ordre de 36 000 $.

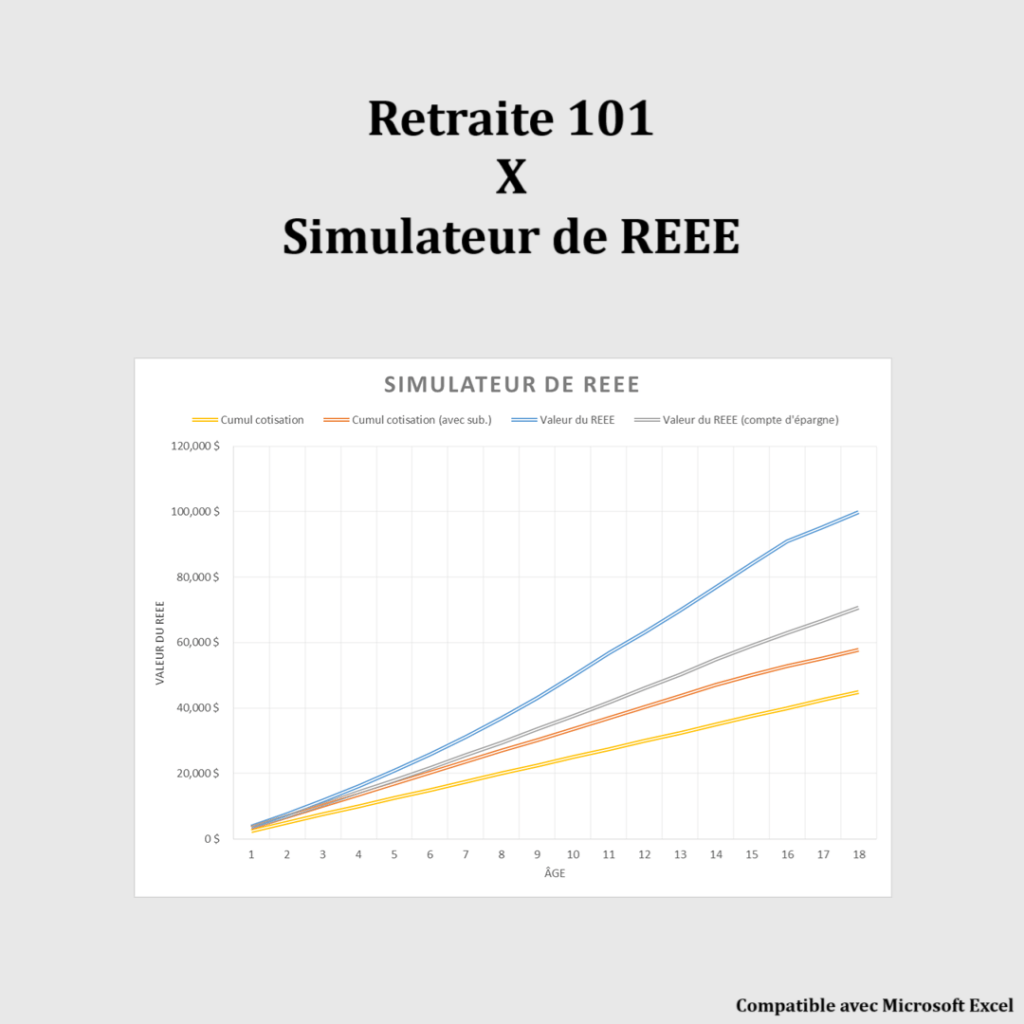

Simulateur de REEE

Planifiez et suivez les subventions et contributions dans un REEE pour vos enfants ou petits-enfants. Visualisez l’impact des cotisations et subventions gouvernementales sur l’épargne-études.

Avantages :

- Calculer les subventions disponibles (Canada, Québec)

- Évaluer l’épargne totale selon les cotisations

- Aider à planifier l’éducation de vos enfants efficacement

Testez le simulateur de REEE et optimisez vos cotisations.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. En savoir plus : Boutique en ligne Retraite101.

Plafond de cotisation à vie

Ainsi, beaucoup de personnes oublient le plafond de cotisations de 50 000 $ et ne cotisent pas au REEE au-delà des 36 000 $.

Même si les cotisations entre 36 000 $ et 50 000 $ ne sont pas subventionnées, il ~peut~ être avantageux pour plusieurs familles de procéder ainsi. Si vous avez les moyens, bien entendu…

Par exemple, si tous les comptes enregistrés (REER, CELI, CELIAPP …) sont maximisés et que vous n’avez pas de passifs. Les intérêts générés sur cette somme de 14 000 $ (50 000 – 36 000 = 14 000 $) seront à l’abri de l’impôt jusqu’au retrait par le bénéficiaire (l’enfant).

Lorsque l’enfant sera aux études postsecondaires, le souscripteur (le parent) reprendra cette somme de 14 000 $. L’enfant, de son côté, pourra décaisser le rendement généré sur presque deux décennies. Bien entendu, le rendement est imposable au nom de l’enfant, comme pour toutes les PAE. Mais, l’enfant payera peu ou pas d’impôt, selon le montant décaissé chaque année. Merci au « montant personnel de base ».

La question est de savoir ce qui est le plus avantageux entre investir cette somme d’argent dans un compte non enregistré (profiter du taux d’imposition « réduit » sur les revenus de dividendes ou les gains en capital) ou dans le REEE sans subvention.

C’est du cas par cas, comme toujours, en finances personnelles.

D’ailleurs, c’est pour cela que ça s’appelle des finances « personnelles »… 🙂

Qu’est-ce que la cotisation non subventionnée de 14 000 $ dans le REEE

Comme mentionné précédemment, on a effectué en septembre 2023 une cotisation de 28 000 $ dans le compte REEE familial autogéré de nos deux enfants. Cela représente 14 000 $ par enfant, soit la différence entre le plafond de cotisation à vie d’un REEE (50 000 $) et le montant qui permet de maximiser les subventions fédérales et provinciales (36 000 $) – comme expliqué dans la section précédente.

Ainsi, cet ajout de 14 000 $ par enfant, en plus des cotisations de 2 500 $ par enfant par année que nous allons continuer au cours des prochaines années, nous permettra d’atteindre le plafond à vie de cotisation REEE. Soit, 50 000 $ par enfant.

D’ici la période de décaissement du REEE (PAE), il y aura du rendement composé généré à l’abri de l’impôt. Ce rendement appartient aux enfants et sera utilisé pour leurs frais de scolarité, frais afférents aux études… ou une aide supplémentaire dans la vie ! Par exemple, effectuer une cotisation au CELI ou CELIAPP… 😉

Simulations avec un rendement entre 5 % et 7 %

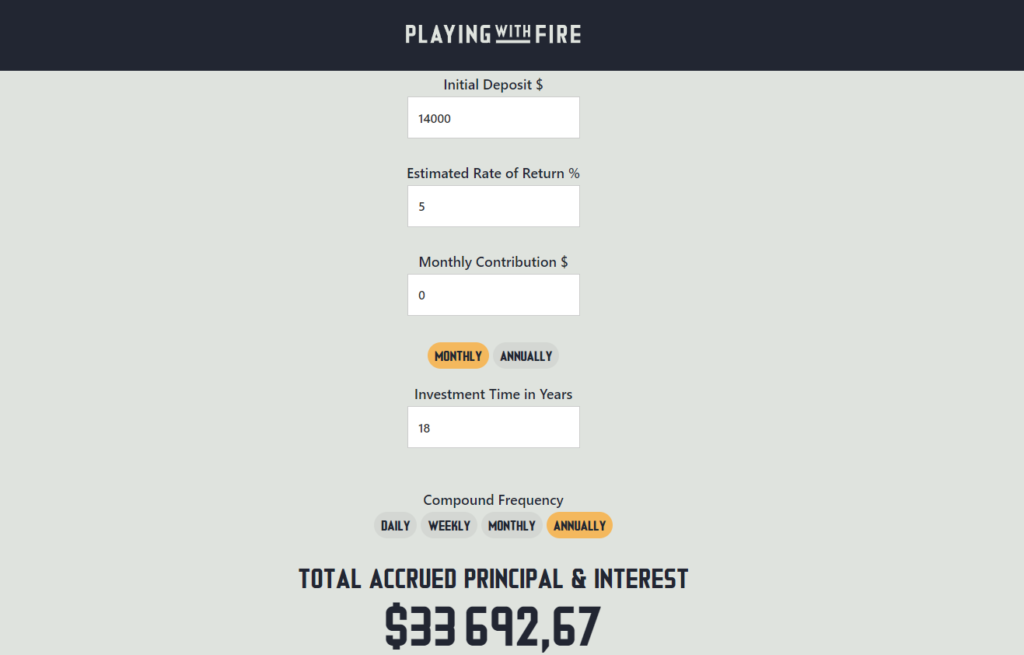

Avec une cotisation non subventionnée de 14 000 $ effectuée lors de la première année, on parle d’une somme de 33 692 $ (avec un rendement annuel moyen de 5 %) lorsque l’enfant commencera ses études postsecondaires.

Si le rendement annuel moyen est de 6 %, on parle plutôt d’une somme de 39 960 $ à 18 ans.

Si le rendement annuel moyen est de 7 %, on parle plutôt d’une somme de 47 319 $ à 18 ans.

Projections pour le REEE autogéré de nos enfants

Dans notre cas, on a effectué cette cotisation supplémentaire non subventionnée de nos enfants alors qu’ils avaient 6 ans et 3 ans. Alors, on ne profitera pas de ce rendement composé sur ~2 décennies.

Mais, plutôt, sur 12 ans et 15 ans respectivement.

Avec cet horizon de placement et un rendement prévu de 7 %, on projette obtenir une somme de 31 530 $ pour le plus vieux et 38 626 $ pour le plus jeune.

C’est une somme additionnelle non négligeable. Merci au rendement composé! 🙂

Bien entendu, ce n’est pas tout le monde qui a 14 000 $ (par enfant) qui « dort » dans un compte…

Personnellement, on avait cette somme d’argent dans mon compte personnel non enregistré. Alors, on a décidé de l’utiliser pour donner une autre longueur d’avance à nos enfants. On est déjà dans une bonne position financière et on voudrait que nos enfants le soient davantage.

Bien entendu, c’est notre façon de voir les choses. Votre opinion peut être différente et c’est correct ainsi.

Et vous, que pensez-vous de ce changement de stratégie dans le REEE et ce qu’est la cotisation non subventionnée de 14 000 $?

Meilleure Offre

| 💰 Recevez une prime allant jusqu’à 3 % lorsque vous vous inscrivez et transférez un compte admissible chez Wealthsimple avant le 31 mars 2026. Entrez mon code «SSMJWA» pour une prime supplémentaire de 25$. |

Mes outils de finances personnelles pour gérer votre budget et planifier votre retraite 💻

Découvrez mes outils Excel de finances personnelles pour suivre votre budget, votre actif net, planifier votre retraite et votre épargne-études.

- Outil de budget mensuel – suivez facilement vos revenus et dépenses

- Suivi de l’actif net – visualisez votre patrimoine

- Bilan patrimonial simplifié – regroupez tous vos actifs et dettes

- Calculateur CoastFIRE – planifiez votre indépendance financière

- Simulateur de REEE – optimisez l’épargne-études de vos enfants

- Simulateur de décaissement – testez vos retraits à la retraite

- Calculateur de report PSV/RRQ – maximisez vos prestations

- Outil pour estimer le RREGOP – prévoyez vos revenus futurs

- Calculateur Taux d’épargne – suivez votre progression

Les achats sont effectués via BuymeaCoffee*, plateforme sécurisée. Tous les produits sont pour un usage personnel et ne constituent pas des conseils financiers.

Votre devriez mentionner qu’il s’agit d’une stratégie de replie.

Elle est valide dans le contexte que vous n’avez plus d’espace de cotisation dans l’un ou l’autre de vos CELI respectifs. Car en fait, vous cherchez à minimiser l’impôt sur les gains d’un placement 28000$. La plus-value dans un CELI est non imposable, ce qui rend cette stratégie plus efficace.

Bonjour Alain,

Effectivement, il s’agit d’une stratégie intéressante lorsque les CELI (et les CELIAPP, le cas échéant) sont maximisés. Je croyais l’avoir mentionné, mais il faut croire que non. Je me prends une note pour l’ajouter dans l’article…

Bonne soirée,

R101

P.S. Je viens de relire l’article et c’était bien mentionné (voir ci-dessous). Je vais laisser l’article tel quel pour le moment…

Je vous lis et j’aimerais tellement comprendre lequel FNB. Un conseiller pourrait m’aider convenablement à choisir?

Bonjour Christine,

Que voulez-vous savoir exactement à propos des FNB ?

Personnellement, j’investis uniquement dans des FNB d’allocation d’actifs, aussi appelés FNB de répartition d’actifs ou FNB tout-en-un.

Voici un tableau comparatif, pour vous aider dans votre choix :

https://retraite101.com/tableau-comparatif-fnb-de-repartition-d-actifs/

Bonne soirée,

R101

Bonjour et merci pour votre article. Avoir su est-ce que vous auriez mis la somme de 28000$ dans le compte la 1ere année et ensuite faire les cotisations de 2500$/an ? En effet le 14000$ sera plus longtemps au travail. Encore faut-il avoir le 14000$ de disponible pour pouvoir l’intégrer au REEE dès le début.

Bonjour Jérémy,

Oui, je l’aurais fait à la première année. En plus, j’avais les sommes requises… On apprend tous les jours, moi compris. 🙂

Au plaisir,

R101

J’ai même lui un article il y a quelques années qui disait que ça pouvait meme être plus avantageux de cotiser les 50 000$ des l’an 1 et perdre ainsi tous les subventions (sauf pour la 1ere année bien évidement). On parle ici d’un couple ou tous les comptes enregistrés sont max.

Bonjour David,

C’est effectivement plus avantageux de cotiser 50 000 $ d’un coup, la première année, que la stratégie de cotiser 16 500 $ la première année (soit, la cotisation annuelle de 2 500 $ et la cotisation non subventionnée de 14 000 $), puis 2 500 $ les années suivantes. Ceci étant dit, l’avantage est somme toute marginal (quelques milliers de dollars au bout de 18 ans) et le risque est beaucoup plus élevé, car on se prive des subventions garanties et on mise sur un rendement composé non garanti. Nicolas Bérubé l’avait bien expliqué dans son article du 10 mars 2024 : Les médailles de bronze, d’argent et d’or du REEE. Puis, il avait ajouté la médaille « platine » dans son article de la semaine suivante (à la toute fin de cet article).

Bonne journée,

R101

Bonjour. Je m’intéresse à la période de décaissement du REEE. S’il est vrai que l’enfant payera peu ou pas d’impôts s’il reste en bas du montant personnel de base, il y a toutefois un impact fiscal sur la famille. Je parle de la perte du « montant transféré par un enfant majeur aux études postsecondaires ». Dans les faits, le versement du PAE se traduit par un cout fiscal pour le parent de 14%. Si on compare à l’alternative d’un placement non enregistré qui génère uniquement du gain en capital, l’approche proposée n’est avantageuse que si votre taux marginal d’imposition est supérieur à 28%. Et la stratégie REEE non subventionnée vient avec les risque que l’enfant ne soit pas aux études suffisamment longtemps pour passer tous les PAE en restant en bas du montant personnel de base.

Voici un lien qui explique la réduction de ce crédit d’impôts en fonction du revenu: https://cffp.recherche.usherbrooke.ca/outils-ressources/guide-mesures-fiscales/montants-enfant-etudes-postsecondaires/

En considérant cet aspect, peut-on encore recommander cette stratégie? Je trouve peu d’informations détaillées à ce sujet. Ce crédit n’est mentionné que du bout des lèvres dans certains articles sur les REEE.

Bonjour Tao,

Honnêtement, je ne connaissais pas ce crédit d’impôt non remboursable du Québec. Merci pour le partage d’informations et pour l’ajout à la discussion/réflexion.

Je constate que l’utilisation de ce crédit d’impôt est faible (ex. : 6 000 particuliers (enfant mineur); 49 000 particuliers (enfant majeur)) et que le montant est somme toute limité (14 % du maximum de 7 434 $, soit 1 041 $ (enfant mineur); 1 859 $ (enfant majeur)), et il diminue graduellement (mais rapidement) en fonction du revenu imposable de l’enfant. Bien que limité, ce n’est pas négligeable non plus… Et, « laisser de l’argent sur table » (peu importe le montant) n’est habituellement pas souhaitable…

Pour ce qui est du taux marginal d’imposition de 28 %, il est atteint vers les 50 000 $ de revenus imposables ce qui est sous la moyenne pour un ménage, autant au Québec (https://statistique.quebec.ca/fr/document/revenu-menages-et-particuliers/tableau/revenu-median-moyen-menages-particuliers-16-plus#tri_rev=11381&tri_type_menage=5&tri_type_revenu=1) qu’au Canada (https://www160.statcan.gc.ca/prosperity-prosperite/household-income-revenu-menage-fra.htm).

Bref, je n’ai pas de « ligne générale » à partager pour les lecteurs et lectrices. Encore moins de conseils (je ne donne jamais de conseils). C’est du cas par cas, comme toujours. Cependant, il n’en reste pas moins que je pense que maximiser le REEE (au-delà des cotisations subventionnées) est une bonne stratégie, mais qui doit être comparée avec la stratégie des placements non enregistrés (et viser le gain en capital vs les dividendes ou revenus d’intérêt), lorsque tous les comptes enregistrés sont déjà maximisés (REER, CELI, REEE, etc.). Ceci étant dit, rendu là, il s’agit d’optimisation fiscale… et d’un « beau problème » à avoir . Ça me fait penser au dicton : « Quand je me regarde, je me désole; quand je me compare, je me console »). Dans ce cas particulier, l’avis d’un planificateur financier (Pl. Fin.) ou d’un fiscaliste pourrait s’avérer utile pour comparer les deux stratégies…

Merci pour la réflexion. Je pense que ça va me rester dans la tête longtemps. 🙂

Bonne journée,

R101

Bonjour! Article très utile et intéressant.

Auriez-vous fait le même choix par exemple si tous vos comptes enregistrés étaient maximisés mais que ceux de votre conjointe ne l’étaient pas? Par exemple, si tous mes comptes enregistrés sont maximisés mais que ceux de mon conjoint ne le sont pas, je me demande si cette stratégie est tout de même une bonne option. Merci!!!

Bonjour Anne-Sophie,

Personnellement, je pense qu’il est préférable de maximiser les comptes avec avantages fiscaux des deux conjoints avant d’aller de l’avant avec cette stratégie (cotisations non subventionnées dans le REEE). De plus, même si vous préférez verser les sommes supplémentaires dans le REEE, les cotisations sont effectuées au nom des deux souscripteurs (je suppose que vous et votre conjoint êtes les deux souscripteurs du REEE), dont ça revient un peu au même (vous donner en quelque sorte de l’argent à votre conjoint, en cotiser à ses comptes enregistrés ou en cotisation au REEE avec deux souscripteurs).

Au plaisir,

R101