Dernière mise à jour le 21 septembre 2023

Aujourd’hui, je vous présente les cartes de crédit que j’ai dans mon portefeuille en 2023. J’explique pourquoi je détiens ces cartes, leurs caractéristiques, leurs récompenses, leurs offres de bienvenue (le cas échéant), etc. Vous allez remarquer plusieurs changements depuis mon dernier article à ce sujet (mes cartes de crédit en 2022). De plus, je fais un rappel des différentes catégories de programmes de récompenses. Finalement, je termine avec une section Q&A pour répondre à vos questions.

Dans cet article :

- Carte moi RBC Visa

- Carte Visa Infinite TD Remises

- Carte Dividendes CIBC Visa Infinite

- Carte Tangerine World Mastercard

- Carte Prépayée KOHO Mastercard

- Carte World Elite Mastercard Triangle

- Carte World Elite Mastercard Services financiers le Choix du Président

- Carte CIBC Costco Mastercard

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Avertissement

Tout d’abord, le contenu de cet article ne représente PAS un conseil/recommandation financière. Il représente plutôt mon expérience/utilisation personnelle des cartes de crédit et des programmes de récompenses.

Ensuite, lorsque les cartes de crédit sont utilisées intelligemment, elles peuvent donner des avantages financiers incroyables avec leurs programmes/caractéristiques de récompenses et leurs offres de bienvenue. Mais, à l’inverse, elles peuvent être TRÈS dommageables pour votre vie personnelle et financière. Ainsi, si vous n’êtes pas capable de rembourser votre carte de crédit à la fin du mois, il est préférable de ne pas en avoir.

Finalement, je ne suis PAS un expert du « Credit Card Churning ». Tout ce que j’ai appris à propos des cartes de crédit et programmes de récompenses vient du site Internet Milesopedia.

Avant de commencer, je vous recommande de connaître votre cote de crédit. Vous pouvez utiliser un site Internet comme Borrowell* pour obtenir GRATUITEMENT votre dossier et cote de crédit.

Comparateur de cartes de crédit

À mon avis, la meilleure approche pour « magasiner » les cartes de crédit est d’utiliser un comparateur de cartes de crédit.

Personnellement, je propose un comparateur de cartes de crédit sur mon blogue, qui est propulsé par Milesopedia :

Comparateur de cartes de crédit

Le comparateur de cartes de crédit vous permet de comparer plus de 180 cartes de crédit canadiennes. De plus, le comparateur vous permet d’obtenir une estimation des récompenses pour chaque carte en fonction de votre profil.

Le comparateur est hébergé sur le site de notre partenaire Milesopedia.

Bref, utiliser un comparateur de cartes de crédit est la meilleure approche à mon avis.

Mais, encore faut-il connaître ses besoins/objectifs (ex. : voyage, épargne…) et le/les programmes de récompenses qui vous intéresse…

Programmes de récompenses

Il existe 4 grandes catégories de programmes de récompenses :

- Compagnies aériennes : Programme de récompenses de compagnies aériennes sous forme de « miles » qui peuvent être utilisés notamment pour des billets d’avion ou des nuits d’hôtel (ex. : Aéroplan, British Airways Executive Club, Récompenses WestJet …);

- Hôtels : Programme de récompenses de groupes hôteliers sous forme de « points de fidélité » qui peuvent être utilisés notamment pour des nuits d’hôtel et des billets d’avion (ex. : Marriott Bonvoy, Best Western Rewards, Hilton Honors …);

- Points de banques : Programme de récompenses d’institutions financières sous forme de « points » qui peuvent être utilisés notamment pour un crédit au compte de carte de crédit ou des produits / cartes-cadeaux (ex. : Air Miles, BMO Récompenses, Bonidollars, American Express Points-Privilèges …);

- Remises en argent : Programme de récompenses avec remises en argent qui permet de simplifier l’accumulation et l’utilisation de miles/points des 3 programmes de récompenses précédents. Ces remises en argent peuvent être utilisées notamment pour un crédit au compte de carte de crédit ou un crédit sur la facture à la pharmacie/station d’essence/épicerie (ex. : Air Miles (Argent), PC Optimum, SAQ Inspire, Remises Tangerine …).

Pour en savoir plus sur les programmes de récompenses, je vous recommande de lire le « Guide du débutant » de Milesopedia.

Personnellement, je suis intéressé par les programmes de récompenses avec remises en argent. Ainsi, vous remarquerez que les cartes de crédit dans mon portefeuille sont toutes des cartes avec remises en argent. 😉

Les 5 meilleures cartes de crédit pour les remises en argent et pour les voyages

Les cartes de crédit dans mon portefeuille en 2023

Sans plus attendre, voici les 8 cartes de crédit dans mon portefeuille en 2023.

1. Carte moi RBC Visa

Premièrement, voici la carte de crédit LA plus récente dans mon portefeuille (depuis juin 2023).

Comme je fais principalement mon épicerie chez Super C, j’ai décidé d’adhérer à la toute nouvelle Carte moi RBC Visa.

Pour ceux ou celles qui ne connaissent pas ce programme de récompenses, Moi est le nouveau programme de METRO Inc. qui a été lancé le 25 mai 2023 et qui regroupe l’ensemble des bannières. Il remplace ainsi l’ancien programme de récompenses metro&moi. Le nouveau programme Moi est présent dans les enseignes Metro, Jean Coutu (au Québec), Super C, Brunet et Première Moisson. Vous pouvez adhérer au programme Moi gratuitement.

De plus, METRO Inc. s’est associé à la Banque Royale du Canada (RBC) pour proposer une carte de crédit. Elle n’a pas de frais annuels et ne demande pas de revenu minimum. Cette nouvelle Carte moi RBC Visa permet aux clients d’accumuler des points Moi avec les achats portés au compte en plus des points Moi de base en magasin.

Pour son lancement, la nouvelle carte a une offre de bienvenue de 4 000 points Moi. Tout d’abord, vous obtenez 3 000 points lors du premier achat. Ensuite, si vous gardez la carte active pendant 180 jours, vous obtiendrez 1 000 points Moi supplémentaires. Cette offre est en vigueur jusqu’au 15 novembre 2023.

- Offre de bienvenue : 3 000 points Moi

- Aucuns frais annuels

- Obtenez 2 points par dollar pour les achats admissibles dans les magasins Metro, Jean Coutu, Brunet et Première Moisson (au Québec)

- Obtenez 2 points par dollar pour les restaurants, l’essence et la recharge de véhicules électriques

- Économisez 3 ¢ le litre d’essence chez Petro-Canada et obtenez 20 % de points en plus lorsque vous payez avec une carte RBC liée

Des modalités s’appliquent

2. Carte Visa Infinite TD Remises

Deuxièmement, voici une autre nouvelle carte de crédit dans mon portefeuille en 2023 (depuis mai 2023).

Selon Milesopedia, la Carte Visa Infinite TD Remises est l’une des meilleures cartes de crédit Visa avec remise en argent. Avec cette carte, vous obtenez 3 % de remise en argent pour l’épicerie, l’essence et les factures récurrentes. Pour les autres achats, vous obtenez 1 % de remise en argent.

Notez que le revenu annuel minimum requis pour cette carte est de 60 000 $ (personnel) ou 100 000 $ (familial).

Dans notre cas, c’est avec le revenu d’emploi de ma femme que nous pouvons obtenu cette carte en 2023. 😉

De plus, la Carte Visa Infinite TD Remises est une carte avec des frais annuels (139 $ pour la carte principale et 50 $ pour les cartes additionnelles). Cependant, il y a régulièrement des offres de bienvenue qui permettent d’obtenir une remise en argent supplémentaire et la première année sans frais annuels.

C’était le cas lorsque nous avons demandé cette carte et c’est toujours le cas actuellement (obtenez jusqu’à 290 $ de remise en argent et ne payez aucuns frais annuels la première année).

Carte Visa Infinite TD Remises

- Offre de bienvenue : Jusqu’à 350 $ de remise en argent (Fin le 6 Jan 2025)

- Aucuns frais annuels la première année (139 $ après la 1re année)

- Première carte additionnelle sans frais la première année (50 $ après la 1re année)

- 3 % de remise en argent sur l’épicerie, l’essence et les factures récurrentes

- Assurances voyages

- Assurance appareils mobiles

- Services d’assistance routière en cas d’urgence offerts avec l’adhésion au Club auto TD de luxe

Des modalités s’appliquent

3. Carte Dividendes CIBC Visa Infinite

Troisièmement, voici une autre nouvelle carte de crédit dans mon portefeuille en 2023 (elle aussi depuis mai 2023).

Toujours selon Milesopedia, la Carte Dividendes CIBC Visa Infinite est l’une des meilleures cartes de crédit Visa avec remise en argent en 2023.

Avec cette carte de crédit CIBC, vous obtenez :

- 4 % de remise en argent sur l’épicerie et l’essence;

- 2 % de remise en argent sur le transport, le restaurant et les paiements périodiques;

- 1 % de remise en argent sur tous les autres achats.

Notez que le revenu annuel minimum requis pour cette carte de crédit CIBC est de 60 000 $ (personnel) ou 100 000 $ (familial).

Encore une fois, c’est avec le revenu d’emploi de ma femme que nous pouvons obtenu cette carte en 2023.

De plus, la Carte Dividendes CIBC Visa Infinite est une carte avec des frais annuels (120 $ pour la carte principale et 30 $ pour les cartes additionnelles). Cependant, il y a régulièrement des offres de bienvenue qui permettent d’obtenir une remise en argent supplémentaire et la première année sans frais annuels.

C’était le cas lorsque nous avons demandé cette carte et c’est toujours le cas actuellement (obtenez jusqu’à 200 $ de remise en argent et obtenez un remboursement des frais annuels de la première année).

Carte Dividendes CIBC Visa Infinite

- Offre de bienvenue : Jusqu’à 250 $ de remise en argent

- Aucuns frais annuels la première année (120 $ après la 1re année)

- 4 % de remise en argent sur l’épicerie et l’essence

- 2 % de remise en argent sur le transport, le restaurant et les paiements périodiques

- Assurances achats

Des modalités s’appliquent

Par la suite, les cartes 4 à 8 sont des cartes de crédit que j’ai dans mon portefeuille depuis 2022 ou avant.

4. Carte Tangerine World Mastercard

Quatrièmement, nous avons une carte de crédit Tangerine qui est très utile pour nous, considérant que nous avons nos comptes-chèques avec la banque en ligne Tangerine.

La Carte Tangerine World Mastercard est l’une des meilleures cartes de crédit Mastercard avec remise en argent au Québec en 2023. Personnellement, je pense que c’est une excellente « carte de base » (carte de crédit avec récompenses, mais sans frais annuels) en plus d’être une carte à privilégier dans certaines catégories d’achats comme les rénovations.

Ces remises en argent peuvent être déposées dans un compte d’épargne Tangerine ou appliquées directement sur le solde de votre carte de crédit.

Vous pouvez accumuler des remises en argent de 2 % sur 2 catégories de dépenses et de 0,5 % pour les autres dépenses. Si vous choisissez de déposer les remises en argent dans un compte d’épargne Tangerine, vous aurez droit à une 3e catégorie à 2 %.

Notez que vous pouvez changer vos catégories à 2 % à n’importe quel moment. Ce qui vous permet de « jongler » entre les catégories selon la rotation de vos autres cartes de crédit …

À mon avis, un des principaux avantages de cette carte est de l’utiliser pour des dépenses lorsque vous n’avez pas d’autres cartes qui vous donnent plus de 2 % de remises. Par exemple, cette carte est utile pour les rénovations, car rares sont les cartes qui donnent des remises intéressantes pour les rénos.

Carte de crédit Remises Tangerine

- Offre de bienvenue : Jusqu’à 100 $ de remise en argent (Fin le 31 oct 2024)

- Bénéficiez d’un taux d’intérêt promotionnel de 1,95 % sur les transferts de solde pendant 6 mois

- Aucuns frais annuels

- Remises en argent de 2 % dans 2 ou 3 catégories de votre choix

- Aucune limite de remises que vous pouvez accumuler

- Assurance achats et garantie prolongée

- Acceptée chez Costco

Des modalités s’appliquent

5. Carte Prépayée KOHO Mastercard

Cette carte est une nouveauté depuis le milieu de l’année 2022. C’est pour cette raison qu’elle ne figurait pas dans mon article sur mes cartes de crédit en 2022 (publié en avril 2022).

Si vous n’êtes pas familier avec KOHO, ce dernier propose deux cartes prépayées Mastercard :

- Carte Prépayée KOHO Mastercard (aucuns frais annuels)

- Carte Prépayée KOHO Extra Mastercard (aucuns frais de conversion en devises étrangères)

Notez que Milesopedia a nommé la Carte Prépayée KOHO Extra Mastercard comme la « Meilleure carte de crédit prépayée en 2023 », et ce, pour plusieurs raisons. Notamment parce qu’elle offre une remise en argent de 2 % à l’épicerie (incluant Costco et Walmart, ce qui est plutôt rare dans l’industrie) et qu’elle n’a aucuns frais de conversion pour les opérations en devises étrangères.

Personnellement, je possède la Carte Prépayée KOHO Mastercard, soit la carte sans frais annuels. Actuellement, ce n’est pas une carte que j’utilise activement. Je l’utilisais principalement avant d’avoir mes nouvelles cartes en 2023 (les cartes 1, 2 et 3).

Avec cette carte sans frais annuels, vous obtenez 1 % de remise en argent sur l’épicerie, les factures et les services. Pour un temps limité, ouvrez un compte avec mon lien exclusif KOHO (*) et obtenez 20 $ de remise en argent après le premier achat dans les 30 premiers jours.

Carte Mastercard Essentiel prépayée KOHO

- Offre spéciale : 20 $ de remise en argent avec le code « MILESOPEDIA »

- Aucuns frais annuels

- 1 % de remise en argent sur l’épicerie, les repas & les boissons ainsi que le transport.

- Acceptée chez Costco

- Aucuns frais liés au compte

- Remises supplémentaires chez certains détaillants

6. Carte World Elite Mastercard Triangle

Je me souviens qu’en janvier 2022, je faisais la demande pour la Carte World Elite Mastercard Triangle (Banque Canadian Tire). C’était ma GRANDE découverte de l’année, pour les raisons que je vais expliquer dans les prochaines lignes…

Tout d’abord, c’est une carte sans frais annuels avec récompense en Argent Canadian Tire. L’Argent CT peut être dépensé dans plusieurs grands magasins comme : Canadian Tire, Atmosphere, Sports Rousseau, Hockey Experts, L’Entrepôt du Hockey et dans les magasins L’Équipeur et Sports Experts participants.

Avec cette carte, vous pouvez accumuler des récompenses de :

- 4 % dans les grands magasins mentionnés ci-dessus;

- 5 ¢ par litre d’essence (Essence+/Gas+ et stations-service Husky participantes);

- 3 % sur l’épicerie (à l’exception des magasins Costco et Walmart);

- 1 % sur les autres dépenses.

De plus, cette carte de crédit inclut l’Assistance routière CT sans frais. D’ailleurs, on a eu recours à ce service une fois au printemps 2023 (crevaison).

Mais, ce qui est le plus intéressant (à mon avis) est ce qui suit…

La Carte World Elite Mastercard Triangle permet de payer des comptes/factures. Ce que les autres cartes de crédit ne permettent pas de faire…

Par exemple, il est possible de payer son compte d’électricité/chauffage (Hydro-Québec), ses impôts fonciers (taxes municipales, taxes scolaires, taxe de mutation …), ses frais de scolarité, les frais de service de garde, etc. Et d’accumuler des récompenses en argent. Aucune autre carte n’offre ce service! Qui dit mieux? 🙂

À LIRE : Comment payer ses taxes municipales avec une carte de crédit ? (et accumuler des récompenses en argent)

Carte World Elite Mastercard Triangle

- Remise de 3 % en Argent CT à l’épicerie

- Remise de 4 % sur les achats admissibles chez Canadian Tire

- Obtenez 7 ¢ en Argent CT sur le litre d’essence « Super » et 5 ¢/litre sur les autres types de carburant dans les postes Essence+ et Gas+.

- Aucuns frais annuels

- Acceptée chez Costco

Des modalités s’appliquent

7. Carte World Elite Mastercard Services financiers le Choix du Président

Si vous êtes un client de Pharmaprix ou Provigo/Maxi, vous avez probablement cette carte dans votre portefeuille. Sinon, qu’attendez-vous? 😛

En 2020, on avait décidé de « consolider » toutes nos dépenses d’épicerie ET de pharmacie dans les bannières Pharmaprix/Provigo/Maxi et de faire une demande pour la Carte World Elite Mastercard Services financiers le Choix du Président (PC Finance). C’est une carte sans frais annuels avec remise en points PC Optimum.

Finalement, on a recommencé à aller au Super C (et de demander la nouvelle Carte moi RBC Visa). Mais, on a quand même gardé notre carte PC Finance sans frais annuels, car on va à l’occasion au Maxi.

Avec la Carte World Elite Mastercard Services financiers le Choix du Président, vous pouvez accumuler des remises de 30 points dans les magasins Provigo/Maxi, 45 points chez Pharmaprix, 30 points chez Esso et 10 points pour les autres achats.

On utilise cette carte de crédit uniquement chez Pharmaprix et Provigo/Maxi. À l’occasion, on utilise cette carte dans une station d’essence Esso (ex. : s’il n’y a pas de stations d’essence Costco à proximité). Bien entendu, on a aussi ma femme et moi des cartes de fidélité PC Optimum, qui sont toutes liées au même compte. Donc, on obtient des récompenses en double…

Carte World Elite Mastercard Services financiers le Choix du Président

- Remises de 45 points PC Optimum par dollar d’achats chez Pharmaprix

- Remises de 30 points PC Optimum par dollar d’achats dans les magasins Loblaw

- Remises de 30 points PC Optimum par dollar d’achats auprès de Voyage PC

- Remises de 30 points PC Optimum par litre d’essence chez Esso / Mobil

- Aucuns frais annuels

- Acceptée chez Costco

8. Carte CIBC Costco Mastercard

Si vous êtes un client de Costco, vous avez probablement cette carte dans votre portefeuille. La Carte CIBC Costco Mastercard est celle qui a remplacé la carte Capital One Costco World MasterCard en 2022.

C’est une carte sans frais annuels avec remise en argent. Cette remise en argent est distribuée une fois par année sous forme de chèque qui peut être dépensé chez Costco.

Vous pouvez accumuler des remises en argent de :

- 3 % au restaurant;

- 3 % sur l’essence chez Costco;

- 2 % sur l’essence ailleurs;

- 2 % sur le site Internet Costco.ca;

- 1 % sur les autres dépenses.

À mon avis, les remises de 3 % au restaurant et aux stations d’essence Costco font partie des principaux avantages. Sans oublier que la carte permet d’avoir le numéro de membre Costco et la photo au dos de la carte (ce qui permet de ne pas « trainer » sa carte de membre Costco dans son portefeuille 🙂 ).

La meilleure carte de crédit pour chaque catégorie de dépenses

Bien entendu, lorsqu’on a plusieurs cartes de crédit (et qu’on les change régulièrement), la gestion et l’utilisation des cartes sont un peu plus complexes. C’est vrai!

Pour certains d’entre vous (dont ma femme 🙂 ), ce qui est le plus compliqué est de savoir quelle carte utiliser pour quelle catégorie de dépense. De plus, la tendance est que de plus en plus d’épiceries et de magasins spécialisés ont leur propre programme de récompenses et leur propre carte de crédit (ou une carte de crédit co-marquée). Ce qui rend la gestion et l’utilisation des cartes encore plus complexes…

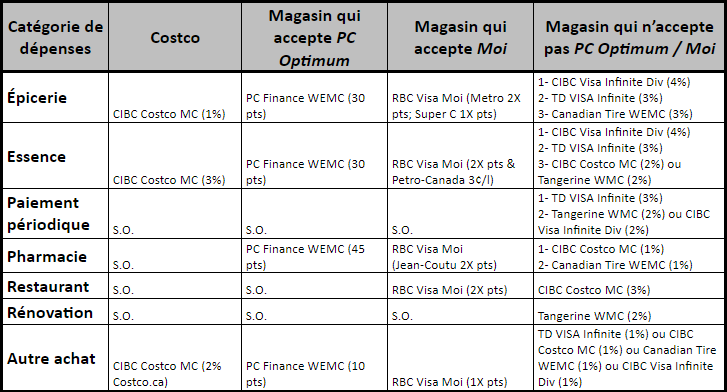

Personnellement, j’utilise un simple tableau Excel, accessible sur mon ordinateur et mon téléphone intelligent (voir image ci-dessous). Ce dernier est pratique lorsqu’on est dans un magasin et qu’on oublie quelle carte utiliser… 🙂

Voici la dernière version de mon tableau (ce dernier change régulièrement, par exemple lorsque j’adhère à une nouvelle carte) :

Cartes de crédit annulées récemment

Voici les cartes de crédit que j’ai annulé au cours des dernières années :

- 2020-2021 : Carte MasterCard BMO Remises World Élite

- 2021-2022 : Carte Mastercard BMO Remises

- 2020-2021 : Visa Infinite Momentum Scotia

- 2021-2022 : Visa Momentum Scotia (sans frais annuels)

Comme vous pouvez le constater, j’ai été plus actif dans la sphère des cartes de crédit entre 2020 et 2021. De plus, j’ai procédé à quelques stratégies de « credit card churning » en 2020 et 2021 (BMO et Banque Scotia), incluant des changements de produit (« product switch »). En 2022, je n’ai pas fait énormément de changements. En fait, j’ai eu deux nouvelles cartes, mais c’était 2 cartes sans frais annuels.

Par contre, en 2023, j’ai 3 nouvelles cartes de crédit avec des frais annuels que j’ai adhéré lorsqu’elles avaient des offres de bienvenue (remise en argent supplémentaire et première année sans frais). Ainsi, j’obtiendrai beaucoup de bonus (remise en argent supplémentaire) en 2023 et j’aurai à effectuer des changements de produit (« product switch ») en 2024.

Conclusion : Mes cartes de crédit en 2023

J’espère que vous avez une meilleure compréhension des 4 grandes catégories de programmes de récompenses (compagnies aériennes, hôtels, points de banques, remises en argent).

Comme je disais en introduction, je ne suis pas un expert du « Credit Card Churning ». J’en apprends tous les jours et j’essaie d’optimiser le mieux possible mes dépenses/récompenses selon mes propres besoins/objectifs. Il y a assurément des points d’amélioration dans ma stratégie… Alors, je vais lire vos commentaires/suggestions avec grand intérêt! 😉

Et vous, combien de cartes de crédit avez-vous dans votre portefeuille? Que pensez-vous de mes cartes de crédit en 2023?

En résumé, les cartes de crédit que je détiens dans mon portefeuille en 2023 sont :

- Carte moi RBC Visa

- Carte Visa Infinite TD Remises

- Carte Dividendes CIBC Visa Infinite

- Carte Tangerine World Mastercard

- Carte Prépayée KOHO Mastercard

- Carte World Elite Mastercard Triangle

- Carte World Elite Mastercard Services financiers le Choix du Président

- Carte CIBC Costco Mastercard

Questions fréquemment posées sur les cartes de crédit (Q&A)

Qu’est-ce qu’un programme de récompenses de carte de crédit?

Il existe 4 grandes catégories de programmes de récompenses de carte de crédit.

Les voici :

- Compagnies aériennes : Programme de récompenses de compagnies aériennes sous forme de « miles » qui peuvent être utilisés notamment pour des billets d’avion ou des nuits d’hôtel;

- Hôtels : Programme de récompenses de groupes hôteliers sous forme de « points de fidélité » qui peuvent être utilisés notamment pour des nuits d’hôtel et des billets d’avion;

- Points de banques : Programme de récompenses d’institutions financières sous forme de « points » qui peuvent être utilisés notamment pour un crédit au compte de carte de crédit ou des produits / cartes-cadeaux;

- Remises en argent : Programme de récompenses avec remises en argent qui peuvent être utilisées notamment pour un crédit au compte de carte de crédit ou un crédit sur la facture à la pharmacie/station d’essence/épicerie.

Est-ce qu’il y a un impact négatif sur la cote de crédit si l’on change régulièrement de carte de crédit?

Les demandes de crédit comptent pour 10 % du calcul de la cote de crédit par les deux agences de crédit : Equifax et TransUnion. Ces demandes incluent : hypothèque, cartes de crédit, marge de crédit, etc.

Les points sont généralement récupérés dans les mois suivants, selon la ponctualité des paiements et le ratio d’utilisation (<30 %).

À LIRE : Comment est calculée la cote de crédit au Canada?

Vous pouvez utiliser un site Internet comme Borrowell* pour obtenir GRATUITEMENT votre dossier et cote de crédit.

Est-ce plus avantageux d’avoir plusieurs cartes de crédit ou d’avoir une seule carte de crédit avec récompenses?

Personnellement, c’est un petit plaisir pour moi d’avoir plusieurs cartes de crédit et d’accumuler des remises en argent sur des dépenses courantes. De plus, les offres de bienvenue sont très intéressantes!

Je regarde les offres sur les cartes de crédit quelques fois par année et je fais une demande pour celles qui répondent à mes besoins/objectifs.

Dans mon cas, je me limite aux cartes avec des récompenses en argent, car ce sont celles qui répondent à mes besoins (actuellement). Cependant, ceux qui ont d’autres besoins (ex. : voyage, avion, hôtel …) et qui prennent le temps de faire plusieurs rotations de cartes peuvent y gagner beaucoup (ex. : voyage).

Je n’ai pas fait de calculs scientifiques, mais je dois recevoir environ 1000 $ par année en remises avec le peu de temps que j’y mets. En fait, j’ai passé beaucoup plus de temps à écrire cet article qu’à gérer mes cartes de crédit pour une année complète! 😛

Si je n’avais qu’une seule carte de crédit, je n’accumulerais pas autant de récompenses en argent. Car, il n’y a pas de carte parfaite. C’est une combinaison de cartes et les offres de bienvenue qui permettent d’augmenter rapidement les récompenses.

Est-ce qu’avoir plusieurs cartes de crédit et faire de nouvelles demandes de cartes affectent négativement la cote de crédit?

Comme j’expliquais précédemment, l’ensemble des demandes de crédit (hypothèque, cartes de crédit, marge de crédit, etc.) comptent pour 10 % de la cote de crédit. De plus, les points sont généralement récupérés dans les mois suivants.

Ainsi, une rotation continuelle de cartes de crédit à quelques mois d’intervalle (ex. : 2 ou 3 fois par année) a peu ou pas d’impact sur la cote de crédit.

Par contre, je ne conseille PAS aux personnes qui ont une cote de crédit faible/moyenne de faire cela. Dans ce cas, l’objectif devrait plutôt être d’augmenter sa cote de crédit… 😉

À LIRE : Comment améliorer sa cote de crédit?

Est-ce qu’il est avantageux de conserver une carte de crédit à taux réduit (avec frais annuels) lorsqu’on a payé toutes nos dettes ?

Non. De toute façon, je ne conseille pas les cartes de crédit à taux réduit. Ce taux réduit n’est pas offert gratuitement… Il y a un compromis quelque part (frais, récompenses moins élevées, etc.).

Personnellement, je commencerais par trouver une bonne « carte de base » sans frais annuels (ex. : Carte de crédit Remises Tangerine ou Carte Mastercard Services financiers le Choix du Président). Ce serait la première étape à mon avis (après avoir annulé la carte à taux réduit 😉 ).

Est-ce vrai qu’il faut garder la plus vieille carte de crédit pour améliorer sa cote de crédit?

Oui, c’est vrai. L’historique de crédit (hypothèque, cartes de crédit, prêt-auto, etc.) compte pour 15 % de la cote de crédit. Une moyenne est calculée pour l’ensemble des lignes de crédits. Ainsi, garder une vieille carte est intéressant dans le but de conserver une bonne moyenne.

Les autres éléments importants dans le calcul de la cote de crédit sont : ponctualité (35 %), utilisation (30 %) et types de crédit (10 %).

Pour plus d’informations sur la cote de crédit, je vous recommande de lire cet article : Comment est calculée la cote de crédit au Canada?

Existe-t-il des cartes qui donnent plus que 2 % de récompenses en argent?

Bien sûr. Il existe beaucoup de cartes de crédit avec des récompenses en argent supérieures à 2 %. Cependant, il n’y a PAS de cartes de crédit qui offrent de 2 % dans toutes les catégories confondues (épicerie, essence, restaurant, factures périodiques, etc.). Ainsi, une combinaison de carte est l’idéal, à mon avis.

Par exemple, avec ma combinaison de cartes de crédit en 2023, je suis capable d’obtenir des récompenses en argent de :

- 4 % sur l’épicerie (en plus de Points Moi et des Points PC Optimum);

- 4 % sur l’essence (ailleurs que Costco);

- 3 % sur l’essence (Costco);

- 3 % au restaurant;

- 3 % sur les factures périodiques;

- 1 % sur les achats en pharmacie;

- 1 % sur les autres dépenses.

Pour vous aider dans vos recherches de cartes de crédit, je vous recommande d’utiliser mon comparateur :

Comparateur de cartes de crédit

Le comparateur de cartes de crédit vous permet de comparer plus de 180 cartes de crédit canadiennes. De plus, le comparateur vous permet d’obtenir une estimation des récompenses pour chaque carte en fonction de votre profil.

Le comparateur est hébergé sur le site de notre partenaire Milesopedia.

Articles connexes

- Comparateur de cartes de crédit

- Les 5 meilleures cartes de crédit pour les voyages

- Les 5 meilleures cartes de crédit avec remises en argent au Québec

- Comment payer son compte d’électricité avec une carte de crédit?

- Comment payer ses taxes municipales avec une carte de crédit?

- Les 5 meilleures cartes de crédit avec remise en argent en 2023

- Comment est calculée la cote de crédit au Canada?

- Comment améliorer sa cote de crédit?

- Mes cartes de crédit en 2022

- Mes cartes de crédit en 2021

Meilleures Offres

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Cette page contient des liens d’affiliation (identifiés par un astérisque). Cela signifie que je peux recevoir une commission, sans coût additionnel pour vous, si vous achetez un produit à partir de ces liens. Pour plus d’informations, consultez la page « Transparence ».

Salut,je ne comprend pas pourquoi tu n’as pas la amex cobalt le taux de remise est de 10% si tu mets 500$/mois durant la premiere année et tu peux utiliser les points directement pour payer tes achat fais avec la carte,bien quelle ne soit admise partout ,tu peux acheter des cartes cadeaux ou prépayer (mastercard ) a l’épicerie et avoir toujours 10% de remise en fesant tes achat chez costco, la saq,canadian tire,dolarama ou autre.

Bonjour John,

Effectivement, vous marquez un bon point! La Carte Cobalt American Express est une des meilleures cartes, sinon la meilleure carte, dans des bannières qui acceptent la carte Amex. Par exemple, au Super C.

À la base, ma stratégie consiste en des cartes avec remises en argent (remises en dollars directement, pas en points qui peuvent être convertis en dollars). Par exemple, la Carte Tangerine World Mastercard.

J’avais fait une première exception avec la Carte World Elite Mastercard Services financiers le Choix du Président qui utilise les points PC Optimum (ratio d’échange : 1000 points = 10 $). Cette année, j’ai fait une deuxième exception avec la Carte moi RBC Visa qui utilise les points Moi (ratio d’échange : 500 points = 4 $). Je l’ai fait pour les raisons expliquées dans l’article (notamment, la simplicité et le fait que ce sont des cartes co-marquées pour des bannières que je visite régulièrement.

Ceci était dit, je ne suis pas intéressé (pour le moment) par les cartes à points. Cependant, je suis conscient que je passe à côté de récompenses intéressantes. 🙂 🙂 🙂

Bref, je pense que c’est une excellente carte pour plusieurs d’entre nous. Mais, pas pour moi.

Pour ceux ou celles qui veulent plus d’informations, voici le lien de la Carte Cobalt American Express : https://retraite101.milesopedia.com/cartes-de-credit/carte-cobalt-american-express/ (N.B. il y a actuellement une prime de bienvenue de 30 000 Points Privilèges)

Merci pour le commentaire et les informations partagées.

Au plaisir,

R101

Bonjour Vincent,

Merci pour cet article et tes avis concernant les différentes cartes.

Je regardai pour me magasiner une carte de crédit qui servirai principalement pour l’épicerie, mais dont les conditions de revenu serait dans une moyenne individuelle de 30000$ ou 60000$ pour le couple.

Les AMEX n’étant pas prise dans les épiceries Maxi et SuperC autour de chez moi, il me reste plus que les Visa et Mastercard.

La plus avantageuse pour moi avec ces conditions serait, je pense, la carte Carte Dividendes Platine CIBC Visa qui demande un revenu annuel de 15000$, ce qui est correcte.

Je me demandai s’il faut obligatoirement ouvrir un compte chèque dans la banque lié à cette carte ?

Ce qui demanderait peut-être un montant minimum non utilisé à garder sur le compte.

Est-ce que le montant d’achats minimum de 2000$ et le délai de quatre mois est une condition pour obtenir la prime de bienvenue ou c’est valable en tout temps de la détention de la carte ?

Est-il compliqué de résilier une carte de crédit auprès d’une institution financière et est-ce que cela implique des frais de clôture ?

Beaucoup de questions, mais je cherche le meilleur pour ne pas avoir des frais cachés par la suite qui pourrait réduire l’avantage des Remises en argent de la carte.

Aussi, tu ne l’as pas indiqué, mais la Carte World Elite Mastercard Services financiers le Choix du Président pour Maxi par exemple à une condition de revenu de 80 000$ ou 150 000$, encore plus haute que les cartes Infinite.

Encore merci pour ton article 😉

Bonjour Jo D.,

Effectivement, la Carte Dividendes Platine CIBC Visa est un excellent choix avec ses remises en argent de 3 % sur l’épicerie et l’essence, 2 % sur les restaurants et les paiements périodiques et 1 % sur tous les autres achats. D’ailleurs, il y a actuellement une offre qui permet d’obtenir jusqu’à 200 $ de remise en argent et la première année sans frais annuels (99 $ / an après la 1re année et 30 $ pour une carte supplémentaire).

Plus d’informations ici : https://retraite101.milesopedia.com/cartes-de-credit/carte-dividendes-platine-cibc-visa/

Ceci étant dit, voici les réponses à vos questions.

Non, vous n’avez pas besoin d’ouvrir un compte-chèques CIBC pour obtenir cette carte. Vous devez ouvrir un compte sur le site Internet de la CIBC pour gérer votre compte de carte de crédit (transactions, relevés, etc.), mais vous pouvez payer votre solde à partir du compte-chèques de votre institution financière actuelle.

La condition d’achats minimum requis de 2 000 $ dans les 4 premiers mois correspond au montant qu’il faut dépenser pour obtenir la prime de bienvenue de 200 $ (10 % de remises en argent jusqu’à un maximum de 200 $, donc 2 000 $ d’achats). Ce n’est pas une condition de détention de la carte comme certaines cartes Visa Infinite ou World Elite Mastercard…

Pour résilier une carte de crédit, vous n’avez qu’à appeler le service à la clientèle de l’institution financière en question. Certaines institutions permettent de le faire en ligne directement. Il n’y a pas de frais de clôture …

Concernant la Carte World Elite Mastercard Services financiers le Choix du Président, vous avez tout à fait raison! Il y a tellement d’informations dans cet article que j’ai oublié d’ajouter l’information de condition de revenu personnel ou familial pour cette carte. Autrement, PC Finance (Services financiers le Choix du Président) a d’autres cartes de crédit, comme la Carte Mastercard Services financiers le Choix du Président sans condition de revenus et toujours sans frais annuels.

Merci beaucoup pour votre commentaire.

Au plaisir,

R101

Bonjour à tous,

Pour ceux ou celles qui se posent la question, voici comment j’arrive à la conclusion que la Carte Dividendes Platine CIBC Visa est un excellent choix, sinon LE meilleur choix, pour cette personne. Lorsque vous allez sur mon comparateur de cartes de crédit, et que vous sélectionnez les critères ci-dessous, alors la Carte Dividendes Platine CIBC Visa se retrouve en premier rang dans les résultats.

– Réseau : Mastercard, Visa

– Caractéristique principale : Remises en argent

– Meilleure pour : Épiceries

– Revenu personnel : 15 000 $ – 59 999 $

Au plaisir,

R101

Bonjour Vincent,

Merci pour retour et toutes ces informations.

Je vais tester cette carte et voir ce que ça donne 🙂

Au plaisir,

Jo D.

Ça me fait plaisir.

Bonne semaine,

R101

Bonjour

Dans mon cas je continue avec remise en argent et aucun frais

1- rogers world elite, 1,5% sur tout, go to pour tout ce qui ne rentre pas dans une des catégories

2- triangle world elite, 4% chez cr, 3% sur l’épicerie et assurance routière

3- cibc costco, 3% resto, 2-3% gaz, 2% costco.ca

4- visa remise desjardin, 2% récurrent, 2% transport, assurance appareil mobile

5- wealthsimple cash Mastercard, pour les frais devise étrangère (euro)

Ma lacune avec cette sélection de carte est l’assurance voyage, ma rogers world elite couvre 10 jour mais n’a pas d’assurance baggage et les frais sont bas

Je regarde pour rajouter la nationnal bank MasterCard world elite pour couvrir mes frais d’assurance voyage car c’est qqch que je vais faire de récurrent maintenant et les frais de 150$ sont moins cher que les frais d’assurance voyage

Bonjour John,

Vous avez une excellente sélection de cartes! 🙂

Vous faites bien de mentionner la Carte World Elite Mastercard de Rogers. C’est possiblement la meilleure carte pour tous les achats hors catégories (c.-à-d. autres que l’épicerie, l’essence, les restaurants, les achats récurrents). Personnellement, je ne détiens pas cette carte, car je ne pourrais pas respecter la condition de dépenses annuelles de 15 000 $ pour conserver mon admissibilité. Autrement, je n’ai rien de négatif à dire à propos de cette carte …

Pour ce qui est de l’assurance voyage, c’est effectivement un sujet important que je n’aborde pas sur ce blogue. Je ne voyage pas régulièrement à l’extérieur du pays, alors je n’ai pas ce besoin quand je « magasine » des cartes de crédit. Et je n’en parle pas… Mais, pour plusieurs personnes comme vous, c’est un besoin. Alors, je suis content que ce sujet soit abordé (au minimum) dans la zone commentaires. 🙂

Vous avez identifié la meilleure carte pour les assurances voyage, soit la Carte World Elite Mastercard de la Banque Nationale. D’ailleurs, elle se retrouve dans le palmarès des 5 meilleures cartes de crédit de voyage : https://retraite101.milesopedia.com/meilleures-cartes-voyage/

De plus, Milesopedia a élu, en 2023, la Carte World Elite Mastercard de la Banque Nationale comme la « Meilleure Carte de Crédit pour les Voyages » et la « Meilleure Carte de Crédit pour les Assurances ».

Bonne semaine et au plaisir,

R101

Je vais être honnête je ne respecte pas le 15000$ d’achat par année avec la world elite de rogers

Jai cette carte depuis longtemps ou le seul critère était un salaire de 80000$

Il ne semble pas “enforcer” cette règle de façon générale ou bien je suis chanceux

Mais bon, peut être un de ces jour ils vont me enlever et je regarderai ce que je ferai dans ce cas

Bonjour John,

Ironiquement, vérifier le niveau de dépenses annuelles du client sur la carte de crédit est la condition la plus facile à vérifier pour l’institution. À l’inverse, vérifier le revenu annuel du client est impossible (automatiquement), car les agences de crédit n’ont pas cette information…

Merci pour cette précision. Peut-être que certaines personnes pourront « s’essayer » … 🙂

Bonne semaine,

R101

Bonjour à vous,

J’ai une question un peu générale sur les cartes de crédits: je trouve bien compliqué de les faire annuler, je me demandais si les autres personnes qui utilisent plusieurs cartes de crédits (et qui en laissent certaines car elles ne valent plus la peine à un certain point) passent autant de temps à tenter de les faire annuler par la suite? J’ai lu plusieurs manières différentes de faire annuler (par ex. la couper et l’envoyer à la compagnie, puis leur demander confirmation que ça a été reçu…), mais j’aimerais savoir s’il existe une manière simple qui marche à tout coup?

Dans le même sens, je me questionne sur si vous croyez que l’on peut avoir des surprises si je laisse indéfiniment une carte inutilisée mais toujours « active »? Je suis tentée de juste les couper et les jeter, mais j’ai peur de ne pas être au courant de petits caractères dans les contrats et que finalement cela affecte ma cote de crédit ou bien que le fournisseur de la carte me charge quelque chose.

Bref, merci pour ce super blog, il m’aide beaucoup dans ma littératie financière.

Bonjour Mathilda,

Personnellement, je n’ai jamais entendu parler de cette façon d’annuler une carte de crédit… Pour être honnête, c’est très simple. Il suffit d’appeler au service à la clientèle (le numéro de téléphone se trouve à l’endos de votre carte) et demander d’annuler la carte. Une fois que vous parlez avec le préposé au service à la clientèle, votre carte sera annulée en quelques minutes seulement (le temps de vous identifier et d’annuler votre carte / fermer votre compte). Je n’ai jamais eu de problème à fermer une carte de crédit. Et croyez-moi, j’en ai eu dans beaucoup de banques / institutions financières / fournisseurs de cartes de crédit différents… 🙂

Découper une carte inutilisée et ne rien faire d’autre est une très mauvaise idée… pour l’impact sur votre dossier de crédit pour un emprunt futur (ex. : approbation hypothécaire, prêt auto, etc.), pour le vol, pour être chargé des frais (ex. : si c’est une carte avec frais annuels, etc.

Si c’est une carte « inutilisée » que vous voulez garder pour converser votre historique de crédit (qui compte pour 15 % dans le calcul de votre carte de crédit – plus d’informations ici : https://retraite101.com/cote-de-credit/), alors ne la découpez pas. Gardez-là dans votre portefeuille et utilisez-là à l’occasion (ex. : une petite dépense par mois). Assurez-vous que ce soit une carte sans frais annuels, sinon demandez un « Product Switch » au service à la clientèle pour changer votre carte actuelle à une carte sans frais annuels (le dossier / l’historique de crédit suivra).

Si c’est une carte « inutilisée » que vous ne voulez PAS garder, alors appelez au service à la clientèle et annulez là. Ça ne prendra que quelques minutes.

Au plaisir,

R101

Super, merci pour la réponse bien détaillée.

Bonne journée.

Ça me fait plaisir. Bonne journée à vous aussi 🙂

Bonjour, je ne vois pas la façon de faire pour payer les comptes de taxes avec la carte de crédit. J’ai une Word MC de la Banque Nationale. Merci.

Bonjour Danielle,

Il n’est pas possible de payer vos comptes de taxes municipales et scolaires avec votre carte de crédit de la Banque Nationale.

Ce n’est qu’avec les cartes Mastercard Triangle que vous pouvez payer ces comptes/factures.

De plus, vous pouvez payer : compte d’électricité/chauffage, frais de scolarité, compagnie d’assurances (pas toutes…), frais de service de garde, etc. Et ainsi accumuler des récompenses en argent!

Pour plus d’informations : « Comment payer ses taxes municipales avec une carte de crédit ? »

Bonne soirée,

R101