Dernière mise à jour le 11 mai 2024

Savez-vous à quoi ressemble une retraite avec un million de dollars en placements? La plupart des personnes ne le savent pas, car ils ne planifient même pas leur retraite. En effet, la planification financière de la retraite n’est pas un sujet à la mode. Selon un sondage réalisé par Retraite Québec, la moitié des Québécois ne se sentent pas assez compétents en matière de finances personnelles pour planifier eux-mêmes leur retraite.

Une majeure partie de la population ne connaît pas les diverses sources de revenus à la retraite. D’autres ne savent pas combien ils doivent épargner pour maintenir leur niveau de vie à la retraite. Est-ce qu’il faut absolument avoir un million de dollars pour avoir une retraite décente? Plusieurs questions se posent…

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Dans cet article, je vous explique combien il faut épargner pour la retraite, en passant par le fameux chiffre magique, le style de vie projeté, etc. Ensuite, je vous explique la règle du 70 % et la règle du 4 %. Finalement, je vous montre des scénarios de retraite avec des portefeuilles d’investissement de 500 000 $ et 1 000 000 $.

Quel est le chiffre magique?

Commençons par le fameux « chiffre magique ». J’entends souvent des informations contradictoires à propos du montant qu’il faut épargner pour la retraite. Voici quelques exemples :

- C’est impossible de prendre sa retraite avec moins d’un million de dollars.

- Le minimum qu’il faut épargner pour pouvoir prendre sa retraite est 10 % de son salaire.

- Il faut épargner 18 % de son salaire dans son REER pour pouvoir prendre sa retraite.

- Le montant nécessaire pour maintenir le même rythme de vie à la retraite est 70 % de ses revenus.

- C’est impossible de prendre sa retraite avant 65 ans.

- Il faut épargner 25 fois la valeur de ses dépenses annuelles pour pouvoir prendre sa retraite.

Laquelle de ces affirmations est vraie? Laquelle est fausse? Le savez-vous? En réalité, il n’y a pas de réponse universelle. Il n’existe pas de « chiffre magique » à épargner pour pouvoir prendre sa retraite et s’assurer de maintenir le même niveau de vie à la retraite.

Il ne faut pas nécessairement un million de dollars en placements pour prendre sa retraite. C’est vraiment du cas par cas. Donc, il y a autant de plans de retraite que de personne… 😉

★Offre vedette★

Qtrade Investissement Direct

Obtenez une prime en argent de 1% + 100$ de bonus d’inscription + des transactions gratuites ! (code promotionnel «SUMMERBONUS2024»)

Avantages de Qtrade :

- Achat/vente de 100+ FNB sans commission

- Nombreux comptes offerts (comptant, compte marge, CELI, CELIAPP, REER/FERR, CRI/FRV, REEE, etc.) en dollars canadiens (CAD) et américains (USD)

- Fournisseur autorisé de REEE au Québec

- Remboursement des frais de transfert jusqu’à 150 $

- Qualité du service à la clientèle

- Site internet et plateforme de courtage disponible en français

Pour en savoir plus : Mon évaluation de Qtrade

Le style de vie influence les objectifs financiers

Alors, comme il n’existe pas de réponse universelle ni de chiffre magique, comment savoir combien il faut épargner pour la retraite? Le montant nécessaire à la retraite est propre à chacun… Pourquoi ? Parce que les gens n’ont pas tous les mêmes besoins/valeurs et le même style de vie. Conséquemment, les gens ont des objectifs financiers différents et ainsi le montant nécessaire à accumuler pour la retraite.

Exemples de styles de vie

Prenons quelques exemples. Certaines personnes veulent faire le tour du monde : en sac à dos, en croisière sur de luxueux bateaux, etc. D’autres veulent aller vivre en Floride pendant l’hiver puis revenir au Québec pour la saison estivale. Il y a d’autres personnes qui veulent passer leur retraite dans un chalet paisible au bord d’un lac. D’autres personnes plus actives veulent pratiquer des sports dispendieux comme le golf ou le ski. Finalement, il y a certaines personnes qui veulent simplement passer le plus de temps possible en famille ou avec leurs amis ou faire du bénévolat. Ce sont des styles de vie et plan de retraite bien différent les uns des autres.

J’aurai pu choisir une personne célibataire, un couple dans la classe supérieure, un couple dans la classe moyenne avec enfants, etc.

Mais, le but était de vous monter que le montant nécessaire à épargner pour la retraite est donc très différent d’une personne à l’autre.

Néanmoins, il y a quelques lignes directrices…

Des lignes directrices pour y voir plus clair

Cependant, il y a quelques lignes directrices pour se donner une idée du montant à épargner pour la retraite. Par exemple, plus vous envisagez de prendre votre retraite tôt, plus vous devez épargner. Par exemple, votre taux d’épargne devra sans doute être de 50 % ou plus si vous voulez prendre une retraite précoce à 45 ans. À l’inverse, votre taux d’épargne sera inférieur si vous visez une retraite à l’âge de 60 ou 65 ans.

Si vous envisagez de trouver un travail à temps partiel ou un travail occasionnel à la retraite, vous aurez besoin de moins d’épargne. C’est normal, car vous aurez besoin de décaisser moins d’argent de vos placements, car votre revenu de travail à temps partiel couvrira une partie de vos dépenses.

Plus vous attendez avant d’épargner pour la retraite, plus le pourcentage de revenus à épargner sera élevé.

Combien faut-il épargner pour la retraite?

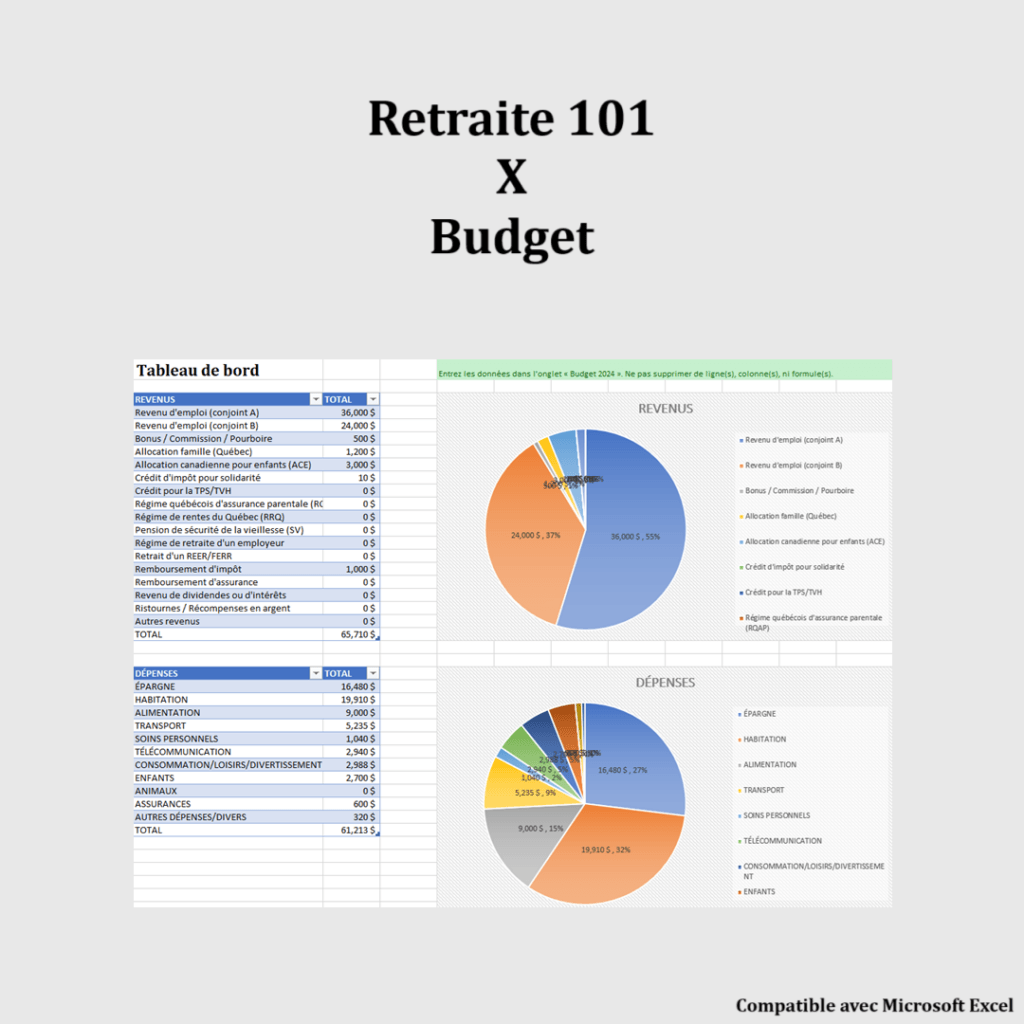

Donc, combien avez-vous besoin d’épargner pour la retraite? Tout d’abord, vous devez savoir quels sont vos revenus annuels et dépenses annuelles ainsi que votre actif net. Ces informations sont disponibles dans votre budget mensuel. Si vous n’avez pas de budget mensuel ou ne connaissez pas votre actif net, c’est maintenant une occasion de le faire.

À LIRE :

Ces informations vous seront utiles autant pour la gestion de vos finances personnelles que pour votre planification de retraite.

Avec vos revenus annuels et vos dépenses annuelles, vous serez en mesure de calculer combien vous avez besoin d’épargner pour la retraite. Comment? En utilisant les deux règles les plus connues :

J’explique ces 2 règles dans les paragraphes suivants…

La règle du 70 %

Selon Retraite Québec et la plupart des planificateurs financiers, il faut 70 % de ses revenus annuels bruts de la vie active pour maintenir le même niveau de vie à la retraite.

D’où vient ce pourcentage? Pourquoi 70 % et non 50 %?

Les dépenses sont généralement moins élevées à la retraite que durant la vie active. Ainsi, 70 % sont généralement suffisants pour maintenir le même niveau de vie à la retraite. Le mot à retenir est « généralement ».

La règle du 70 % est une « règle du pouce » (ou règle générale). Ce n’est pas la science infuse. Mais à mon avis, cette règle ne s’applique pas à beaucoup de personnes. Je vous explique…

La règle du 70 % : revenus vs dépenses

Si vos revenus sont élevés durant votre carrière, mais que vous dépensez peu, vous avez besoin de moins de 70 %. À l’inverse, si vous êtes une personne dépensière et que vous envisagiez de l’être encore à votre retraite, alors vous avez besoin de plus de 70 %…

Si vos revenus sont peu élevés durant votre carrière, vous aurez possiblement besoin de plus de 70 %. Vous devrez aussi possiblement travailler plus longtemps. Mais encore une fois, c’est du cas par cas. C’est pour cela que je dis que la règle du 70 % ne s’applique pas à beaucoup de personnes.

Pourquoi donc calculer l’épargne nécessaire à la retraite en fonction des revenus bruts lors de sa vie active? Pourquoi ne pas calculer ce montant en fonction des dépenses? C’est sur cela que se base la règle du 4 %…

La règle du 4 %

La règle du 4 % est utilisée pour déterminer combien un retraité peut retirer de ses investissements chaque année tout en s’assurant de couvrir ses dépenses pour le reste de ses jours. Les experts considèrent que le taux de retrait sécuritaire est 4 %.

Cette règle est elle aussi une « règle du pouce ». Mais, contrairement à la règle du 70 %, elle se base sur les dépenses au lieu de se baser sur les revenus.

La règle du 4 % : taux de retrait sécuritaire

Cette règle a été créée en utilisant les données historiques des marchés financiers sur une période de 50 ans (1926-1976). En utilisant différents portefeuilles de placements de retraite et différents taux de retraits, les experts ont voulu déterminer la probabilité qu’il reste des actifs dans le portefeuille après 30 ans en utilisant un taux de retrait constant au cours de la période. Avant les années 1990, les experts considéraient que le taux de retrait sécuritaire était 5 %.

Mais en 1994, le conseiller financier William Bengen a fait une étude pour déterminer si ce taux de retrait était viable. Il a basé son étude en se concentrant sur les crises économiques des années 1930 et 1970. Il a conclu que même durant ces moments difficiles, il n’y a pas eu de scénarios dans lequel le taux de retrait annuel de 4 % a épuisé un portefeuille de placements en moins de 33 ans.

La règle du 4 % : dépenses vs placements

Une autre façon de comprendre cette règle est qu’il faut atteindre 25 fois la valeur de ses dépenses en placements pour pouvoir prendre sa retraite. Par exemple, si vos dépenses annuelles sont de 30 000 $, alors vous devez avoir un portefeuille de placements de 750 000 $ (30 000 $ x 25) pour pouvoir prendre votre retraite. Si vos dépenses annuelles sont de 45 000 $, alors vous devez avoir un portefeuille de placements de 1 125 000 $ (45 000 $ x 25). Vous comprenez donc que le contrôle des dépenses est la clé.

La règle du 4 % : éléments importants à considérer pour

Cela dit, la règle du 4 % ne fonctionne pas pour tous les retraités. Par exemple, une personne dont le portefeuille contient des placements à risque élevé doit faire attention lorsqu’il retire des fonds. S’il y avait une correction majeure sur les marchés financiers, ses investissements pourraient s’épuiser beaucoup plus rapidement que s’il avait un portefeuille de placements moins à risque. La séquence de rendement est donc un élément important à considérer…

De plus, l’âge de la retraite et l’espérance de vie jouent un rôle important pour déterminer si ce taux de retrait est viable. Ceux qui envisagent de prendre leur retraite très jeune, par exemple avant 40 ans, sont un peu plus à risque. Ces derniers font généralement des calculs de façon plus pessimiste. Par exemple, au lieu d’utiliser un taux de retrait de 4 %, ils vont utiliser un taux de retrait de 3,25 % (ou 30 fois les dépenses).

Pour ceux qui se demandent si l’inflation est prise en considération dans la règle de 4 %, la réponse est oui! La règle suppose un rendement moyen de 7 % (moyenne historique), dont 4 % sont utilisés pour le retrait et 3 % sont utilisés pour contrer l’inflation. Pour vous aider à comprendre, je vous présente un scénario de retraite avec un portefeuille d’un million de dollars.

Scénario A – Une retraite avec un million de dollars et un taux de retrait de 4 %

Voici à quoi ressemble la retraite d’une personne qui a :

- Accumulé un million de dollars en placements

- Pris sa retraite au début de l’année 2020

Cette personne a des dépenses annuelles de 40 000 $. Alors, elle avait besoin d’un portefeuille net de 1 000 000 $ pour garder le même rythme de vie à la retraite (40 000 $ x 25).

Scénario A – Calculs

Voici les calculs, sur 30 ans :

| Année | Retrait annuel (4 %) | Rendement | Portefeuille |

|---|---|---|---|

| 2020 | – | – | 1 000 000 $ |

| 2020 | 40 000 $ | 67 200 $ | 1 027 200 $ |

| 2021 | 41 088 $ | 69 028 $ | 1 055 140 $ |

| 2022 | 42 206 $ | 70 905 $ | 1 083 840 $ |

| 2023 | 43 354 $ | 72 834 $ | 1 113 320 $ |

| 2024 | 44 533 $ | 74 815 $ | 1 143 602 $ |

| 2025 | 45 744 $ | 76 850 $ | 1 174 708 $ |

| 2026 | 46 988 $ | 78 940 $ | 1 206 660 $ |

| 2027 | 48 266 $ | 81 088 $ | 1 239 482 $ |

| 2028 | 49 579 $ | 83 293 $ | 1 273 196 $ |

| 2029 | 50 928 $ | 85 559 $ | 1 307 826 $ |

| 2030 | 52 313 $ | 87 886 $ | 1 343 399 $ |

| … | … | … | … |

| 2040 | 68 416 $ | 114 940 $ | 1 756 933 $ |

| … | … | … | … |

| 2050 | 89 477 $ | 150 321 $ | 2 297 764 $ |

Scénario A – Explications

Comme le taux de retrait sera de 4 % chaque année, alors le retrait annuel augmentera légèrement si le rendement espéré de 7 % (moyenne historique des marchés boursiers) est atteint (le montant de retrait suivra l’inflation de près). Par contre, si le rendement espéré n’est pas atteint (ex. : crise économique), alors le retrait annuel diminuera. Notez que le capital de départ ne s’épuise jamais… Le portefeuille demeure investi à la bourse et il continuera de générer du rendement.

Scénario A – Observations

Je comprends que c’est un exemple simpliste. On ne fait pas de différence si c’est une personne seule ou un couple, si c’est un retrait annuel ou mensuel, s’il y a fractionnement du revenu au fédéral, etc. De plus, la fiscalité n’est pas prise en considération (impôt sur le revenu si le retrait est fait d’un compte REER ou d’un compte non enregistré, programmes sociaux, etc.). Un autre élément qui n’est pas inclus dans cet exemple est les rentes de l’état. En effet, les rentes de l’état (PSV/RRQ) vont augmenter les revenus à partir de 60-65-70 ans. Il sera ainsi possible de décaisser plus d’argent des placements dans la cinquantaine et moins d’argent lorsque les rentes de l’état vont commencer.

Finalement, même si le rendement historique moyen des marchés boursiers est 7 %, le rendement annuel ne sera pas stable. Il y a des marchés haussiers (« Bull Market ») et des marchés baissiers (« Bear Market »). En d’autres mots, il y aura des années dont le rendement sera de 20 % et d’autres dont le rendement sera de -15 %. Bref, il y a un risque que la rente diminue lors d’un marché baissé.

Cela dit, le but était de montrer un scénario de retraite avec un taux de retrait sécuritaire de 4 % sur un portefeuille d’un million de dollars en plus de monter que le capital de départ ne s’épuisera pas.

Scénario B – Une retraite avec un million de dollars et une rente indexée à 3 %

Voici un scénario similaire au précédent, sauf que le retrait initial de 4 % sera ensuite indexé avec un taux de 3 % (un peu plus que le taux d’inflation visé de 2 % par la Banque du Canada).

Les autres variables sont les mêmes :

- Portefeuille net de 1 000 000 $

- Retraite à partir de 2020

- Retrait initial de 40 000 $ (1 000 000 $ x 4 %)

- Rendement espéré de 7 % (moyenne historique des marchés boursiers)

Mais, avec une rente indexée, le retrait annuel augmentera, peu importe si les marchés sont à la hausse ou à la baisse. C’est un avantage, mais aussi un risque!

Scénario B – Calculs

Voici les calculs, sur 30 ans :

| Année | Rente indexée (3 %) | Rendement | Portefeuille |

|---|---|---|---|

| 2020 | – | – | 1 000 000 $ |

| 2020 | 40 000 $ | 67 200 $ | 1 027 200 $ |

| 2021 | 41 200 $ | 69 020 $ | 1 055 020 $ |

| 2022 | 42 436 $ | 70 881 $ | 1 083 465 $ |

| 2023 | 43 709 $ | 72 783 $ | 1 112 539 $ |

| 2024 | 45 020 $ | 74 726 $ | 1 142 245 $ |

| 2025 | 46 371 $ | 76 711 $ | 1 172 585 $ |

| 2026 | 47 762 $ | 78 738 $ | 1 203 560 $ |

| 2027 | 49 195 $ | 80 806 $ | 1 235 171 $ |

| 2028 | 50 671 $ | 82 915 $ | 1 267 415 $ |

| 2029 | 52 191 $ | 85 066 $ | 1 300 290 $ |

| 2030 | 53 757 $ | 87 257 $ | 1 333 791 $ |

| … | … | … | … |

| 2040 | 72 244 $ | 111 259 $ | 1 700 676 $ |

| … | … | … | … |

| 2050 | 97 090 $ | 137 706 $ | 2 104 928 $ |

Scénario B – Explications

Dans ce deuxième scénario de retraite avec un million de dollars, l’inflation est prise en considération, peu importe les rendements des placements à la bourse.

L’exemple est aussi simpliste que le précédent et ne tient pas compte de plusieurs variables (état matrimonial, fiscalité, rentes de l’état, impôt, etc.).

Scénario B – Observations

Mais, encore une fois, on remarque que le capital de départ ne s’épuise jamais, bien que le retrait annuel soit indexé à 3 %. Par contre, il y a un risque dans la séquence des décaissements. Par exemple, s’il y a une crise économique et que les placements en bourse fondent, la personne fait quand même un retrait indexé. Non seulement ce retrait coûte plus cher (car ils sont vendus à une valeur inférieure), mais en plus cela aura un impact sur la performance du portefeuille à long terme et le risque que le capital s’épuise à long terme.

Il existe des simulateurs de retraite pour comprendre les probabilités d’épuisement d’un portefeuille de retraite, comme Planif Retraite (Québec), Engaging Data ou FIRECalc.

Scénario C – Une retraite avec un demi-million de dollars et un taux de retrait de 4 %

Maintenant, prenons l’exemple d’une personne frugale qui a des dépenses annuelles de 20 000 $ et qui elle aussi a pris sa retraite au début de l’année (2020). Cette personne a donc accumulé un portefeuille net de 500 000 $ (20 000 $ x 25) pour ainsi le même rythme de vie à la retraite.

Scénario C – Calculs

Voici les calculs, sur 30 ans :

| Année | Retrait annuel (4 %) | Rendement | Portefeuille |

|---|---|---|---|

| 2020 | – | – | 500 000 $ |

| 2020 | 20 000 $ | 33 600 $ | 513 600 $ |

| 2021 | 20 544 $ | 34 514 $ | 527 570 $ |

| 2022 | 21 103 $ | 35 453 $ | 541 920 $ |

| 2023 | 21 677 $ | 36 417 $ | 556 660 $ |

| 2024 | 22 266 $ | 37 408 $ | 571 801 $ |

| 2025 | 22 872 $ | 38 425 $ | 587 354 $ |

| 2026 | 23 494 $ | 39 470 $ | 603 330 $ |

| 2027 | 24 133 $ | 40 544 $ | 619 741 $ |

| 2028 | 24 790 $ | 41 647 $ | 636 598 $ |

| 2029 | 25 464 $ | 42 779 $ | 653 913 $ |

| 2030 | 26 157 $ | 43 943 $ | 671 700 $ |

| … | … | … | … |

| 2040 | 34 208 $ | 57 470 $ | 878 467 $ |

| … | … | … | … |

| 2050 | 44 738 $ | 75 160 $ | 1 148 882 $ |

Scénario C – Explications

Ce scénario est similaire au scénario A. Le taux de retrait étant de 4 % chaque année, le retrait annuel augmentera légèrement si le rendement espéré de 7 % (moyenne historique des marchés boursiers) est atteint. Par contre, si le rendement espéré n’est pas atteint (ex. : crise économique), alors le retrait annuel diminuera.

Cela dit, le but était de montrer un scénario de retraite avec un demi-million de dollars et un taux de retrait sécuritaire de 4 %.

Scénario D – Une retraite avec un demi-million de dollars et une rente indexée à 3 %

Voici un scénario similaire au précédent (scénario C), sauf que le retrait initial de 4 % sera ensuite indexé avec un taux de 3 %. Le reste des variables sont les mêmes : portefeuille net de 500 000 $, retraite à partir de 2020, retrait initial de 20 000 $ (500 000 $ x 4 %), taux d’indexation de 3 %, rendement moyen de 7 %, etc. Avec une rente indexée, le retrait annuel augmentera, peu importe si les marchés sont à la hausse ou à la baisse.

Scénario D – Calculs

Voici les calculs, sur 30 ans :

| Année | Rente indexée (3 %) | Rendement | Portefeuille |

|---|---|---|---|

| 2020 | – | – | 500 000 $ |

| 2020 | 20 000 $ | 33 600 $ | 513 600 $ |

| 2021 | 20 600 $ | 34 510 $ | 527 510 $ |

| 2022 | 21 218 $ | 35 440 $ | 541 732 $ |

| 2023 | 21 855 $ | 36 391 $ | 556 269 $ |

| 2024 | 22 510 $ | 37 363 $ | 571 122 $ |

| 2025 | 23 185 $ | 38 356 $ | 586 292 $ |

| 2026 | 23 881 $ | 39 369 $ | 601 780 $ |

| 2027 | 24 597 $ | 40 403 $ | 617 585 $ |

| 2028 | 25 335 $ | 41 458 $ | 633 708 $ |

| 2029 | 26 095 $ | 42 533 $ | 650 145 $ |

| 2030 | 26 878 $ | 43 629 $ | 666 895 $ |

| … | … | … | … |

| 2040 | 36 122 $ | 55 630 $ | 850 338 $ |

| … | … | … | … |

| 2050 | 48 545 $ | 68 853 $ | 1 052 464 $ |

Scénario D – Explications

Tout comme le scénario B, l’inflation est prise en considération, peu importe les rendements des placements à la bourse. On remarque ici aussi que le capital de départ ne s’épuise jamais, bien que le retrait annuel soit indexé à 3 %. Par contre, il y a un risque dans la séquence des décaissements. Par exemple, s’il y a une crise économique et que les placements en bourse fondent, la personne fait quand même un retrait indexé. Non seulement ce retrait coûte plus cher (car ils sont vendus à une valeur inférieure), mais en plus cela aura un impact sur la performance du portefeuille à long terme et le risque que le capital s’épuise à long terme.

Une retraite avec un million de dollars : Conclusion

Voilà à quoi ressemble une retraite avec un million de dollars en placements.

Peu importe que vous utilisiez la règle du 70 % ou la règle du 4 %, ce qui est important est de ne pas attendre pour commencer à planifier sa retraite.

C’est certain que c’est beaucoup plus intéressant de montrer votre nouvelle voiture à vos amis que de leur expliquer combien vous avez épargné dans votre REER l’année dernière… 😛

Il n’y a pas de chiffre magique. Pour certaines personnes, un demi-million de dollars en investissement est suffisant pour maintenant le même rythme de vie à la retraite. Pour d’autres, il faut un million de dollars. Le montant nécessaire à la retraite dépend de vos besoins/valeurs et de votre style de vie. Mais, plus vous attendez avant d’épargner pour la retraite, plus votre taux d’épargne devra être élevé pour rattraper le manque.

Il est temps de prendre en main vos finances personnelles. Commencez par définir votre objectif et votre plan de retraite.

Voici le mien :

Finalement, n’hésitez pas à prendre rendez-vous avec votre conseiller financier pour discuter de vos objectifs.

Et vous, combien avez-vous besoin pour atteindre l’indépendance financière et prendre votre retraite?

Meilleures Offres

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Avertissement : Je ne suis pas accrédité par la loi pour émettre des conseils/recommandations financières. Retraite101 est un blogue où je partage mes connaissances sur les finances. Les articles sont offerts à titre d’information et ne constituent pas un conseil financier. Consultez un professionnel de la finance pour des conseils personnalisés.

Salut R101,

Ton scénario D semble contenir un coquille : « retraite à partir de 2020, retrait initial de 40 000 $ (1 000 000 $ x 4 %) », ne devrait-il pas être plutôt « retrait initial de 20 000 $ (500 000 $ x 4 %) » ?

Je suis tombé hier sur cet article qui parle du créateur de la règle du 4% (Bengen) et qui la revise plutôt à 5% : https://www.marketwatch.com/story/the-inventor-of-the-4-rule-just-changed-it-11603380557. De quoi susciter de vives discussions dans la communauté FIRE! 😉

Je connais les simulateur de retraite gouvernementaux du Canda (https://www.canada.ca/fr/services/prestations/pensionspubliques/rpc/calculatrice-revenu-retraite.html) et du Québec (https://www.rrq.gouv.qc.ca/fr/services/services_en_ligne/planification/Pages/simulation.aspx). Aurais-tu d’autres simulateurs ou calculatrices à recommander?

Merci encore pour cet article.

Bonjour ptsigane,

Effectivement, c’était une coquille. C’est maintenant corrigé. Merci 🙂

Oh… je n’avais pas vu cet article. Je vais aller le lire à l’instant. Je pense que ça va créer beaucoup de discussions/débats.

Pour les simulateurs FIRE, je recommande les suivants :

– https://engaging-data.com/fire-calculator/

– https://www.firecalc.com/

– https://www.firethefamily.com/fire-calculator

Pour un simulateur de retraite spécifique au Québec (incluant PSV et RRQ), je recommande celui-ci :

– https://planifretraite.ca/

Au plaisir,

R101

C’est drôle car j’ai moi aussi vu l’article du MarketWatch sur les 25 ans de l’inventeur de la règle du 4% …

… de mon côté, peut-être par paresse, je n’ai pas vu le portefeuille de William Bengen. Était-ce un portefeuille balancé, un portefeuille 100% actions du S&P500 ? Donc je ne prend pas de chance, je vise $1 million en action, $1 million en obligation et $1 million dans un portefeuille équilibré. Je vous en reparlerai dans 30 ans 🙂

Surtout que dans mon cas… je n’ai pas de voiture, pas le câble ni autre abonnement. Je vais travailler à pieds au bureau où les déjeuners et les lunchs sont payés. Je sors de temps à autres avec des clients dans d’excellents restaurants donc rien ne sort de mes poches. Avec un condo payé, je viens de passer l’année avec moins de $4,000 de dépenses (après les dépenses obligatoires du condo, taxes, assurances, etc.). Autrement dit … la retraite va me coûter cher !!! Je viens bien vivre avec la règle du 4%, mais pour celle du 70% on oubli, ce sera du 300% dans mon cas !!!

Bonjour millionnaire invisible,

Le portefeuille initial était 60 % d’actions américaines et 40 % d’obligations américaines. Mais l’étude a été mise à jour avec plusieurs allocations d’actifs (100 % actions, 75/25, 50/50, 25/75 et 100 % obligations) : https://fourpillarfreedom.com/the-trinity-study-updated-for-2018/

Mais, vous ne serez pas dans le trouble avec 3 millions de dollars, peu importe l’allocation d’actifs choisis, surtout avec votre niveau de dépenses très bas 😉

Au plaisir,

R101

Wow! Excellente vulgarisation! Lorsqu’on me demande combien j’ai d’argent pour être libre financièrement depuis 3 ans, je réponds maintenant « un million ». Les questions s’arrêtent là. Je vais partager ton article sur FB, même si seulement 3 personnes vont y porter attention… à moins que je ne mette une photo de plage avec ;o). Sérieux, les gens ne s’intéressent pas à leurs finances et beaucoup pourraient arrêter de courir au travail comme des poules pas de tête mais ils ne le savent même pas car on (exclut la personne qui parle ;o) leur a dit que la retraite, c’est à 65 ans, point barre. Encore hier, un jeune de 25 ans m’a dit qu’il ne savait pas qu’on pouvait retirer ses REER avant 65 ans alors il n’en prend pas… mettons qu’on a eu une longue discussion.

Bonjour Gabrielle,

C’est une bonne réponse (1M$). Les gens arrêtent de poser des questions… 😉

Effectivement, les gens ne s’intéressent pas à leurs finances personnelles. C’est fou! Je ne comprends pas cela. Le pire est qu’il est possible de garder cela tellement simple. Par exemple, optimise les 3 postes de dépenses les plus importants du budget (habitation, transport, alimentation) et investit la différence dans un simple FNB de répartition d’actifs comme XGRO. Juste cela ferait toute une différence dans la vie des gens…

Merci pour le partage,

R101

Bon, j’allais te chicaner parce que tu ne parlais pas de mon calculateur mais ensuite j’ai vu ta réponse à Ptsigane…. l’honneur est sauf 😉

Non, je ne t’oublie pas 😛

J’ai mentionné les deux autres calculateurs dans le texte parce qu’ils ont des simulations de Monte-Carlo. Par contre, le tien s’applique à la réalité québécoise et canadienne (REER, RREGOP, RRQ, PSV…), ce qui est beaucoup plus pratique pour nous! 😉

Si votre argent est dans un Ferr , en vieillissant il y a des pourcentages de retrait obligatoire qui vont faire baisser de façon significative votre capital , il faudrait en tenir compte…..

Bonjour Michel,

Effectivement, le diable est dans les détails. Je n’ai pas ajouté ces détails dans l’article (comme aucun autre détail d’ailleurs), sinon l’article serait devenu tellement compliqué. Déjà que c’est un article 2 à 3 fois plus long que mes articles habituels…

En passant, la majorité des jeunes retraités (FIRE) vont avoir décaissé tout leur REER avant 71 ans, alors ils n’auront pas à faire face aux contraintes du FERR. Sinon, il est possible de faire le retrait minimum et d’envoyer l’argent dans le CELI, si l’argent n’était pas nécessaire pour couvrir les dépenses…

Pour les intéressés, voici un tableau qui résume les retraits minimums d’un FERR à partir de 71 ans :

https://www.cqff.com/tableaux_utiles/tab_retraitferr.pdf

Au plaisir,

R101

Dans le cas du FERR, le montant minimum à retirer qui est imposé par l’état n’est pas nécessairement un taux de retrait pour le retraité. Il n’y a aucune obligation de le dépenser. La différence entre le retrait FERR et les dépenses réelles peut simplement être réinvestie dans un CELI par exemple, ce qui ramène le taux de retrait effectif selon ce que le retraité souhaite réellement dépenser.

Bien sûr, le retrait Feer est imposable, mais ça demeure minime pour un retraité avec un capital modeste.

Exactement! Bien dit 🙂

Très bon article. J’adore comment vous prenez le temps de tout expliquer. Ma question sera comment décaisser avec une grande confiance surtout quand la bourse va vraiment ma. Quand les marchés vont bien, l’être humain est confiant mais la crise 2008 a poussé plein de retraités à replonger dans le travail ou chercher des petits jobs…Je sais que c’est une question philosophique, comment vivre le Fire sereinement spécialement quand les marchés sont bas…

Bonjour Simpledar,

Pour limiter le « risque de séquence » en phase de décaissement (ex. : besoin de décaisser un placement lors d’une chute boursière), il est généralement conseiller de garder une à deux années de dépenses dans un compte sécuritaire. Ce compte agit comme une zone « tampon », dans lequel on fait ajoute ou réduit (utilise) le capital selon les variations de marché.

Par exemple, lorsque la bourse va bien, on peut vendre/décaisser des placements de la bourse pour que 1) le compte sécuritaire soit à son maximum (ex. : 2 ans de dépenses) et 2) couvrir ses dépenses annuelles. S’il y a une chute boursière, on arrête de décaisser des placements de la bourse (car ceux-ci ont perdu en valeur) et on utilise le compte sécuritaire pour couvrir ses dépenses annuelles. Par la suite, lorsque la bourse remonte, on recommence à remplir graduellement le compte sécuritaire (i.e. vendre/décaisser des placements de la bourse pour regarnir le compte sécuritaire).

C’est une solution intéressante. Il y en a probablement d’autres…

Au plaisir,

R101

Bonjour R101, j’ai moi aussi lu à plusieurs endroits l’idée de garder 2 ans (ou même 5 ans!) de comptant pour éviter le risque du rendement négatif au début de la retraite.

Je dépose ici, pour alimenter la discussion, ce billet d’Ed Rempel qui lui dit constater plutôt que garder du comptant de côté n’a pas d’effet ou même réduit le montant final à la fin de la retraite. (Désolé pour ce 2e lien d’Ed Rempel aujourd’hui!) 🙂

Oups! J’ai raté mon lien! Le revoici : lien.

Bonjour PTsigane,

Ben Félix (https://youtube.com/c/BenFelixCSI) avait déjà mis en ligne une vidéo à ce sujet et il arrivait à la même conclusion i.e. aucun avantage et réduit le montant total (en moyenne). Je viens de parcourir sa chaîne YouTube au complet et je ne retrouve plus la vidéo en question. C’était peut-être un segment dans une de ses vidéos sur le mouvement FIRE ou la règle de 4%…

Par contre, même s’il n’y a pas d’avantages financiers, il y a certainement des avantages sur l’aspect mental / psychologique / stress.

Il y a probablement un juste milieu qui pourrait réduire le stress et ne pas avoir trop d’impact sur l’aspect financier… 🙂

Au plaisir,

R101

Wow! Article vraiment complet! Mes dépenses sont de 30 000$ par année. Mon chiffre FIRE serait donc de 750 000$. Cependant, j’ai toujours rêvé d’être millionnaire depuis que je suis toute petite, alors c’est ce que je vise. De toute façon, en participant au RREGOP, si je veux la partie employeur du fond de pension, je dois travailler jusqu’à 55 ans…j’ai cependant lu que j’avais le droit de travailler minimum 2 jours semaine à partir de 50 ans si je certifie que je prends ma retraite à 55 ans. Je trouve ça chien pour l’employeur par exemple, mais bon si c’est possible… À 49 ans je pourrais prendre une année sabbatique pour voyager avec mes enfants qui seront rendus majeurs. On verra ce que l’avenir nous réserve!

Bonjour Framboise bleue,

Merci pour le feedback 🙂 Moi aussi, mes dépenses annuelles sont de 30k$, alors j’ai le même objectif de 750k$ 😉 Je serai donc millionnaire en actif net, avec un portefeuille net de 750k$.

Où avez-vous lu cela? (« j’ai cependant lu que j’avais le droit de travailler minimum 2 jours semaine à partir de 50 ans si je certifie que je prends ma retraite à 55 ans ») Ça m’intrigue…

Merci et bonne soirée,

R101

Le congé que vous parlez est celui de mi-retraite. Je le trouve peu intéressant car vous avez l’obligation de prendre votre retraite à une date déterminée comme vous dites.

Étant actuellement en pré-retraite, nous sommes sur le programme PVRTT (programme réduction volontaire du temps travail). Vous conservez 100 % de votre ancienneté, expérience, fond de pension et assurances collectives.. en travaillant le % que vous souhaitez ! C’est beaucoup plus intéressant.

@Framboise bleue

Je ne comprends pas votre commentaire sur la portion employeur. En tant que participant au RREGOP, la portion employeur vous est acquise peu importe votre âge. Si vous prenez une retraite par exemple à 45 ans, vous aurez 2 options :

1) Optez pour la valeur de transfert du régime (ce qui inclus votre part employeur.. donc c’est la valeur actualisée de la rente acquise qui sera transférée en CRI)

2) Optez pour une rente différée

Par contre, si vous souhaitez avoir une pleine rente, il faudra atteindre vos facteurs. Par contre, la portion employeur n’est jamais perdu..?

Sauf erreur, pour le rregop, quelqu’un qui démissionne de son travail avant 55 ans aura deux choix à faire.

1-) Attendre jusqu’à 65 ans et obtenir la rente accumulée au moment de la démission sans pénalité et avec indexation jusque-là.

Ou

2-) Transférer le régime dans un CRI. Et c’est là que ça devient intéressant, l’ex-employé obtiendra le plus élevé de ce qui suit:

a-) Le total des cotisations de l’employé seulement avec les intérêts accumulés jusque-là. Donc pas de cotisation de l’employeur.

Ou

b-) La valeur actualisée de la rente qui serait versée à 65 ans. S’il y a une différence avec a-) (et c’est probablement presque tout le temps le cas), on peut considérer la valeur supplémentaire comme étant la cotisation de l’employeur.

C’est complexe et c’est pour cela aussi que beaucoup de gens croient que les employés au gouvernement sont blindés et très chanceux. Ce qu’ils ne comprennent pas sont les inconvénients et ça devient un peu plus évident quand on s’y intéresse dans un contexte de retraite précoce. En fait ils paient une très grosse part de leur fond de pension et s’ils se retirent tôt ils n’obtiennent qu’une fraction de leur due, soit leur cotisation seulement dans le pire scénario. Si on considère la part de l’employeur comme une somme due, ils peuvent la perdre selon l’option choisie et les rendements du marché. Ils ne peuvent laisser d’héritage à leurs enfants avec cette rente puisqu’elle cesse au décès du prestataire ou du conjoint.

Retraite 101, 30 000$ de dépense et ça inclue mon hypothèque et des petites vacances, alors je suis pas mal certaine que je n’aurai pas de problème à ne pas le dépasser à la retraite.

Voici ici l’information que j’ai apprise sur le départ progressif pour les membres du RREGOP : https://www.retraitequebec.gouv.qc.ca/fr/publications/rrsp/rregop/Pages/rregop.aspx#le-depart-progressif

@jean-Philippe Joncas…je devrais appeler directement au RREGOP, mais je croyais que si je partais avant 55 ans ou 35 ans de service, la partie employeur n’était pas versée…moi et mon conjoint avons toujours cru cela! Si vous dites qu’on ne la perd pas, je suis agréablement surprise 🙂 J’appellerai pour avoir l’heure juste à ce sujet. Merci beaucoup!

@Framboise bleue.

L’explication de Frank est plus complète, j’étais trop lâche pour tout taper. Ah ah.

Retraite Québec (anciennement la CARRA) qui administre le régime peut vous calculer la valeur de transfert. En fonction de vos années et tout, vous pourriez être rendu à 150-250 000 de cotisations probablement? Vous pourriez donc avoir une valeur de transfert de 700 à 800k. Mais demandez le calcul, vous serez fixée.. La valeur de la part d’employeur sera la différence entre la valeur de transfert et ce que vous y avez mis + intérêts (disponible sur votre relevé annuel). En fait, vous êtes probablement déjà millionnaire sur papier.

Dans le contexte actuel et pour les prochaines années, je n’ai JAMAIS vu l’application du minimum (cotisations + intérêts), car la valeur de transfert est toujours très importante.. la raison est la baisse des taux d’intérêts qui fait baisser énormément le taux d’actualisation. En fait, cela peut être de très bonnes années pour tirer sur la valeur de transfert avec des taux au plancher. Il suffit de bien calculer le tout.

Simplement pour compléter ce que Jean-Philippe explique, si la valeur de transfert de la rente actualisée est élevée, il est possible qu’il y ait une somme excédentaire aux limites fiscales. Autrement dit, la part de l’employeur pourrait dépasser la valeur des cotisations jugées acceptables par les autorités fiscales par un employeur. Cette limite représente la part théorique de l’employeur comme s’il s’agissait d’un régime à cotisations déterminées au lieu du rregop à prestations déterminées.

Ce faisant, le montant jugé excédentaire serait imposable dans l’année du paiement du transfert vers un CRI. Donc espace Réer suffisant à prévoir ou la facture fiscale pourrait être salée!

En somme beaucoup de facteurs et il ne semble pas y avoir de réponse évidente. Il est donc important de connaître la valeur du transfert avant d’arrêter son choix et encore là, ce ne sera pas clair et limpide. Choisir la rente à 65 ans ou le transfert vers un CRI c’est un peu comme avoir à choisir entre l’œuf ou l’enveloppe…

Merci à Frank, Jean-Philippe Joncas et Framboise bleue pour toutes ces informations à propos de RREGOP. Je dois avouer que j’ai appris beaucoup de choses en lisant vos commentaires. Je croyais moi-aussi que ma femme allait perdre les cotisations de l’employeur étant donné qu’elle va prendre une retraite anticipée avec moi à ~40 ans. Merci!!! 🙂

Belle analyse comme d’habitude Retraite 101!!! Dans mon cas, j’irai avec le scénario C! Effectivement, tout dépend de chaque personne !

Effectivement, c’est du cas par cas 🙂

Salut R101,

Autre considération importante, la fiscalité. Les impôts à payer lors du décaissement peuvent faire une grande différence. D’où l’importance de recourir à un bon fiscaliste.

Dans tous les cas, tel qu’illustré par tes projections, on risque de mourrir plus riche que prévu. 😉

Bonne suite!

Salut Le Jeune Retraité,

Effectivement, la fiscalité est l’éléphant dans la pièce. C’est beaucoup plus difficile de planifier la stratégie de décaissement que la stratégie d’accumulation. Mais ça, tu le sais déjà 🙂 Je n’ai pas inclus d’informations détaillées dans cet article (je suis resté dans le « général »), car je pourrais écrire un article complet, voire un blogue complet, juste sur la fiscalité. C’est un sujet tellement vaste. Mais cet article ou ce blogue devra être écrit par quelqu’un d’autre, car la fiscalité n’est pas ma plus grande force 😛

Au plaisir,

R101

Je ne suis pas d’accord que c’est plus difficile de planifier la stratégie de décaissement que d’accumulation. Je vais dire que la stratégie d’accumulation est mieux documentée pour tout ce qui est de base (REER, CELI, etc). Et disons que la stratégie de décaissement est peu documentée. Par contre, il existe des méthodes d’accumulation beaucoup plus.. sophistiquées, en utilisant en grande partie la fiscalité.

Pour ce qui est du RREGOP, comparativement à d’autres régimes, la valeur de transfert accumulée n’est pas inscrite sur le relevé.. Pourquoi? Mystère !

Bon point! Je suis d’accord que les stratégies de décaissement sont beaucoup moins documentées que les stratégies d’accumulation. C’est probablement pour cette raison que je pense que la fiscalité est plus « pointue » (importante) lors du décaissement. J’en connais tellement du point de vue « accumulation » par rapport au point de vue « décaissement » que j’ai l’impression que la stratégie de décaissement est plus difficile…

En effet, le décaissement est pour moi aussi une zone d’ombre. On décaisse du CÉLI ou du REER en premier, ou des deux en même temps? Quand est-ce qu’on devrait commencer les pensions gouvernementales (60, 65 ou 70 ans)? Combien mettre de côté pour éviter le risque de la séquence des rendements au début de la retraite? J’ai plein de questions! 🙂

C’est effectivement beaucoup de questions importantes auxquelles ils font réfléchir. Pour la plupart de ces questions, c’est du cas par cas, ce qui rend l’exercice encore plus difficile.

Voici des réponses rapides à ces questions, qui s’appliquent à ma propre situation bien entendu:

– On décaisse du CÉLI ou du REER en premier, ou des deux en même temps? REER en premier, CELI en dernier.

– Quand est-ce qu’on devrait commencer les pensions gouvernementales (60, 65 ou 70 ans)? Le plus tard possible (70 ans), pour bénéficier de la bonification.

– Combien mettre de côté pour éviter le risque de la séquence des rendements au début de la retraite? 2 ans.

Bonne réflexion.

R101

Vos tableaux sont intéressants, mais optimistes. Est-ce moi qui suis pessimiste ? À vous de juger.

J’ai calculé le rendement du Dow Jones depuis 1900. En date du 2020-09-18, il avait augmenté de 5,56 % par année depuis 120 ans. C’est ce que j’appelle son rendement annuel cumulatif (RAC). Durant la même période, le coût de la vie augmentait, en moyenne, d’à peu près 3 % par année. Grosso modo, on parle d’un enrichissement d’environ 2,5 % par année. C’est normal.

J’ai calculé son RAC sur une période de 35 ans depuis 1950. Le 2020-09-18, son RAC était de 9,13 %. C’est beaucoup plus élevé que le RAC sur 120 ans. Depuis 1985, le coût de la vie a augmenté, en moyenne, d’à peu près 2,2 % par année. Grosso modo, on parle d’un enrichissement de près de 7 % par année. C’est anormalement élevé.

Quand on boursicote prudemment, on devrait s’attendre à des rendements supérieurs de 2 % à 3 % au coût de la vie. À long terme, le coût de la vie tourne autour de 3 %. Au total, des rendements bruts entre 5 % et 6 %. Votre 7 % (brut) me semble optimiste. Les 35 dernières années ont été exceptionnelles. Il est probable que l’inflation augmentera bientôt, que les taux d’intérêts augmenteront et que les rendements boursiers diminueront.

Si je prend votre tableau B, mais avec un RAC de 5 % (au lieu de votre 7 %), j’ai tout dépensé au bout de 34 ans. Si ma rente a commencé à 65 ans, pas de problème… Mais si elle a débuté à 45 ans, le capital a disparu à 80 ans…

Si je prend votre tableau B, mais avec un RAC de 6 % (au lieu de votre 7 %), j’ai tout dépensé au bout de 43 ans. Si ma rente a commencé à 60 ans, pas de problème… Mais si elle a débuté à 45 ans, le capital a disparu à 89 ans…

Évidemment, mes calculs ne tiennent pas compte d’autres revenus : revenus de loyers, revenus de pensions publiques ou privées, hypothèque inversée, héritages, etc.

Bonjour plangloi,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

En réalité, j’ai voulu expliquer la règle de 4 % avec des exemples concrets. On parle d’une règle générale que l’on peut appliquer par la suite avec sa situation personnelle. On peut ainsi choisir ses propres chiffres (dépenses annuelles, taux de retrait désiré, taux d’indexation de la rente, etc.) et hypothèses (inflation, taux de rendement à la retraite, etc.).

Pour ce qui est de l’hypothèse de rendement, je pense qu’il est préférable d’utiliser un autre indice boursier que le Dow Jones Industrial Average (DJIA). Même si ce dernier est le plus vieil indice boursier du monde, il n’est plus représentatif. L’indice comprend seulement 30 entreprises américaines. Comme la règle de 4 % (Trinity Study) se base sur le rendement aux États-Unis, j’utiliserais plutôt l’indice S&P 500 (500 plus grandes entreprises cotées sur les bourses aux États-Unis) voire l’indice Russell 3000 (indice boursier pondéré en fonction de la capitalisation qui représente l’ensemble du marché boursier américain (98 % du marché américain) avec les 3000 plus grandes entreprises cotées).

Merci pour votre contribution et vos explications.

Au plaisir d’échanger avec vous 🙂

R101

Merci, je me cherchais un tableau comme ça! Au scénario B et D, pourquoi le retrait initial n’est pas de 3%? Aussi, ne devrions-nous pas planifier un objectif de portefeuille initial (au début de la retraite) ajusté à l’inflation? Par exemple, suivant le scénario A, si je prévois prendre ma retraite en 2050, et que je veux avoir un cout de vie équivalent à 40000$ (en valeure actuelle), je devrais plutôt viser d’accumuler 2 297 764 $ pour débuter ma retraite, et non 1 000 000? Merci!

Bonjour Nadia,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

La « règle de 4 % » dit qu’un retrait initial de 4 % du portefeuille est sécuritaire. C’est pour cela que le retrait initial des scénarios présentés dans cet article est de 4 %… Mais, n’oublions pas que ce sont 4 scénarios parmi des milliers d’autres scénarios que j’aurais pu utiliser. La « règle de 4 % » est une règle du pouce (une règle générale), mais ensuite, on peut la modifier selon sa situation personnelle (ex. : régime de retraite, espérance de vie, âge des enfants, etc.).

Pour calculer votre « FIRE Number », vous devez connaître vos dépenses annuelles à la retraite (pas vos dépenses annuelles aujourd’hui). Mais, considérant que votre retraite est dans plusieurs décennies, vous pouvez simplifier le calcul / vos hypothèses et ainsi utiliser vos dépenses actuelles de 40 000 $.

Donc, si vous envisagez de prendre votre retraite dans 30 ans (en 2050), et que vos dépenses actuelles sont de 40 000 $, vous aurez besoin d’accumuler une somme de 1 811 362 $ (pas 1 000 000 $, ni 2 297 764 $).

Le calcul est simple. Si l’on utilise l’hypothèse que l’inflation sera de 2 % en moyenne (la cible de la Banque du Canada est de 2 %, avec une fourchette de 1-3 %), votre 40 000 $ vaudra 72 454 $ dans 30 ans (en 2050). À ce moment-là, vous aurez besoin de 72 454 * 25 = 1 811 362 $.

Au plaisir d’échanger avec vous.

R101

Quelque chose de majeur que je ne comprends pas dans vos scénarios: votre rendement est basé sur 6,72%. Soit je veux bien.

Mais les montants indiqués sont bruts. Si vous tenez compte de l’impôt (ex les revenus d’intérêt 100% imposables et les gains en capital à 50%), plus rien ne tient dans ces tableaux.

Merci

Bonjour Martin,

Même si je rédigeais un article avec 25 scénarios différents (célibataire vs couple, pension oui/non, CELI maximisé oui/non, REER maximisé oui/non, fractionnement de revenus oui/non, dépenses annuelles basses/élevées, rente maximale RRQ oui/non, rendement du portefeuille, etc.), la majorité des lecteurs et lectrices pourraient dire que cela ne s’applique pas à leur situation.

Par exemple, dans mon cas, je vais avoir une (très) longue phase de décaissement en payant peu ou pas d’impôt. Ma femme et moi avons des dépenses annuelles peu élevées. Alors, en retirant un montant équivalent au montant personnel de base de nos comptes de placements imposables, et au besoin décaisser un petit montant de nos comptes non imposables (CELI), on est capable de couvrir nos dépenses à la retraite en payant peu ou pas d’impôt. Pour mon voisin, ce sera peut-être l’inverse. S’il a des dépenses annuelles de 80k$, qu’il comble avec une pension de 60k$ et des retraits REER de 20k$, sa facture fiscale sera très différente de la mienne…

Bref, j’ai décidé de publier un tableau avec 4 scénarios de base et d’ajouter une note explicative.

Par exemple, on peut lire ceci :

« Je comprends que c’est un exemple simpliste. On ne fait pas de différence si c’est une personne seule ou un couple, si c’est un retrait annuel ou mensuel, s’il y a fractionnement du revenu au fédéral, etc. De plus, la fiscalité n’est pas prise en considération (impôt sur le revenu si le retrait est fait d’un compte REER ou d’un compte non enregistré, programmes sociaux, etc.). Un autre élément qui n’est pas inclus dans cet exemple est les rentes de l’état. En effet, les rentes de l’état (PSV/RRQ) vont augmenter les revenus à partir de 60-65-70 ans. Il sera ainsi possible de décaisser plus d’argent des placements dans la cinquantaine et moins d’argent lorsque les rentes de l’état vont commencer.

Finalement, même si le rendement historique moyen des marchés boursiers est 7 %, le rendement annuel ne sera pas stable. Il y a des marchés haussiers (« Bull Market ») et des marchés baissiers (« Bear Market »). En d’autres mots, il y aura des années dont le rendement sera de 20 % et d’autres dont le rendement sera de -15 %. Bref, il y a un risque que la rente diminue lors d’un marché baissé.

Cela dit, le but était de montrer un scénario de retraite avec un taux de retrait sécuritaire de 4 % sur un portefeuille d’un million de dollars en plus de monter que le capital de départ ne s’épuisera pas. »

Bonne semaine et au plaisir,

R101

Mon commentaire précédent s’appliquait à la colonne « rendement » qui, pour des raisons fiscales, est nettement surévalué.

J’ai un commentaire du même ordre sur la colonne « retrait 4% ». En effet, si j’ai besoin de 40 000$, je devrai le puiser dans mon capital. Or les gens ont rarement 1 million déjà imposé dans leur portefeuille. Dans 95% des cas, les gens ont toujours une partie immobilisée comme des REER ( convertis en FEER à 71 ans). Or, sauf de rares exceptions, le retrait de fonds immobilisés est considéré comme une revenu 100% imposable. Donc pour obtenir 40 000$, je devrai retirer beaucoup plus. Ce « beaucoup plus » dépendra de mes autres revenus (ex. RRQ, vieillesse, pension employeur). En fait, un actuaire a calculé que pour 75% de la poly population, il faut que nos placements battent l’inflation par plus de 4.5% pour qu’un fonds duquel on puise 4% par année ne fluctue pas, et ce, en supposant un impôt de 30%. Or dans chacun de vos scénarios, le capital s’accroît. Il ne diminue jamais. Ceci est absolument impossible.

Dans une simulation récente que je de faire compléter par une grande firme, mon fonds de 1 million est complètement épuisé en 34 38 ans, basé sur les paramètres décrits ci-dessus, en supposant que les règles fiscales en vigueur en 2022 ne changent jamais.

Merci

Bonjour Martin,

C’est un peu ce que j’explique dans mon commentaire précédent. Votre situation personnelle/financière est différente de la mienne, qui est différente de celle du voisin, qui est différente de celle de mon beau-frère, etc.

Les principes de base et les principes généraux sont clairs, mais les détails sont différents d’une personne à l’autre. Dans mon cas, personnellement, mon capital ne va pas s’épuiser et l’imposition sur le revenu (de retraite) sera limitée. Ce sera différent pour une autre personne… Une chose est certaine, utiliser les services d’un professionnel de la finance pour confirmer des scénarios de décaissement adaptés à sa propre situation personnelle/financière est une excellente idée. Il y a rarement du « blanc » et du « noir » en finances personnelles, mais beaucoup de « gris » …

Au plaisir,

R101