Dernière mise à jour : 8 juin 2025

Dans le domaine des finances, plusieurs règles du pouce existent pour simplifier vos calculs. Par exemple, la « Règle du 70 % » démontre que 70 % de vos revenus annuels bruts lors de votre vie active sont (généralement) requis pour maintenir le même niveau de vie à la retraite. Ou, la « Règle du 4 % », qui stipule qu’un retrait annuel de 4 % de vos placements (ajusté à l’inflation) permet de couvrir vos dépenses pour le reste de vos jours, sans utiliser votre investissement initial. Dans cet article, on parle plutôt de la « Règle de 72 », une autre règle du pouce fort utile en finances personnelles.

📩 Abonnez-vous à notre infolettre :

Dans cet article :

- Qu’est-ce que la Règle de 72 ?

- Impact du taux d’intérêt sur le rendement

- Une autre utilisation de la Règle de 72

Qu’est-ce que la Règle de 72 ?

La Règle de 72 est utilisée pour calculer le nombre d’années nécessaire à un investissement pour doubler sa valeur selon le taux d’intérêt.

Le calcul est très simple; il suffit de diviser le nombre 72 par le taux d’intérêt espéré.

Par exemple, si un investissement de 1000 $ est placé à un taux d’intérêt de 2 %, il faudra environ 36 ans (72 / 2 = 36) pour que sa valeur atteigne 2 000 $. Voici d’autres exemples chiffrés :

| Taux d’intérêt espéré | Nombre d’années pour qu’un placement double de valeur |

|---|---|

| 1% | 72 ans |

| 2% | 36 ans |

| 3% | 24 ans |

| 4% | 18 ans |

| 5% | 14,4 ans |

| 7% | 10,3 ans |

| 8% | 9 ans |

| 9% | 8 ans |

| 10% | 7,2 ans |

| 15% | 4,8 ans |

★Offre vedette★

📱 Gagnez un nouvel iPhone 17

Inscrivez-vous et déposez ou transférez 100 K$ ou plus pour être admissible (jusqu’au 16 décembre 2025)* 📱. Aussi, gagnez un lingot d’or de 1 kg (d’une valeur de 175 000 $) et plusieurs milliers de dollars d’autres prix en or (jusqu’au 5 décembre 2025)* 🥇. De plus, obtenez un bonus de 25$ lorsque vous ouvrez et approvisionnez un compte Wealthsimple avec mon code «SSMJWA».

Avantages de Wealthsimple placements autonomes :

- Pas de commission sur la négociation d’actions et de FNB.

- Pas de frais d’administration ni de solde minimum requis.

- Négociation 24/5 : achetez et vendez des actions et FNB admissibles 24 h par jour, 5 jours par semaine.

- Actions fractionnées : achetez instantanément des fractions d’actions.

- Dépôts instantanés jusqu’à 50 000 $ pour la clientèle «Essentiel» et jusqu’à 250 000$ pour la clientèle «Avantage» et «Génération».

- Placements automatisés : achats récurrents à la fréquence de votre choix; réinvestissement des dividendes sans frais; placement automatique d’une partie de votre paie.

- Comptes en dollar US gratuits (clientèle «Avantage» et «Génération»).

- Prêt d’actions pour générer des revenus passifs.

- Taux d’intérêt sur marge réduit (Taux préférentiel -0,5 % pour la clientèle «Génération»).

*Des conditions s’appliquent. En savoir plus : Gagnez un nouvel iPhone 17 | Tirage d’or massif | Mon évaluation de Wealthsimple

Impact du taux d’intérêt sur le rendement

Le taux d’intérêt a un impact majeur sur le rendement de vos placements. En effet, plus le taux d’intérêt de votre placement est élevé, plus votre rendement sera important sur une longue période.

Pourquoi? Car l’effet des intérêts composés est exponentiel (non linéaire).

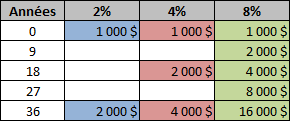

Voici l’impact du taux d’intérêt sur le rendement d’un placement unique de 1000 $ :

Pour ceux et celles qui sont plutôt visuels, voici la version graphique. On voit bien l’effet exponentiel du rendement composé :

Après un horizon de placement de 36 ans (par exemple de 24 à 60 ans), le placement unique de 1000 $ vaudra 2 000 $ s’il est placé à 2 %, 4 000 $ s’il est placé à 4 % ou 16 000 $ s’il est placé à 8 %. Le placement à 8 % vaudra 4 fois plus que le placement à 4 %, même si le taux d’intérêt est 2 fois plus élevé. C’est à cause, encore une fois, de la magie des intérêts composée.

Voici maintenant l’impact du taux d’intérêt d’un placement récurrent de 1 000 $ par année :

Après un horizon de placement de 36 ans, le placement annuel de 1 000 $ vaudra 54 000 $ s’il est placé à 2 %, 82 000 $ s’il est placé à 4 % ou 203 000 $ s’il est placé à 8 %. Encore une fois, on remarque le taux d’intérêt à un impact majeur sur le rendement de vos placements.

Épargner vs Investir

C’est la différence entre « épargner » et « investir ».

Maintenant, imaginez l’effet du taux d’intérêt (rendement annuel moyen) sur les placements d’une personne (comme moi) qui a un taux d’épargne de 50 % et plus… 🙂

- J’ai réussi à épargner 51% de mes revenus en 2018

- Mon taux d’épargne a fracassé les 60% en 2019

- Mon taux d’épargne de 57% en 2020

- Mon taux d’épargne de 74% (un record!) en 2021

Une autre utilisation de la Règle de 72

La Règle de 72 peut aussi être utilisée pour calculer le taux d’intérêt nécessaire pour doubler un placement selon un nombre d’années établi.

Au lieu de diviser le nombre 72 par le taux d’intérêt, on doit plutôt diviser 72 par le nombre d’années pour obtenir le taux d’intérêt.

Par exemple, pour qu’un placement double sa valeur en 6 ans, il faut un taux d’intérêt de 12 % (72 / 6 = 12). Pour que ce même placement double sa valeur en 9 ans, il faut un taux d’intérêt de 8 % (72 / 9 = 8). Voici d’autres exemples chiffrés :

| Nombre d’années | Taux d’intérêt pour qu’un placement double de valeur |

|---|---|

| 5 ans | 14,4% |

| 6 ans | 12% |

| 7 ans | 10,3% |

| 8 ans | 9% |

| 9 ans | 8% |

| 10 ans | 7,2% |

| 11 ans | 6,5% |

| 12 ans | 6% |

| 15 ans | 4,8% |

| 20 ans | 3,6% |

| 30 ans | 2,4% |

| 40 ans | 1,8% |

Cela vous donne une autre bonne idée de la différence entre « épargner » et « investir ». Nul besoin de prendre des risques énormes pour obtenir un rendement annuel moyen de 5 à 7 % sur vos placements. Un simple FNB tout-en-un (aussi appelé FNB de répartition d’actifs), choisi en fonction de votre profil d’investisseur, devrait permettre d’obtenir ce rendement.

À LIRE :

- Les meilleurs FNB de répartition d’actifs

- Les meilleures plateformes de courtage en ligne

- REER ou CELI : Guide pour 2025

- Les 15 options pour investir hors REER et CELI en 2025

La Règle de 72 : Conclusion

En résumé, vous pouvez utiliser la Règle de 72 pour calculer le nombre d’années avant que votre investissement double de valeur. À l’inverse, vous pouvez l’utiliser pour calculer le taux d’intérêt nécessaire pour doubler votre investissement selon un nombre d’années établi.

Cependant, il faut demeurer prudent avec l’utilisation de la Règle de 72… Même si cette règle du pouce est très pratique, elle ne donne qu’une approximation du nombre d’années. De plus, cette règle ne tient pas compte de l’inflation et des impôts, le cas échéant.

La Règle de 72 reste une règle du pouce et ne remplace pas une planification financière complète par un professionnel.

Si vous n’avez pas (encore) de conseiller financier, consultez le guide suivant : « Comment choisir un bon conseiller financier ? »

Meilleure Offre

| 📱 Gagnez un nouvel iPhone 17 : Inscrivez-vous et déposez ou transférez 100 K$ ou plus pour être admissible (jusqu’au 16 décembre 2025)*. Entrez mon code «SSMJWA» pour une prime supplémentaire de 25$. |

Les outils que j’ai créés pour vous aider 💻

Mes outils pour simplifier vos finances et atteindre vos objectifs :

- Outil de budget 🏷 40% de rabais

- Outil de calcul de l’actif net 🏷 40% de rabais

- Bilan patrimonial 🏷 40% de rabais

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement

- Outil pour estimer le RREGOP

- Calculateur Taux d’épargne

🔥 Bénéficiez de 40% de rabais avec le code « PROMO40 ». L’offre prend fin le 31 déc. 2025.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour un usage personnel seulement. De plus, ces outils ne constituent pas des conseils financiers.

Avertissement : Ce contenu est fourni à des fins informatives et éducatives uniquement. Il ne constitue pas un conseil financier, fiscal, juridique ou de placement. Je ne suis pas un conseiller inscrit ou autorisé pour émettre des conseils ou des recommandations financières. Avant de prendre une décision financière, consultez un professionnel qualifié.

Merci R101 pour cette règle que je découvre, une nouvelle règle pour moi qui, pour une fois, est facile à comprendre !

Même s’il s’agit d’une règle sur le pouce, elle va me permettre d’y voir plus clair pour mes futurs investissements avant de devoir sortir tous mes outils 🙂

Ça me fait plaisir. J’adore les règles du pouce, car c’est avec celles-ci qu’on peut discuter de sujets de façon simple et qu’on peut faire une évaluation rapide de notre situation 🙂