Dernière mise à jour le 30 avril 2021

Oui, vous avez bien lu… Je prends ma retraite du 9@5 dans 30 jours! Je quitte enfin la « rat race »! J’ai donné ma démission à mon employeur il y a quelques jours. Je pense que plusieurs personnes s’en doutaient à la suite des derniers articles que j’ai publiés. Par exemple, j’ai annoncé il y a un mois que j’avais déjà atteint « Coast FIRE » et que je réfléchissais à la possibilité de devenir « papa à la maison ».

La retraite précoce est une option dont nous avons beaucoup parlé ma femme et moi depuis un an. Dans des articles de 2020, j’avais parlé de changer d’emploi ou d’année sabbatique. J’avais aussi parlé que je voulais trouver une meilleure façon de concilier travail et famille. La vérité est que mon emploi ne me plait plus et m’épuise mentalement, sans oublier le manque de motivation. De plus, je suis souvent stressé et cela a un impact négatif sur ma relation avec ma femme et mes enfants.

Je pourrais changer d’emploi… Mais honnêtement, plusieurs bonnes nouvelles se sont succédé, comme la progression de notre actif/portefeuille net et l’atteinte du « Coast FIRE ». Ces bonnes nouvelles ont facilité la décision… Dans cet article, je reviens sur l’importance de l’atteinte du « Coast FIRE » et des changements à venir…

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Dans cet article :

- J’ai déjà atteint « Coast FIRE »

- Papa à la maison

- Maman de retour sur le marché du travail

- Blogue et autres revenus passifs pour couvrir mes dépenses

- Le début d’une nouvelle aventure

- Changements à venir pour la stratégie d’investissement

- Est-ce la fin de la vie active?

J’ai déjà atteint « Coast FIRE »

Comme j’avais mentionné il y a un mois (mars 2021), j’ai déjà atteint « Coast FIRE ». En fait, j’avais déjà atteint cette étape il y a longtemps, mais je ne le savais pas (je n’avais jamais procédé aux calculs).

Si vous avez manqué mon article sur les variations du mouvement FIRE, voici un résumé de ce qu’est le « Coast FIRE » :

La variation « Coast FIRE » met l’accent sur la liberté financière (« FI »). L’objectif est d’avoir accumulé une somme importante en placements à un jeune âge pour ne plus avoir besoin d’épargner/investir pour le reste de ces jours. À ce moment précis, il n’est plus nécessaire d’épargner/investir, car le rendement composé s’occupe de faire croître les placements jusqu’à la retraite traditionnelle (65 ans) ou la retraite précoce (FIRE). Pendant les années où vous « attendez » que vos investissements atteignent votre « FIRE Number », vous devez continuer de travailler pour couvrir vos dépenses. Cependant, vous n’avez pas besoin de travailler autant d’heures, de garder un emploi stressant ou que vous n’aimez pas, etc., car vous n’avez qu’à générer assez de revenus pour couvrir vos dépenses. Cela permet donc un peu de liberté avant d’être retraité.

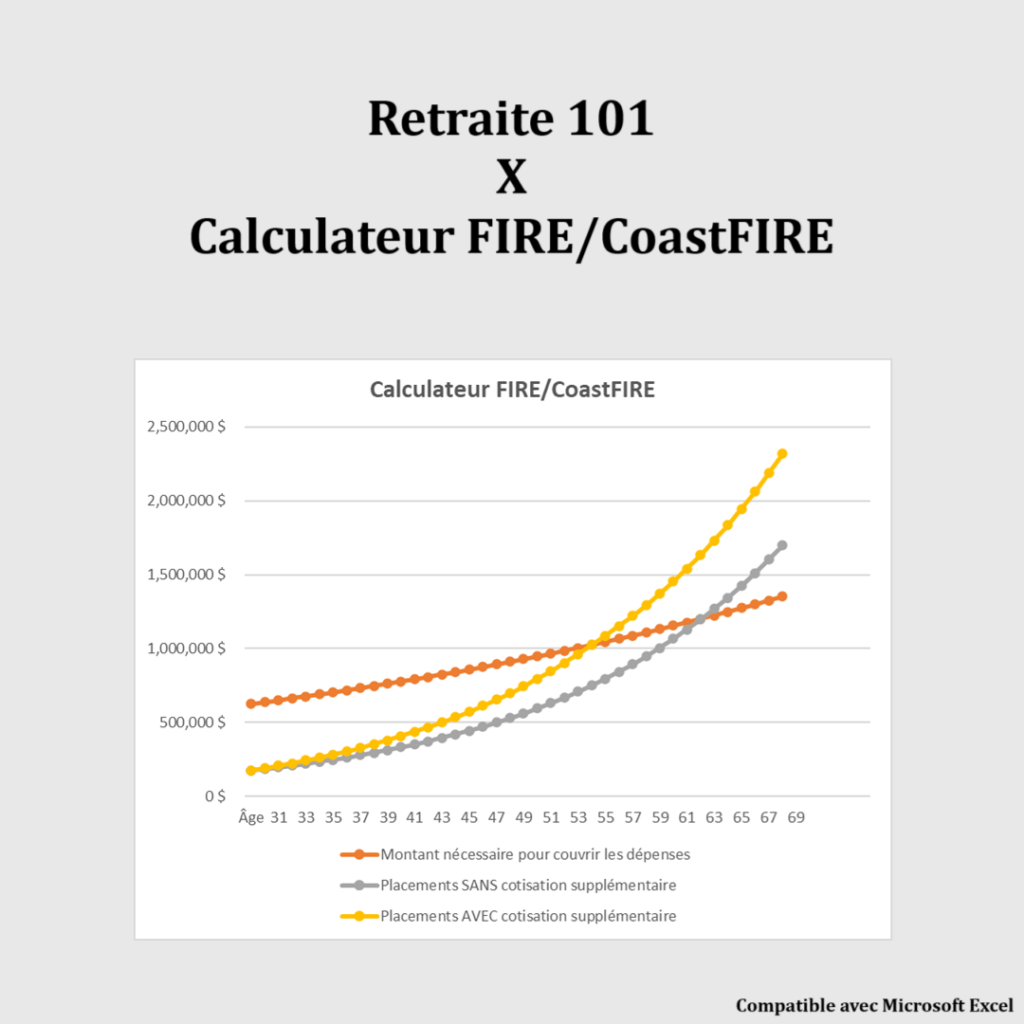

Calculateur FIRE/CoastFIRE

Mon calculateur FIRE/CoastFIRE est un fichier Excel qui vous permet de vérifier l’atteinte de votre objectif d’indépendance financière.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee.

Donc, je ne suis PAS encore « FIRE ». Je suis plutôt « Coast FIRE »… ce qui veut dire que je n’ai plus besoin d’épargner/d’investir, mais plutôt de générer juste assez de revenus pour couvrir mes dépenses. Sans plus…

Comme nos dépenses familiales sont très basses, alors vous comprendrez que je n’ai plus besoin d’un emploi à temps plein… 😉

Papa à la maison?

Dans un article récent (mars 2021), j’expliquais pourquoi nos enfants ne vont pas à la garderie (source). J’expliquais les raisons de ce choix, l’aspect financier et les avantages/désavantages. Mais, j’ai aussi parlé de la possibilité que ma femme et moi échangions nos « rôles » pour notre deuxième enfant. Voici le passage en question :

« Lorsque notre deuxième enfant est né (2020), nous avons discuté de l’option d’échanger nos rôles (parent à la maison / parent au travail) pour le deuxième enfant. Pour être plus précis, l’idée était que je pourrais devenir papa à la maison lorsque le congé de maternité de ma femme serait terminé à l’été 2021. Ainsi, j’avais regardé la politique de congé sans solde avec mon employeur… la mauvaise nouvelle est que mon employeur accepte des congés personnels jusqu’à un maximum de 6 mois. (…) Bref, ce n’est pas possible! Cependant, cela nous a amenés à prendre une autre décision, que je vais expliquer dans mon prochain article (…) »

Ainsi, cette décision importante était que je quitte mon emploi et que je prends officiellement ma retraite du 9@5 à 35 ans! Cependant, je commence un autre « emploi » beaucoup plus important, soit celui de « papa à la maison »! 🙂

Sans l’atteinte d’une certaine liberté financière, je pense que ce choix n’aurait pas été possible… Ceci est le résultat des choix que nous avons fait ma femme et moi au cours des dernières années. Soit de dépenser moins que ce qu’on gagne et d’investir la différence en bourse!

Maman de retour sur le marché du travail?

Comme j’ai mentionné dans la section précédente, ma femme va retourner au travail lorsque son congé de maternité sera terminé. Par contre, elle a démissionné de son ancien emploi et elle a obtenu un nouvel emploi dans son domaine (infirmière) qui permet de jumeler plusieurs passions! Elle aura de bien meilleures conditions qu’avant, en plus de travailler les jours de semaine (pas de week-end). Plus d’informations à la fin de l’article…

Bref, c’est elle qui va s’occuper de couvrir les dépenses familiales, ce que je faisais depuis les 4 dernières années. Les rôles sont donc inversés pour le 2e enfant…

Avant que la discussion s’enflamme sur les réseaux sociaux, je pense qu’une clarification s’impose. En devenant « papa à la maison », je ne serai pas « à risque » financièrement parlant. Nous sommes un couple marié, avec les mêmes valeurs, les mêmes objectifs et nous prenons toujours nos décisions en fonction du bien de la famille. Il n’y a pas de décisions individuelles dans notre famille. Nous travaillons en équipe! Et c’est d’ailleurs ce qui nous a permis d’atteindre plusieurs de nos objectifs plus rapidement que prévu! 😉

Blogue et autres revenus passifs pour couvrir mes dépenses?

Ainsi, je prends ma retraite du 9@5, je deviens « papa à la maison » et c’est ma femme qui va prendre en charge les dépenses familiales. Cependant, je vais quand même participer aux dépenses familiales, car je vais continuer de générer quelques revenus…

Par exemple, je reçois des revenus publicitaires et des revenus d’affilié avec mon blogue. D’ailleurs, j’en avais parlé en toute transparence dans un article du mois de janvier 2021, incluant les sources de revenus du blogue et les revenus générés en 2020 (source).

Je n’ai pas l’intention d’arrêter de « bloguer ». Au contraire! 🙂 Je vais continuer d’écrire sur ce blogue à propos de planification de retraite, de liberté financière, de surconsommation et de finances personnelles en général. J’aime lire, écrire et vous aider/encourager 🙂

Ainsi, même si la raison de continuer d’écrire n’est pas l’argent, je vais quand même continuer de générer des revenus. À titre d’exemple, les revenus générés avec mon blogue en 2020 étaient de 2800 $ (brut). Je prévois qu’ils seront de 5000 $ ou 6000 $ en 2021. Je pourrai donc participer un peu aux dépenses familiales avec ces revenus 🙂

Finalement, j’ai d’autres sources de revenus passifs, notamment des revenus de dividendes. Par contre, ces derniers seront réinvestis dans mes placements boursiers pour continuer de faire croître mes investissements/placements.

Le début d’une nouvelle aventure…

Comme j’ai mentionné précédemment, ma femme retournera sur le marché du travail lorsque son congé de maternité sera terminé. Nous avons synchronisé ma démission avec son retour au travail, avec un mois entre les deux pour permettre à toute la famille de s’adapter à ce changement.

Cependant, ma femme ne retournera pas à son ancien emploi. Elle est passionnée par son métier d’infirmière, mais elle a aussi d’autres passions (que nous partageons), comme la découverte culturelle.

Ceux qui me suivent depuis longtemps savent que nous sommes des passionnés de la nature. Nous aimons faire des activités comme les randonnées en forêt, le vélo, le camping, la raquette et le ski de fond (notre enfant de 3 ans a aussi commencé à en faire l’hiver dernier). De plus, nous avons nos cartes annuelles de la SEPAQ, alors inutile de vous dire que nous passons beaucoup de temps en nature. D’ailleurs, voici un article à propos des parcs nationaux que nous avons visités pendant nos vacances en 2019 (source).

Ainsi, nous avons décidé de faire d’autres changements dans notre vie et de partir dans une nouvelle aventure familiale!

Ma femme a obtenu un nouvel emploi comme infirmière dans une communauté crie dans le Nord-du-Québec. C’est un emploi hyper stimulant qui lui permettra de mettre en pratique ses connaissances, mais aussi d’acquérir de nouvelles compétences comme infirmière en rôle élargi.

Nous allons déménager en famille dans deux mois. Cette aventure est une façon de jumeler toutes nos passions (métier d’infirmière, nature et découverte culturelle)! Ce sera une expérience hors du commun pour toute la famille! Je suis certain que nos jeunes enfants vont adorer la découverte d’une nouvelle région du Québec en plus d’apprendre deux nouvelles langues 🙂

Encore une fois, c’est la liberté financière qui nous permet de commencer cette nouvelle aventure!

Changements à venir pour la stratégie d’investissement?

Maintenant, parlons d’investissement. Est-ce que la baisse de revenus (retraite du 9@5) et l’aventure familiale expliquée dans la section précédente vont avoir un impact sur nos placements et notre stratégie d’investissement?

Pour ce qui est des placements actuels, il n’y aura PAS de changements. Nous n’allons rien changer ni décaisser des placements pour financer notre projet. Les revenus de ma femme vont être suffisants pour couvrir nos dépenses familiales et pour continuer d’investir dans nos comptes enregistrés (CELI x 2 et REEE familial). Cependant, notre actif net ne va pas augmenter aussi rapidement que ce que nous avons connu dans les 3 dernières années (source).

Pour ce qui est de notre stratégie d’investissement, il n’y aura PAS de changements ici aussi. Nous allons garder la même stratégie d’investissement indicielle, en commençant par maximiser les comptes enregistrés (source). La seule exception sera mon REER… Comme je n’aurai plus d’emploi et que mon REER est déjà maximisé, alors je vais arrêter d’investir dans ce compte. Malheureusement, je ne profiterai plus des cotisations de contrepartie de mon employeur dans mon REER collectif 🙁

Par contre, les cotisations au RREGOP et au REER de ma femme vont reprendre lorsqu’elle va recommencer à travailler cet été. De plus, elle va racheter les périodes d’absence sans salaire (2 congés parentaux), ce qui permettra d’augmenter sa rente future.

Sinon, le REEE familial des enfants sera maximisé en premier, comme nous le faisions chaque année en priorité! Puis, nous allons continuer de rattraper les cotisations dans le CELI de ma femme (source). Ensuite, nous allons continuer d’investir graduellement en cryptomonnaies (source).

Finalement, s’il nous reste des liquidités en fin d’année, nous allons faire un autre investissement dans CRCD (source). Mais j’en doute pour être honnête…

Est-ce la fin de la vie active?

Non! Ce n’est assurément pas la fin de ma vie active. Tout d’abord, je vais devenir « papa à la maison », donc je vais avoir une vie TRÈS active 😛

Blague à part, ce que permet la liberté financière, c’est d’avoir la liberté de faire des choix indépendamment de l’argent. J’en parlais dans l’article « Quoi faire avec sa liberté? » (source). Ainsi, je vais avoir la liberté de faire des choix dans l’intérêt de ma famille, selon mes passions et pour le plaisir.

Par exemple, lorsque les enfants auront commencé l’école, je vais peut-être trouver un emploi à temps partiel qui me passionne et qui est à proximité de la maison. Who knows? Mais, si je le fais, c’est parce que j’en aurai envie… et non par obligation financière.

Je me suis fait dire que je serai un parasite et que je ne participerai plus au développement de notre société si j’arrête de travailler jeune. Comme si le travail était la seule façon de contribuer à la société… Néanmoins, c’est quelque chose dont je réfléchis souvent. Personnellement, je pense que je vais contribuer plus à la société en tant que « papa à la maison » que salarié en technologie de l’information pour une banque. On pourrait en débattre… Mais, une chose est certaine, je suis plus utile à la société en tant que blogueur en finances personnelles qu’avec mon emploi actuel! 😛

Autrement, la retraite précoce va me permettre de m’impliquer davantage dans le bénévolat. De plus, je vais pouvoir consacrer plus de temps à mes passe-temps comme la lecture et l’écriture. Finalement, je vais pouvoir consacrer du temps à apprendre des choses qui m’ont toujours intéressé, mais que j’ai constamment remises à plus tard, faute de temps…

Conclusion

Voilà! Je suis heureux d’annoncer publiquement ma retraite du 9@5. C’est une décision qui a été prise il y a quelques mois et je me mordais les doigts pour ne pas en parler 🙂

Certes, l’atteinte du « Coast FIRE » nous a ouvert beaucoup de portes! La liberté financière nous permet de faire ce choix. De plus, nous n’avons pas hésité de partir dans cette nouvelle aventure… même avec deux jeunes enfants! Je pense que ce sera une expérience incroyable pour toute la famille. Chacun y trouvera son compte.

Pour conclure, je sais que j’ai expliqué rapidement plusieurs sujets, mais je voulais que cet article reste relativement court. Il est déjà très long… Cependant, j’ai l’intention de revenir sur plusieurs de ces sujets dans les prochains articles. D’ici là, n’hésitez à poser vos questions dans la zone commentaire ci-dessous.

Meilleures Offres

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Félicitations!!! Wow c’est super! Tu dois te sentir pas mal plus léger 🙂 As-tu parlé à tes collègues de travail de tes plans? Ils devaient être surpris ou bien rien comprendre! HÉHÉ Avez-vous calculé combien de temps ta femme devra travailler comme infirmière avant que vous soyez FIRE?

Bonjour Framboise bleue,

Merci 🙂

Oui, je me sens tellement plus léger! Et en même temps, je suis tellement excité par notre nouvelle aventure familiale 😀

Mes collègues ont été surpris, mais pas autant que mon supérieur et le supérieur de ce dernier. Ils respectent ma décision et sont heureux pour moi. Mais, ils ne comprennent pas du tout. Il faut dire que ces 2 personnes sont à New York, travaillent 60-70 heures par semaine et ont des « nounous » pour s’occuper de leurs enfants et des tâches ménagères à leur maison. Donc, ce n’est pas une surprise qu’ils ne comprennent pas ma décision de quitter mon emploi à 35 ans et d’aller vivre dans le Grand Nord du Québec… 😛

Si nous arrêtons de travailler à temps plein tous les deux, et que nous trouvons une façon de générer 30k$ (net) par année (ex. : emploi à temps partiel), alors nous serons « Coast FIRE » pendant 12 ans avant d’avoir atteint le « FIRE » traditionnel. À ce moment-là (2033), j’aurai 47 ans et ma femme aura 45 ans. J’ai utilisé le calculateur partagé dans cet article (https://retraite101.com/jai-deja-atteint-coast-fire/).

Mais, ma femme veut vraiment travailler à temps plein dans le Grand Nord. C’est un projet très important pour elle, qui a fait un changement de carrière à la mi-vingtaine. Elle veut vraiment s’impliquer avec cette communauté / culture. De plus, elle veut acquérir de nouvelles compétences comme infirmière en rôle élargi, car elle aimerait un jour aller travailler comme infirmière en dispensaire (ex. : Puvirnituq, Salluit). Ce serait la prochaine « aventure familiale »! 😛

Bref, si j’assume qu’on sera capable d’épargner/investir 17k$ par année (CELI 6000$ x 2 + REER 5k$) avec ses revenus comme infirmière dans le Nord-du-Québec, alors cela devance la date de « FIRE » traditionnel de 5 ans. Ainsi, elle pourrait travailler pendant 7 ans (12 – 5 = 7) avant qu’on soit « FIRE ». À ce moment-là (2028), j’aurai 42 ans et ma femme aura 40 ans. Ce calcul exclut ses cotisations au RREGOP qui vont recommencer ainsi que les revenus que je vais générer… De plus, une fois que l’hypothèque de notre maison actuelle sera complètement remboursée dans 4 ans, alors nous allons avoir ~1000$ supplémentaire par mois pour investir…

Il y a beaucoup de variables et d’hypothèses, alors c’est difficile d’être précis. Mais, à ce stade, je dois avouer que le FIRE traditionnel est moins important/prioritaire pour nous. Le « Coast FIRE » nous permet de nous libérer de la « rat race » et d’avoir la liberté de faire des choix. C’est suffisant pour que toute la famille soit heureuse 🙂

Au plaisir,

R101

Salut R101,

Bravo pour l’accomplissement et surtout pour le courage que représente de tourner le dos à une carrière fructueuse.

Ceux qui clament qu’un jeune retraité est un parasite pour la société ont une solide prise de conscience à faire sur l’effet parasitaire de leur propre mode de vie sur nos écosystèmes et nos collectivités.

À choisir un parasite, j’aime aussi bien celui qui n’hypothèque pas l’avenir de nos enfants.

Meilleure continuité dans tes projets! En espérant que tu puisses en inspirer d’autres vers la décroissance!

Merci beaucoup Philippe 🙂 Je suis tout à fait d’accord avec toi à propos du « parasite ». Je préfère être ce genre de « parasite » que celui que j’étais il y a plusieurs années : surconsommateur, voiture sport polluante, maison « trophée » qui consommait beaucoup d’énergie inutilement (beaucoup de pièces vides), dettes, vivre d’une paie à l’autre (« Paycheck To Paycheck »), etc.

Au plaisir,

R101

Excellente nouvelle!

Merci Pierre-Olivier 🙂

Félicitation Retraite101 !

Je vous souhaite à vous 4 une belle aventure !

Merci beaucoup Bastien! Ce n’est que le début d’une belle aventure 🙂

Bravo R101!! 😀

C’est incroyable! Je suis sincèrement heureux pour toi.

Je pense que, collectivement, on est tous gagnants quand les gens sont heureux, prennent du temps pour leur famille et réalisent des projets par passion (et non par nécessité financière). Vive la liberté de choix.

Je te souhaite beaucoup de bonheur dans le Nord.

Au plaisir de lire la suite de tes aventures (parce que ce n’est que le début)…

Merci J-S ! 🙂 Tu as été une source d’inspiration pour moi, alors une partie du mérite te revient! 😉

Je suis d’accord avec toi. On est tous collectivement gagnants lorsque les gens sont heureux. Donc, en tant que « nouveau parasite », c’est ma première façon de contribuer à la société 😛

Comme j’ai mentionné dans ton dernier article, fais-moi savoir si tu penses venir au nord du 55e parallèle. La porte sera toujours ouverte 🙂

Félicitations!! Je vous lis depuis un bout mais c’est la première fois que je commente.

J’adore vous suivre parce qu’on a le même âge, on a (avait) le même but, la même situtation familiale et nos situations financières se ressemblaient beaucoup! (Certaines de vos mises à jour mensuelles étaient franchement épeurantes quand je comparais à la mienne tellement la ressemblance était frappante!) Vous m’ajoutez de la pression ce matin avec cette annonce! Je dois revoir mon plan de vie 🙂

Bonne chance et j’ai bien hâte de lire la suite

Dan

Bonjour Dan,

Merci de me lire et commenter pour la première fois 🙂

Je dis souvent qu’il faut se comparer avec soi-même. Mais, dans une situation aussi similaire et avec les mêmes objectifs, alors il peut être intéressant de se comparer et voir si l’on est en « avance » ou en « retard » dans notre parcours vers l’IF. Cela dit, il ne faut pas s’arrêter à cela… Les situations peuvent être similaires en surface, mais elles sont souvent différentes dans les détails…

Comme je disais à une autre personne hier, dans un autre article, je pense qu’un bilan annuel serait suffisant pour notre situation personnelle. Mais, je continue de faire des bilans mensuels et trimestriels dans le but de motiver/encourager les abonnés/lecteurs de mon blogue. Le but n’est pas de donner le vertige à qui que ce soit. Pour être honnête, la variation de mon actif net ou de mon portefeuille net ne me rend pas optimiste ou pessimiste. Ma stratégie d’investissement est bonne, le plan fonctionne comme prévu, etc. Je dois seulement continuer de diriger le bateau dans la direction prévue. Je vous invite à faire de même (je suis certain que c’est ce que vous faites 🙂 )

Au plaisir d’échanger avec vous!

R101

Merci pour la réponse. Je précise: c’est une pression TRÈS positive que je ressens suite à votre article ce matin!

En effet tout comme vous mon plan est automatisé et fonctionne depuis des années. Je ne fais que le “tracker” mensuellement et y fait les ajustements lorsqu’il y a des changements (ex: nouvel espace de cotisation, augmentation de salaire qui emmène une augmentation des virements automatisés, etc…).

Sans dire que nous étions dans une course, je vous avoue que comme nos situations étaient similaires cela me permettait de garder le cap et de confirmer que je n’étais pas fou avec mes idées!!

Si l’article Coast Fire a définitivement modifié mon regard sur ma situation, votre article ce matin le “shake” royalement !!

Question pour vous: Est-ce que le déménagement dans un marché (j’assume) moins cher a eu un impact sur votre décision?

Merci encore pour vos articles!

Bonne journée

Bonjour Dan,

Dans ce cas, c’est vraiment une bonne nouvelle! J’espère que ça vous a « shaker » assez pour que vous puisiez mettre les bouchées doubles! 😛 Dans mon cas, je n’avais pas « modèle FIRE » qui me ressemblait ou qui avait une situation familiale similaire à la mienne. Par exemple, quand j’essayais de trouver des façons d’optimiser mes dépenses, les personnes FIRE dont je m’inspirais n’avaient pas d’enfants. Donc, c’était un peu plus difficile de s’inspirer d’une autre personne FIRE. Je suis donc heureux de savoir que des familles québécoises avec enfants me prennent comme inspiration pour les aider/encourager!

Non, le déménagement dans un marché moins dispendieux n’a pas eu d’impact sur ma décision (attention, il y a des postes de dépenses plus dispendieux dans le Grand-Nord, comme l’alimentation). Une expérience de travail (et culturelle) était un des rêves de ma femme et c’est un projet dont nous discutions depuis 2-3 ans. Les choses se sont mises en place dans les derniers mois/années (ex. : remboursement des dettes plus rapide que prévu, augmentation de l’actif net plus rapide que prévue, déménagement de la maison « trophée » en 2019 pour une maison peu dispendieuse, etc.). Il y a aussi des côtés plus sombres, comme des problèmes de santé dans mon cas (un qui est présent depuis longtemps, mais un nouveau problème est survenue), ce qui m’a convaincu que je ne voulais pas continuer cette vie (« rat race ») encore longtemps… De plus, c’était aussi le bon moment pour faire le « move » avec nos enfants, car ils ont tous les deux moins de 5 ans (ils ne sont pas encore à l’école, avec des amis, etc.). Pas que cela aurait été impossible autrement, mais disons que la décision aurait été plus difficile à prendre si les enfants avaient eu 10-15 ans… Bref, c’est surtout une série d’événements qui nous ont poussés à prendre ces décisions 🙂

Au plaisir,

R101

Félicitations! C’est vraiment la situation idéale si le/la partenaire est d’accord de continuer à travailler pendant que l’autre est à la « retraite ». Évidemment s’occuper des enfants est un énorme travail. J’ai pris 4 mois pour mon dernier pour être le papa à la maison et avec la pandémie j’ai eu droit aux deux à maison en même temps, ce n’était pas du repos!

Aussi ce que plusieurs personnes oublient c’est que s’il y a quelque chose qui ne fonctionne pas, vous êtes encore jeunes et vous pouvez retrouver un emploi.

Merci Michel 🙂 Vous avez tout à fait raison (décision prise d’un commun accord entre les deux partenaires). Pour ce qui est d’être papa à la maison, c’est effectivement un énorme « travail »! Vous le savez mieux que moi 🙂

Au plaisir,

R101

Je viens de relire mon commentaire. J’espére que ne t’ai pas insulté avec mes guillemets autour de retraite. Je voulais simplement dire qu’être parent à la maison, ce n’est pas du repos comme plusieurs imaginent la retraite.

C’est un bel accomplissement qui a clairement demandé beaucoup de sacrifice et une belle récompense aussi à soi-même et à sa famille.

Bonne chance et j’ai bien hâte de lire les articles post-retraite.

Bonjour Michel,

Ne vous inquiétez pas, vous ne m’avez pas du tout insulté. J’avais compris ce que vous vouliez dire 🙂

Je pense que mes articles post-retraite seront très intéressants, par exemple pour la stratégie de décaissement, les assurances, l’optimisation des dépenses pour les enfants, la progression des placements (augmentation/diminution), etc.

Bon week-end,

R101

Félicitations! Je partage avec mon conjoint pour l’inspirer.

Si jamais, tu veux aussi commencer un blogue sur votre expérience familiale en territoire Cree, je serais très intéressée à le lire.

Bravo encore. C’est très inspirant.

Merci Veronique. Oui, ma femme aimerait bien commencer un blogue sur notre expérience familiale dans le Grand Nord. On y pense encore… Je vous tiens au courant 🙂

Bravo pour avoir passé ce cap ! Mon conjoint a fait 6 mois à la maison avec les enfants l’an dernier, c’était bien, pas de rush le matin. Finalement, il s’est fait recruté pour retourner au travail et comme avec la pandémie nos enfants ne pouvaient pas vraiment voir d’autres enfants, ils étaient heureux de retourner à la garderie mais je m’ennuie parfois de cela.

J’ai hâte de lire vos prochaines aventures. Et je suis certaine que si le besoin s’en fait sentir une fois les enfants à l’école, tu sauras trouver du travail dans la région. 😉

Il y a un cours mooc (gratuit) sur le nord du québec, c’est très intéressant. https://www.ulaval.ca/etudes/mooc-formation-en-ligne-ouverte-a-tous/le-quebec-nordique-enjeux-espaces-et-cultures

Le cours est fermé pour l’instant mais il y a beaucoup de vidéo du cours sur leur playlist sur youtube MOOC nordicité je crois. Bonne aventure 🙂 et n’oublie pas le chasse moustique

Merci crevette nordique! Je ne suis pas inquiet là-dessus, j’ai justement vu quelques postes en TI pour le CCSSSBJ 🙂 Je n’oublierai pas le chasse-moustique. Merci pour toutes les informations et les conseils que tu m’as donnés en privé 🙂

Juste pour comprendre. Vous vendez ici et acheter la bas? (possible?)

Tu parles de restant d hypotheque actuelle (4 ans). ca m a melange.

Bonjour JP,

Nous gardons notre maison actuelle pour le moment. Nous avons l’intention de revenir 2-3 fois par année (ex. : Temps des Fêtes, vacances d’été …). De plus, ne savons pas encore combien de temps nous allons rester dans le Grand Nord (ex. : 1 an, 5 ans, 10 ans, le reste de nos jours…). Mais, si après un an, nous pensons rester là-bas à long terme, alors nous allons mettre la maison en location.

J’espère que c’est plus clair ainsi 🙂

Au plaisir,

R101

Oui, ca fait maintenant du sens. Je suis surpris que vous ne louez pas, c est quand meme un revenu interessant, surtout en ce moment. Mais faut accepter d avoir qq un chez soi si on loue meuble, et faut dealer avec un semi-demenagement, plus de pied a terre pour vacances, retour etc. Surtout que les couts d hebergement sont eleves la haut.

Oui, je sais. Pour l’instant, nous allons « absorber » les dépenses de la maison au « sud » dans notre budget. Mais, à long terme, ce n’est probablement pas une situation viable d’avoir deux maisons… La location sera la meilleure option à notre avis, si nous pensons rester au Nord à long terme.

Félicitations Retraite 101!

C’est toute une étape que tu franchie en quittant ton emploi. Est-ce que ta décision t’a amené quelques nuits d’insomnie avant d’annoncer la nouvelle à ton employeur?

Mes avoirs me permettrait assurément de tourner le dos à la « rat race » mais j’en suis incapable. Je reviens toujours avec les mêmes « si »; Si un enfant tombe malade, si je tombe malade, si la bourse plante, si si si….

Je m’incline bien bas pour ta décision de quitter ton emploi et de partir à l’aventure.

Au plaisir de te lire dans tes nouvelles aventures

Bonjour double zéro sept,

Je n’ai pas eu de nuits d’insomnie. Au contraire, ça a permis de lâcher un peu de pression depuis que nous avons pris cette décision ma femme et moi (il y a quelques mois). Je dors mieux depuis 🙂

Mais, c’est un peu différent pour ma femme. Elle fait un de l’insomnie de temps à autre, car elle réfléchit aux choses à se procurer avant de déménager (surtout les choses pour les enfants) – car il y a plusieurs articles qui ne sont pas nécessairement disponibles là-bas…

Pour les « si-si-si », je comprends. Ça m’a pris plusieurs années avant d’être capable de dire « c’est assez! ». C’est ce que le Jeune retraité appelle « La peur d’avoir peur » (source : http://www.jeuneretraite.ca/liberte/peur-davoir-peur/). Ça mérite une lecture et une réflexion 😉

Bon week-end

R101

Bravo!! C’est une bonne nouvelle et le début d’une aventure intéressante. Hâte de continuer à te lire. Et aussi hâte de te rejoindre à la retraite dans max. 6-7 ans.

Merci beaucoup ptsigane 🙂

Serez-vous FIRE « traditionnel » dans 6-7 ans? Avez-vous déjà réfléchie aux autres variations du mouvement FIRE comme « Barista FIRE » et « Coast FIRE »? (https://retraite101.com/les-5-variations-du-mouvement-fire/)

Au plaisir,

R101

Si les prévisions se concrétisent, je pourrais être FIRE traditionnel dans 6 ans, donc à 58 ans, avec des placements de 900K$. Si j’arrête de cotiser maintenant, je ne serais FIRE qu’à 61 ans, donc le Coast FIRE dépasse 60 ans, qui est ma limite psychologique d’âge de retraite espérée.

J’ai débuté (encore!) un nouvel emploi en janvier et le travail me plaît jusqu’à maintenant. En plus, j’ai droit à un régime de pension à prestation déterminée qui pourra me permettre d’arrondir mes fins de mois à la retraite. Et pour l’instant, j’écarte le Barista FIRE. Je préfère être à la retraite complète, jusqu’à ce que je m’ennuie!

Vu que j’approche de l’âge de la retraite traditionnelle, je ne comptais être sans autres revenus que pendant 2 ans, et de commencer à récolter le RRQ et le RRPD à 60 ans.

Donc pour être honnête (et me contredire moi-même!), avec presque la moitié de mes dépenses qui seront couvertes à 60 ans, je suis probablement déjà Coast FIRE pour 60 ans, mais je préfère être conservateur et continuer de travailler tant que je ne pourrai pas assumer l’entièreté de mes dépenses moi-même. Et si le travail devenait désagréable, et bien je sais que j’ai une autre option. 🙂

OK, je comprends bien maintenant. Votre plan a beaucoup de sens! Je ferais la même chose à votre place! 🙂

Bravo pour cette belle décision. Les enfants seront choyés et ce sera de beaux défis pour vous deux. Je suis une jeune retraitée de 56 ans du domaine de la santé , depuis un an. Je peux me permettre de vivre dans la nature et en VR ,profiter de la vie , et avoir une liberté de choix en ayant mis de coté des sous toute ma vie avec mon conjoint avec 4 enfants qui sont autonomes. Ton blogue m’inspire. Merci .

Bonjour Claire,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Oui, je pense que les deux enfants sont très choyés 🙂 De notre côté, la liberté de choix n’a pas de prix! Je vais enseigner la même chose à mes enfants lorsqu’ils seront plus vieux. J’imagine que vous avez fait de même…

Bravo pour votre jeune retraite! Si ce n’est pas une question trop indiscrète, avez-vous choisi de convertir votre RREGOP en rente différée ou de le transférer dans un CRI (compte de retraite immobilisé)? Pour ma femme, nous pensions choisir l’option de transférer la valeur actuarielle de sa rente dans un CRI, mais nous sommes toujours ouvert à écouter les conseils/recommandations… Nous devrons prendre cette décision dans les prochaines années.

Au plaisir d’échanger avec vous!

R101

Félicitations pour ce nouveau projet! Je vous suis depuis deux ans et je trouve votre parcours très inspirant. Je me demandais s’il était possible de connaître à quel moment nous atteindrons le Coast Fire avec le calculateur que vous avez créé, question de m’encourager un peu

Bonjour Sandra,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Malheureusement, ce n’est pas possible de calculer cela avec le fichier Excel que j’ai partagé. Vous devez procéder aux calculs manuellement… C’est dommage, car la variation « Coast FIRE » est la plus difficile à calculer (comparativement au FIRE traditionnel, au « Barista FIRE », etc.).

Au plaisir d’échanger avec vous!

R101

Wow quel bel accomplissement ! Je te suis depuis le début et tu as toujours été une source de motivation pour moi. Nous n’avons pas tout à fait le même objectif, mais nous appliquons tous les 2 les mêmes moyens pour l’atteindre. Je n’aspire pas tout à fait à une indépendance financière aussi jeune que toi. Mais je conscillie famille de 3 jeunes enfants avec un travail à 2 jours semaine. Mon conjoint prend aussi des sabatiques tous les 3 ans. C’est ma façon à moi de profiter de la vie comme je le souhaite. Moins de stress, plus de temps avec mes enfants. J’espère pouvoir te suivre encore longtemps

Bonjour Laurie,

Merci pour les bons commentaires 🙂 En fait, si j’avais pris en main mes finances personnelles plus tôt dans ma vie (et/ou découvert le mouvement « FIRE »), j’aurais probablement choisi une approche comme la vôtre. Au bout du compte, l’objectif est le même, soit de réduire le stress lié au travail, maximiser le temps avec les enfants et ainsi le bonheur de toute la famille. Les premières années de nos enfants sont tellement importantes. C’est du temps qui ne pourra jamais être récupéré autrement… 🙂 Bravo pour votre choix de vie!

Au plaisir,

R101

Bonjour !

Félicitations à vous deux ! Je vous trouve vraiment beau et inspirant. J’aime comment vous insistez sur le bien familial versus le bien individuel ! C’est comme ça chez nous aussi et si plus de couple était moins individualiste à toujours se protéger le nombre de familles heureuses seraient bien plus élevés . Vous m’inspirez et vos valeurs familiales semblent proches des nôtres et ça me donne le goût de vous lire toujours plus !

Je vous souhaite beaucoup de plaisir dans votre nouvelle vie !

Bonjour Karine-Emilie,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Je suis tellement d’accord avec vous. Bien familial > Bien individuel.

J’ai décidé de le mentionner souvent dans cet article, pour éviter d’avoir le genre de commentaires que je reçois souvent. Par exemple :

– « J’espère que tu as un plan B, parce que tu n’auras plus d’emploi et c’est ta femme qui va avoir des revenus »

– « Ta décision va avoir un gros impact sur ta rente du RRQ »

– « Pourquoi tu cotises dans le CELI de ta femme? Si elle te quitte, c’est elle qui va garder l’argent. »

Ce genre de commentaires revient souvent… surtout sur les réseaux sociaux. Je ne comprends pas. J’ai une femme et des enfants, alors le bien familial passe toujours avant le bien individuel. On prend des décisions pour le bien des enfants, pour le bien de la famille… pas pour se « protéger » individuellement.

Cela dit, on se protège quand même, avec un contrat de mariage, un testament, etc. Mais, une fois que c’est fait, on met ça de côté et on n’y pense plus… Ça va tellement mieux quand le couple travaille dans la même direction, pour atteindre les mêmes objectifs (financiers et non-financiers). Nous sommes en parfaite harmonie ma femme et moi et c’est d’ailleurs ce qui nous a permis d’atteindre nos objectifs plus rapidement que prévu. Ça va beaucoup plus vite à deux 🙂

Au plaisir d’échanger avec vous!

R101

Vous avez bien fait !! Je vais continuer de vous suivre de près!! Je suis infirmière clinicienne aussi alors voir l’impact du côté de votre femme est bien aidant aussi !

Au plaisir

Toute mes felicitations! merci de nous avoir offert une sorte de coaching pas à pas vers la liberté financiere avec votre blog. J’espere que vous allez continuer á ecrire. Bonne chance dans votre nouvelle vie.

Ps. Lors de votre demission, avez-vous parlé de votre projet de retraite et du FIRE a vos colleagues?

Bonjour Ness,

Merci beaucoup pour le « feedback » positif! J’apprécie énormément! 🙂

Je vais continuer d’écrire sur le blogue, mais il est possible que la fréquence diminue un peu. On va voir comment je m’habite à ma nouvelle vie de « papa à la maison » et les moments libres de la journée que je pourrai écrire…

Non, je n’ai pas parlé du mouvement « FIRE » à mes collègues. J’ai juste expliqué que je voulais passer du temps avec ma famille pour plusieurs années et qu’on allait vivre dans le Grand Nord du Québec 🙂

Ceux qui ont été les plus surpris sont mon supérieur et le supérieur de ce dernier. Ils respectent ma décision et sont heureux pour moi. Mais, ils ne comprennent pas du tout mon choix… Il faut dire que ces 2 personnes sont à New York, travaillent 60-70 heures par semaine et ont des « nounous » pour s’occuper de leurs enfants et des tâches ménagères à leur maison. Donc, ce n’est pas une surprise qu’ils ne comprennent pas ma décision de quitter mon emploi à 35 ans et d’aller vivre dans le Grand Nord du Québec…

Au plaisir,

R101

Wow! Je suis tellement contente pour vous et votre famille!

Tous vos efforts ont porté fruits!

Votre blogue est une inspiration pour moi et avec ce nouvel article, ça confirme à 100% mon choix de continuer dans mon chemin vers le FIRE. Cette nouvelle confirme que c’est possible de se libérer du rat race! BRAVO!

Bonjour Victoria,

Merci beaucoup pour votre commentaire positif! Je suis bien heureux d’être une source d’inspiration pour plusieurs familles qui visent l’indépendance financière. Il n’y a pas beaucoup de blogueurs FIRE avec des enfants, alors c’était important pour moi de parler de famille sur mon blogue 🙂

Je vous souhaite un beau parcours vers l’IF et retraite précoce.

Au plaisir d’échanger avec vous.

R101

bonjour R101,

Bravo d’avoir fait le saut ! Une nouvelle aventure qui débute avec la petite famille et un réel travaille à temps plein auprès de tes enfants. Vous êtes une belle source d’inspiration et de persévérance. J’ai bien hâte de lire la suite de vos aventures dans le grand Nord.

Encore une fois toutes mes félicitations !

Merci beaucoup L’ingénieuse! 🙂

Oui, ça va vraiment être un nouveau « travail » à temps plein 🙂 Mais, je vais avoir un sentiment de fierté, lorsque nos deux enfants commenceront l’école (beaucoup plus de fierté que de compléter un projet ennuyeux à mon travail actuel… 😛 )

Je vais continuer de « blogger » régulièrement, incluant des articles sur nos aventures dans le Grand Nord 🙂

Au plaisir,

R101

Salut Retraite101! Félicitation pour ta retraite précoce! Tout un accomplissement 🙂 Il va falloir que tu écrives un livre. McSween, 45 ans. Jeune Retraité, 40 ans. Et Retraite 101, 35 ans! Tu remontes la barre d’un cran. J’espère que tu seras heureux dans ce nouveau poste de papa à la maison. Continu de travailler sur ton blogue, il est très instructif et j’adore lire tes articles.

Merci beaucoup LaFrugalisteFutee.

Pour l’instant, je n’ai pas l’intention d’écrire un livre. Mais, qui sait… peut-être dans quelques années, lorsque les 2 enfants auront commencés l’école et que je me chercherai un nouveau projet/défi 🙂

Wow! J’aime tellement lire des histoires comme la tienne! Maintenant, sky is the limit; quand j’ai quitté le métro-boulot-dodo, c’est ce que je me disais. Avoir le choix, c’est ça, la vraie liberté. Quel beau projet vous avez mis sur pied. Je continue de suivre vos aventures et je ne doute pas qu’elles seront variées et enrichissantes, pas mal plus que d’être enfermé dans un cubicule!

Salut Gabrielle,

C’est drôle, car je me dis la même chose à propos de toi (« J’aime tellement ça lire des histoires comme la tienne »). Pour ceux qui ne connaissent pas Gabrielle, je vous invite à lire son parcours dans le livre « Liberté 45 » de P-Y McSween et sur le blogue du jeune retraité (http://www.jeuneretraite.ca/histoire-inspirante/larbitrage-geographique-un-raccourci-vers-la-liberte/).

Je pense que c’est un beau projet, autant pour nous que pour nos enfants 🙂 Ils vont comme nous pouvoir découvrir un nouveau coin de pays, une nouvelle culture, deux nouvelles langues, etc. 🙂

Mais oui, c’est effectivement plus intéressant qu’être enfermé dans un cubicule… Plus jamais!

Au plaisir,

R101

Ton parcours est inspirant!

En tant que fier habitant de la Jamésie et du Nord-du-Québec, je souhaite à toi et ta famille un superbe séjour riche culturellement en Eeyou Istchee!

Merci beaucoup Mathieu! On va peut-être se croiser (sans le savoir) en Jamésie / Eeyou Istchee 🙂

Bonjour Retraite101!

Je parcours votre blog depuis plusieurs mois et j’ai pu profiter de vos expériences et stratégies. Merci!

Petite question hypothétique (je sais que vous ne pouvez pas offrir de conseil financier :)) : entre un remboursement plus rapide d’un RAP (XEQT) et l’investissement dans un compte non-enregistré (HGRO) (CELI pleine capacité et toutes autres dettes à 0), quel serait le choix le plus judicieux selon toi?

Bonjour Martin,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Tout d’abord, bravo pour votre santé financière (CELI maximisé, pas de dette autre que l’hypothèque). La majorité des personnes et conseillers financiers vous diront de rembourser votre RAP le moins vite possible… Mais, à mon avis, c’est vraiment du cas par cas, selon vos objectifs financiers personnels. Personnellement, je n’aime pas les dettes, même si c’est une dette envers moi-même (RAP, marge pour investissement, etc.). Ainsi, je rembourserais mon RAP en priorité. En bonus, votre REER va bénéficier plus rapidement de l’effet des intérêts composés. Mais ça, c’est moi 🙂

Si vous ne faites que le remboursement minimum (1/15), vous pourriez regarder les fonds de capital de risque (avec crédit d’impôt !!!) comme FTQ et CRCD plutôt que d’investir dans le compte non enregistré. Voici quelques idées ici : https://retraite101.com/dans-quoi-investir-quand-les-comptes-reer-et-celi-sont-maximises/

Au plaisir d’échanger avec vous.

R101

Merci pour cette réponse!

J’optimise depuis 5 ans mon CRCD dans ca reste dans le plan de continuer de contribuer, je trouve bien cette option. Pour FTQ, je n’y avais pas pensé, mais je crois comprendre que les cotisations forfaitaires sont maintenant arrêtées.

Je préfère également éliminer les dettes rapidement, surtout en cette période de ma vie professionnelle où j’ai une très bonne capacité d’épargne. Je me questionne surtout si la fiscalité d’un retrait REER vs compte non-enregistré dans 10 ans (si je prend ma retraite vers 40 ans). Tout va dépendre de mes besoins à ce moment et de mes revenus annuels. Si mes revenus sont élevés, des retraits sur mon REER seront imposés de façon importante (30, 40, 50%), alors que pour le compte non-enregistré, ce sera 50% du gain en capital. Anyways, je dois rembourser le RAP un jour ou l’autre donc c’est vraiment une question de quand ne vais le faire.

Merci!

Bonjour Martin,

C’est super que vous optimisiez déjà votre CRCD. Dans ce cas, il ne reste que les fonds de travailleurs comme FTQ. Mais, effectivement, les cotisations forfaitaires sont suspendues pour une période plus longue qu’à l’habitude. Normalement, les cotisations forfaitaires sont suspendues lorsque le plafond annuel de la subvention a été atteint, mais elles reprennent à la nouvelle année fiscale. À suivre…

Vous comprenez bien l’imposition du REER vs le compte non enregistré. L’optimisation de la stratégie de décaissement dépend de votre situation personnelle, de vos objectifs, etc. Donc, c’est encore une fois du cas par cas. Par exemple, dans notre cas, nous avons des dépenses annuelles de 30k-35k$ par année pour une famille de 4. Nous allons commencer par décaisser le REER en premier. Mais, nous n’aurons pas d’impôt à payer, sinon très peu. Comment? Je décaisse l’équivalent du montant personnel de base de mon REER, ma femme fait la même chose avec son REER et nous prenons au besoin un 5k$ du CELI pour arriver à 35k$ par année, sans payer d’impôt 🙂

Par contre, pour une famille avec des dépenses annuelles de 40k-50k$ ou plus par année, la stratégie sera complètement différente…

Vous semblez bien comprendre le système d’impôt, les investissements, etc., alors je ne suis pas inquiet pour vous que vous allez trouver la bonne stratégie pour votre famille 🙂

Au plaisir,

R101