Depuis le mois de septembre 2024, on est libre de dettes (« debt free »). Ainsi, je profite de l’occasion pour revisiter cet article controversé et le mettre à jour. En plus, j’aimerais connaître votre opinion sur un sujet particulier. C’est parti! – Si vous suivez mon blogue depuis plusieurs années, vous savez que je veux rembourser mes dettes le plus rapidement possible. D’ailleurs, un article publié à l’été 2020 avait créé un petit scandale! À cause de nombreux commentaires que j’ai reçus, j’ai voulu connaître l’opinion des lecteurs de mon blogue et des abonnés à mes réseaux sociaux. Ainsi, j’ai créé un sondage Facebook qui a, encore une fois, suscité beaucoup de réactions positives, mais surtout négatives! Je veux donc adresser certains de ces commentaires et expliquer ma décision…

📩 Abonnez-vous à notre infolettre :

Dans cet article :

- Société de consommation

- Libre de dettes à 38 ans

- Rembourser mes dettes plus rapidement : réactions mitigées

- Sondage sur ma page Facebook

- De nombreuses réactions…

- Pourquoi je veux rembourser mes dettes (hypothèque) plus rapidement?

- Intérêts de l’hypothèque déductibles d’impôt?

Société de consommation

Je n’apprendrai rien à personne, mais nous vivons dans une société de consommation! Beaucoup de personnes consomment à crédit et vivent d’une paie à l’autre. Le taux d’endettement des ménages est à un sommet historique.

Certes, une partie de ces dettes peut être de l’emprunt hypothécaire, que plusieurs considèrent comme une « bonne dette ». Sinon, ce sont majoritairement des dettes de consommation, comme des prêts automobiles sur 96 mois, des cartes de crédit impayées, des prêts étudiants, des meubles financés « sans frais » sur 3 ans, une piscine creusée financée sur 20 ans, etc.

Cela dit, vivre avec autant de dettes peut créer beaucoup de stress. Certaines personnes ont de la difficulté à dormir à cause de leurs niveaux d’endettement ou de leur incapacité à rembourser leurs dettes.

À LIRE : Rembourser ses dettes : méthode avalanche ou méthode boule de neige?

Il arrive que le remboursement de dettes représente une part importante du budget. Souvent, la portion « dette » est plus importante que les dépenses en « alimentation » ou « transport »…

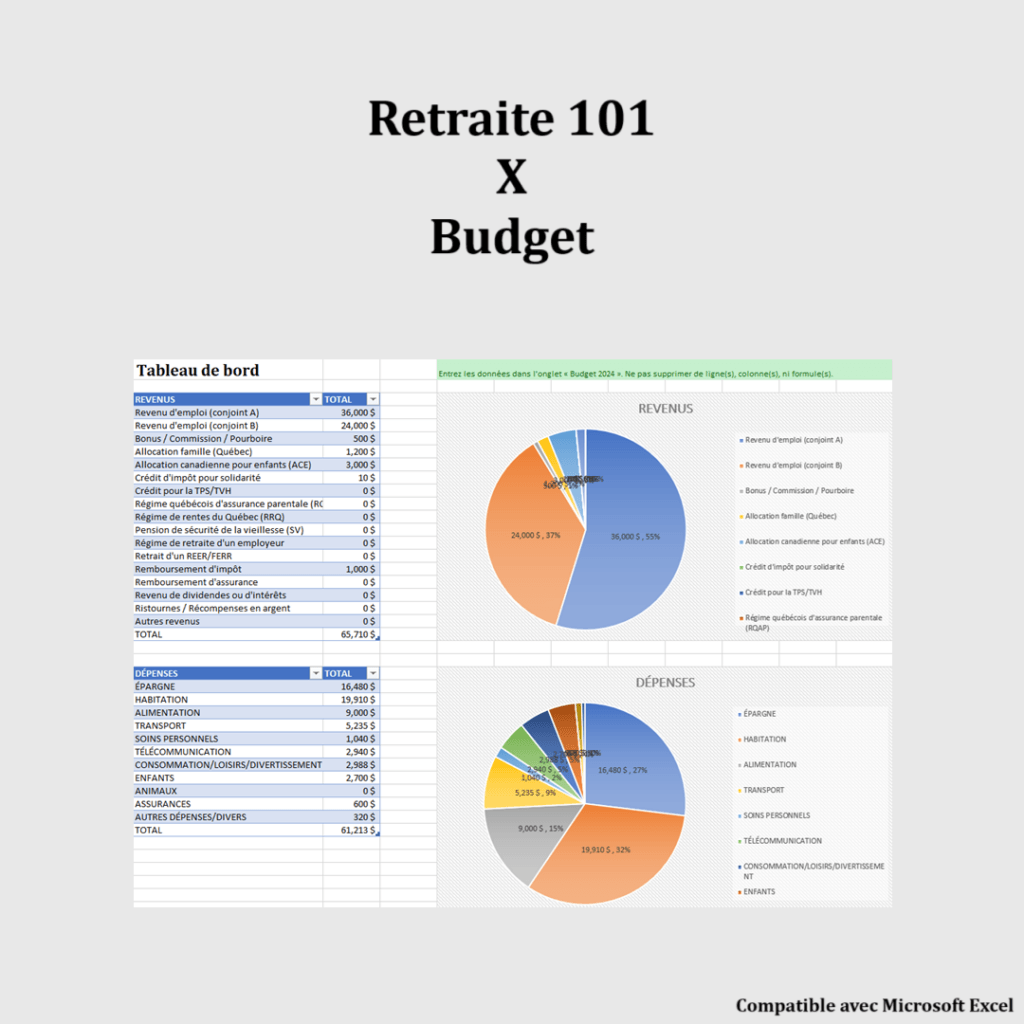

Outil de budget

🔥 Offre : Bénéficiez de 20% de rabais avec le code «BUDGET20». L’offre prend fin le 31 janvier 2026.

Mon outil de budget est un fichier Excel pour documenter vos revenus et vos dépenses, classés par catégories. Objectif : comprendre où s’en va votre argent!

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. En savoir plus : Aperçu de ma boutique en ligne.

Libre de dettes à 38 ans

À l’été 2020, j’avais publié un article qui s’intitulait : « Dans combien de temps serons-nous libres de dettes? »

Dans cet article, j’ai expliqué que notre seule dette était notre prêt hypothécaire. Effectivement, nous n’avons pas de prêt-auto, ni de prêt étudiant ou de dette de carte de crédit.

C’est simple, nous n’achetons pas quelque chose si nous n’avons pas l’argent. Cela inclut notre véhicule usagé que nous avons acheté « comptant » il y a quelques années déjà…

Par la suite, j’ai expliqué les raisons pour lesquelles je veux être libre de toutes dettes (« debt free ») à 38 ou 39 ans. Pourquoi? Parce que mon objectif est (était) d’atteindre l’indépendance financière et retraite précoce (FIRE) à 40 ans.

Lorsque je serai un jeune retraité, je ne veux PAS avoir de dettes. Car, si j’ai des dettes, alors mes dépenses annuelles seront plus élevées. Si mes dépenses annuelles sont plus élevées, alors mon « FIRE Number » doit être plus élevé… ou je devrai décaisser plus d’argent que prévu de mes placements (ex. : plus que 4 %).

À LIRE : La règle du 4 %

C’est aussi simple que cela. C’est logique, non? Pourquoi partir à la retraite avec des dettes?

P.S. J’ai finalement atteint l’indépendance financière partielle à 35 ans (CoastFIRE) et je suis libre de dettes à 38 ans (septembre 2024)!

Finalement, j’ai expliqué comment j’allais m’y prendre pour rembourser mes dettes (hypothèque) plus rapidement. Surtout, j’ai expliqué l’impact de cette stratégie sur mon objectif de retraite anticipée.

En résumé, la stratégie est assez simple. Elle consiste à maximiser mes comptes enregistrés (REER, REEE et CELI) en priorité. Lorsque mes comptes enregistrés sont TOUS maximisés, je vais augmenter mes versements hypothécaires au lieu d’investir (uniquement) dans mon compte non enregistré.

Rembourser mes dettes plus rapidement : réactions mitigées

Cet article suscité beaucoup de réactions… beaucoup plus que je l’avais imaginé. Je compte 16 commentaires sur mon blogue et 66 commentaires sur ma publication Facebook. J’ai reçu beaucoup de commentaires positifs, mais aussi beaucoup de commentaires négatifs.

Cela ne changera rien à ma décision, bien entendu. AU CONTRAIRE. J’aime beaucoup avoir l’opinion des gens. Cela me permet de voir une perspective différente de la mienne, de réfléchir, de me remettre en question, etc.

★Offre vedette★

💰 Le compte chèques qui surpasse votre banque

Un compte quotidien sans frais mensuels et offrant jusqu’à 2,25 % d’intérêt sur votre argent. 💰 De plus, entrez mon code «SSMJWA» pour obtenir une prime de 25 $ lorsque vous ouvrez un compte.

Avantages de Wealthsimple compte chèques :

- Aucuns frais mensuels ni frais quotidiens.

- Jusqu’à 2,25% d’intérêt sur tout votre solde.

- Retraits sans frais aux guichets automatiques.

- Transferts par Virement InteracMD sans frais jusqu’à 25 000 $ par jour (pour la clientèle admissible).

- Aucuns frais de change sur les transactions en devises étrangères.

- Protection de la SADC jusqu’à 1M$.

Des conditions s’appliquent. En savoir plus : Mon évaluation de Wealthsimple

Exemples de commentaires sur le blogue

Voici certains commentaires que j’ai reçus pour cet article sur mon blogue :

« Je ne comprends vraiment pas ton raisonnement étant donné que les taux hypothécaires n’ont jamais été aussi bas. Tu devrais faire le contraire, réhypothéquer et investir l’argent de l’hypothèque ».

« Certaines dettes sont saines. Si je peux emprunter à taux plus bas que le rendement que je fais… me mettre « debt free » signifie me priver de revenus passifs… et me priver d’un levier fort. Je préfère parler d’être en bilan positif ».

« Effectivement beau sujet, pour les rationnels, c’est difficile de comprendre un « move » émotif. Je m’explique. Effectivement PRÉSENTEMENT les taux d’intérêt sont très bas, les rendements à la bourse sont effectivement nettement supérieurs. Donc, aucun avantage à rembourser l’hypothèque rapidement. Il existe même la stratégie de réhypothéquer pour investir ».

« Je suis contre de rembourser l’hypothèque… lorsque l’on est loin de la retraite et/ou quand les comptes enregistrés ne sont pas maximisés ».

Je comprends tout à fait ces réactions et ces commentaires. De plus, je comprends que ma décision (rembourser mes dettes plus rapidement) n’est pas la plus logique financièrement parlant. Mais, elle s’applique à MA réalité. Je vous explique pourquoi plus loin dans cet article…

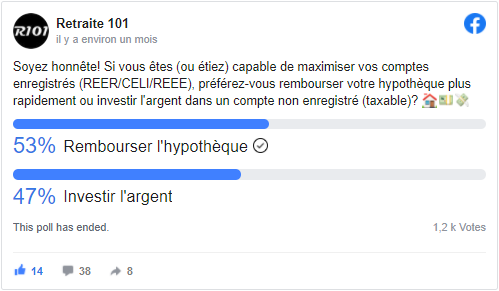

Sondage sur ma page Facebook

Comme je le mentionnais précédemment, j’ai voulu en savoir davantage sur l’opinion des lecteurs de mon blogue et des abonnés à mes réseaux sociaux.

Ainsi, j’ai créé un sondage Facebook au mois d’août. Sur un peu plus de 1 200 votes, 53 % des répondants préfèrent rembourser l’hypothèque plus rapidement une fois que les comptes enregistrés (REER/CELI/REEE) sont maximisés. Tandis que 47 % des répondants préfèrent investir l’argent dans le compte non enregistré (taxable).

Voici le sondage en question :

P.S. Selon plusieurs commentaires que j’ai lus, je constate que des personnes ont mal lu (ou mal compris) la question. Certains ont voté pour « Investir l’argent », mais ils auraient dû voter pour « Rembourser l’hypothèque ». Par exemple, j’ai lu des commentaires du genre « C’est beaucoup mieux d’investir dans le CELI que de rembourser l’hypothèque ». Or, dans la question, je demandais quoi faire une fois que les comptes enregistrés (REER/CELI/REEE) sont maximisés! Donc, en réalité, rembourser l’hypothèque plus rapidement aurait dû avoir plus que 53 % (environ 55-60 % selon mon estimation).

Rembourser l’hypothèque plus rapidement est donc la stratégie privilégiée par la majorité des abonnées à ma page Facebook.

C’est ceux qui ont choisi la stratégie inverse (investir l’argent) qui ont commenté davantage la publication…

De nombreuses réactions…

Comme j’ai mentionné précédemment, c’est un sondage qui a suscité beaucoup de réactions. Les gens deviennent émotifs lorsqu’on parle d’un sujet qui les touche personnellement… Encore plus lorsqu’ils ont choisi une stratégie différente de celle qui est privilégiée par les autres.

Cela dit, il n’y avait pas de mauvaises réponses ou de mauvaises stratégies. Les deux stratégies consistent à s’enrichir, soit en augmentant les actifs ou en diminuant les passifs.

La « meilleure » stratégie dépend de sa situation personnelle (ex. : célibataire ou famille avec enfants), de sa tolérance aux risques (ex. : croissance de l’actif ou conservation du capital), du stress ressenti par ses dettes (ex. : est-ce que les dettes m’empêchent de dormir la nuit?), etc.

Exemples de commentaires sur ma page Facebook (sondage)

Voici certains commentaires que j’ai reçus sur ce sondage Facebook :

« Avec les taux d’hypothèque actuels, c’est juste un non-sens économique… Les plus téméraires iraient même jusqu’à réhypothéquer pour profiter des occasions actuelles sur les marchés ».

« Les taux hypothécaires sont bas et le prix des actions aussi… Pas besoin de réfléchir longtemps! ».

« D’un point de vue purement financier, c’est sûr que tu es mieux d’investir l’argent, peu importe le résultat du vote. C’est mathématique… aussi simple que ça! »

« Ça m’étonne qu’autant de monde mentionne l’hypothèque… avec les taux d’intérêt si bas ».

« Je préfère payer l’hypothèque et avoir une tranquillité d’esprit ».

« Ce serait plus payant à long terme d’investir, surtout jeune, mais ne plus avoir de dette c’est une liberté qui n’a pas de prix ! ».

Bien entendu, il y avait beaucoup d’autres commentaires. Mais les commentaires ci-dessus résument les deux points de vue principaux.

Pourquoi je veux rembourser mes dettes (hypothèque) plus rapidement?

Prenons maintenant un pas de recul. Le débat n’est pas aussi simple que rembourser ses dettes ou investir.

Comme je le mentionnais dans le sondage, on suppose ici une personne qui maximise déjà tous ses comptes enregistrés en plus de faire ses paiements hypothécaires. Quand je dis que les comptes enregistrés sont maximisés, je veux dire que 18 % de revenus bruts ont été investis en REER, que 7 000 $ ont été investis dans le CELI et que 2 500 $ ont été investis dans le REEE pour chaque enfant, et ce, CHAQUE ANNÉE. De plus, il n’y a aucun droit antérieur inutilisé pour le REER et le CELI.

À LIRE :

À ce moment, s’il reste de l’argent disponible, qu’est-ce qu’on en fait? Investir cet argent dans le compte non enregistré ou faire des paiements supplémentaires (remise en capital) sur l’hypothèque?

À LIRE : Les 15 options pour investir hors REER et CELI

C’est là que le véritable débat commence! 😉

Aspect financier

Les chiffres ne mentent pas… Si l’on prend en considération uniquement l’aspect financier, il est indéniable qu’investir dans un compte non enregistré est plus avantageux que de rembourser son hypothèque plus rapidement.

C’est vrai malgré l’inflation et l’imposition (je vous rappelle qu’on parle d’un compte NON enregistré).

Liberté et sécurité

Mais, il n’y a pas que l’aspect financier à prendre en considération! Comme certains le mentionnent dans les commentaires, la liberté de ne pas avoir de dettes et de vouloir sécuriser sa famille (femme et enfants) est un aspect non négligeable.

Objectifs financiers

Ça dépend aussi de ces objectifs financiers. Par exemple, dans combien d’années prévois-tu prendre ta retraite? Veux-tu quitter pour la retraite avec des dettes?

Si tu veux partir à la retraite avec des dettes, veux-tu accumuler plus d’argent en placements? Sinon, veux-tu plutôt augmenter ton taux de décaissement (c.-à-d. décaisser plus de placements que le retrait sécuritaire de 4 %), au risque de manquer d’argent en âge avancé?

Il n’y a pas de réponse universelle!

En réalité, il n’y a PAS de réponse universelle! Je pense que la meilleure option dépend de ses besoins et de ses objectifs financiers…

Dans mon cas, je veux prendre une retraite anticipée (FIRE) dans 3 à 5 ans (entre 37 et 39 ans). Ainsi, je préfère utiliser cet argent supplémentaire pour rembourser mes dettes (hypothèque) plus rapidement. Je veux quitter pour la retraite SANS DETTE. Je veux avoir des dépenses mensuelles les plus basses possibles, pour réduire mes heures de travail (à temps partiel) et limiter le décaissement de nos placements.

Mais ça, c’est moi. Pour vous, ce sera peut-être différent…

P.S. J’ai finalement atteint l’indépendance financière partielle à 35 ans (CoastFIRE) et je suis libre de dettes à 38 ans (septembre 2024)!

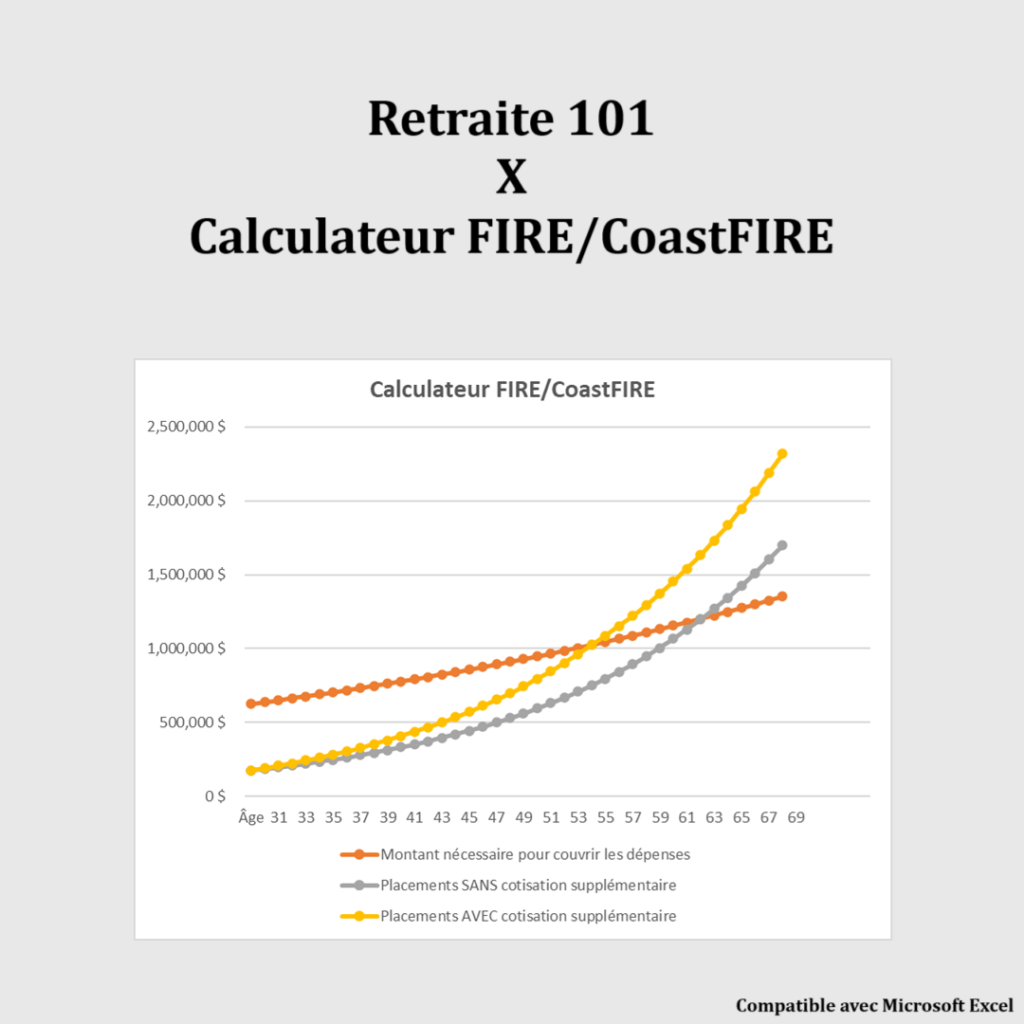

Calculateur CoastFIRE

Mon calculateur FIRE/CoastFIRE est un fichier Excel qui vous permet de vérifier l’atteinte de votre objectif d’indépendance financière.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. En savoir plus : Aperçu de ma boutique en ligne.

Intérêts de l’hypothèque déductibles d’impôt?

Le seul changement que je pourrais apporter à ma stratégie de rembourser mon hypothèque plus rapidement serait de réorganiser ma dette pour que les intérêts de mon hypothèque deviennent déductibles d’impôt. Je parle bien entendu de la Manœuvre Smith.

À LIRE : La Manœuvre Smith pour rembourser votre hypothèque plus rapidement et investir

Honnêtement, je ne sais pas encore si je devrais (ou non) mettre en place cette stratégie. Bien qu’elle soit très avantageuse fiscalement parlant, sans oublier la croissance accélérée du patrimoine, elle ne respecte pas mes objectifs financiers. Comme mentionné précédemment, je veux avoir des dépenses mensuelles les plus basses possibles pour réduire mes heures de travail et limiter le décaissement de nos placements.

NOUVEAU : Comparateur d’assurance habitation (avec notre partenaire ClicAssure)

Qu’en pensez-vous? Je suis curieux de connaître votre opinion…

Si ça peut aider, voici quelques informations récentes sur notre situation financière :

- Maison: 385 000 $ (hypothèque : 0 $)

- Auto : 4 000 $

- Comptes bancaires : 10 000 $

- Placements (CELI, REER, Non enregistré, etc.) : 850 000 $

Conclusion

J’espère que vous comprenez maintenant pourquoi je veux (voulais) rembourser mes dettes (mon hypothèque) plus rapidement. Vous n’avez pas à être d’accord, bien entendu. C’est justement avec des points de vue différents qu’on se remet en question, qu’on réfléchit, qu’on s’instruit et qu’on apprend. Merci de partager votre opinion, dans le respect, en utilisant la zone commentaires ci-dessous.

Et vous, quelle stratégie préférez-vous ? Préférez-vous rembourser vos dettes plus rapidement ou investir dans votre compte non enregistré ? Pour quelle(s) raison(s) ?

Meilleure Offre

| Compte quotidien sans frais mensuels et jusqu’à 2,25 % d’intérêt. 💰 De plus, entrez mon code «SSMJWA» pour obtenir une prime de 25 $. |

Les outils que j’ai créés pour vous aider 💻

Mes outils pour simplifier vos finances et atteindre vos objectifs :

- Outil de budget 🏷 20% de rabais avec le code «BUDGET20» (jusqu’au 31 janv. 2026)

- Outil de calcul de l’actif net

- Bilan patrimonial

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement

- Outil pour estimer le RREGOP

- Calculateur Taux d’épargne

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour un usage personnel seulement. De plus, ces outils ne constituent pas des conseils financiers.

Tu es libre de tes choix Retraite 101, tu ne devrais pas être influencé par tes abonnés sur ce blog. Moi, je n’ai pas de dettes, pas d’hypothèque, j’investis tout en bourse et d’ici quelques années, moi aussi, j’atteindrai l’indépendance financière! #investissements #bourse #dividendesfnb

Bonjour Dividendes & FNB,

L’idée était surtout de comprendre leur point de vue pour m’assurer que je n’avais pas oublié un élément important dans ma décision/stratégie. Ce qui n’est pas le cas finalement… 🙂

Si j’avais prévu de prendre ma retraite dans 26 ans (à 60 ans), c’est évident que ma décision aurait été différente. Après tout, je n’ai qu’une hypothèque de 120k$ sur une maison de 315k$ que j’aurais terminé de rembourser dans 10-15 ans… donc avant mes 50 ans.

Merci et au plaisir!

R101

Personnellement, je suis aussi pour rembourser l’hypothèque plus rapidement. Pour la liberté, oui, de ne plus avoir de dette, mais aussi pour la liberté de pouvoir dire NON! Avec l’hypothèque payée, j’ai donc besoin de moins de revenus pour combler mes dépenses. Ça me permettra donc de pouvoir faire moins d’heures à mon travail et pouvoir investir mon temps restant sur des projets personnels. Aussi, il ne faut pas oublier que lorsqu’on paye l’hypothèque, on peut réutiliser cette équité pour faire une garantie collatérale et acheter une deuxième propriété (à revenus cette fois) sans avoir à sortir un sou pour la mise de fonds! Je comprends moi aussi l’idée que ce serait plus logique d’investir, mais ça m’obligerait à continuer d’avoir un travail à temps complet pendant encore 15 ans, ce que je ne VEUX PAS. Je veux la liberté de pouvoir choisir. Et, moi aussi je maximise mes comptes enregistrés, donc j’obtiens aussi du revenu passif de ce côté-là. Alors, tout dépend de chaque personne et de ses motivations, je crois comme toi qu’il n’y a pas de stratégie universelle.

Bonjour Cynthia,

Le point important de votre commentaire, c’est lorsque vous dites « la liberté de pouvoir dire NON » ou « la liberté de pouvoir choisir ». À mon avis, c’est le but ultime lorsqu’on parle l’indépendance financière. La retraite précoce, c’est libre à chacun. Mais, avoir la liberté de faire des choix, c’est ce qu’il y a de plus important. Bravo!

Travaillez-vous encore à temps partiel? Avez-vous plusieurs logements locatifs?

Au plaisir,

R101

Salut R101, ce n’est pas que sur tes pages qu’est la débat! Ma femme et moi avons aussi la même discussion et divergence d’opinion : elle a plus de cashflow que moi, qui investit tout ce que je peux, et elle voudrait rembourser l’hypothèque plus vite.

Bonjour ptsigane,

Excellent point! 🙂 Dans mon cas, je n’ai pas ce « problème », car nous voulons tous les deux rembourser l’hypothèque le plus rapidement possible. En fait, c’est ma femme qui ma « convaincu » de faire cela… car elle veut que j’arrête de travailler le plus rapidement possible 🙂

Au plaisir,

R101

Moi je préfère aussi ne pas avoir de dettes. Chacun peut faire ses choix, avoir ses croyances. C’est bien de lire des opinions et des options différentes et on n’est pas obliger d’être d’accord. Juste d’être ouvert à d’autres options

Bonjour Prevost,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Je suis d’accord avec vous, il faut garder l’esprit ouvert et écouter les opinions/arguments des autres. Dès fois, on pense faire le meilleur choix, mais on peut avoir oublié un élément important qui nous aurait fait prendre une décision différente.

Au plaisir d’échanger avec vous 🙂

R101

J’ai fini de rembourser mon hypothèque et toute autre dette à l’âge de 30 ans. Ça fait plus de 15 ans que je suis libre de dettes et ça a *beaucoup* réduit mon niveau de stress. Ça m’a permis de faire des moves incroyables comme prendre une année sabatique pour faire le tour du monde. Si c’était à refaire, je ferais pareil!

Bonjour Seb,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

C’est assez incroyable d’être libre de dettes à seulement 30 ans (et de le rester). Bravo! À quand le prochain tour du monde? 🙂

Au plaisir,

R101

Bonjour,

Se fixer au plus tôt l’objectif de rembourser son crédit immobilier, c’est à mon avis un beau challenge. Je l’ai fait et j’ai terminé de rembourser mon crédit immo (prêt de 9 ans) à l’âge de 45 ans et c’était une quiétude d’esprit. J’aurais du commencer plus tôt à acheter ma résidence principale. Ma situation familiale a changé depuis, j’ai 56 ans, j’ai vendu ma maison et récupéré ma part, ce qui m’a permis d’acheter ma maison en co-propriété avec ma compagne. Ne plus avoir de dette hypothécaire est une liberté, car il faut bien avoir un toit au-dessus de sa tête et ne plus être dépendant d’un propriétaire et d’une banque m’a rendu plus serein en attendant l’objectif de ne plus être dépendant de mon salaire et de mon employeur (FIRE !).

Donc, oui, j’ai fait aussi ce choix, ce qui ne m’a pas empêché d’investir en bourse via mon PEA, qui a bien subi le coronacrack avec -50% depuis mars 2020. Mon logement est payé et je m’en félicite. Je n’ai aucune pression de ce côté-là. Chacun ses choix et ses prises de risques et de responsabilités. Maintenant, je peux continuer à investir en bourse, ou ailleurs et j’ai choisi en toute quiétude d’esprit d’investir dans des sociétés de rendement, et en ce moment les dividendes sont souvent réduits et beaucoup ont été annulés. J’espère qu’en 2021 et les années suivantes les dividendes seront versés régulièrement. C’est aussi, pour moi, une histoire de psychologie. Comment se sent-on avec des dettes ou sans dette ?

Bonne route vers la FIRE !

Bonjour reeducationfinanciere,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Toutes mes félicitations d’avoir terminé de rembourser votre crédit immobilier (hypothèque?) à 45 ans! On doit se sentir LIBRE une fois qu’on n’a plus aucun dette… Pour votre portefeuille boursier, j’imagine qu’il a repris depuis la chute de février-mars dernier… Considérant que les principaux indices boursiers sont revenus à leur sommet, ou presque.

Au plaisir d’échanger avec vous 🙂

R101

C’est aussi l’approche que j’ai. On prévoit rembourser l’hypothèque dès que les Celi sont plein d’ici 2-3 ans. C’est selon la vision de chacun, mais nous on pense acheter une maison pas mal moins chère en région que notre condo à Montréal, donc on aime aussi bien régler la dette.

Petite question, en lien avec un de vos derniers articles par rapport aux FNB. Que pensez-vous des FNB covered call comme ceux de BMO (ZWU, ZWK, ZWC…). Ca semble être une approche rapportant moins de croissance mais peut-être un peu plus safe assurant un dividende mensuel de 6-10%. Qu’en pensez-vous?

Bonjour Loic,

Bienvenue sur mon blogue et merci pour ce premier commentaire.

L’arbitrage géographique est une excellente technique pour les jeunes retraités 🙂

Je n’ai malheureusement jamais regardé les Covered Call ETF. À première vue, ça semble être des FNB spécialisés qui couvrent un secteur d’activité en particulier. Je préfère investir dans les fonds indiciels qui couvrent l’ensemble du marché. Mais bon, je n’en connais pas plus sur ces Covered Call ETF…

Au plaisir d’échanger avec vous 🙂

R101

Bonjour!

Pour notre famille, lorsque tous les comptes (CELI/REER/REEE) seront maximisés, l’hypothèque deviendra notre priorité, pour plusieurs raisons :

– Nous payons actuellement une assurance vie temporaire pour les parents, pour que le conjoint survivant puisse rembourser toute l’hypothèque advenant le décès de l’autre, afin de conserver le domicile familial pour les enfants, sans pour autant causer une précarité financière. Lorsque l’hypothèque sera remboursée, nous cesserons de payer de 60+$ par mois, puisque pour le reste du mode de vie, un seul de nos salaires subviendra aux besoins de la famille.

– Nous avons un profil d’investisseur beaucoup trop prudent (pour ne pas dire paresseux), et nos épargnes ne nous rapportent pas beaucoup pour l’instant. Notre hypothèque cinq ans à 2.59% ne représente donc pas un mauvais placement pour nous. Si nous étions plu attentifs et aggressifs sur nos investissements, ce serait autre chose. Mais là, on parle d’un rendement de 2,59% non imposable, zéro risque, zéro effort, zéro imposable. C’est quand même mieux que les CPG pourris que les banques vendent aux pauvres épargnants mal informés!

– C’est juste plus facile de respirer sans dettes. Point.

Bonne journée!

Bonjour Lili,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Votre commentaire sur l’assurance vie temporaire est TRÈS pertinent. Je ne parle pas beaucoup d’assurances vie sur ce blogue, car ce n’est pas le domaine des finances que je maîtrise le mieux (ex. : assurance vie universelle & valeur de rachat). Cela dit nous avons souscrit ma femme et moi à une assurance vie temporaire de 20 ans, pour une seule et unique raison… Cette raison est exactement ce que vous décrivez!

Une fois l’hypothèque remboursée, l’assurance vie temporaire ne sera plus nécessaire, car pour nous aussi, un seul des deux salaires peut couvrir les dépenses courantes… Je devrais probablement aborder ce sujet dans un article.

Au plaisir d’échanger avec vous 🙂

R101

Comme discuté dans ton précédent post je suis 100% d’accord avec toi, une fois les comptes enregistrés maximisés je ne suis pas convaincu qu’il y est consensus sur la meilleure façon de s’enrichir. Je suis locataire mais si j’étais propriétaire je prendrais fort probablement le même chemin que toi ! Bon boulot !

Bonjour Simon,

Exactement, il n’y a aucun consensus sur la meilleure stratégie à adopter lorsque les comptes enregistrés sont maximisés.

Par exemple, dans ma situation personnelle, la meilleure stratégie (à mon avis) est de rembourser l’hypothèque plus rapidement. Par contre, si j’étais dans la même situation, mais que je prévoyais prendre ma retraite dans 15-20 ans, alors je choisirais l’autre stratégie (investir dans le compte NON enregistré) sans aucun doute. Mais, avec une retraite dans 3-5 ans et une hypothèque de 120k$, je ne comprends pas pourquoi plusieurs personnes me disent que je devrais investir dans le compte NON enregistré au lieu de rembourser l’hypothèque.

Même si l’investissement dans le compte NON enregistré peut (je dis bien « peu », car rien n’est garanti) générer un rendement supérieur net d’inflation et d’impôt sur le rendement, je ne veux pas quitter la « rat race » pour aller à la retraite AVEC des dettes. Ce n’est pas logique à mon avis…

Merci pour ta contribution!

R101

N’y a-t-il pas un entre-deux/combo possible? Par exemple:

1) Continuer les paiements hypothécaires normaux et investir les fonds qui restent (compte non enregistré) pour maximiser le rendement;

2) Au moment de la retraite, liquider les investissements nécessaires pour payer le résidu d’hypothèque et ainsi atteindre l’objectif de 0 dette à la retraite.

En s’assurant évidemment de bien planifier le tout, pour minimiser l’impact fiscal et éviter les pénalités sur l’hypothèque.

Bonjour Yohanna,

Bien entendu qu’il y a un entre-deux. En fait, il y a plusieurs stratégies possibles dans l’entre-deux. À chacun sa recette comme on dit 🙂

Pour être honnête, ce qui serait le plus avantageux dans notre situation serait d’appliquer la manœuvre de Smith. J’ai des placements non enregistrés supérieurs à mon prêt hypothécaire, alors je pourrais renverser les chiffres et profiter des rendements boursiers en plus de rendre les intérêts de prêt hypothécaire déductible d’impôts! 😉 J’y pense pour l’année prochaine…

À suivre 🙂

Au plaisir,

R101

Intéressant! C’est effectivement une décision qui peut être émotive. La logique dicte que l’argent devrait être investi étant donné les taux d’intérêt actuels mais d’un autre côté, être exempt de dette apporte définitivement une liberté qui ne se mesure pas en chiffres. J’ai également très hâte de voir ce que vous allez écrire sur la Manoeuvre de Smith, c’est quelque chose que je regarde beaucoup moi-même car j’aimerais faire travailler le capital de ma maison plutôt que de le laisser dormir là. Beaucoup d’articles anglophones en parlent mais je ne vois pas beaucoup de québécois en débattre et c’est relativement complexe au niveau fiscal. Nous sommes la seule province qui limite les déductions d’intérêts au revenu de placement généré donc idéalement, ça prend des titres financiers qui génèrent des revenus, tout en évitant de générer des remboursements de capital. Selon cette logique, il faudrait donc éviter les FNB, ce qui est dommage car ça ajoute une bonne couche de complexité à un portfolio CCP.

Bonjour Fabrice,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Effectivement, je vois TRÈS peu d’articles journalistiques en finances ou de blogues en finances parler de ces stratégies de réorganisation de la dette hypothécaire. D’ailleurs, ce n’est pas un sujet que je maîtrise moi-même… Vous semblez en connaître davantage que moi sur le sujet. Seriez-vous intéressé à écrire un article?

Au plaisir d’échanger avec vous 🙂

R101

Hello Retraite101,

Je te comprends bien sur ce point; j’ose croire que lorsque je serais propriétaire à nouveau, je vais être très tentée de rembourser mon hypothèque même si la logique me dit de ne pas le faire.

Tsé, il y a plusieurs chemins pour se rendre à Rome, tout comme être FIRE.. Tu fais bien ce que tu veux ! Les autres qui sont pas contents, n’ont qu’à t’envoyer de l’argent pour que tu le places pour eux à la Bourse ! 😉

Salut Sorcière,

Bien dit! 🙂 Je vais prendre volontiers leur argent 🙂 Quand prévois-tu racheter une maison?

Au plaisir,

R101

Idéalement je dois être décidée d’ici février pour aviser mon proprio que je ne renouvelle pas mon bail; je dois voir si je perds ma coloc ou pas également et on ne le sait pas encore . Bref, tout va débouler assez rapidement quand ce sera décidé !

Ok good! 🙂

J’ai acheté ma première maison il y a 15 ans, soit à l’âge de 30 ans. J’ai remboursé mon hypothèque en 9 ans, tout en maximisant mes contributions à mon REER et mon CELI depuis 20 ans. La fin de mes paiements hypothécaires m’a permis de me donner la liberté financière de quitter mon emploi bien rémunéré, mais qui me rendait malheureuse. Depuis 6 ans, j’investie mes paiements hypothécaires théoriques dans un compte non enregistré avec comme objectif de prendre dès 2021 une année, ou deux, sans salaire en vue de voyager. Malheureusement, la COVID a changé plusieurs de mes plans… Je n’ai donc pas encore de date pour quitter mon emploi… Mais libre de dette puis 1 an et demi, je peux t’assurer que cette liberté me permet de rêver et de planifier ma vie autrement, sans avoir l’obligation d’être au travail. C’est génial du point de vue psychologique. Libre de dettes signifie également qu’il est possible d’économiser plus. Le report de mon année, ou deux, consacrée(s) aux voyages à cause de la COVID me permettra certainement d´arrêter plus longtemps, ou qui sait prendre une « retraite » anticipée.

Bonjour Christine,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Je me reconnais beaucoup dans ton commentaire : REER maximisé, CELI maximisé, emploi bien rémunéré mais qui rend malheureux, remboursement accéléré de l’hypothèque, etc. Je comprends le soulagement et la liberté que t’as procuré cette décision/stratégie. Bravo! Je suis bien content pour vous. Je devrais être dans une situation similaire d’ici quelques années.

Au plaisir d’échanger avec vous 🙂

R101

Fabrice, je crois que vous avez peut être mélanger les termes dans votre commentaire au sujet du remboursement de capital?

Au Québec, votre déduction se limite au revenu de placements générés dans l’année, ou sur (-3 années antérieures et + reportable indéfiniment).

Au fédéral, il y a aussi une restrictions. Vous ne pouvez pas déduire vos frais si le seul revenu possible de votre investissement est un gain en capital.

Quand vous parliez de remboursement de capital, je suppose que vous faisiez référence aux fonds constitués en société en serie T?

Plusieurs fnb offrent des distributions incluant dividende et gain en capital, je vois peu pourquoi ce type de produit ne serait pas adapté.

Dans le même sujet, j’ai vu passé un texte il y a 2 semaines qui suggère au gouvernement d’annuler cette déduction car elle bénéficie principalement aux mieux nantis. D’ici les 2 prochaines années, certains crédits / déductions risquent de passer à la trappe. Je vous tiendrai au courant si le gouvernement va de lavant et adopte une loi en ce sens 😉

C’est sur ce blog que j’ai entendu parlé de la technique Smith. En fait dans mon jargon, moi je dis un Singleton (car cette cause c’est rendu jusqu’en Cour suprême au début des années 2000).. on l’utilise dans plein d’application !

Bon samedi

Bonjour Jp,

Merci, je voulais effectivement dire gain en capital et non remboursement de capital, c’est une mauvaise traduction. De ce que j’en comprends, ce type de distribution est problématique lorsqu’on veut faire la manoeuvre puisqu’on ne peut pas l’utiliser afin de faire des remboursements supplémentaires sur l’hypothèque. Sauf qu’il n’y a aucun moyen immédiat de savoir si la distribution versée dans le compte est un dividende, un intérêt ou un gain en capital. Ainsi, ça peut devenir un cauchemar lorsque vient le temps des impôts.

De plus, je ne pourrais pas utiliser les FNB à indice de rendement total puisque ceux-ci sont sans distributions; ils ne permettent donc pas de demander le crédit d’impôt. Ça serait d’autant plus problématique avec la restriction additionnelle au Québec. La meilleure option resterait donc d’investir dans des titres individuels, ce que je préférerais éviter, ou d’attendre qu’on nous ponde un FNB sans gain en capital.

Avez-vous un lien vers l’article que vous mentionnez dans votre commentaire? Je suis curieux.

Voici le texte du jugement. https://scc-csc.lexum.com/scc-csc/scc-csc/en/item/1901/index.do C’est cela que vous désiriez ? C’est ce qui a mis la table pour toutes les techniques utilisées sur la déductibilité des intérêts. Il y a en aussi d’autres (Ludco, Shell.. etc.) Bonne lecture 😉

En fait, c’est plus simple que vous le penser. Vous n’avez pas à faire des calculs selon la répartition ou autre reçu. Il faut que le placement que vous faites ne vous donne pas UNIQUEMENT la possibilité de faire du gain en capital. Donc, par exemple, nous sommes en période de souscription du Capital régional coopératif Desjardins. La SEULE option de rendement que vous avez avec ce placement est un g/c lors de la vente de vos actions. Donc, ce placement ne serait pas admissible au fédéral mais le serait au Québec pour pouvoir déduire.

Au Québec, cela vous prend un revenu de placements pour pouvoir déduire les intérêts en effet. Vous pouvez ajuster le type de placement selon le type de compte que vous avez, mais on parle d’optimisation fiscale assez poussée… Ex, dans ma société de gestion, j’utilise un ETF qui reproduit l’indice américain (hedgé en $ canadien), sans distribution des dividendes des sociétés car le dividende étranger n’est pas un revenu que l’on désire dans une société (intégration imparfaite)… bref..

Merci beaucoup pour votre réponse Jp! Je crois que j’ai encore un peu de lecture à faire.

Bonjour,

Encore un excellent article!

Je suis en plein questionnement, je m’explique

On est a remboursé une marge de crédit étudiante maintenant devenu un prêt a 150$ par mois (3400$ total) + un prêt personnel pour rénovation 425$ par mois. (14000$ Total)

Je voulais focuser a payer la marge étudiante puisque le taux est plus elevé. J’ai possiblement un 150 a 200$ par mois en lousse pour nous en libérer en 1 an plutot que 3 tel que l’échéance prévue.

Cependant, je me demande s’il est plus avantageux de mettre ce »lousse » dans les REER pour environ 2000$ par année et utiliser le retour d’environ 700$ sur ma dette.

En plus de bénéficier d’environ 12% en retour d’allocation familliale.

En 1 ans, j’ai le choix de mettre direct 1800-2000$ sur la dette OU cotiser au REER pour me mettre de l’argent de coté et utiliser le retour pour rembourser.

Au montant du prêt actuel, j’aurais payer environ 500$ intéret pour la 1er année quand même

Est-il toujours avantageux de libérer de ses dettes en premier?

J’en ai pour 2-3 ans a »clancher » pour les dettes. J’ai hate d’en avoir terminer bien sur, mais jai aussi l’impression de pas bénéficier des REER/CELI/REEE pendant ce temps

Quel serait votre stratégie?

Merci des conseils!

Bonjour Matt,

C’est un choix personnel. À mon avis, je pense qu’il est préférable de rembourser TOUTES ses dettes non hypothécaires avant d’investir. Mathématiquement parlant, c’est peut-être plus avantageux de faire l’inverse (je vous laisse faire les calculs 😉 ). Mais souvent, ce n’est pas un problème de mathématiques…

Personnellement, je ne pourrais pas bien dormir la nuit avec autant de dettes. Je mettrais mes investissements sur pause et je rembourserais agressivement mes dettes. Pas de dépenses facultatives jusqu’à ce que ces dettes non hypothécaires soient remboursées. À terme, ça permettra d’avoir un beau 775$ de plus dans ses poches CHAQUE MOIS (150 + 425 + 200 = 775$). C’est beauuuuuucoup d’argent! À ce moment-là, j’épargnerais/investirais agressivement (775$ ou plus). Mais ça, c’est mon avis…

Au plaisir,

R101

Je n’ai pas choisi la même stratégie que celle expliquée. Le remboursement de mon prêt hypothécaire ne me dérange pas tant que ça, parce qu’on a un locataire qui vient en payer une bonne partie, de plus les intérêts sont déductibles d’impôts, à cause du revenu locatif. Cependant, j’avoue que je ne conçois pas comment quelqu’un peut vouloir partir à la retraite avec des dettes personnelles, même hypothécaires.

Personnellement, une fois que mes CELI, REER et REEE seront plein, j’avais prévu soit investir dans un compte non enregistré ou encore faire un achat immobilier. À ce moment, l’idée de doubler mes paiements hypothécaires serait envisageable, surtout si les taux d’intérêts sont de 3% et plus. À voir.

Bonjour Bruno,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Effectivement, si j’étais dans votre situation, je ne rembourserais pas mon hypothèque plus rapidement. Votre maison (un duplex?) est un « investissement », contrairement à une maison unifamiliale (ou condo), car vous avez un locataire. Ainsi, vous avez des revenus locatifs et les intérêts du prêt hypothécaire sont en partie déductibles d’impôt! 😉

Vous faites bien de commencer par maximiser les comptes enregistrés (REEE, CELI et REER)…

Au plaisir d’échanger avec vous.

R101

Bon article .. autre poin; suite à de bonnes rentrées de liquidités et les dettes remboursées, pas facile de rentrer dans le marché actuel quand le but est de vivre de ses placements à court-moyen terme. Meaning à 35ans c’est une chose, mais à 55-60ans..je trouve ça insécurisant…

Bonjour Pierre,

Effectivement, l’horizon de placement est un élément critique. Vous avez raison.

Cependant, si vous partez pour la retraite avec un « fonds tampon » de 1 ou 2 ans de dépenses, alors l’inquiétude n’est plus aussi présente. C’est une recommandation générale pour ceux qui visent FIRE, mais ça ne s’applique pas à toutes les situations. Ici aussi, c’est du cas par cas! 🙂

Bon week-end et au plaisir,

R101

J’ai eu à faire ce choix et j’ai choisi de rembourser mon hypothèque. Cela un effet psychologique calmant, enfin la banque lève sa main et tu es vraiment propriétaire 100%. Nous gérons le stress et la pression de façon différente et c’est de même pour cette question. Il y a la logique et il y a ce qui rend la personne plus calme, ce qui ne peut être évaluer à un prix.

Merci pour le témoignage, Simpledar. Je pense que ce jalon (avoir terminé de rembourser l’hypothèque) aura le même effet pour nous! 🙂 MOINS de pression/stress et PLUS d’énergie pour autre chose 🙂

Bon week-end et au plaisir,

R101

J’ai hâte de lire ton article sur »comment réorganiser sa dette pour que les intérêts de l’hypothèque deviennent déductibles d’impôt »!

En passant, penses-tu toujours acheter tes voitures comptant? Je demande parce qu’on me dit souvent qu’il plus avantageux de payer par mois, si le taux d’intérêt est assez bas, étant donné que l’inflation fait que mon argent va valoir moins dans 3-4 ans…

Bonjour J-C,

Ce sujet d’article est dans ma « To Do List » depuis environ 2 ans… Mais, je n’ai pas encore eu le temps d’écrire cet article. 🙁 Une chose est certaine, si je le fais, je vais assurément publier un article (au moment d’appliquer cette technique).

Oui, je vais toujours acheter des voitures en argent comptant. Peu importe l’inflation, les taux d’intérêt, les diverses options d’accès au crédit, je vais toujours acheter comptant les actifs qui se déprécient. Moins de risque, moins de paiements récurrents, pas d’impact sur le budget, etc.

Bonne soirée et au plaisir,

R101

Bonjour,

Dans deux ans, j’aurais fini de rembourser mon hypothèque mais maintenant j’ai un doute car j’ai lu qu’il y avait un risque de se faire frauder en vendant une propriété libre d’hypothèque.

Apparemment, il ne faudrait pas demander la quittance.

Qu’en pensez-vous?

Avez-vous pensé à ce risque?

Y’a t’il des moyens de contourner ce problème pour l’esprit tranquille?

Merci pour vos bons conseils comme toujours.

Cordialement,

Bonjour Joe,

Effectivement, je pense qu’on a lu le même article récemment (je pense que c’était dans La Presse ou dans Les Affaires, je dois retrouver la source).

Personnellement, je n’ai pas l’intention de demander une quittance hypothécaire, pour les risques de fraude évoqués. Ainsi, je vais garder mon prêt hypothécaire (à zéro) et ma marge de crédit hypothécaire (en cas de besoins futurs).

Je ne crois pas qu’il y ait d’autres solutions…

Au plaisir,

R101

Excellent article! J’ai préfèré moi aussi rembourser mon hypothèque plus rapidement en 11 ans, ne rien devoir à personne, ne payer aucun intérêt et avoir les plus basses dépenses possibles. Peu importe le taux d’intérêt sur l’hypothèque et le rendement des investissements à la bourse, on ne sait jamais ce qui peut arriver et je préfère avoir la paix d’esprit. Ensuite je conserve ma marge hypothécaire à zéro au cas où j’aurais des opportunités d’investissements vraiment rentables qui sont cash flow positifs, sécuritaires, liés à mon domaine d’expertise et qui vont permettre de rembourser la dette rapidement. J’ai une valeur nette de 2M : Maison 600k. Placements REER/CELI 800k. Investissements Non-Enr 600k. J’ai 43 ans, mon salaire annuel a été entre 40k et 105k pendant ma carrière de 20 ans en informatique.

Bonjour Frédérik,

Bravo pour votre discipline financière et pour le patrimoine de 2M$ que vous avez accumulé à seulement 43 ans! Wow!

Je confirme qu’on partage effectivement la même vision (paix d’esprit, sécuriser la famille, réduire les dépenses mensuelles… et même de conserver une marge de crédit hypothécaire, au cas où…)

Bonne semaine,

R101

Salut Vincent, j’ai moi aussi fini de payer mon hypothèque en février 2024 à 55 ans. Bien qu’on ne paie plus d’intérêt maintenant, on continue à mettre le même montant de côté pour la maintenance et les rénos à venir. Je suis d’accord qu’être à la retraite sans dettes, c’est sensé et plus rassurant. Ça permet d’avoir besoin de moins d’argent pour vivre et donc de décaisser moins.

Bonjour PTsigane,

Félicitations ! En 2024 pour vous aussi 🙂

C’est une excellente idée de continuer de mettre le même montant de côté, pour les dépenses à venir sur la maison ! C’est la bonne approche ! Honnêtement, c’est ce qu’on « devrait » faire nous aussi, mais pour l’instant j’ai préféré réduire mes heures « travaillées » (sur mon site internet) … 🙂

Bonne semaine,

R101

Bonjour !

Je suis une infirmière de 59 ans séparée depuis 13 ans et à quelques mois de sa retraite. J’aurais bien aimé vous croiser plutôt dans ma vie. J’ai toujours eu cette mentalité de ne pas acheter si je n’ai pas d’argent et de rembourser le plus rapidement possible. Je suis infirmière et je suis loin d’être la meilleure pour la gestion de mon argent. Mais cette façon de faire m’a garder la tête hors de l’eau afin d’éviter le stress de l’endettement. Mon entourage ne comprends pas cet façon de gérer mes sous J’ai travaillé dans le grand nord ce qui a contribué à diminuer grandement mon prêt hypothecaire . Présentement, il me reste 60k sur mon prêt hypothécaire et ma voiture acheté cash . Je contribue à mes réer tout au long de l’année mais la stratégie de maximiser ceux-ci avant de rembourser le prêt , je n’avais pas compris ça. Y a t il un endroit ou une personne qui offre des services d’aide pour la gestion des avoirs ou la banque est un bon endroit pour recevoir des conseils?

Bonjour Marlène,

Merci beaucoup, c’est vraiment gentil ! 🙂

N’écoutez pas votre entourage… Vous dites que vous n’êtes pas la meilleure avec la gestion de l’argent. Mais, je confirme que vous avez adopté la bonne stratégie (dépensez moins que ce que vous gagnez, achetez un produit/service uniquement lorsque vous avez l’argent (sauf s’il s’agit d’une urgence, on s’entend), etc.). N’écoutez pas les autres; ils sont probablement endettés (comme la majorité de la population), à vivre d’une paie à l’autre et ne pas avoir de coussin de sécurité de 500 $ pour une urgence…

Pour ce qui est des REER en plus de votre RREGOP, c’est une bonne idée à première vue, mais faites attention à la stratégie de décaissement. Peut-être que le CELI serait plus approprié… À voir avec un conseiller financier (https://retraite101.com/comment-choisir-un-bon-conseiller-financier/) ou planificateur financier. D’ailleurs, je vois que c’est votre dernière question. Vous pouvez commencer par utiliser les services de planification financière offerts par votre banque. Mais, il est possible que vous deviez prendre rendez-vous avec un planificateur financier indépendant. Vous pourrez obtenir une vue globale avec des conseils indépendants (pas en lien avec une bannière / institution financière uniquement).

Au plaisir,

R101

Je vous comprends parfaitement d’avoir voulu rembourser votre hypothèque le plus vite possible. La hausse des paiements liés à la hausse des taux des dernières années montre les risques de dire qu’on peut attendre car les taux sont bas. La hausse de taux de la Banque du Canada n’était pas prévue en plus d’être abrupte, ce qui montre le danger des prévisions…

Bonjour Alexandre,

C’est exactement ça ! La stratégie d’investir au lieu de rembourser l’hypothèque (plus rapidement ou non) était bonne et recommandée par « tous »… jusqu’à ce que la situation connue en 2022-2023 survienne. Les taux ont monté en flèche et une partie de la population n’avait plus les moyens de payer les prêts hypothécaires (surtout ceux à taux variables, qui n’ont pas eu le temps de se préparer aux hausses). Bizarrement, les conseils de rembourser l’hypothèque et de se constituer un fonds d’urgence (pour pallier aux imprévus) sont revenus d’actualité à partir de ce moment-là… Taux d’intérêt élevé, inflation élevée (à la baisse aujourd’hui, mais il ne pas oublier les années 2021-2024), etc. Comme vous le dites, c’est le danger des prévisions… Il faut savoir s’y préparer.

Bonne semaine,

R101

Perso je préfère m’assurer que ma famille ne vive pas l’angoisse de perdre la maison pour X ou Y raisons, je rembourse mon hypothèque. Mon RÉER et le REEE de ma fille ont profité de la hausse depuis 1 an, mon CELI n’en a pas profiter, je m’en mord un peu les doigts mais ça va passer quand je n’aurais plus d’hypothèque à mon renouvellement. Des fois on gagne des fois on perd!

Bonjour Naïm,

Je suis 100 % d’accord avec vous! De plus, bravo pour le choix de maximiser le REEE de votre enfant avant de maximiser votre propre CELI 🙂 (on a fait de même dans le passé)

Bonne semaine,

R101

Bonjour Vincent,

Tout d’abord, je tiens d’entrée de jeu que j’ai un immense respect pour tout le travail que tu fais et ta contribution citoyenne à aider les gens à s’éduquer en finances personnelles. Je suis une vraie fan de ton travail et de ton approche transparente et généreuse. J’ai travaillé dans le secteur financier durant de nombreuses années et j’ai fait mon CCVM donc j’ai une « pas pire bonne » littératie financière.

Cela dit, je partage totalement ton point de vue de vouloir assurer, au maximum possible (car on ne contrôle pas tout même si on le voudrait bien (surtout les facteurs macroéconomiques mondiaux (guerre, pandémie, etc.)), ta sécurité financière actuelle et future en vivant sans dette, et ce, même si d’un point de vue rendement, cela peut vouloir dire moins de ce dernier.

Comme tu l’as laissé entendre dans plusieurs de tes écrits, chacun vit et voit la vie selon son propre vécu et ses propres biais. Chacun prend les décisions qui font en sorte qu’il est en adéquation avec ses valeurs et « sa vérité ». Personne n’a a jugé la décision de l’autre car personne n’a vécu sa vie et son histoire personnelle et familiale (enfance).

Bref, je salue encore une fois ta transparence et ton souci de tenter d’expliquer que même si cette décision n’est peut-être pas la plus « payante financièrement à première vue », c’est celle qui l’est le plus pour toi car elle est en phase avec ce qui te génère – actuellement et pour le futur (en cas de marasmes économiques mondiaux par exemple)- plus de confort. Point final.

Félicitations à toi et ta conjointe pour cette étape d’être « debt free » et soyez heureux et fiers. Vous êtes inspirants !

Bonjour Caroline,

Wow, merci beaucoup pour le témoignage ! C’est très apprécié 🙂

Ça me rassure encore plus de lire votre témoignage, considérant votre bagage de connaissances et d’expérience dans le domaine. Effectivement, chacun doit prendre ses propres décisions en fonction de sa situation personnelle et financière, ses objectifs, son horizon / tolérance aux risques, etc. Dans mon cas, je pense que c’est la meilleure décision. Pour une autre personne, ce sera peut-être l’inverse.

Bonne semaine et au plaisir,

R101

Bonjour Vincent,

Je comprends très bien ton désir de ne plus avoir d’hypothèque pour ta retraite pour éviter de décaisser de l’$ imposable pour payer les versements.

Par contre, maintenant que tu n’as plus d’hypothèque, pourquoi de pas utiliser l’équité de ta maison pour faire la manœuvre Smith via ta marge hypothécaire? Car maintenant c’est comme si tu avais près de 400k$ qui dort et qui ne rapporte rien.. J’aimerais connaître ton opinion là-dessus car, à part que cela peut impacter négativement tes crédits d’impôt (si tes revenus deviennent trop hauts) je ne vois pas pourquoi cela ne serait pas une bonne stratégie pour toi. Avec les taux directeurs qui descendent, cela devient encore plus intéressant.

Bonjour Nathalie,

C’est une excellente question. Le « problème » est que je n’ai plus besoin de gagner autant d’argent qu’avant. Je suis déjà indépendant financièrement et je veux (pour l’instant) continuer de travailler dans quelque chose que j’aime, pour le plaisir, tout en gagnant assez d’argent pour couvrir (en partie ou en totalité) mes dépenses familiales annuelles. Et, ainsi, repousser ma phase de décaissement. En réduisant mes heures de « travail » (mon site Internet), ce que je fais continuellement depuis plusieurs années (pour être honnête), je n’aurais pas les moyens de rembourser les intérêts de ma marge de crédit hypothécaire.

Je comprends que les dividendes pourraient payer une partie ou la totalité des intérêts de la marge hypothécaire, mais personnellement, je préfère l’investissement passif de type « croissance » avec un simple FNB d’allocation d’actifs. Pour considérer la Manœuvre Smith, je devrais aussi modifier ma stratégie d’investissement (je ne suis pas certain que je suis prêt à le faire).

Ça, c’est pour l’aspect financier. Pour ce qui est des autres aspects, c’est ce que j’explique dans cet article : liberté, stress/anxiété d’avoir des paiements, sécuriser la famille, etc.

Bonne semaine et au plaisir,

R101

Je t’invite à revoir les concepts de la manœuvre Smith car ce sont les revenus des investissements (ex: dividendes, intérêts etc) qui paient les intérêts sur la marge de crédit et non pas ton salaire. De plus, puisque les intérêts payés ont servi à générer des revenus, ceux-ci sont déductibles d’impôt. Plusieurs utilisent des titres à dividendes pour faire cette stratégie. Par exemple, BCE offre actuellement un dividendes équivalent à approximativement 8,5% l’action. Le Taux préférentiel des marges sont à 6,45%, donc tu fais un profit de 2,05% sans sortir un sou de ta poche, sans compter le possible gain en capital. Si tu prends une tranche hypothécaire sur ta marge, alors ton taux d’emprunt va être encore plus bas (ex: 4,6%) et ton profit sera alors plus haut. Au final, tu utilises l’argent de la banque pour générer des revenus. En tout cas, il y a un livre là dessus que tu pourrais lire pour en savoir plus

Bonjour Nathalie,

Effectivement, j’avais oublié de précision ma stratégie d’investissement (stratégie passive de type « croissance » avec un simple FNB d’allocation d’actifs) et c’est pour cela que je parlais d’utiliser les revenus pour payer les intérêts de la marge hypothécaire. À première vue, je ne suis pas intéressé par une stratégie axée sur les dividendes. Mais, disons que je mets cela de côté, je ne voudrais pas concentrer une position aussi importante dans un seul titre comme BCE. Je comprends qu’il y en a d’autres et qu’il existe des FNB à dividendes élevés (XEI, VDY, VIDY, etc.). Il faut aussi prendre en considérant l’imposition des dividendes, en plus d’autres facteurs comme la séquence des paiements d’intérêts de la marge vs les versements de dividendes. Bref, vous me « pousser » à réfléchir… et j’aime bien ça! 🙂

À la maison, j’ai le livre « The Smith Manoeuvre », mais je ne l’ai pas encore lu. À suivre…

Bonne journée,

R101

Je viens de lire votre échange avec Nathalie et sans avoir lu moi non plus de livre sur la manoeuvre (ce que je ferai), j’ai des réserves aussi sur le timing de la gestion des coûts et revenus. Par ailleurs, comme le remboursement des intérêts dépend de la revenus provenant de la bourse et qu’on encours toujours un certain niveau de risque, veut-on prendre ce risque là, quand, comme tu le dis, on ne veut plus de ce stress ? Toute la question est là.

Que ce soit BCE ou n’importe quel titre ou même panier de titres, tout peut arriver sur les marchés (on l’a vu en 2020 et on peut avoir une sortie de crise bien moins facile la prochaine fois, on n’a aucune garantie).

A un moment donné, à mon humble avis, la véritable question de fond est :

How much is enough (ce qui veut dire de combien a-t-on besoin pour arrêter de vouloir en avoir toujours un peu plus et ainsi de rester dans l’équivalent d’une « simili rat race pour mieux nantis » ☺️!!

Bonjour Caroline,

Je suis d’accord avec vous ! 🙂

Aussi, je ne voulais pas aller trop dans les détails, car ce n’est pas l’objectif de l’article. Mais, il y a aussi l’enjeu de la déductibilité des intérêts au Québec (vs les autres provinces du Canada). Au Québec, la déduction des frais de placement (dans ce cas, les intérêts de la marge de crédit hypothécaire) ne peut pas dépasser les revenus de placement (ex. : les intérêts ou les dividendes des actions ou FNB) – voir la ligne 260 de la déclaration de revenus.

Bon weekend,

R101

Bonjour Vincent,

Tout d’abord merci pour ton blogue, il nous fait apprendre qu’on est pas seuls ici à adopter ce style de vie. Je suis 100% d’accord avec ta stratégie de rembourser au maximum l’hypothèque une fois tous les « bonbons » fiscaux remplis. Bien que financièrement parlant cette stratégie n’est pas la plus optimale, juste le fait de se coucher le soir libre de dettes est un sentiment de liberté interne que quasi la totalité des ménages de notre époque paierait cher pour le vivre. Ce sentiment ne peut pas se chiffrer en $$$ au point du vue financier, mais est à considérer dans l’analyse qualitative qui ne faut pas oublier.

Félicitations d’être libres de dettes et soyez en fiers.

Bonjour Carl,

C’est exactement ça ! Effectivement, vous l’expliquez si bien : « le fait de se coucher le soir libre de dettes est un sentiment de liberté interne que quasi la totalité des ménages de notre époque paierait cher pour le vivre. »

Merci pour les bons mots et bonne semaine à vous !

R101

Bonjour Vincent

Je dois vous poser cette question, vous affichez que la valeur de votre maison est de 385 000$, toutefois après avoir vu où vous habitez en banlieue de MTL, à mon avis votre maison a une plus grande valeur (500k). De quelle façon avez vous établi la valeur de votre maison?

Bonjour Philomène,

C’est une bonne question. En fait, vous l’avez bien vu, je sous-estime largement la valeur de ma maison dans mon bilan financier. Je le fais pour plusieurs raisons, entre autres parce que ça ne change rien à l’atteinte de l’indépendance financière (car je n’ai pas l’intention de « downsizer » ou de faire de l’arbitrage géographie). Mais, aussi, car je pense que c’est la réelle valeur marchande. En effet, la valeur marchande se situe, à mon avis, entre 400k$ et 425k$. Si je soustrais une commission d’un courtier immobilier (5 %) et une quittance hypothécaire (1k$), il me resterait environ 385k$ dans mes poches. Mais ça, c’est selon mon estimation de la valeur marchande (je n’ai pas nécessairement les compétences pour évaluer correctement…). Si ma vieille maison des années 60 était rénovée (cuisine, salles de bain, planchers, etc.), elle pourrait se vendre entre 475k$ et 525k$ selon les maisons comparables vendues des deux dernières années.

D’ailleurs, j’ai reçu ma nouvelle évaluation hier (pour 2025-2027)… Elle est évaluée à 491 700 $ (valeur marchande au 1er juillet 2023 selon l’évaluation).

Je pense que c’est un montant surévalué. Mais ça, c’est moi… Car, même en regardant l’app EspaceProprio, l’estimation de la valeur marchande de ma maison est 520 000 $.

Dans mes bilans, je pars d’une valeur marchande (estimée) au 1er janvier. Par exemple, 362k$ le 1er janvier 2024. Puis, j’augmente la valeur marchande de la maison une fois par mois (augmentation annuelle de 5 %, divisée par 12, arrondie à la tranche de 100 $ la plus proche). C’est en quelque sorte pour « lisser » les variations dans mon bilan. J’en parle ici : https://retraite101.com/comment-evaluer-la-valeur-de-sa-maison-dans-l-actif-net/

Pour la fin de l’année 2024, je devrais arriver à ~380k$. Mais, avec des rénovations au cours de l’année, j’ai décidé d’augmenter la valeur de 10k$. C’est un peu arbitraire, mais c’était mon évaluation de la situation… Pour 2025, je pense commencer l’année à 400k$ et garder le même principe d’augmentation mensuelle (5 % pour l’année, divisée par 12) et ainsi terminer l’année 2025 à 420k$. Ou commencer à 420k$ et terminer l’année à 441k$… Bref, c’est loin des 491k$ de l’évaluation municipale.

Bref, mon évaluation n’est sans doute pas bonne et je n’ai pas les compétences pour bien évaluer ma maison. Il faut bien se l’avouer… 🙂 Mais, j’aime mieux sous-évaluer ma maison que la surévaluer…

Au plaisir,

R101

Je partage beaucoup des opinions que vous avancez dans l’article Retraite 101 et j’ai finalement fait un choix « hybride ». Je m’explique.

Pour plusieurs des raisons que vous énumérés, j’ai choisi de rembourser mon hypothèque le plus rapidement possible (durant les années où les taux hypothécaires étaient autour des taux d’aujourd’hui). Comme les marchés etaient aussi un peu moribonds à cette époque post-GFC, disons que c’était un choix moins « polémique »

C’est toutefois le concept de « diversification » qui m’a incité à reprendre une hypothèque pour investir en comptes non enregistrés (donc intérêts deductibles). En effet, 2 ou 3 ans plus tard, une petite infiltration d’eau m’a fait remettre tout en question. Une portion importante de ma valeur nette à l’époque était immobilisée entre 4 murs et la réalisation qu’un dégât d’eau ou n’importe quel autre sinistre pouvait arriver m’empechait de dormir et causait un stress bien plus grand que l’hypothèque n’avait jamais pu le faire. La majeure partie de mon avoir est cette maison… pas « le marché immobilier », mais cette maison là…

C’est donc d’abord dans le but de « diversifier mon risque » que j’ai choisi de ressortir une part significative de l’équité de la maison en re-hypothéquant pour la déployer sur les marchés financiers.

Le temps que je pauffine mon plan de match et passe toutes les étapes, la Covid est arrivée et les taux étaient au plancher… rendant le choix une évidence… j’ai effectivement été super chanceux de comment tout cela s’est déroulé, mais la question revient d’actualité avec l’échéance qui approche.

Je comprends très bien la paix d’esprit qui vient avec l’absence de dettes, mais je me permet de vous poser aussi la question : Êtes-vous à l’aise d’avoir autant de capital immobilisé dans une seule maison ? (Concept du « idiosyncratic risk »)

J’ai appris à très bien dormir avec une dette d’investissement… ce que ma maison n’était pas

Suis-je le seul « étrange » qui pense de la sorte ?

P.S.: J’ai aussi laissé ce texte en commentaire sur votre page Facebook accompagnant la publication.

moi aussi j’y suis arrivé mais à l’âge de 47ans ….

Ça enlève un certain ‘stress’… les paiements de taxes et de frais de condo sont toujours là …

Probablement qu’avoir eu une conjointe qui aurait eu cette même mentalité … j’y serait arrivé dans la trentaine aussi .. mais la vie en à fait autrement !

Bonjour Ghis,

Oh oui… Ça enlève beaucoup de stress ! On dort encore mieux la nuit ! 🙂

Effectivement, il reste beaucoup d’autres dépenses liées à l’habitation (taxes, assurances, entretiens, améliorations, etc.). Mais, une grosse partie des dépenses est partie 🙂

Bonne semaine,

R101

Rendu là, on fait face à un beau problème de la vie! Sur 9 millions de personnes au Québec, ce beau problème doit toucher environ 0,1% du monde, c’est-à-dire environ 9000 personnes. Il faut avoir été discipliné dès le départ de notre carrière et mettre environ pour une famille de 2 enfants 65k en épargne par année durant le temps du paiement hypothécaire (25ans). REEE = 5k, Celi = 14k, Reer = environ 25k soit 18% avec les régimes de pensions et environ 20k de paiement hypothécaire. Ça prend un taux d’épargne d’environ 50%. Ouf! Pas facile, nous l’avons fait car nous avons 2 bons revenus et nous sommes très disciplinés pour ne pas dire cheap! Nous avons opté sans la moindre hésitation au paiement de notre hypothèque qu’on a fini de payer, il y a 2 ans à 43ans. Dans notre société de surconsommation avec les taux hypothécaires présentement et l’inflation, je crois que c’est impossible mathématiquement ! À moins que môman ou pôpa soir là bien sûr ou une aide quelconque. D’ailleurs, je serais très curieux de faire une étude par rapport aux diverses variables (revenus, NB d’enfants, dépenses, couts maison etc… ) afin d’accomplir cet exploit.

Bonjour Duromax,

Effectivement, il s’agit d’un « beau problème » (c’est une expression que j’aime beaucoup 🙂 ).

Vous n’êtes pas « cheap »; vous êtes économe et vous avez adopté de saines habitudes financières! C’est très différent! 🙂

Au plaisir,

R101

Une autre façon de réfléchir au problème est de se mettre du point de vue du prêteur. Pourquoi les banques nous prêtent de l’argent a 5% d’intérêt, par exemple, quand elle pourrait tout le placer a la bourse et faire 9-10% de rendement a la place ?

Peut être que les banquiers sont tous stupides ou peut être qu’ils nous prêtent de l’argent a faible taux par gentillesse, mais les deux me semblent improbables.

Je n’ai pas la réponse exacte, mais je dirais que pour des raisons de flux de trésorerie, de fiscalité et de niveau de risque, ils ont probablement calculés que nous prêter l’argent a 5% est plus avantageux pour eux.

Dans le même ordre d’idée, pour des raisons similaires, je crois qu’il peut être préférable pour certaines personnes de simplement rembourser leur hypothèque.

Je suis 100 % d’accord avec vous, Francois !

Salut, toujours contente de te lire.

Ici avec la vente de notre première maison, on est allés vivre dans notre chalet (qu’on louait avant sur AIRBNB). Alors le surplus de la vente est allé directement dans nos poches. Pendant deux ans je n’ai rien investi de cet argent, mais tranquillement, je me suis laissée tenté par l’investissement d’une partie de ce capital. Nous avons entre temps eu deux enfants ce qui m’a permis malgré tout de rester à la maison sans salaire. Donc j’étais contente d’avoir accès à des sommes intéressantes sans stresser. Depuis des années, je mets 10$ par semaine dans un compte d’urgence et un autre 10$ par semaine dans un compte épargne normal. Bien sûr, je ne faisais aucun argent sur cet épargne. J’aimais juste la programmation automatique, l’habitude. Cette année, j’ai enlevé le compte épargne normal et j’ai rajouté ce montant à mon investissement CELI dans mon wealthsimple. Très bonne idée mon affaire. Bon. Où je m’en vais avec ça… Je paie mon hypothèque aux mois (je l’avais mis comme ça à l’achat pour le AIRBNB, je l’ai jamais changé). Mais je transfère le montant par semaine. Je mets aussi toujours un peu plus, donc ça permet de faire des paiements sur le capital de temps à autre. J’ai calculé qu’avec seulement 3000$ par année, je rembourse mon hypothèque au moins cinq ans plus tôt. Avec les années, je suis devenue allergique aux intérêts. Les prêts ne me dérangent pas, mais je dois les rembourser le plus rapidement possible. Comme une voiture. Je n’ai aucun problème à prendre un prêt afin de faciliter les mois plus difficiles, mais en général, j’essaie de réduire le temps de remboursement à maximum 2 ou 3 ans. Après ce temps, ça me stresse. C’est long 5 ans quand on y pense. Je pense qu’avoir un bon équilibre entre investissement et remboursement est important. C’est pas nécessairement le montant qui compte, mais la constance. Alors vous devez être vraiment fier de tout ce que vous avez accompli en 10 ans. Vous êtes une bonne source d’inspiration pour moi. Lâchez pas !

Merci beaucoup, J.D.! C’est vraiment gentil ! 🙂 Mais, je vous renvoie la pareille… Bravo pour la gestion et le remboursement accéléré de vos dettes, pour votre épargne automatique et systématique, etc. Ce sont effectivement de bonnes habitudes financières !

Je partage mes connaissances au travers de mon blogue, mais c’est à vous de décider si vous adoptez ou non ces habitudes. Le « gros » travail est de votre côté. Ce que vous faites ! Alors, bravo à vous ! 🙂

Bonne semaine,

R101

Bonjour,

J’ai un avis « entre les deux »: conserver une dette hypothécaire faible (5000-10000$) afin d’avoir une bonne côte de crédit; mais je conviens que c’est retourner vers le modèle nord américain de surconsommation. Et le taux d’emprunt sur ma marge de crédit hypothécaire (6.25%) me semble trop élevé

Bonjour Sylvain,

Effectivement, ça peut être une bonne approche… mais pas pour moi. Je préfère avoir l’esprit tranquille ! 🙂 Merci du partage.

Au plaisir,

R101