Dernière mise à jour : 18 janvier 2024

Oui, vous avez bien lu! Le REEE de mes enfants de 6 ans et 3 ans a atteint la barre des 80 000 $, incluant la cotisation REEE de 5 000 $ de 2024. Pour être plus précis, le solde de notre REEE familial autogéré est de 80 814,41 $. Dans cet article, je vous explique pourquoi et comment épargner de l’argent pour les études de vos enfants. Ensuite, je partage une mise à jour de notre objectif d’accumuler 300 000 $ (anciennement 200 000 $) pour les études de nos deux enfants. Je partage notamment le solde et les placements du REEE de nos enfants (janvier 2024). Finalement, je partage mon simulateur/calculateur de REEE.

À LIRE : Le guide ultime du REEE

Pour nous, c’est très important de donner l’opportunité à nos enfants d’étudier au niveau scolaire qu’ils voudront. Bien entendu, on ne va pas les forcer à poursuivre des études universitaires. Mais, s’ils le désirent, ils auront les moyens de le faire… 😉

📩 Abonnez-vous à notre infolettre :

Dans cet article :

- Pourquoi et comment épargner 100 000 $ (ou plus) par enfant ?

- Pourquoi maximiser le REEE ?

- Mise à jour du REEE de nos enfants (janvier 2024)

- Mon simulateur de REEE

Pourquoi et comment épargner 100 000 $ (ou plus) par enfant ?

Personnellement, on a pour objectif d’accumuler 300 000 $ dans leur compte REEE (Régime enregistré d’épargne-études), soit 150 000 $ par enfant.

De ce nombre, 100 000 $ proviendront des cotisations (2 * le plafond à vie du REEE de 50 000 $). Le reste viendra des subventions et du rendement composé sur presque deux décennies.

Personnellement, je pense qu’offrir l’occasion à ses enfants d’étudier dans le domaine qui les intéresse et au niveau scolaire qui les intéresse est un des plus beaux cadeaux à faire. Beaucoup plus que tous les objets inimaginables que vous pouvez leur acheter sur Amazon ou chez Costco! 😉

Bien entendu, je comprends que ce n’est pas à la portée de tous d’accumuler 300 000 $ pour les études de leurs enfants. Mais, je suis d’avis que vous pouvez épargner à la hauteur de vos moyens… (et objectifs)

Bref, je veux m’assurer que mes enfants terminent leurs études sans dettes et commencent à épargner dès qu’ils entrent sur le marché du travail.

C’est ainsi que nous utilisons le véhicule fiscal le plus avantageux pour épargner pour les études, c’est-à-dire le Régime enregistré d’épargne-études (REEE).

Pourquoi maximiser le REEE ?

Dans notre cas, nous serons de jeunes retraités lorsque nos enfants commenceront leurs études postsecondaires. En fait, je le suis déjà et ma femme le sera elle aussi à ce moment-là.

À LIRE : J’ai pris ma retraite du 9 à 5

Lorsque nos enfants commenceront leurs études postsecondaires, on n’aura plus de revenus d’emploi ou ces derniers ne seront plus aussi stables. Nos revenus proviendront du rendement de nos placements et du décaissement de ces derniers.

Alors, si nous devons décaisser au-delà de 4 % de notre portefeuille net pour payer leurs études de nos enfants, notre capital ne sera pas éternel… Et on ne pourra pas laisser d’héritage. Ce qui serait à l’encontre de notre plan…

À LIRE : La règle du 4 %

Donc, c’est encore plus important dans notre situation d’avoir accumulé cette somme avant que nos enfants commencent leurs études.

Pourquoi épargner 150 000 $ par enfant?

150 000 $, c’est beaucoup, n’est-ce pas?

Selon les plus récentes données de Statistiques Canada (source), le coût des études universitaires (droits de scolaires et frais supplémentaires) au Québec est de 4 500 $ par année. Pour un diplôme de premier cycle, on multiplie ce nombre par 3 ou par 4 selon le domaine d’études. Au total, c’est entre 13 500 $ et 18 000 $.

Pour des études aux cycles supérieures, c’est environ 4 600 $ par année. Ainsi, pour une maitrise de deux ans, cela représente un total de 9 200 $.

Si l’étudiant n’habite pas chez ses parents (études dans une autre région du Québec, études à l’étranger, etc.), il faut aussi ajouter les frais de subsistance.

Bref, la « facture » peut monter rapidement… Je mets le mot « facture » entre guillemets, parce que la plupart du temps, les études représentent un investissement, pas une dépense.

Finalement, sur le 150 000 $, n’oubliez pas que les cotisations représentent une somme (maximale) de 50 000 $. Pour ceux et celles qui ne sont pas au courant, les cotisations appartiennent aux souscripteurs (parents), tandis que les subventions et le rendement appartiennent au bénéficiaire (enfant).

Cependant, rien n’empêche que les parents redonnent ce montant à leur enfant… C’est ce que nous voulons faire, si le besoin est là (ex. : études supérieures).

Comment épargner 150 000 $ par enfant ?

Comme j’ai mentionné précédemment, j’ai un plan pour épargner 300 000 $ pour les études de nos deux enfants (150 000 $ par enfant). Personnellement, notre objectif est d’accumuler assez d’argent pour financer les études postsecondaires de nos enfants, incluant les frais afférents.

S’il y a un surplus, je vais les encourager à épargner cet argent dans le CELIAPP et le CELI ! 😉

Le plan est TRÈS simple et consiste en 3 étapes :

- Maximiser les subventions du REEE

- Investir en bourse à long terme

- Attendre

1. Maximiser les subventions du REEE

Premièrement, il faut cotiser le montant d’argent admissible pour maximiser les subventions gouvernementales (SCEE et IQEE) chaque année.

Ce montant est de 2 500 $ par année par enfant, pour aller chercher 500 $ (minimum) en subvention de la SCEE (20 %) et 250 $ (minimum) en subvention de l’IQEE (10 %).

Pour en savoir plus sur les subventions : Le guide ultime du REEE

Vous pouvez aussi cotiser un montant supplémentaire et non subventionné de 14 000 $ par enfant, pour atteindre le plafond de cotisation à vie de 50 000 $.

2. Investir en bourse à long terme

Deuxièmement, il faut investir l’argent dans un produit financier simple à gérer, mais qui génère un rendement de 5, 6 ou 7 %.

Personnellement, nous avons choisi le FNB d’allocation d’actifs « XEQT » de BlackRock (iShares), mais ce aurait pu être n’importe quel autre fonds indiciel. Voici la liste des FNB d’allocation d’actifs disponibles au Canada.

À LIRE : Comment investir le REEE de son enfant en bourse?

Pour vous aider dans votre choix de plateforme, vous pouvez utiliser mon comparateur de plateformes de courtage.

3. Attendre!

Troisièmement, il faut laisser le temps faire son travail avec les intérêts composés. En d’autres mots, il faut attendre. C’est possiblement l’étape la plus importante. N’essayez pas de synchroniser le marché (« Market Timing ») ou de changer d’un fonds à l’autre. Vous serez gagnant à long terme d’être patient…

À LIRE : Qu’est-ce qu’une stratégie d’achats périodiques par sommes fixes

Voilà! C’est simple, non?

Mais pour quelles raisons peu de familles sont-elles capables d’épargner une telle somme pour les études de leurs enfants? Il y a plusieurs raisons, mais je pense notamment à :

- Dépenser au lieu d’investir (ne pas maximiser le REEE chaque année, et ainsi, ne pas recevoir le maximum de subventions)

- Ne pas investir le REEE en bourse (ce n’est pas avec un placement garanti qu’on va générer un rendement intéressant)

- Essayer de synchroniser le marché

Mise à jour du REEE de nos enfants (janvier 2024)

Maintenant, passons à la mise à jour du REEE de nos enfants (au 12 janvier 2024)… et de notre objectif d’accumuler 300 000 $ (anciennement 200 000 $) pour leurs études postsecondaires.

Placement en bourse

Nos enfants ont actuellement 6 ans et demi et 3 ans et demi. Leur compte REEE familial est investi en bourse dans le FNB « XEQT » de BlackRock (iShares).

Ce dernier est un FNB d’allocation d’actifs lancé en 2019 et son ratio de frais de gestion (RFG) est 0,20 %. L’allocation d’actifs de 100 % en actions a été choisie considérant l’horizon de placement de 15 ans.

À LIRE :

- Qu’est-ce qu’un FNB de répartition d’actifs?

- XEQT vs VEQT. Lequel choisir?

- 3 raisons d’investir dans le FNB XEQT

En date du 12 janvier 2024, le solde du compte REEE familial de nos enfants est de 80 814,41 $.

De ce nombre :

- 60 500 $ provient des cotisations

- 7 750 $ provient des allocations (SCEE et IQEE) – on n’a pas encore reçu les subventions en 2024 (la SCEE de 2024 et l’IQEE de 2023)

- 12 564,41 $ provient du rendement généré par nos placements

Les cotisations de 60 500 $ s’expliquent par les changements expliqués dans la mise à jour précédente, notamment l’ajout de 28 000 $ en septembre 2023 (soit 14 000 $ par enfant).

Bref, ils ont déjà beaucoup d’argent à leurs noms! Mais, ce n’est que le début… Il devrait avoir 300 000 $ lorsqu’ils auront 18 ans! 😉

Rendement actuel et rendement prévu

Selon mon simulateur/calculateur de REEE, le solde du compte devrait être de 81 624 $ à la fin de l’année 2024 selon un rendement annuel moyen de 5 %. En utilisant plutôt un rendement annuel moyen de 7 %, le solde du compte devrait être de 86 954 $ à la fin de l’année 2024.

Actuellement, le solde (80 814,41 $) se trouve sous les cibles ci-dessous. Ce nombre inclut la cotisation de 5 000 $ de l’année 2024 $. Mais, il n’inclut pas la subvention de 1 000 $ de la SCEE que l’on devrait recevoir en février 2024. Ni la subvention de 500 $ de l’IQEE que l’on devrait revoir vers le mois de mai 2024 (pour les cotisations REEE de 2023).

Ainsi, je ne suis pas inquiet d’atteindre notre cible à court, moyen et long terme! 🙂

En investissant le compte REEE de mes enfants dans le FNB « XEQT », je suis convaincu que le rendement annuel moyen sera de 7 % à long terme.

Bref, je confirme qu’on est sur la bonne voie pour atteindre notre objectif. Soit d’accumuler 300 000 $ pour les études postsecondaires de nos deux enfants.

Projections

Voici 3 projections, avec des rendements allant de 5 % à 7 %.

- Avec un rendement annuel moyen de 5 % (et la cotisation supplémentaire de 14 000 $ par enfant), le REEE familial devrait atteindre 250 000 $.

- Si l’on utilise plutôt un rendement annuel moyen de 6 %, le REEE familial devrait atteindre 286 000 $.

- Si l’on utilise plutôt un rendement annuel moyen de 7 %, le REEE familial devrait atteindre 330 000 $.

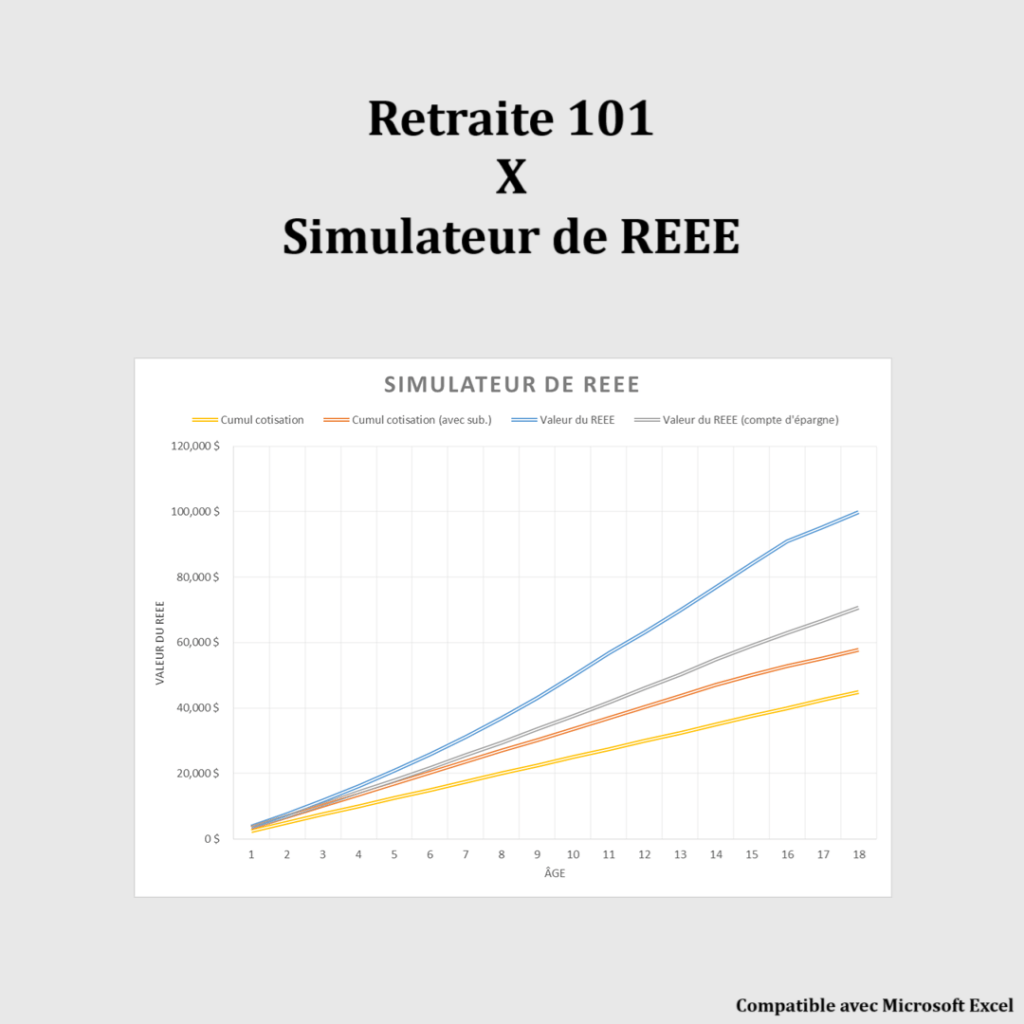

Mon simulateur de REEE

J’ai créé un simulateur de REEE qui inclut toutes les subventions (SCEE de base, SCEE additionnelle, BEC, IQEE de base, IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire ! Plus précisément :

- Subvention canadienne pour l’épargne-études (SCEE) de base : 20%

- SCEE additionnelle : varie entre 0-20% (sur la 1re tranche de 500$), en fonction du revenu net familial

- Bon d’études canadien (BEC) : jusqu’à 2 000$, en fonction du revenu net familial et du nombre d’enfants

- Incitatif québécois à l’épargne-études (IQEE) de base : 10%

- IQEE supplémentaire : varie entre 0-10% (sur la 1re tranche de 500$), en fonction du revenu net familial

Mon simulateur permet aussi d’entrer une cotisation supplémentaire non subventionnée (jusqu’à 14 000$) et de définir un rendement annuel prévu en 3 phases (0-10 ans, 11-15 ans et 16-18 ans). En effet, on devrait généralement réduire le niveau de risque des placements du REEE à l’approche du décaissement (PAE).

Somme toute, le simulateur de REEE a des limites. Par exemple, les cotisations de rattrapage ne sont pas possibles (vous pouvez modifier le tableau de calculs pour simuler un rattrapage). De plus, les cotisations variables d’une année à l’autre ne sont pas possibles (mais, encore une fois, vous pouvez modifier le tableau de calculs pour simuler cette situation).

Simulateur de REEE

Mon simulateur de REEE inclut toutes les subventions, contrairement aux autres calculateurs disponibles sur Internet : BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire.

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. En savoir plus : Aperçu de ma boutique en ligne.

Le REEE de nos enfants (janvier 2024) : Conclusion

La dernière mise à jour du compte REEE de nos enfants remontait au mois d’octobre 2023.

À LIRE : Le REEE de nos enfants – octobre 2023 (70 000 $)

Je suis donc bien heureux de partager avec vous cette mise à jour, et surtout, de vérifier/confirmer qu’on est sur la bonne voie pour atteindre notre objectif… Soit d’épargner 300 000 $ pour les études postsecondaires de nos deux enfants.

Comme mentionné précédemment, nos enfants ont actuellement 6 ans et demi et 3 ans et demi. Leur compte REEE familial autogéré est investi en bourse dans le FNB « XEQT » de BlackRock (iShares). C’est un FNB avec une allocation en actions à 100 %.

Le solde du compte REEE de nos enfants (au 12 janvier 2024) est de 80 814,41 $.

Personnellement, je pense qu’offrir l’occasion à ses enfants d’étudier dans le domaine qui les intéresse et au niveau scolaire qui les intéresse est un des plus beaux cadeaux à faire. C’est une de nos motivations d’investir massivement dans leur compte REEE.

Et vous, épargnez-vous pour les études de vos enfants? Si oui, quel est votre objectif d’épargne? Utilisez-vous le REEE?

Articles connexes

- Le guide ultime du REEE

- Comment épargner 200 000 $ pour les études de ses enfants?

- Les 3 secrets les mieux gardés du REEE

- Comment investir le REEE de son enfant en bourse?

- Familles à faible revenu : comment épargner dans le REEE

- Ouvrir un REEE avec quelle banque?

- Wow… Mon enfant de 3 ans a déjà 11k$ en épargne-études!

- Mes enfants ont 43 500 $ dans leur compte REEE

- Le REEE de nos enfants – octobre 2023 (70 000 $)

- J’ai (déjà) maximisé mon REEE en 2024

Meilleure Offre

| 💰 Recevez une prime allant jusqu’à 3 % lorsque vous vous inscrivez et transférez un compte admissible chez Wealthsimple avant le 31 mars 2026. Entrez mon code «SSMJWA» pour une prime supplémentaire de 25$. |

Les outils que j’ai créés pour vous aider 💻

Mes outils pour simplifier vos finances et atteindre vos objectifs :

- Outil de budget 🏷 20% de rabais avec le code «BUDGET20» (jusqu’au 31 janv. 2026)

- Outil de calcul de l’actif net

- Bilan patrimonial

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement

- Outil pour estimer le RREGOP

- Calculateur Taux d’épargne

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour un usage personnel seulement. De plus, ces outils ne constituent pas des conseils financiers.

Bonjour,

Je commence par vous remercier pour votre blogue qui m’a permis et continue d’approfondir mes connaissances en lien avec mes finances.

Ma question: Je réplique votre stratégie du REEE et je m’attends également à avoir un gros montant lors du décaissement. Je me demandais si ça pourrait être un désavantage d’avoir trop d’argent dans le REEE? Par exemple, vous utiliser seulement 100 000$ pour les études et il reste 200 000$ a la fin et votre REER est déjà maximisé. Fiscalement avez vous déjà planifié la manière dont vous allez décaisser pour justement ne pas devoir payer trop d’impôts à la fin?

Merci

Bonjour Michaël,

Merci beaucoup pour la rétroaction positive, c’est très apprécié ! 🙂

À mon avis, ce n’est jamais un problème d’avoir un trop gros montant d’argent… 🙂 Blague à part, est-ce que vous parlez du retrait des cotisations par le souscripteur (souvent, le parent) ou du retrait des subventions et du rendement par le bénéficiaire (l’enfant) ?

Pour le souscripteur, les cotisations versées dans le REEE ont déjà été imposées. Ainsi, le souscripteur peut effectuer un retrait sans limites et sans impact fiscal. Ce n’est pas nécessaire/obligatoire d’envoyer cette somme en REER. Je dirais même que, si possible, qu’il est préférable de ne pas envoyer cette somme dans le REER, mais plutôt dans le CELI (ou dans le compte non enregistré). Si le CELI est déjà maximisé, le compte non enregistré a des avantages fiscaux pour les gains en capital et les dividendes, contrairement au REER qui bénéficie d’un avantage fiscal tant que les sommes demeurent dans le régime, mais qui sont imposés comme du salaire au retrait (au taux marginal d’imposition). Ce n’est pas toujours la meilleure stratégie (c’est du cas par cas), mais quand même…

Le défi, à mon avis, est pour le bénéficiaire (l’enfant). Il doit être inscrit dans un établissement d’enseignement postsecondaire admissible pour demander les paiements d’aide aux études (PAE). Les retraits d’un PAE sont limités à 8 000 $ pour un étudiant inscrit à temps plein ou à 4 000 $ pour un étudiant à temps partiel au cours des 13 premières semaines d’études. Ensuite, le bénéficiaire peut demander le retrait complet du REEE sous forme de PAE… Ceci étant dit, les PAE sont imposables pour l’enfant. Ainsi, le décaissement stratégique des PAE sur plusieurs années d’études est vraiment important. Il faut s’assurer de limiter les dépassements du montant personnel de base, autant au fédéral qu’au provincial. Sinon, l’impôt peut représenter une somme plus ou moins importante, selon le montant du retrait et les autres sources de revenus de l’enfant (le cas échéant).

Pour ce qui est du surplus, s’il y en a un après les études, ce n’est pas un problème… Il suffit de donner une bonne éducation financière à son enfant et l’encourager à envoyer cette somme dans le CELIAPP et/ou le CELI. 🙂 En espérant que le CELIAPP existe encore à ce moment-là…

Bon week-end et au plaisir,

R101

Merci beaucoup pour la réponse claire et complète.

Mon inquiétude était plus en lien avec le décaissement des surplus (rendements). Est-ce que c’est possible d’être dans le « trouble » si on est pas en mesure de justifier que les montants décaissés sont pour les études. Par exemple, nous devons sortir un gros montant à la fin des études et que le montant est clairement plus gros que les dépenses d’études. Est-ce que le gouvernement à l’habitude de regarder les montants retirés des REEE ? Et existe-t-il des conséquences? C’est ce qui me chicote le plus

Bonjour Michaël,

N’ayez aucune inquiétude de ce côté. Contrairement à la croyance populaire, le bénéficiaire du REEE n’est pas obligé d’utiliser les PAE (paiements d’aide aux études) pour payer ses frais d’études ou ses frais afférents. Comme P-Y McSween le mentionne régulièrement, le REEE est un véhicule d’épargne intergénérationnel très intéressant. Les sommes d’argent venant des subventions et du rendement pourraient servir, par exemple, à donner une mise de fonds sur une maison. Encore mieux, les sommes pourraient être imposés dans un CELIAPP, pour récolter plusieurs avantages fiscaux au passage, avant d’être utilisés pour donner une mise de fonds sur une maison. Les PAE du REEE n’ont pas à être obligatoirement utilisés pour les études, comme le RAP du REER n’a pas à être obligatoirement utilisée pour une mise de fonds pour une maison. L’important, c’est de respecter les « critères de retrait ». Pour ce qui est de l’ « utilisation des sommes », il n’y a aucune règle… Vous en faites ce que vous voulez. 🙂

Au plaisir,

R101

Super! Je suis rassuré 🙂

Merci beaucoup pour votre temps!

Ça me fait plaisir 🙂

Bonjour,

Je suis avec Industrie alliance et j’ai ouvert le REEE dès sa naissance. Maintenant elle a 6 ans, mais le compte est seulement 18k. Je cotise le maximum qui est 208$ par mois. Je ne comprends pas pk je n’arrive pas au même chiffre que vous hehe

Est ce que je devrais ouvrir un autre reee?

Bonjour Linhy,

Il y a effectivement quelque chose qui cloche ! Vous cotisez chaque année le montant requis pour maximiser les subventions, soit 208 $ par mois ou 2 500 $ par année.

Au minimum, vous devriez avoir 6 années de cotisation (15 000 $) plus les subventions (4 500 $), soit 19 500 $. Ça, c’est le strict minimum, si vous n’êtes pas admissible aux subventions supplémentaires (SCEE additionnelle, IQEE supplémentaire, BEC) et que vous n’avez pas obtenu de rendement sur 6 ans… Ce qui serait vraiment surprenant compte tenu des marchés à la hausse sur cette période (à l’exception du marché baissier de la fin de 2021 jusqu’à la fin de 2023, mais ces pertes (non réalisées) ont été récupérés en majeure partie depuis, sinon plus… En fonction de votre profil et portefeuille d’investissement, bien entendu).

Personnellement, à votre place, je prendrais rendez-vous avec mon conseiller financier IA dès que possible et j’arriverais bien préparé avec ma liste de questions…

Bonne continuation. Si vous voulez, vous pouvez me tenir au courant ici. Je suis bien curieux de connaître la suite…

Au plaisir,

R101

Bonjour,

Je m’interroge, est-ce sécuritaire d’investir le REEE dans un FBN ou est-il préférable d’utiliser un compte à intérêts élevé pour assurer la sécurité du capital ? Si le FBN s’effondre, l’argent pour les études disparait non ? Également, peut-on finalement utiliser wealthsimple pour le REEE ?

Désolée si ma question parait stupide, mais je débute tout juste dans les stratégie de placement et je ne veux pas faire d’erreur bête…

Bonjour Maelle,

Il n’y a pas de question stupide. En fait, ça dépend de votre objectif… Si votre enfant n’est qu’à quelques années du décaissement (demander les PAE du REEE), alors vous voudrez probablement protéger votre capital, quitte à obtenir un rendement (beaucoup) moins élevé. Vous pourriez donc déplacer les sommes du REEE dans un FNB d’épargne à intérêt élevé, des obligations (ou un FNB d’obligations), un compte d’épargne, un CPG, un fonds d’actions à faible volatilité, etc.

À l’inverse, si votre enfant a encore 15 ans devant lui/elle avant de demander les PAE, alors vous voudrez probablement investir (au lieu d’épargner) le capital et les subventions dans un fonds de croissance d’action, que ce soit des actions individuelles, des fonds négociés en bourse (FNB) indiciels, des FNB d’allocation d’actifs, des REIT, etc.

Par exemple, voici ma propre : stratégie de gestion de risque du REEE.

Maintenant, pour ce qui est des subventions, le REEE permet d’obtenir une subvention fédérale (SCEE) et une subvention provinciale du Québec (IQEE). Malheureusement, Wealthsimple n’est pas un fournisseur autorisé au Québec. Alors, vous ne pouvez pas obtenir la subvention de 10 % de l’IQEE si vous investissez votre REEE avec Wealthsimple.

Bonne semaine,

R101