Dernière mise à jour le 25 juillet 2021

Comme demandé par plusieurs d’entre vous, je publie aujourd’hui une mise à jour de mon portefeuille boursier (juillet 2021). Ma dernière mise à jour remontait à janvier 2021 (ici). Dans cet article, je fais un rappel de ma stratégie d’investissement passive. Ensuite, je fais une mise à jour de notre portefeuille boursier, incluant nos comptes : CELI, REEE, REER et compte non enregistré. Finalement, je mentionne rapidement les autres actifs qui figurent sur notre bilan.

Stratégie d’investissement

Ma stratégie d’investissement n’a PAS changé. J’utilise toujours une stratégie d’investissement indicielle (passive). C’est la stratégie la plus simple qui existe… et elle est efficace!

Ce que j’aime de cette stratégie, c’est que je n’ai PAS besoin de faire des analyses de marché, des recherches sur des titres de sociétés, d’essayer de synchroniser le marché, de rebalancer mon portefeuille, de faire des analyses techniques, etc. Je laisse ce plaisir aux autres… 😛

Dans les années précédentes, j’utilisais un « 3-Fund Portfolio » pour mettre en place cette stratégie indicielle. Un « 3-Fund Portfolio » consiste à acheter 3 fonds négociés en bourse, soit un FNB d’obligations, un FNB d’actions du pays de résidence (ex. : Canada) et un FNB d’actions mondiales (excluant le pays de résidence) (source).

Avec l’arrivée des FNB d’allocation d’actifs (« Asset Allocation ETF »), c’est encore plus simple de mettre en place une stratégie indicielle (source)! Il suffit d’investir dans un seul FNB d’allocation d’actifs, choisis selon son profil d’investisseur. C’est une stratégie passive idéale pour les investisseurs paresseux (« Couch Potato ») comme moi! 😛

Dans la mesure du possible, je procède à des petits achats périodiques (« Dollar-Cost Averaging »), et ce, peu importe les conditions de marché. Cependant, pour certains comptes comme le REEE et le CELI, je fais un seul achat en début d’année. N’oubliez jamais que : « Time in the market > Timing the market ».

Valeur de notre portefeuille (juillet 2021)

Voici la mise à jour de notre portefeuille boursier, en juillet 2021, incluant nos comptes : CELI, REEE, REER et compte non enregistré. En date du 1er juillet 2021, notre actif net est de 880k$ et notre portefeuille net est de 644k$ (source). Voici le choix de placement pour chacun de nos comptes ainsi que leurs valeurs actuelles.

Compte d’épargne libre d’impôt (CELI)

Nous avons deux comptes Compte d’épargne libre d’impôt (CELI), soit le mien et celui de ma femme.

Mon CELI est avec Desjardins Courtage en ligne (Disnat). J’investis dans un seul FNB d’allocation d’actifs, XEQT (iShares), qui est un fonds « 100 % actions ». Ce FNB a été lancé en 2019 et le ratio de frais de gestion (RFG) est 0,20 %. La valeur actuelle (1er juillet 2021) de mon CELI est de 82 535 $.

Le CELI de ma femme est avec Wealthsimple Trade (source). Elle investit elle aussi dans un seul FNB d’allocation d’actifs. Initialement, elle avait choisi le FNB d’allocation d’actifs XGRO (iShares), qui est un fonds à 80 % d’actions et 20 % d’obligation. Mais, considérant l’horizon de placement de 40+ ans, elle a décidé de changer son choix de placement pour le FNB d’allocation d’actifs XEQT (iShares) mentionné précédemment. La valeur actuelle (1er juillet 2021) de son CELI est de 55 910 $. Je vous rappelle que ce compte était de seulement 12 643 $ au début de l’année 2021. Mais, c’est le compte sur lequel nous mettons l’accent actuellement.

Régime enregistré d’épargne-études (REEE)

Nous avons 5 comptes REEE, soit 1 compte REEE familial pour nos enfants et 4 comptes REEE pour chacun de nos filleuls(es). Tous les comptes REEE sont avec Desjardins Courtage en ligne (Disnat).

Initialement, on avait choisi le FNB d’allocation d’actifs XGRO (iShares), qui est un fonds à 80 % d’actions et 20 % d’obligation. Mais, considérant l’horizon de placement des comptes REEE, on a décidé de changer le choix de placement pour le FNB d’allocation d’actifs XEQT (iShares) mentionné précédemment (100 % actions). Le ratio de frais de gestion (RFG) est 0,20 %.

Le compte REEE qui nous intéresse le plus est bien entendu celui de nos enfants (REEE familial). La valeur actuelle (1er juillet 2021) du REEE familial est de 26 131 $.

Notre plus vieux a presque 4 ans, tandis que le plus jeune a moins d’un an. Ils ont déjà beaucoup d’argent à leurs noms! 🙂 Notre objectif est que le REEE familial atteigne les 200 000 $ lorsque les enfants commenceront leurs études postsecondaires (source).

Régime enregistré d’épargne-retraite (REER)

Ici aussi, nous avons deux comptes REER, soit le mien et celui de ma femme.

Mon REER collectif est avec Manuvie, soit l’institution financière choisie par mon (ancien) employeur. Il est investi dans un fonds commun de placement (FCP) « Blackrock LifePath Index Retirement Fund », ce qui ressemble un peu à un FNB de répartitions d’actifs. Je dis cela dans le sens que le fonds est rebalancé automatiquement, mais selon une date cible au lieu d’un profil de risque (le profil de risque diminue généralement en approchant de la date de retraite).

Le ratio de frais de gestion (RFG) est 0,395 %, ce qui est plus élevé que celui d’un FNB, mais beaucoup moins élevé que la plupart des FCP. La valeur actuelle (1er juillet 2021) de mon REER collectif est de 276 206 $. J’ai quitté mon emploi et pris ma retraite en mai 2021, alors je vais transférer ce REER collectif chez Disnat ou Wealthsimple Trade. Je vais procéder à un transfert en argent, puis investir cette somme dans un FNB d’allocation d’actifs comme XGRO, car l’horizon de placement du REER sera relativement court (le REER est généralement le premier compte à décaisser chez les jeunes retraités). Ceci étant dit, je ne suis pas pressé de procéder au transfert, car j’ai toujours été satisfait du rendement de mon REER collectif.

Ma femme participe au RREGOP, alors elle n’a pas beaucoup d’argent investi dans un REER pour l’instant. Son compte REER est avec le Fonds de solidarité FTQ. La valeur actuelle (1er juillet 2021) de son REER FTQ est de 5 231 $. Elle vient de commencer un nouvel emploi dans le Grand Nord, alors nous avons réactivé les prélèvements sur la paie. Ce dernier devrait atteindre 7,5k$ à la fin de l’année 2021.

Régime de retraite des employés du gouvernement et des organismes publics (RREGOP)

Comme mentionné précédemment, ma femme participe au Régime de retraite des employés du gouvernement et des organismes publics (RREGOP). La valeur actuelle (31 décembre 2019) de ses cotisations/rendements au RREGOP est de 11 315 $. Malheureusement, les relevés sont presque 2 ans en retard. Alors, c’est presque impossible d’avoir une valeur à jour de son régime de retraite.

Idéalement, on devrait inclure la valeur actualisée de sa rente future dans notre bilan / actif net. Mais, je suis paresseux, alors je sous-estime notre actif net en utilisant seulement la valeur de ses cotisations/rendements.

Ma femme va prendre sa retraite bien avant l’âge prévu de la rente du RREGOP (61 ans). Alors, elle va transférer la valeur actuarielle de sa rente dans un compte de retraite immobilisé (CRI) au moment venu…

Compte non enregistré

Mon compte non enregistré est avec Desjardins Courtage en ligne (Disnat). Il est investi dans un seul FNB d’allocation d’actifs, HGRO (Horizons), qui est un fonds « 100 % actions ». J’ai choisi HGRO au lieu de XEQT (ou XGRO), car Horizons propose des fonds négociés optimisés fiscalement pour le compte non enregistré. Le ratio de frais de gestion (RFG) de HGRO est sujet aux frais des FNB sous-jacents. La valeur actuelle (1er juillet 2021) de mon compte non enregistré est de 163 435 $.

Autres actifs

Le reste de notre actif net de 880k$ est constitué de : compte bancaire (9 538 $), CRCD (6 266 $), cryptomonnaies (7 177 $), maison (315 000 $) et auto (11 000 $).

Pour plus d’informations sur mes placements avec Capital régional et coopératif Desjardins (CRCD), je vous recommande de lire le dernier article que j’ai publié à ce sujet (ici).

Pour la crypto, voici ma stratégie d’investissement à long terme que j’ai partagé sur ce blogue il y a deux mois (source).

Maintenant, parlons de la maison. Ce n’est pas une surprise, notre maison est l’actif le plus important de notre bilan. Dans le calcul de notre actif net, j’utilise la valeur marchande de notre maison. Pour ce faire, j’utilise la valeur marchande, calculée par un évaluateur indépendant en 2019, que j’ai augmentée de 5 % une fois par année (2020 et 2021). Je suis conscient qu’on sous-estime la valeur marchande de notre maison dans notre bilan, mais je préfère sous-estimer la valeur de cette dernière plutôt que de la surestimer.

Finalement, pour l’auto, j’utilise la valeur marchande selon « Auto Hebdo ». Je fais cette mise à jour une seule fois par année, en janvier. Je pourrais réévaluer la valeur de l’auto chaque mois avec « Auto Hebdo » ou une petite formule dans Excel, mais je suis paresseux. Plus sérieusement, la valeur de l’auto a peu d’impact sur notre bilan, alors c’est un peu inutile à mon avis.

Répartition des actifs

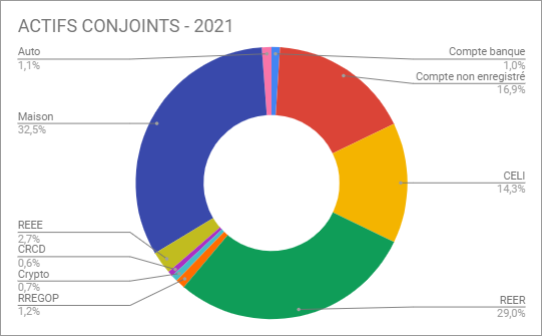

Voici la répartition des actifs de notre bilan. Vous pouvez voir que notre maison représente une part importante (32,5 %) de notre actif net. C’est ce que j’expliquais précédemment. Mais, les REER suivent de près (29 %)…

De plus, les placements en bourse (CELI, REEE, REER et compte non enregistré) représentent la majorité (62,9 %) de notre actif. Le reste inclue : RREGOP (1,2 %), auto (1,1 %), compte de banque (1 %), crypto (0,7 %) et CRCD (0,6 %). Ces derniers correspondent à moins de 5 % (4,6 % pour être exact).

Actifs exclus du bilan

Je n’en parle pas souvent sur ce blogue, mais j’ai aussi des (petits) placements dans des entreprises privées. Ce sont des investissements que j’ai faits via des campagnes de financement participatif en capital (« Equity Crowdfunding »). Ces investissements incluent notamment la « Fintech » montréalaise Hardbacon, dont j’ai déjà parlé sur ce blogue (source).

Ceci étant dit, ces investissements ne sont pas inclus dans notre bilan, et ce, pour deux raisons. Premièrement, c’est difficile d’évaluer la valeur d’une entreprise privée (et ainsi des parts détenues). Deuxièmement, ces placements privés pourraient valoir 0 $ si ces entreprises en démarrage (« start-ups ») font faillite. Ainsi, j’aime mieux les exclure de notre bilan.

Conclusion : Mise à jour du portefeuille de R101 (juillet 2021)

Cette mise à jour de notre portefeuille en juillet 2021 était assez complète.

J’espère que ça vous donne une bonne idée de notre stratégie d’investissement, de notre portefeuille boursier (choix de placement et valeur actuelle) et de nos autres actifs qui figurent sur notre bilan.

Si vous êtes curieux, vous pouvez suivre mes bilans complets sur cette page : https://retraite101.com/mon-actif-net-conjoint/

Meilleures Offres

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Salut,

Tout d’abord, je voulais te dire que ton blogue est ultra pertinent. J’ai 24 ans et te lire m’a beaucoup aidé à me lancer dans le monde de l’investissement boursier. Par contre, j’ai une question concernant le compte personnel. Si je comprends bien tu sera imposée seulement lorsque tu retire des fonds de celui-ci. Ou tu es imposé chaque année sur la valeur de ton actif ? Aussi, si tu as à faire des transferts entre compte personnel vers le reer sera-tu imposé ?

Bonjour Sarah,

Merci beaucoup pour le feedback! 🙂

Le « compte non enregistré » est aussi appelé « compte personnel » ou « compte taxable ». Au Canada, il n’y a pas d’impôt sur les actifs / le patrimoine. C’est plutôt un impôt sur le revenu. Il y a 3 types de revenus et ces derniers sont tous imposé différemment. Il y a les revenus d’intérêt, les revenus de dividendes et les gains/pertes en capital.

Dans le cas du FNB d’allocation d’actifs Horizons HGRO que j’ai choisi, il est avantageux fiscalement parlant à cause de sa structure (« Total Return Index » ou TRI). Mais il a quand même deux niveaux d’imposition.

Premièrement, ce FNB a une distribution annuelle de revenus versée sous forme de dividendes. Donc, l’impôt doit être payée à chaque année sur les revenus de dividendes. Mais ce revenu de dividendes varie chaque année et reste somme toute est assez limité (le « yield »).

Deuxièmement, il faudra payer un impôt sur le gain en capital au moment de la vente des parts du FNB (par exemple, à la retraite). Mais, entre temps, il n’y a pas d’impôt à payer sur la prise de valeur des parts du FNB (comme mentionné précédemment, il n’y a pas d’impôt sur les actifs / le patrimoine).

Si les parts du FNB sont transférées dans un compte enregistré (REER, CELI…), il faudra bien entendu payer l’impôt sur le gain en capital. Mais, en général, on investit dans un compte non enregistré lorsque les comptes enregistrés sont déjà maximisés. Alors, cette manœuvre n’est pas souvent effectuée à mon avis…

J’espère que ça répond à vos questions! 🙂

Au plaisir,

R101

Mon portefeuille ressemble beaucoup au tien, à quelques exceptions:

1- J’avais aussi commencé à investir dans le FNB ZSP il y a quelques années et, comme il progresse bien, j’ai décidé d’y conserver environ 18-20% de mon portefeuille, autant REER, CÉLI et non enregistré;

2- Comme ma fille est rendue aux études post-secondaires, j’ai opté pour le FNB XBAL étant donné que l’horizon de placement est maintenant plus court.

Merci pour toutes ces infos!

Bonjour Sophie,

C’est un bon choix de portefeuille 😉

Pour le REEE, je vais re-diminuer le profil de risque lorsque mes enfants seront à 5 ans de commencer leurs études postsecondaires (ex. : XGRO/VGRO). Puis je vais diminuer de nouveau le profil de risque lorsque mes enfants commenceront leurs études postsecondaires (ex. : XBAL/VBAL). Vous êtes probablement passé par là vous aussi… 🙂

Merci pour votre participation.

Au plaisir,

R101

Bonjour, dès la première lecture de cet article, j’étais intriguée par cet élément: comment procèdes-tu pour diminuer le profil de risque de tes investissements (dans ce cas-ci, le RÉÉE de tes enfants)? Tu revendras une partie du portefeuille « risqué » ou bien, tout simplement dans tes cotisations régulières, tu investiras dans les nouveaux produits moins risqués (sans retoucher au reste du portefeuille)? Merci!

Bonjour Marie,

D’après votre commentaire, je crois que vous connaissez les deux approches pour changer le profil de risque (ou l’allocation d’actifs) d’un portefeuille :

1- Re-balancer le portefeuille graduellement avec les nouvelles cotisations.

2- Re-balancer le portefeuille d’un coup en vendant/racheter des placements.

Dans le cas d’un compte non enregistré, la meilleure approche est souvent (pas toujours) l’option 1. Les gains en capital sont imposables, alors il est préférable de les repousser dans le futur…

Dans le cas d’un compte enregistré, comme le CELI ou le REEE, je préfère l’option 2. Par exemple, vendre les parts du FNB actuel (XGRO) et racheter d’un coup le FNB visé (XEQT). C’est plus simple et il n’y aura pas d’impôt à payer sur les gains en capital.

Mais ça, c’est moi. Je préfère la simplicité à l’optimisation 🙂

Au plaisir,

R101

je comprend la stratégie d’utiliser le FNB HGRO pour le compte non enregistré mais je me demandais pourquoi ne pas utiliser le meme pour le CELI considérant sont rendement ?

Bonjour J-B,

Les FNB d’Horizons (ex. : HGRO) sont idéaux pour les comptes non enregistré, à cause de leur structure fiscalement avantageuse (« Total Return Index » ou TRI). Mais, cette structure à un coût… Les frais de gestion et les frais d’opérations sont variables, mais ils sont d’environ 0,45% au total (voir citation ci-dessous). C’est le double des FNB d’allocation d’actifs équivalents chez Vanguard (VEQT : 0,25%) ou iShares (XEQT : 0,20%).

« Horizons ETFs prévoit actuellement que le ratio des dépenses de gestion du FNB HGRO sera d’environ 0,17 %, et qu’il ne dépassera pas 0,19 %, alors que le ratio des dépenses globales pour la négociation du portefeuille de FNB que HGRO détient sera d’environ 0,28 %. Puisque les ratios des dépenses de négociation comprennent des dépenses que le gestionnaire ne contrôle pas, le ratio des dépenses de négociation du FNB HGRO pourrait changer en tout temps. » ( source : https://www.fnbhorizons.com/ETF/HGRO# )

Ceci étant dit, ce qui importe est le rendement net de frais. Le FNB HGRO a effectivement eu un rendement (net de frais) supérieur à ses compétiteurs au cours de l’année 2020. C’est principalement à cause de son allocation plus élevée dans les « Big Tech » aux États-Unis… Est-ce que l’histoire va se répéter cette année, l’année prochaine et dans 5-10 ans. Who knows? Le passé n’est pas garant du futur! Ainsi, je préfère avoir un peu plus de diversification avec un autre FNB d’allocation d’actifs tel que XEQT. Mais, HGRO serait quand même un bon choix en CELI ou REER…

J’espère que ça répond à votre question.

Au plaisir,

R101

j’ai du xgro chez disnat aussi pour mes reer et xeqt pour mon celi chez disnat ,j’ai ouvert un compte celi avec wealthsimple invest (robot conseiller)pour mes investissement hebdomadaire ,depuis janvier et mon intension serais de transfere une fois l’an le montant chez disnat pour ne faire qu’une transaction (a cause des frais de transaction de 6.95)toutefois je me rend compte que les fnb que le robot conseiller a choisi (je suis a 90% action) plusieurs sont americain et verse des dividendes croit tu que peux causé probleme? devrais je payer de l’impot sur les fnb amaricain.j’ai entendu parler que les celi n’étais pas reconnu au usa commme compte enregistré

Bonjour Robert,

C’est une bonne solution pour palier le fait que Desjardins Courtage en ligne (Disnat) n’a pas de solution d’investissement automatique. J’espère que c’est une option qui sera bientôt disponible…

Mais, j’ai une question. Avez-vous calculé le coût réel (en dollars) de l’utilisation du robot-conseiller (0,5% des actifs) sur un an versus le coût de (exemple) 12 transactions (une par mois) avec Disnat? Pour Disnat, c’est simple à calculer (12 x 6,95$ = 83,40$). Pour Wealthsimple Invest, c’est un peu plus difficile à calculer…

Pour ce qui est des dividendes américains dans le REER, il n’y a pas de problèmes. Mais, pour le CELI, je pense (à vérifier) qu’un impôt de 15% est déduit/prélevé à la source. Ce n’est donc pas idéal…

Au plaisir,

R101

Pour ce qui est de l’impôt sur les dividendes il y a en effet une retenue d’impôts sur les dividendes de sources étrangères, notamment pour les fnb et fonds mutuels américains.

Pour le Celi il n’y a pas moyen d’y échapper. Pour le Reer, il faut détenir un fnb sur le marché boursier américain en dollars US pour l’éviter. Les fnb tout en un sont transigés sur le marché canadien malheureusement. Donc même détenus dans un REER, l’impôt étranger sur dividende s’applique à moins de détenir spécifiquement un fnb américain sur le marché américain.

Ça reste quand même un faible coût pour obtenir une grande diversification. On parle d’environ 0.20 de frais supplémentaires à ajouter à un titre comme VGRO ou XGRO pour un total de peut-être 0.40 à 0.45 en combinant avec les frais de gestion. Il ne faut pas oublier que tous les autres fonds mutuels et fnb étrangers sont également assujettis à cette retenue sur les dividendes de sources étrangères.

À moins de vouloir optimiser avec plusieurs fnb, convertir des dollars CAD en US et ainsi sacrifier la simplicité des fnb tout en un, vaut mieux vivre avec ce fait pour la plupart d’entre nous. Certains aiment tellement optimiser leurs frais que l’aspect simple des tout en un ne leur suffit pas au prix de devoir constituer un portefeuille de fnb plus complexe avec un compte REER en US et un autre en CAD.

Ça devient une question de priorités rendu-là.

Merci pour les clarifications, Frank 🙂

La fiscalité n’est définitivement pas ma force…

Bonjour,

Je crois moi aussi me re-orienté de XGRO vers XEQT pour mon CELI …pour l’horizon de placement trés éloigné. J’avais commencé avec XGRO mais ma tolérance au risque à augmenté avec les connaissances, vaut-il mieux tout vendre d’un coup XGRO et acheté XEQT ?

Merci pour votre réponse !

Bonjour Dom,

Je ne peux pas vous dire quoi faire. Mais, personnellement, pour un changement d’allocation d’actifs dans un compte non imposable comme le CELI, je préfère vendre toutes les parts du FNB actuel (XGRO) et racheter d’un coup le FNB visé (XEQT). C’est d’ailleurs ce que nous avons fait pour le CELI de Mme R101 et les comptes REEE.

Bonne journée,

R101

Bonjour,

J’ai 46 ans et je suis à planifier ma retraite à 55 ans (âge auquel je pourrai demander ma retraite de mon fond de pension employeur).

Je suis un peu frileux côté investissement suite à un mauvais placement conseillé par ma banque il y a …20 ans.

Voici ma stratégie de placement quand j’aurai 55 ans.

L’objectif est de décaisser pour financer la différence dépenses – revenus (fond de pension à 55 ans, auquel s’ajoutera la RRQ à 60 ans et la SV à 65 ans)

Mon Rer est actuellement placé sur un fond de placement à risque modéré. Je compte placer le montant que je planifierai de décaisser dans les 5 prochaines années (55 à 60 ans) dans 5 CPG de 5 ans (échelonnés comme dans ton article): le but est de décaisser du Rer sans être obligé de vendre les fonds de placement s’ils sont au plus bas.

J’ai regardé un peu le temps que la bourse met à récupérer après une crise boursière: je tombe entre 1 an et 8 ans. Dans ce but, je compte avoir un compte de liquidité (CPG échelonnés) me permettant de tenir 5 ans sans toucher à mes fonds de placement qui seront peut être au plus bas. Je prévois 200 000$. En cas de crise boursière, ce coussin me permettra de ne pas toucher aux fond en bourse le temps que la bourse récupère. Le reste des fonds seront placés dans des fonds de pension dans un CELI et dans un compte non enregistré.

Une autre stratégie consiste à décaisser les comptes non enregistrés, car les intérêts sont imposables, et remplir au plafond le CELI tous les ans avec ce décaissement.

Auriez-vous des commentaires sur cette stratégie ?

Je suis ouvert à toute autre vision ?

Merci

Bonjour Sylvain,

Vous semblez avoir une excellente idée de la stratégie d’investissement et de décaissement qui correspond à votre situation personnelle et votre profil d’investisseur! Vous êtes mieux placé que moi pour le savoir 🙂 Sinon, une rencontre avec un planificateur financier pourra assurément vous aider.

À votre avis, quelle est la sécurité de votre régime de retraite? Ex. : entreprise privée vs fonctionnaire/gouvernement.

Pour quelle(s) raison(s) planifiez-vous de demander la rente du RRQ à 60 ans (avec pénalités) au lieu de 65 ans (sans pénalités) ou 70 ans (avec bonification)? Est-ce que votre régime de retraite est arrivé avec une rente du RRQ à 60 ans?

Je pense que vos défis seront de 1) trouver une façon de diminuer la facture fiscale (ex. : retrait REER + rente du régime de retraite) et de 2) trouver une façon de combattre l’inflation avec votre profil « modéré ».

J’espère que mon commentaire vous donnera quelques pistes de réflexion…

Au plaisir,

R101

Bonjour Mr Retraite101,

Merci pour votre réponse.

Mon fond de pension employeur (para-public) est une rente à prestation déterminée. Je peux effectivement la toucher à 55 ans, avec une amputation de 75% du montant auquel j’aurai droit à 55 ans.

L’objectif est de sortir de la « rat race » au plus tôt, même si le télétravail remet un peu en balance cette « rat race ».

Pour la demande de la RRQ à 60 ans, j’ai fait des simulations et si je la demande à 65 ans, j’aurai certes un montant plus élevé mais j’en profiterai plus tard. Ma particularité est la faiblesse du montant de la RRQ (je ne cotise au régime que depuis 2016, date de mon arrivée au Canada).

D’après mes calculs, j’aurai un équilibre revenus-dépenses vers 67 ans. Je cherche donc à financer le déséquilibre de 55 à 67 ans.

Je suis en pleine réflexion effectivement, car mon profil d’investisseur (FCP 60% action-40% obligation) n’aide pas à mon projet d’indépendance financière.

Ma dernière réflexion serait de changer mon profil d’investisseur (100% actions) pour atteindre mon objectif, mais je sais que c’est un piège: suis-je capable de supporter une baisse de 20%-30% en 1 jour de mon portefeuille ?

Mon idée serait:

– durant la vie active, avoir un fond d’urgence de 4 mois de salaire, placer le reste dans un profile risqué (100% actions) dans les REER, CELI et fonds non enregistrés.

– à partir de 55 ans, avoir un « coussin » de 200k$, réparti en CPG échelonnés et épargne pour la liquidité. Le reste irait dans un profile risqué. Si jamais j’ai une grosse baisse de rendement en bourse, je pourrais vivre pendant 4 ans avec les 200 k$, le temps que mon portefeuille boursier revient à son montant d’origine.

Effectivement, l’optimisation fiscale sera probablement en un enjeu, mais pour l’instant j’ai peu de fond, donc les CELI-Rer suffisent, mais pas pour longtemps, car mon taux d’épargne est de 52 % 🙂

Bonjour Sylvain,

OK pour le régime de retraite parapublic. Dans ce cas, votre rente est garantie. C’est bien! 🙂

Cela doit donc être calculé dans votre profil de risque. Par exemple, si votre future rente couvre 50 % de vos dépenses prévues à la retraite, alors vous pouvez assumer que vous avez 50 % de vos revenus qui sont garantis. Assurez-vous que le reste de vos placements ne soient pas « trop conservateurs », car vous allez vous retrouver avec un portefeuille trop sécuritaire…

OK pour la rente de la RRQ. Ça a beaucoup de sens! Je voulais juste m’assurer que vous aviez pesé les « pour » et les « contre ».

Pour le changement de profil d’investisseur, je suis tout à fait contre. À mon avis, ce n’est pas le genre de raccourci qu’il faut prendre. Si vous voulez accélérer votre parcours vers l’IF, je préfère trouver une façon d’augmenter les revenus ou diminuer les dépenses plutôt que modifier son profil d’investisseur pour être plus agressif.

Pour le reste, c’est du cas par cas, alors c’est difficile de commenter. Une rencontre avec un Pl. Fin. pourrait certainement pour aider. Je ne parle pas d’un conseiller en succursale, mais de celui qui a le titre de planificateur financier auprès de l’AMF.

Au plaisir,

R101

Moi aussi je comptais encaisser le RRQ à partir de 60 ans et la PV à 65 ans lorsque je serai à la retraite. La logique pour moi est que, vu mon profil agressif (90% actions/10% obligations) que je pense bien conserver même à la retraite dans 6 ans, mes placements profiteront plus rapidement que les régimes publics. Donc moins j’aurai besoin de mes placements parce que je retirerai la RRQ/PV + une petite pension qui couvriraient environ 50% de mes dépenses, et plus mes placements profiteront. Trop cowboy comme aproche? 🙂

Bonjour ptsigane,

Vous apportez un bon point! 😉

J’avais toujours réfléchi aux rentes des gouvernements sous l’optique des pénalités (demande avant 65 ans) ou bonifications (demande après 65 ans). Pas sous l’optique du pourcentage de couvertures des dépenses par les rentes vs les rendements estimés des placements. Ça mérite une bonne réflexion 🙂

Au plaisir,

R101

Bonjour ptsigane,

Merci pour ton commentaire. ça a du bon sens pour moi: placer la rrq/sv te rapporterait plus que d’attendre de les toucher à 65 ans.

Par curiosité, tu garderas tes placements agressifs à la retraite: As-tu prévu un montant pour ne pas toucher à tes intérêts de placement si la bourse chute ? si oui, comment as-tu déterminé le montant ?

Bonjour Sylvain,

je n’ai pas encore arrêter de stratégie. Je suis partagé entre la position de Ed Rempel (points #3 et #5 de cet article) et celle de Millenial-Revolution et leur Yield Shield. Comme environ 50% de mes dépenses seront couvertes par la RRQ et une pension, je me sens moins à risque advenant une chute de la bourse. Mais peut-être suis-je trop agressif…

Bonjour,

Merci à Mr Retraite101 pour ton blogue: cela m’ouvre des horizons.

Je suis à comparer un FCP (Tangerine équilibré 80/20) et un FNB indiciel d’allocation d’actifs.

Si je comprend bien, l’aspect indiciel du FNB lui permet de suivre l’indice des bourses: est-ce qu’un FNB indiciel chute moins qu’un FCP pour une même répartition (80% actions, 20% obligations) lors d’une grosse baisse ? Car je vois peu d’historique des FNB, cela a l’air nouveau.

L’intérêt de l’aspect d’allocation d’actifs du FNB permet de diversifier les placements et d’éviter une grosse perte si un des domaines (pétrole par exemple) chute ? Est-ce bien cela ?

J’ai bien noté aussi les RFG qui sont plus faibles pour les FNB.

Merci pour vos éclaircissements.

Bonjour Sylvain,

À moins que je me trompe, les fonds communs de placement Tangerine sont aussi des fonds indiciels. La différence entre ces derniers et les FNB d’allocation d’actifs est : actif vs passif. Les fonds communs de placement (FCP) sont des fonds actifs, avec un gestionnaire de fonds, une équipe, du marketing, etc. Tandis que les fonds négociés en bourse (FNB) sont des fonds passifs. Une simple programmation permet de suivre le ou les indices de référence et de rebalancer le portefeuille lorsque nécessaire. Comme le fonds est passif, les frais sont très bas (il n’y a pas d’équipe à payer, etc.).

Les FNB d’allocation d’actifs ont été lancés il y a environ 2 ans (certains comme HGRO ont moins de 2 ans d’existence), alors l’historique est court. Par contre, les fonds sous-jacents, les indices de référence (S&P/TSX 60, S&P 500, NASDAQ…) et les titres principaux (Google, Apple, Microsoft…) sont les mêmes qui existent depuis longtemps. Il n’y a pas de surprise. C’est seulement la structure qui est nouvelle.

Voici plus d’informations sur les FNB (incluant les différences entre un FCP et un FNB) : https://retraite101.com/qu-est-ce-qu-un-fonds-negocie-en-bourse-fnb-etf/

Voici plus d’informations sur les FNB d’allocation d’actifs : https://retraite101.com/quest-ce-quun-fnb-de-repartition-dactifs/

Au plaisir,

R101

Merci du partage et des détails R101! Effectivement, des bons FNB solides et simples, pourquoi faire compliqué quand on peut faire simple ! Chapeau l’ami investisseur !

Merci beaucoup! 🙂

C’est bien la philosophie que j’adopte (« Pourquoi faire compliqué quand on peut faire simple? »). Les FNB d’allocation d’actifs m’ont bien aidés à ce niveau 🙂

Bonjour Retraite 101, je vous suis depuis près d’un an et j’ai embarqué dans la gestion autonome de mes finances grâce aux FNB à répartition d’actifs. J’effectue ainsi une gestion passive de mon portefeuille (REER = VEQT/CELI = XGRO), mais j’ai récemment réalisé que ma stratégie d’investissement serait plus intelligente considérant l’horizon de placement long terme (retraite précoce idéalement) et au niveau fiscal si j’inversais ces deux fonds pour avoir XGRO dans mon REER et VEQT dans mon CELI ! Quelle stratégie serait à prioriser pour faire ce changement de sans nuire à mon rendement actuel et considérant que le marché actuel est très haut?

Bonjour Gen,

Bravo d’avoir pris en mains la gestion de vos finances! 🙂 C’est vraiment plus simple que ce que les gens pensent, surtout avec une stratégie passive et un FNB d’allocation d’actifs.

Je comprends tout à fait l’objectif du changement proposé. Personnellement, je procéderais à la vente du FNB actuel et à l’achat du nouveau FNB dans la même journée. Puis, je ne penserais plus à ces placements jusqu’à la retraite (« Buy, Hold & Forget »)! 🙂

Certes, les indices boursiers sont à leurs sommets actuellement. Mais, vous vendez « haut » et vous rachetez « haut », le même jour, avec un FNB dont l’allocation est légèrement différente. Cela n’aura aucun impact, surtout avec le long horizon de placement que vous avez… Les indices seront à leurs nouveaux sommets dans 5-10-25-20 ans… 😉

Vous pourriez essayer de synchroniser le marché : c-à-d vendre le FNB actuel maintenant et attendre que la bourse baisse avant de racheter le nouveau FNB. Mais, vous risquer de rester sur les lignes de côtés… peut-être « trop » longtemps… ou que la situation inverse de produise. C’est un risque que je ne prendrais pas, personnellement. Souvent, la solution la plus simple est la plus efficace (pas toujours, bien entendu) 🙂

Au plaisir d’échanger avec vous.

R101

Bonjour Retraite101

D’abord, félicitations pour votre blog, c’est une mine d’or d’informations

1. Selon vous, est-ce que ce serait une bonne stratégie d’ ajouter dans le portefeuille RÉER par exemple, XBALavec fnb dividendes US + Émergents et lequel serait votre choix?

2. Et pour le CELI, XGRO avec fnb dividendes CAN + Émergents et lequel aussi serait votre choix ?

3. Aussi étant donné que les marchés sont élevés, est-ce qu’il serait préférable de répartir par exemple sur 6 mois pour un gros montant ?

Bonjour Julie,

Bienvenue sur mon blogue et merci pour ce premier commentaire 🙂

Je ne peux pas donner de conseils/recommandations financières. C’est interdit par loi.

Ceci étant dit, voici ce que j’en pense (je répète que cela représente mon avis et non une recommandation financière) :

1. Non. Je pense que c’est une stratégie trop compliquée pour rien. À mon avis, il suffit d’investir dans un seul FNB d’allocation d’actifs qui correspond à son profil d’investisseur. Voici un tableau comparatif de ces FNB d’allocation d’actifs : https://retraite101.com/tableau-comparatif-fnb-de-repartition-d-actifs/. Si vous êtes curieuse, voici la dernière mise à jour de mon portefeuille boursier : https://retraite101.com/mise-a-jour-portefeuille-juillet-2021/.

2. Non. Ma réponse est la même que pour la question précédente.

3. Non. Les études démontrent qu’il est plus avantageux en moyenne (pas toujours) d’investir une somme d’argent d’un coup plutôt que de la répartir sur plusieurs semaines/mois. Je vous invite à faire une recherche Google sur : « Dollar Cost Averaging Vs. Lump Sum Investing ».

Au plaisir d’échanger avec vous.

R101

Merci Retraite101

je crois que je complique ma stratégie pour rien

Toujours un plaisir de suivre votre blog , bien contente de l’avoir découvert

Bonne continuité !

Ça me fait plaisir Julie.

L’intention était bonne. Souvent, on veut bien faire en allant chercher un FNB d’actions pour chaque marché / secteur / zone géographique en plus d’un FNB d’obligations. C’était justement là façon de faire avant l’arrivée des FNB d’allocation d’actifs il y a ~2 ans. 🙂 Je pense notamment au « 3-Fund Portfolio » classique de Canadian Couch Potato (ZAG/VCN/XAW) que tellement de Canadiens(es) se sont inspiré pendant plusieurs années. Mais, ce n’est plus nécessaire maintenant… à moins de vouloir optimiser tous les petits détails.

Bon week-end!

R101

Bonjour,

En lisant l’ensemble des commentaires, un doute vient de naître dans mon esprit. Je viens d’opter pour XEQT (700 parts) dans mon REER. Aurais-je dû y aller pour VGRO (80% actions)? Je crois comprendre que vous optez pour VGRO dans le REER et XEQT dans le Celi. Pourquoi? VGRO est légèrement plus pépère? Bref ma question : mon horizon de retraite étant 15 ans, XEQT est-il un mauvais choix? Merci!

Bonjour Vincent,

Encore une fois, je répète que je ne suis pas accrédité par la loi pour émettre des conseils/recommandations financières.

Est-ce que vous auriez dû choisir XGRO/VGRO au lieu de XEQT/VEQT dans votre REER? Ça dépends de vos objectifs, de votre profil d’investisseur, de votre horizon de placement, de votre tolérance aux risques, de votre niveau de connaissances, etc. Bref, c’est du cas par cas, comme toujours en finances personnelles. Il n’y a pas de réponse universelle.

Maintenant, pourquoi est-ce que je choisis des FNB comme XEQT ou XGRO? Parce que ces FNB d’allocation d’actifs font partie de ma stratégie d’investissement indicielle / passive que j’explique dans la première partie de l’article.

Ensuite, pourquoi j’ai choisis XEQT dans mon CELI et XGRO dans mon REER (une fois que mon REER collectif avec mon ancien employeur sera transféré dans mon compte de courtage)? C’est à cause de la stratégie de décaissement / séquence de décaissement des comptes que j’explique dans l’article. Pour un jeune retraité comme moi, le REER sera décaissé en premier, peu à peu, pour minimiser la facture fiscale. Je préfère donc avoir un FNB un peu moins volatile vu que je suis à quelques années du début du décaissement. Mais, cela correspond à ma situation financière et personnelle.

Finalement, est-ce que XGRO/VGRO sont plus « pépères » que XEQT/VEQT? La réponse est oui. L’allocation d’actifs est différente, comme j’explique dans l’article (80/20 vs 100/0). Pour plus d’informations sur ces FNB d’allocation d’actifs, je vous recommande de lire cet article : https://retraite101.com/tableau-comparatif-fnb-de-repartition-d-actifs/

Au plaisir d’échanger avec vous.

R101

Que je suis bête..! J’ai honte… J’avais complètement oublié un léger détail et c’est un peu ridicule de devoir l’admettre c’est… que vous êtes (déjà) retraité! Votre stratégie lié au décaissement fait tout son sens évidemment. Je suis vraiment désolé pour ce moment d’égarement..! Merci pour votre patience et vos réponses claires et détaillées. Au plaisir!

Pas de problème Vincent.

Je suis retraité en mode « Coast FIRE » depuis mai 2021. Ainsi, je continue de générer des revenus pour couvrir les dépenses. Ce sera le cas pour quelques années encore (jusqu’à l’atteinte du « FIRE traditionnel »). Ainsi, mon horizon de placement avant le décaissement du REER est assez court. De plus, je vais probablement (pas confirmé) transférer mon REER de XGRO à XBAL pendant la période de décaissement. Je vais documenter ses étapes lorsque je serai rendu là! 🙂

Bon week-end.

R101

Bonjour Retraite 101,

Merci beaucoup pour ce partage d’une très grande transparence, je pense que ça permet à biens de lecteurs de comprendre qu’il y a vraiment rien de magique au niveau du boursier.

J’ai toutefois une question en lien avec les FNB que tu détiens. En gros, avant de choisir ceux-ci, est ce que tu as fait une réflexion par rapport à des risques sectoriels ou géographiques auxquels tu ne voudrais pas t’exposer? (ou encore pour des raions de vision du monde, politique ou éthique?)

Je pose la question car lorsque j’ai transféré des fonds indiciels vers FNB, j’ai regardé les titres détenus dans les actions canadiennes pour biens des FNB et j’ai trouvé qu’il y avait quelque chose qui revenait souvent… les sables bitumineux. Considérant la structure de coût et la compétition de ce pétrole ainsi que ce que j’entrevois comme perspective d’avenir, j’avais l’impression que ça pourrait peser lourd dans le rendement futur. Bref XEQT détiens du XIC dont 2 des 10 titres les plus pesants sont liés au pétrole et 5 autres liés au monde bancaire (je trouvais l’endettement canadien assez effrayant aussi).

Bref, j’ai ainsi opté pour une structure permettant « d’éviter » ou presque les sables bitumineux canadiens soit en basant la plus grande partie de mon portefeuille sur XAW (anything but Canada) à un coût assez raisonnable de 0.2% et côté REER pour participer à l’économie québécoise j’ai pris du FTQ et des parts permanentes Desjardins (plus faible rendements mais garantie à 100% ou presque).

Merci et au plaisir de te lire!

Bonjour GuillaumeDC,

En fait, je choisis d’investir dans un FNB d’allocation d’actifs par compte d’investissement pour éviter de me poser toutes ces questions. Ainsi, je n’ai pas besoin de faire des analyses de marché, des analyses sectorielles ou géographiques, des recherches sur des titres spécifiques/individuels, d’essayer de synchroniser le marché, de rebalancer mon portefeuille, de faire des analyses techniques, etc.

Mais, ne soyons pas dupes. Les FNB d’allocation d’actifs n’offrent pas des rendements incroyables ou supérieurs marché. L’objectif est d’obtenir le même rendement que le « marché », pas plus, ni moins. Si le rendement moyen du « marché » inclut un secteur ou une région auquel on a personnellement des craintes, ça reste quand même le rendement du « marché ». Je ne suis pas qualifié pour dire si un secteur ou une région devrait être sous-pondéré ou surpondéré. C’est le « marché » qui décidera…

L’histoire a prouvé que les fonds passifs/indiciels ont des rendements supérieurs à la majorité des fonds actifs et des boursicoteurs. C’est quasiment impossible de « battre le marché » à long terme. Ainsi, les FNB d’allocation d’actifs me protègent et me garantissent un rendement égal au marché.

J’espère que mon commentaire vous aidera dans votre réflexion. Mais, ceci reste mon opinion personnelle.

Bon weekend et au plaisir.

R101

Merci beaucoup pour la réponse!

En effet pour ce qui est de battre le marché on peut le réussir…mais à tout coup et tout le temps? Ça vient défier toutes les études universitaires faites sur le sujet.

Ça semblait peut-être bien compliqué la composition de mon portefeuille mais il n’en est rien, je te rassure :). Par contre la simplicité du tiens porte à réflexion c’est certain.

Salut,

Excellent blogue que je découvre a l’instant donc juste un gros merci pour ce contenu de qualité.

Avant de poser des questions je vais l’éplucher un peu plus, mais déjà:

1- OUI ca serait intéressant la composition de ton portfolio de crypto, pour ma part je fais des achats mensuels automatiques égaux de BTC et ETH depuis 4 ans pour pas me casser la tête, je sais pas si c’est optimal, mais mon but était de ne pas y passer de temps vu l’ampleur « rabbit hole »..

2- J’ai 30 ans, j’aurais voulu me mettre a épargner activement beaucoup plus tôt, as-tu des reccomendations pour ratteraper le temps perdu/ quoi prioriser / incontournables au point de vue fiscal.

Bonjour Jerome,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire 🙂

1- J’avais eu beaucoup de demandes pour publier mon portefeuille de cryptos, alors je l’avais publié dans les semaines suivant la publication de cet article. Le voici : https://retraite101.com/mise-a-jour-portefeuille-cryptos-aout-2021/

J’imagine que vous avez eu beaucoup de hauts et de bas depuis 4 ans, mais vous devez somme toute être très heureux d’avoir « DCA » (investi périodiquement) dans BTC et ETH depuis 4 ans! 🙂

2- La première étape serait de maximiser tous vos comptes enregistrés, comme le CELI et le REER. Si vous avez des enfants, le REEE est un incontournable à mon avis… Lorsque tous vos comptes enregistrés seront maximisés, ce sera un « beau problème » à avoir et c’est avec plaisir que je vous donnerai plus d’informations pour la suite.

Au plaisir d’échanger avec vous.

R101

Bonjour Retraite101. J’aime l’idée du XEQT. Toutefois, j’ai des questions concernant l’impôt. Je sais qu’il faut payer de l’impôt sur les dividendes d’entreprises US sauf si elles sont détenues dans un compte REER US. Par contre, dans le cas du XEQT, faut-il payer des impôts sur le dividende s’il se retrouve dans le CELI ou le REER?

Aussi, j’ai déjà un fonds US, un fonds international et un fonds canadien, que je rebalance de temps en temps. Ça ne me demande pas tant de temps que ça et ça me permet de savoir où ça en est. J’ai aussi des actions d’entreprises individuelles que j’avais acheté avant de me tourner les FNB, parce que je ne vois pas de bonnes raisons de les vendre (ce sont ce que j’appelle des entreprises « exceptionnelles » et chaque fois que je les évalue pour voir si le temps est arrivé de les vendre, je trouve juste de bonnes raisons de les garder lol et elles m’offrent de très bonnes performances) Parfois, j’ai l’impression de vouloir trop me compliquer la vie. Je me demande si ça serait une bonne idée de vendre des positions pour simplifier avec XEQT… plus facile acheter que vendre LOL

P.S. je sais que tu ne peux pas donner de conseils financiers, mais j’aimerais ton avis global 🙂

Bonjour Cynthia,

Non, il n’y a pas d’impôt à payer sur les dividendes trimestrielles versés par le FNB d’allocation d’actifs XEQT, que ce dernier soit détenu dans un REER, REEE ou CELI. La raison est simple… XEQT s’échange sur une bourse canadienne (TSX).

Pour ce qui est des FNB vs actions individuelles (ou un mix des deux), je pense que vous connaissez bien mon opinion. 🙂 Et je pense aussi que vous avez une bonne idée des avantages (rendement, optimisation, etc.) désavantages (rebalancement, complexité, frais, etc.). Peu importe la décision que vous prenez, vous avez le bon réflexe de vous remettre en question et d’y réfléchir. 😉

Au plaisir,

R101