C’est le début de la « Saison des REER » et nous sommes déjà bombardés de publicités sur Internet, à la télévision, à la radio, sur des affiches publicitaires, etc. Plusieurs personnes s’empressent de prendre un rendez-vous à leur institution financière pour « acheter » des REER avant la date limite. Ils n’ont pas le temps de s’interroger si c’est le bon moment pour investir dans un REER. Pire encore, si le REER est le bon régime d’épargne pour leur situation personnelle et financière. Dans cet article, j’explique ce qu’est la « saison des REER ». Mais, surtout, pourquoi NE PAS investir dans les REER pendant la « saison des REER ».

Abonnez-vous à notre infolettre :

Dans cet article :

- Qu’est-ce que le REER?

- Qu’est-ce que la « Saison des REER »?

- Pourquoi ne pas investir dans les REER

Qu’est-ce que le REER?

Le REER (Régime Enregistré d’Épargne-Retraite) est un fond utilisé au Canada pour épargner au cours de sa vie professionnelle dans le but de compléter les revenus de retraite reçu par l’état (RRQ/RPC).

À LIRE :

- Quelles sont les sources de revenus à la retraite?

- REER ou CELI : Guide pour 2025

- Le Fonds de solidarité FTQ, on achète ou pas?

- Le guide ultime du REER

Les cotisations versées au REER sont utilisées pour réduire votre impôt. De plus, tous les revenus accumulés dans le REER sont exempts d’impôts tant et aussi longtemps que ces fonds demeurent dans le REER. Cela dit, vous devez payer de l’impôt lorsque ces fonds sont retirés du REER à la retraite. C’est ce qu’on appelle un compte « différé d’impôt », par opposition à un compte « libre d’impôt ».

Le REER n’est pas un investissement, mais plutôt un compte dans lequel vous pouvez investir (faire des placements) :

- Fonds négociés en bourse (FNB)

- Fonds communs de placement

- Fonds distincts

- Fiducie de placement immobilier (REIT)

- Actions

- Obligations de gouvernement ou d’entreprise

- Certificats de placement garanti (CPG)

- Fonds de marché monétaire

- FNB d’épargne à intérêt élevé

- Etc.

À LIRE : Guide des classes d’actifs financiers pour investir avec succès

Le REER peut aussi être utilisé sans impact fiscal pour l’achat d’une première maison (RAP) ou pour financer un retour aux études (REEP), pourvu que les fonds soient remboursés dans le REER dans les années suivantes (15 ans pour le RAP et 10 ans pour le REEP).

Qu’est-ce que la « Saison des REER »?

La « saison des REER » est associée au mois de février, car la date limite pour cotiser au REER pour l’année d’imposition précédente est la fin du mois de février (si c’est une année bissextile) ou début mars.

En effet, les cotisations versées dans le REER dans les 60 premiers jours de l’année peuvent être utilisées dans la déclaration de revenus de l’année précédente. Par exemple, les cotisations versées entre le 1er janvier 2025 et le 3 mars 2025 peuvent être utilisées dans la déclaration de revenus de l’année 2024, en plus des cotisations versées durant l’année 2024. Ces cotisations de « dernière minute » sont utilisées entre autres pour réduire l’impôt sur le revenu.

Cela dit, vous n’êtes pas obligé de cotiser à un REER durant la « saison des REER ». Au contraire! Je vous suggère de cotiser à votre REER pendant toute l’année au lieu de faire une cotisation annuelle importante.

★Offre vedette★

Prime de 1% ou 2%

Obtenez une prime de 2% sur les transferts de compte sur marge admissibles, et 1 % sur presque tous les autres transferts. Entrez mon code «SSMJWA» pour une prime supplémentaire de 25$. L’offre prend fin 15 octobre 2025.

Avantages de Wealthsimple Trade :

- Pas de frais d’administration, pas de frais de négociation, pas de solde minimum requis.

- Fractions d’actions

- Prêt d’actions (pour générer des revenus passifs)

- Dépôts instantanés jusqu’à 50 000 $ (clientèle «Essentiel»)

- Investissements automatiques à la fréquence de votre choix

- Comptes en dollar US gratuits et frais réduits sur la négociation d’options et de crypto (clientèle «Avantage» et «Génération»).

Des conditions s’appliquent. En savoir plus : Prime estivale de Wealthsimple | Mon évaluation de Wealthsimple

Pourquoi ne pas investir dans les REER

Voici les 5 raisons pourquoi NE PAS investir dans les REER pendant la « saison des REER ».

Raison 1 – Attendre d’avoir une marge de manœuvre

Si vous attendez à la date limite de cotisation REER pour déterminer si vous avez de l’argent disponible pour effectuer une cotisation, vous n’aurez probablement jamais la marge de manœuvre. Vous n’allez donc pas cotiser à votre REER. Ce sera la même chose l’année suivante et l’autre d’après. Pourquoi? Parce que vous payez les autres avant de vous payer. Vous payez le gouvernement (impôts), le banquier (hypothèque), les assurances, les biens de consommation, etc., avant même d’avoir épargné un dollar pour votre retraite.

Pourquoi ne pas vous Payer en premier? Lorsque vous recevez votre chèque de paie, envoyer immédiatement un montant dans vos épargnes (ex. : REER). C’est possible de le faire avec un prélèvement automatique sur votre paie ou avec un prélèvement bancaire. Une fois que vous vous êtes payé, vous pouvez payer les autres.

Raison 2 – Risque de volatilité des marchés

Les marchés boursiers bougent tous les jours. Il y a des faibles hausses et baisses. Il y a aussi des fortes baisses, ou corrections boursières, lorsque les indices plongent de plus de 10 %. Pire encore, il y a les récessions.

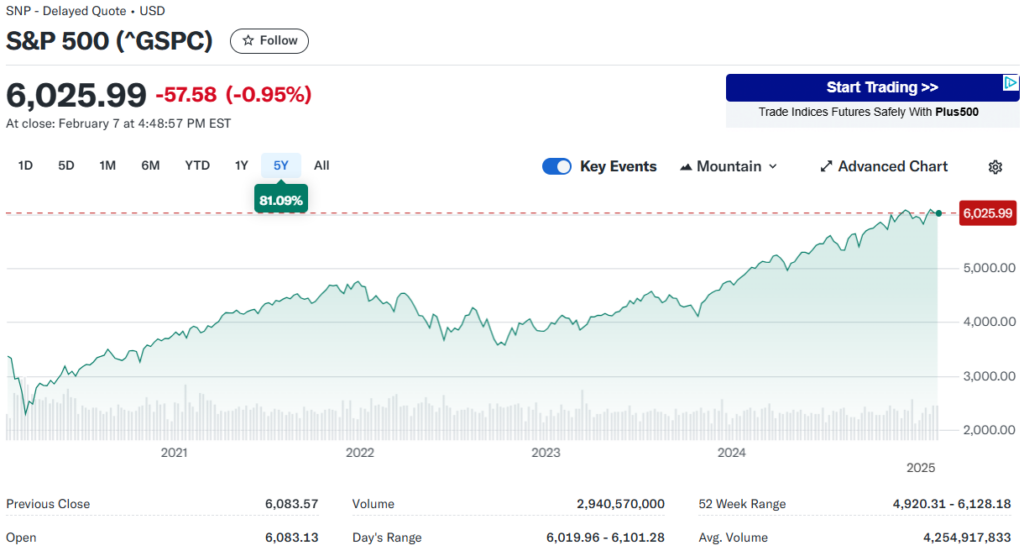

Par exemple, voici les mouvements de l’indice boursier S&P 500 sur 5 jours et sur 5 ans :

Les marchés boursiers sont donc très volatils. Il y a beaucoup de fluctuations.

Si vous achetez d’un coup un gros montant dans votre REER aujourd’hui, qu’arrivera-t-il demain ou la semaine prochaine? Est-ce que les marchés seront en forte hausse? Ce serait excellent. Mais, les marchés pourraient s’effondrer et vous pourriez tout perdre. Personne ne peut prédire avec exactitude ces fluctuations.

Pour réduire les risques de volatilité sur les marchés financiers, il est recommandé d’effectuer des achats périodiques (DCA), au lieu d’un achat ponctuel une fois par année. Vous serez moins exposé à ces fluctuations.

À LIRE : Qu’est-ce qu’une stratégie d’achats périodiques par sommes fixes?

Raison 3 – S’endetter pour cotiser à un REER

Comme j’ai mentionné précédemment, si vous attendez à la date limite pour effectuer une cotisation REER, vous n’aurez probablement pas l’argent disponible. Vous allez soit ne pas cotiser à votre REER du tout ou sinon emprunter de l’argent.

L’emprunt est généralement fait avec un « prêt REER ». Vous devrez alors rembourser ce prêt selon le terme choisi, qui varie de quelques mois à quelques années. Mais ceux qui ne se qualifient pas pour un prêt REER vont emprunter à l’aide d’un prêt personnel ou d’une marge de crédit. Pire encore, à l’aide d’une carte de crédit… Ces derniers vont malheureusement s’endetter pour une longue période de leur vie.

Que vous emprunter avec un prêt REER ou un autre mode de financement, c’est une dette qui s’ajoute à vos autres dettes. Vous devez être capable de la rembourser, sinon ça vous payer cher en intérêts.

Le taux d’endettement des ménages s’établit à 175,5 % du revenu disponible (source). En d’autres mots, les ménages ont 1,75 $ de dette pour chaque dollar de revenu disponible.

Dans ce contexte d’endettement élevé, êtes-vous en mesure de vous endetter davantage pour faire un prêt-REER? C’est à vous de répondre à cette question…

À LIRE : Emprunter pour cotiser au REER, est-ce une bonne stratégie?

Raison 4 – Investir dans n’importe quoi

Pendant la « saison des REER », on se fait bombarder de publicité un peu partout. Il y a aussi une pression sociale à cotiser à son REER. Les agences de marketing en profitent pour élaborer des publicités qui rappellent un sentiment d’urgence.

Ce n’est pas pour rien que plusieurs personnes s’empressent de prendre un rendez-vous à leur institution financière pour « acheter » des REER avant la date limite.

La plupart des gens sont pressés et manquent de temps. Ils n’ont donc pas le temps de s’interroger si c’est un bon moment pour acheter des REER, si les types d’investissements proposés (ex. : actions, obligations, fonds négociés en bourse, fonds communs de placement, certificats de placement garanti, etc.) répondent à leurs objectifs.

Le conseiller financier est pressé lui aussi, car il a une longue liste de clients derrière vous qui ont pris rendez-vous pour la même raison.

À LIRE :

Bref, les gens finissent par investir dans n’importe quoi. Plusieurs se ramassent avec un fonds commun de placement avec des frais de gestion de 2,3 %… Ou un Certificat de Placement Garanti (CPG) malgré un profil d’investisseur équilibré…

À LIRE : Tableau comparatif des FNB de répartition d’actifs

Raison 5 – Investir avant de rembourser ses dettes

Les dernières statistiques montrent que les ménages ont 1,75 $ de dette pour chaque dollar de revenu disponible. Si vous avez des dettes de consommation ou un solde impayé sur une carte de crédit, il serait peut-être préférable de rembourser vos dettes plutôt que de cotiser à son REER.

C’est d’ailleurs ce que je suggère dans mon plan de retraite. Je pense qu’il est plus important de rembourser ses dettes plutôt que d’enrichir les autres (payer des intérêts). De plus, choisir de rembourser ses dettes au lieu de cotiser à son REER peut enlever beaucoup de pression de sur vos épaules.

Pourquoi ne pas investir dans les REER : Conclusion

Voilà! C’était les 5 raisons pourquoi NE PAS investir dans les REER pendant la « Saison des REER ».

C’est important de prendre le temps de réfléchir à la situation et s’assurer que les choix effectués sont les meilleurs pour votre situation. Je vous recommande de rencontrer votre conseiller financier pour discuter de vos objectifs et de stratégies pour les atteindre. Je vous rappelle que le 3 mars 2025 est la date limite pour cotiser à votre REER pour l’année d’imposition 2024.

Et vous, attendez-vous à la dernière minute pour « acheter » des REER? Investissez-vous dans votre REER pendant la « saison des REER »?

Meilleures Offres

| Obtenez une prime de 2% sur les transferts de compte sur marge admissibles, et 1 % sur presque tous les autres transferts. Entrez mon code «SSMJWA» pour une prime supplémentaire de 25$. |

| Obtenez une remise en argent de 5% et profitez d’opérations sans commission* en utilisant le code promotionnel «QTRADE2025» |

| Obtenez un bonus de 50$ lorsque vous ouvrez et approvisionnez un compte Questrade. |

Suivez-moi sur :

Boutique en ligne

🔥 Bénéficiez de 40% de rabais avec le code «PROMO40» sur les outils suivants : bilan patrimonial, actif net et budget. L’offre prend fin le 31 décembre 2025.

- Outil de budget – Rabais de 40%!

- Outil de calcul de l’actif net – Rabais de 40%!

- Bilan patrimonial – Rabais de 40%!

- Calculateur CoastFIRE

- Simulateur de REEE

- Simulateur de décaissement – Nouveau!

- Outil pour estimer le RREGOP – Nouveau!

- Calculateur Taux d’épargne

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee*. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés. Pour obtenir un aperçu de ma boutique en ligne.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

C’est comme s’il fallait qu’ils s’en débarrassent au plus vite, sans toutefois penser à l’impact que ça pourrait avoir sur leurs finances….

Bonjour nic12343,

C’est ce que je pense moi-aussi. La plupart des gens manquent de temps. Ils sont esclave de leur employeur et tournent dans cette roue sans fin qu’est la « rat race ». La tâche « cotiser à mes REER » fait partie de la longue liste de tâche qu’ils ont à complété avant une date limite. Ils ne prennent pas le temps de se poser des questions aussi simples que : « Est-ce que je peux cotiser au REER seulement en février? ». Ils s’empressent donc à rencontrer le « conseiller financier » de leur institution financière pour choisir un produit qui ne répond probablement pas à ses objectifs ou profil de risque. Sinon, certains vont acheter rapidement par eux-mêmes un CPG dont le rendement net de l’inflation est négatif. Ils s’en débarrassent au plus vite, comme vous l’avez mentionné.

Au plaisir,

R101

Vous touchez un point crucial lorsque vous dites qu’il faut se dégager une « marge de manoeuvre ». Se faire un plan, investir TOUT DE SUITE ce qu’on a décidé de mettre de côté, et dépenser le reste ENSUITE. Voilà comment il faut fonctionner pour atteindre un objectif financier.

Mais beaucoup utilisent leur paie sans aucun plan avec l’espoir naïf qu’ils pourront peut-être un jour parvenir à économiser. Ce qui n’arrive bien sûr jamais. Car sans décision ferme d’économiser tout sera toujours dépensé, au fur et à mesure, sans que l’augmentation des revenus ne vienne changer quoi que ce soit à la force des habitudes. Le scénario REVENU – DÉPENSE = ÉCONOMIE est perdant.

Pour bien faire il faut inclure l’économie parmi les postes de dépenses, le faire figurer le plus haut possible dans la hiérarchie des postes, ET S’Y TENIR. Avec le bon ordre (c’est-à-dire REVENU – ÉCONOMIE = DÉPENSE), on comprend que la saison des REER peut durer 12 mois.

Bonjour R911,

C’est très bien expliqué ! Et je suis 100% d’accord avec vous, bien entendu ! 🙂

Bonne journée,

R101

C’est depuis cette année, à 38 ans, que j’ai réalisé bien des choses côté budget/finances, une grosse partie grâce à vous. Je suis en phase « apprentissage-test-application de mes nouvelles connaissances », et je dois l’avouer, je viens de me donner un stress immense inutilement en voulant verser 15,000$ dans mon REER d’un coup pour diminuer notre revenu annuel (salaire+dividendes d’une Inc.). En plus de cette course rididule qui me met de la pression, je ne sais même pas si les fonds seront déposés à temps… Plus jamais! Nous devons consacrer beaucoup plus de temps à nos finances! Je me donne un peu de grâce tout de même, au moins j’avais fait les économies toute l’année et je suis newbie, mais c’était la dernière fois

Bonjour Becky,

Merci beaucoup, c’est gentil! De mon côté, je partage et vulgarise l’information. Mais, c’est vous qui faites le gros du « travail ». Alors, félicitations de vouloir apprendre et mettre en application ses connaissances en finances ! 🙂

Effectivement, la situation que vous avez vécue est assez « commune », dans le sens que beaucoup de gens passent par là. Mais, ce n’est pas « normal » de vivre ça… D’abord, le stress/la pression. Ensuite, ce n’est pas la même approche pour investir et/ou optimiser ses finances/sa fiscalité. Vous le savez maintenant!

Commencez dès aujourd’hui à investir dans votre REER (ou autre régime d’épargne) sur une base régulière plutôt que d’attendre en fin d’année pour investir d’un coup.

Bonne semaine et au plaisir,

R101

Si nous étions tous des robots sans émotions, c’est préférable d’investir un gros montant immédiatement que de le repartir périodiquement sur 12 mois. Un article sur le sujet : https://www.lesaffaires.com/mes-finances/planification-financiere/attendre-investir-immediatement-ou-etaler-les-cotisations-2/

Bonjour John,

Sans être un robot, mais en ayant une bonne compréhension de l’investissement, c’est possible de faire ainsi. C’est ce que je fais, personnellement (et je confirme que je ne suis pas un robot).

Au plaisir,

R101