Dans cet article, je partage une mise à jour de mon portefeuille d’investissement (au 1er décembre 2023), incluant les comptes enregistrés (CELI, REER et REEE), le régime de retraite à prestations déterminées (RREGOP), les comptes non enregistrés, les placements dans CRCD et les cryptomonnaies. De plus, j’en profite pour réexpliquer ma stratégie d’investissement en bourse, simple et efficace!

Dans le but d’attirer votre attention (oui, je l’avoue), je vous mentionne immédiatement les chiffres sommaires. En date du 1er décembre 2023, on est officiellement millionnaires. Plus précisément, on a 1 056 420 $ en actifs et 35 613 $ en passifs, pour un actif net de 1 020 807 $.

D’ailleurs, je l’annonçais dans cet article publié il y a quelques jours : Bilan du mois de novembre 2023 (1 000 000 $)

Toujours dans le but d’attirer votre attention, voici aussi un avant-goût de la répartition des actifs dans notre portefeuille d’investissement :

Dans cet article :

- Ma stratégie d’investissement

- Mon portefeuille d’investissement (mise à jour décembre 2023)

- Banques et courtiers en ligne

- Sommaire : Mon portefeuille d’investissement – Décembre 2023

- Progression de notre actif net (2015-2023)

- Mon portefeuille d’investissement (décembre 2023) : Conclusion

Ma stratégie d’investissement

Je le répète souvent, mais c’est la vérité…

Ma stratégie d’investissement est passive, simple (voire paresseuse) et efficace!

Je n’ai PAS besoin de lire des états financiers, de faire des analyses microéconomiques et macroéconomiques, de faire des recherches sur des titres de sociétés, d’essayer de synchroniser le marché, de rééquilibrer mon portefeuille, de faire des analyses techniques, etc. Je laisse ce plaisir aux autres… 🙂

En pratique, j’investis dans un seul FNB d’allocation d’actifs par compte d’investissement. Il s’agit du FNB « XEQT » de BlackRock Canada (iShares) dans tous mes comptes, à l’exception du compte non enregistré.

À LIRE : Qu’est-ce qu’un FNB de répartition d’actifs?

★ Comment investir en bourse ★

→ Pour investir en bourse, vous devez ouvrir un compte d’investissement avec un courtier en ligne. Au Canada, il y a actuellement 4 courtiers en ligne sans frais de commissions ou à faibles commissions :

- Wealthsimple Trade*

- Desjardins Courtage en ligne (Disnat)

- Banque Nationale Courtage direct (BNCD)

- Questrade*

Personnellement, on investit en bourse avec Wealthsimple Trade* (sauf les REEE sur Disnat) pour sa simplicité et sa facilité d’utilisation. Sur ces deux plateformes, nous avons un portefeuille d’investissement de 750 000 $ (CELI x 2, REER x 2, REEE x 5 et Compte non-enregistré).

Auparavant, je procédais à des achats importants (« Lump Sum ») en début d’année pour les comptes CELI et REEE. Puis, je procédais à des achats périodiques (DCA ou « Dollar-Cost Averaging ») au cours de l’année pour les autres comptes d’investissement et les cryptomonnaies.

À LIRE : Qu’est-ce qu’une stratégie d’achats périodiques par sommes fixes?

Cependant, maintenant que je suis retraité du 9 à 5 (depuis mai 2021) que je n’ai plus autant de revenus, je procède uniquement à des achats périodiques pour les CELI et REEE.

Finalement, à partir de 2023, je commence à décaisser progressivement mon REER. Mon premier retrait a été effectué en janvier 2023 et a servi à maximiser mon CELI et le REEE des enfants.

À LIRE : Mon premier retrait REER (à 37 ans)

Bien entendu, le montant retiré de mon REER prend en considération mon TEMI (ex. : pour limiter l’impact sur les allocations pour enfants).

À LIRE : Les fabuleuses courbes de Claude Laferrière

Mon portefeuille d’investissement (mise à jour décembre 2023)

En date du 1er décembre 2023, on a 1 056 420 $ en actifs et 35 613 $ en passifs, pour un actif net de 1 020 807 $.

Oui… on est un jeune couple de millionnaires en actif net!

Notre portefeuille net, quant à lui, est de 687 730 $.

À LIRE : Actif net vs Portefeuille net – Quelle est la différence?

Maintenant, voici la mise à jour de mon portefeuille d’investissement incluant les comptes enregistrés (CELI, REER et REEE), le régime de retraite à prestations déterminées (RREGOP), les comptes non enregistrés, les placements dans CRCD et les cryptomonnaies.

Notez que cette mise à jour exclut les actifs comme la maison et l’auto. On parle uniquement de placements liquides (épargne, actions en bourse ou FNB, cryptomonnaies, etc.).

Compte d’épargne libre d’impôt (CELI)

Pour mon compte d’épargne libre d’impôt (CELI), j’investis dans un seul FNB d’allocation d’actifs. Ce dernier est le FNB « XEQT » de BlackRock Canada (iShares), qui est un fonds avec une allocation en actions de 100 %. Il a été lancé en 2019 et le ratio de frais de gestion (RFG) est 0,20 %.

La valeur actuelle de mon CELI est de 111 400 $.

À LIRE : XEQT vs VEQT – Lequel choisir?

Le CELI de ma femme est investi lui aussi dans un seul FNB d’allocation d’actifs. Initialement, elle avait choisi le FNB « XGRO », qui est un fonds à 80 % d’actions et 20 % d’obligation. Mais, elle a changé pour le FNB « XEQT » au cours de l’année 2021, considérant l’horizon de placement (15+ ans).

La valeur actuelle du CELI de Mme R101 est de 83 773 $. Effectivement, son CELI n’est pas (encore) maximisé…

Régime enregistré d’épargne-retraite (REER)

Pour mon REER, j’investis dans un seul FNB d’allocation d’actifs. Ce dernier est, encore une fois, le FNB « XEQT » de BlackRock Canada (fonds iShares). La majorité des sommes de mon REER était le REER collectif que j’avais avec mon ancien employeur, qui a été transféré dans mon compte de courtage chez Disnat au cours de l’automne 2022.

À LIRE : Qu’est-ce qu’un REER collectif?

La valeur actuelle de mon REER est de 305 191 $.

Ma femme participe au RREGOP, alors elle n’a pas beaucoup d’argent investi dans un régime enregistré d’épargne-retraite (REER). Le facteur d’équivalence (FE) de son RREGOP réduit le plafond de cotisation à son REER. Cependant, elle a un compte REER avec le Fonds de solidarité FTQ (depuis 2021) et un autre avec Wealthsimple Trade* (depuis 2023).

La valeur actuelle du REER de Mme R101 est de 18 649 $.

Au cours des prochaines années, son REER devrait continuer d’augmenter à un rythme de 5 000 $ par année (prélèvements automatiques sur la paie pour le Fonds FTQ) plus le rendement.

De plus, il est possible qu’elle effectue d’autres cotisations dans son REER Wealthsimple, dans l’objectif de réduire son revenu imposable… Et, par conséquent, d’augmenter les allocations familiales que l’on reçoit). Cela dépend (dépendra) de notre TEMI chaque année…

Régime enregistré d’épargne-études (REEE)

Nous avons 5 comptes REEE, soit un compte REEE familial pour nos 2 enfants, puis 4 comptes REEE pour nos 4 filleules et filleuls. Ces derniers sont tous investis dans le FNB « XEQT » de BlackRock Canada, considérant l’horizon de placement de plus de 10+ ans.

Note : Un des comptes REEE devra bientôt être transféré de « XEQT » vers « XGRO » (un de mes filleuls à 11 ans).

Le compte REEE qui nous intéresse le plus est bien entendu celui de nos enfants. La valeur actuelle de leur REEE familial est de 73 101 $ et la valeur des cotisations (qui se retrouve dans notre bilan financier) est de 55 500 $.

À LIRE : Le REEE de nos enfants – octobre 2023 (70 000 $)

Note : En septembre 2023, on a effectué un retrait important du compte personnel non enregistré (52 400 $). Une partie de ce retrait (28 000 $) a été utilisé pour maximiser le REEE familial. Ce montant correspond à 14 000 $ par enfant, ce qui permettra d’atteindre le plafond à vie de 50 000 $ par enfant (50000 – 36000 = 14000 $).

Nos enfants ont 6 ans et demi et 3 ans et demi. Ils ont déjà beaucoup d’argent à leurs noms! 😉 Cependant, notre objectif est d’épargner 300 000 $ (anciennement, 200 000 $) pour leurs études dans le REEE familial.

À LIRE : Comment épargner 200 000 $ pour les études de ses enfants?

Régime de retraite à prestations déterminées (RRPD)

Ma femme est infirmière et elle cotise ainsi au Régime de retraite des employés du gouvernement et des organismes publics (RREGOP).

La valeur de transfert de son RREGOP est estimée à 41 800 $.

À LIRE : Comment inclure le RREGOP dans l’actif net?

Note : À partir du 1er janvier 2022, on utilise une estimation de la « Valeur de transfert du RREGOP » dans notre bilan financier. Cette dernière correspond aux cotisations et intérêts (disponibles dans le relevé annuel) multipliés par 1,75, puis arrondis à la tranche de 100 $ la plus proche. Cette valeur de transfert est plus représentative de la valeur réelle de l’actif.

La « valeur de transfert du RREGOP » est utilisée dans notre bilan, car ma femme n’a pas l’intention de travailler comme infirmière jusqu’à l’âge de 55 ans (âge minimum pour obtenir une rente différée avec réduction/pénalité de 6 % par année) … Encore moins jusqu’à l’âge de 61 ans (rente sans réduction). Elle a plutôt l’intention d’arrêter bien avant… Alors, la valeur de sa rente sera transférée dans un compte de retraite immobilisé (CRI). Pour le moment, elle veut continuer de travailler à temps plein jusqu’à l’âge de 40 ans (elle a 35 ans actuellement). Mais, elle aime tellement son métier et son emploi actuel que je doute qu’elle veuille arrêter à 40 ans. À suivre…

Compte personnel non enregistré

Pour mon compte personnel non enregistré, j’investissais dans un seul FNB d’allocation d’actifs. Ce dernier était le FNB « HGRO » d’Horizons, qui a été renommé « HEQT » au mois d’août 2023. J’avais choisi ce FNB, car c’était un fonds avantageux fiscalement parlant pour les comptes non enregistrés à cause de sa structure « TRI ».

À LIRE :

Cependant, en septembre 2023, j’ai vendu ma position dans ce FNB (environ 100 000 $). J’ai effectué un retrait de 52 400 $ pour effectuer une remise en capital sur l’hypothèque (24 400 $) et maximiser le REEE familial (28 000 $, soit 14 000 $ par enfant). J’ai placé temporairement la balance de 49 588 $ dans un FNB d’épargne à intérêt élevé (FNB « XFR » de BlackRock).

À LIRE : FNB d’épargne à intérêt élevé : ce qu’il faut savoir

La valeur actuelle de mon compte personnel non enregistré est de 56 713 $.

La balance de mon compte non enregistré sera utilisée pour effectuer une autre remise en capital de 24 400 $ sur l’hypothèque en janvier 2024. Ce qui réduira le solde hypothécaire sous la barre des 10k$. Avec nos paiements réguliers, notre prêt hypothécaire sera complètement remboursé en septembre 2024. À ce moment-là, j’aurai 38 ans et ma femme aura 36 ans. Finalement, je vais utiliser 5k$ pour cotiser au REEE des enfants en janvier 2024 et 7k$ pour maximiser mon CELI (oui, 7 000 $ en 2024!). Il devrait rester une petite somme dans le compte…

À LIRE : Le plafond de cotisation du CELI pour 2024 passe à 7 000 $

Capital régional et coopératif Desjardins (CRCD)

Mes placements dans CRCD (Capital Régional et Coopératif Desjardins) ont une valeur de 6 857 $.

À LIRE : Pourquoi et comment investir dans CRCD?

Normalement, j’utilise une estimation. Mais, récemment, j’ai appelé la Caisse Desjardins pour obtenir un relevé papier de mon compte CRCD. Je dois procéder ainsi, car je ne suis plus client de Desjardins… et je n’ai pas accès à AccèsD. Quand j’étais client de Desjardins, j’avais demandé les relevés virtuels pour mon compte CRCD. Mais, en fermant mon compte Desjardins, il semble (selon le service à la clientèle) qu’il n’est plus possible de changer mon choix d’un relevé virtuel à un relevé postal. Bref, ce n’est pas grave… On parle de somme somme toute marginale qui ne vaut pas la peine d’y mettre plus de temps pour résoudre ce problème…

Je vous rappelle que j’ai investi dans CRCD en 2019 et 2020 (cotisation maximale de 3000 $ chaque année). Depuis 2021, j’ai pris ma retraite et je n’épargne pas au-delà des comptes CELI et REEE (lorsque ces derniers sont maximisés). Ainsi, je n’investis plus dans CRCD…

À LIRE : J’ai été sélectionné pour investir dans CRCD

Cryptomonnaies

La valeur actuelle de mes cryptoactifs est de… 687 $.

Comme mentionné précédemment, la valeur de mes cryptomonnaies a baissé drastiquement au cours de l’année 2022 (comme l’ensemble du marché). Ces dernières valaient 34,7k$ en janvier 2022 et elles valaient 10,7k$ quelques mois plus tard.

Ensuite, la chute de plusieurs sociétés de cryptomonnaies a débuté… Notamment Celsius Network que j’utilisais pour obtenir un revenu d’intérêt avec mes cryptomonnaies. Comme tous les utilisateurs de cette plateforme, mon compte de cryptomonnaies a été bloqué le 12 juin 2022. Quelques semaines plus tard, la société avait déposé une demande pour la faillite sous le Chapitre 11 (restructuration de dettes après des négociations avec les créanciers).

Ainsi, j’ai décidé de retirer de mon bilan mes cryptomonnaies qui sont bloquées dans la faillite sous le Chapitre 11 de Celsius. Lorsque le long processus de restructuration sera terminé, je devrais récupérer une partie de mes cryptomonnaies sous une forme ou une autre (ex. : en cryptomonnaies ou en argent fiduciaire).

Mais, je ne connais pas le pourcentage de récupération ni la date où ces actifs seront accessibles (l’estimation actuelle est un taux de récupération de 40-70 %). Ainsi, pour le moment, je préfère les retirer de mon bilan. J’ai gardé uniquement les cryptoactifs que je détiens sur des plateformes canadiennes réglementées.

Pour éviter de faire la même erreur que moi, je vous recommande de placer l’accès à vos clés privées (« Private keys ») dans un portefeuille numérique hors ligne (« Cold Wallet »). Par exemple, le Ledger Nano X*.

À LIRE : Comment sécuriser ses cryptomonnaies?

Banques et courtiers en ligne

Depuis la dernière mise à jour de notre portefeuille d’investissement, il n’y a eu qu’un seul changement au niveau des courtiers en ligne ou des comptes bancaires.

Pour ce qui est des investissements en bourse, j’utilise Desjardins Courtage en ligne (Disnat), tandis que ma femme utilise Wealthsimple Trade. Pas de changement ici…

À LIRE : Quelle est la meilleure plateforme de courtage?

Pour ce qui est des comptes bancaires, on utilise Tangerine depuis plusieurs années (compte-chèques et compte d’épargne selon les promotions de taux d’intérêt). Mais, depuis 2022, on utilise Achieva Financial pour les comptes d’épargne, car leur taux d’intérêt NON promotionnel est plus élevé.

À LIRE : Les meilleurs comptes d’épargne en 2023

Finalement, pour suivre ma cote de crédit (score de crédit), j’utilise Borrowell* depuis 2022. Je trouve que le site Internet et l’application de Borrowell sont beaucoup plus simples à utiliser que les sites Internet des agences de crédit (TransUnion et Equifax), en plus d’être sans frais.

À LIRE : Évaluation de Borrowell – Comment obtenir votre cote de crédit gratuitement

★ Comment investir en bourse ★

→ Pour investir en bourse, vous devez ouvrir un compte d’investissement avec un courtier en ligne. Au Canada, il y a actuellement 4 courtiers en ligne sans frais de commissions ou à faibles commissions :

- Wealthsimple Trade*

- Desjardins Courtage en ligne (Disnat)

- Banque Nationale Courtage direct (BNCD)

- Questrade*

Personnellement, on investit en bourse avec Wealthsimple Trade* (sauf les REEE sur Disnat) pour sa simplicité et sa facilité d’utilisation. Sur ces deux plateformes, nous avons un portefeuille d’investissement de 750 000 $ (CELI x 2, REER x 2, REEE x 5 et Compte non-enregistré).

Sommaire : Mon portefeuille d’investissement – Décembre 2023

Voici un bilan sommaire de mon portefeuille d’investissement (au 1er décembre 2023) :

| BILAN CONJOINT | 1 DÉC 2023 |

|---|---|

| ACTIFS | |

| Comptes banque | 7 160 $ |

| CELI | Mr R101 | 111 400 $ |

| CELI | Mme R101 | 83 773 $ |

| REER | Mr R101 | 305 191 $ |

| REER | Mme R101 | 18 649 $ |

| RREGOP (valeur de transfert) | Mme R101 | 41 800 $ |

| Compte non enregistré | Mr R101 | 56 713 $ |

| Compte non enregistré | Mme R101 | 0 $ |

| CRCD | Mr R101 | 6 857 $ |

| Crypto | Mr R101 | 687 $ |

| REEE (cotisations) | 55 500 $ |

| Maison | 361 400 $ |

| Auto | 7 290 $ |

| TOTAL ACTIFS | 1 056 420 $ |

| PASSIFS | |

| Carte de crédit | 477 $ |

| Hypothèque | 35 136 $ |

| TOTAL PASSIFS | 35 613 $ |

| ACTIF NET | 1 020 807 $ |

| PORTEFEUILLE NET | 687 730 $ |

Bilan simplifié

Voici un autre format de tableau (bilan). C’est une version simplifiée que je préfère personnellement. 🙂

| BILAN CONJOINT | 1 DÉC 2023 |

|---|---|

| ACTIFS | |

| Comptes banque | 7 160 $ |

| CELI | 195 174 $ |

| REER | 323 840 $ |

| RREGOP (valeur de transfert) | 41 800 $ |

| Compte non enregistré | 56 713 $ |

| CRCD | 6 857 $ |

| Crypto | 687 $ |

| REEE (cotisations) | 55 500 $ |

| Maison | 361 400 $ |

| Auto | 7 290 $ |

| TOTAL ACTIFS | 1 056 420 $ |

| PASSIFS | |

| Carte de crédit | 477 $ |

| Hypothèque | 35 136 $ |

| TOTAL PASSIFS | 35 613 $ |

| ACTIF NET | 1 020 807 $ |

| PORTEFEUILLE NET | 687 730 $ |

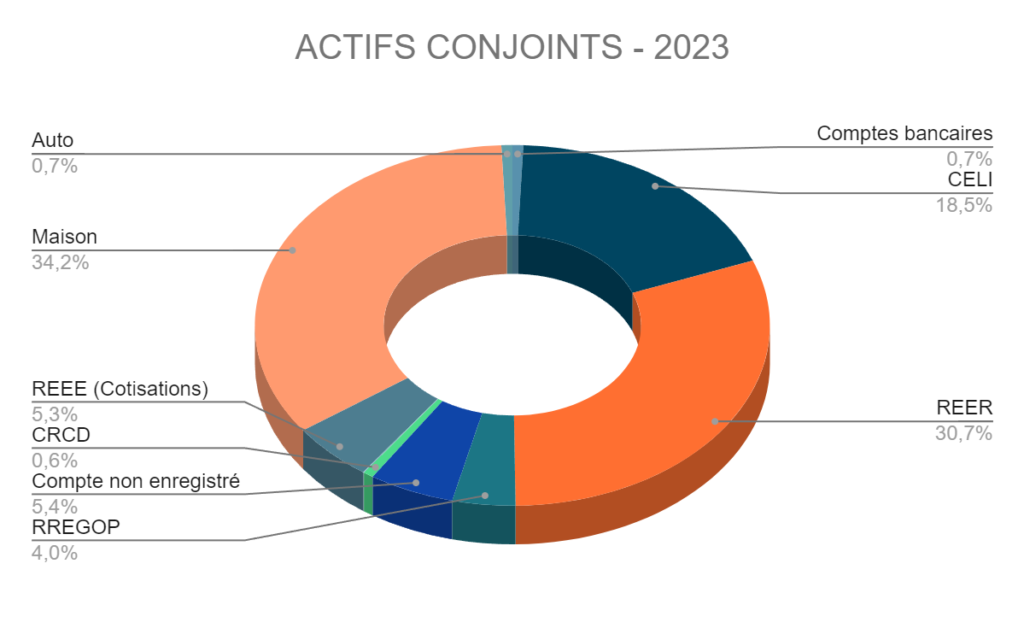

Répartition de nos actifs

Voici la répartition de nos actifs conjoints :

Dans un monde idéal, j’aimerais que la maison représente une part moins importante de nos actifs conjoints. Actuellement, elle représente 34 %. Pour atteindre cet objectif, on doit continuer d’épargner (investir) dans les différents régimes d’épargne, comme les CELI et les REER.

Au fil des années, les placements devraient croitre à un rythme plus important que la maison (ex. : 7 % vs 5 %). Alors, la part de la maison devrait diminuer graduellement avec les années… jusqu’à la phase de décaissement.

Répartition des actifs de notre portefeuille d’investissement

Voici la répartition des actifs de notre portefeuille d’investissement :

Progression de notre actif net (2015-2023)

Voici la progression de notre actif net et de notre portefeuille net, de 2015 à aujourd’hui (1er décembre 2023).

En presque 9 ans, notre actif net est passé de 221 098 $ à 1 020 807 $, incluant la chute brutale de 2022 (~92k$). Ce qui représente une augmentation de 799 709 $! 🙂

Notre actif net est finalement au-dessus du sommet (ancien sommet) atteint au début de 2022 (977 648 $).

De plus, notre actif net a finalement atteint le plateau important du million de dollars.

Notre portefeuille net, quant à lui, est passé de 178 297 $ à 687 730 $ (incluant la chute brutale de 2022 et les retraits importants de 2023), ce qui représente malgré tout une augmentation de 509 433 $! 🙂 N’oublions pas que ce dernier chiffre exclut la valeur de la maison qui a « explosé » entre 2020 et 2023 (~50 % d’augmentation sur 3 ans).

Cependant, notre portefeuille net est toujours en dessous de son sommet atteint au début de 2022 (722 175 $). Mais, dans 10 ans, notre actif net et notre portefeuille net seront beaucoup plus élevés et la chute de 2022 ne sera qu’une petite variation à la baisse. Alors, on n’a aucune inquiétude.

On est vraiment fiers de cet accomplissement! 🙂

Tableau – Actif net conjoint (2015-2023)

| ANNÉE | ACTIF NET | PORTEFEUILLE NET | VARIATION |

|---|---|---|---|

| 2015 | 221 098 $ | 178 297 $ | |

| 2016 | 230 633 $ | 130 202 $ | +9 535 $ |

| 2017 | 272 669 $ | 179 517 $ | +42 036 $ |

| 2018 | 340 755 $ | 213 469 $ | +68 086 $ |

| 2019 | 424 873 $ | 281 815 $ | +84 118 $ |

| 2020 | 546 647 $ | 440 567 $ | +41 663 $ |

| 2021 | 754 677 $ | 520 239 $ | +208 030 $ |

| 2022 | 977 648 $ | 722 175 $ | +222 971 $ |

| 2023 | 885 919 $ | 604 176 $ | -91 729 $ |

| Actuel *** | 1 020 807 $ | 687 730 $ | +134 888 $ |

Note : *** Actif net au 1er décembre 2023

Graphique – Actif net conjoint (2015-2023)

Voici les données sous forme de graphique :

Note importante concernant la progression de notre actif net

Notre actif net ne devrait PAS augmenter au même rythme au cours des prochaines années. La raison est simple… j’ai pris ma retraite du 9 à 5 en mai 2021 (source) et je n’ai plus de revenus d’emploi! Ma femme a des revenus d’emploi qui couvrent nos dépenses, sans plus. S’il y a un surplus, ce dernier est envoyé dans le REEE des enfants. Bref, on est en mode « Coast FIRE » jusqu’à notre retraite complète (est-ce qu’on voudra réellement arrêter tous nos projets un jour? J’en doute…).

À LIRE : Comment calculer le « Coast FIRE »?

Mon portefeuille d’investissement (décembre 2023) : Conclusion

Voilà! C’était la mise à jour de notre portefeuille d’investissement au 1er décembre 2023, incluant :

- Comptes enregistrés : CELI, REER et REEE)

- Régime de retraite à prestations déterminées (RREGOP)

- Comptes non enregistrés

- Placements dans CRCD

- Cryptomonnaies

J’espère que vous appréciez la transparence de ce blogue. 🙂 Que ce soit cette mise à jour de mon portefeuille d’investissement (décembre 2023) ou mes bilans financiers.

L’objectif de publier ces bilans et ces mises à jour de portefeuille boursier est de vous motiver dans votre parcours vers l’indépendance financière.

J’ai hâte de voir les chiffres des années suivantes, considérant que je n’ai plus de revenus stables et prévisibles. Selon la règle de 72 et le rendement prévu de mes placements (selon mon profil d’investisseur), mon portefeuille d’investissement devrait doubler aux 10 ans. Par exemple, en 2033, mon portefeuille d’investissement devrait valoir environ 1 400 000 $. À suivre… 🙂

À LIRE :

Et vous, à quoi ressemble votre portefeuille d’investissement en décembre 2023 ?

Meilleures Offres

Suivez-moi sur :

Les finances pour tous

Devenez membre de mon groupe « Les finances pour tous » sur BuymeaCoffee pour soutenir le blogue et obtenir plusieurs exclusivités :

- Accès aux publications secrètes/exclusives BuymeaCoffee

- Accès gratuit aux outils et calculateurs (fichiers Excel)

- Mes achats de FNB et ma stratégie d’investissement en bourse

Déjà plus de 90 membres ! Merci !

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Avertissement : Je ne suis pas accrédité par la loi pour émettre des conseils/recommandations financières. Retraite101 est un blogue où je partage mes connaissances sur les finances. Les articles sont offerts à titre d’information et ne constituent pas un conseil financier. Consultez un professionnel de la finance pour des conseils personnalisés.

Bonjour Vincent, je suis vraiment impressionné par les bonds de plus de 200k$ dans votre valeur nette certaines années. Serais-tu en mesure, pour chaque année depuis 2015, d’identifier l’élément marquant qui contribue le plus à la variation que tu rapportes? Je ne vois pas comment on pourrait y arriver de notre côté.

Bonjour Steve,

Merci beaucoup. Je n’ai pas rédigé de bilans annuels conjoints (données, faits marquants, etc.) pour toutes les années depuis le lancement du blogue en 2017.

Mais, voici les bilans annuels conjoints des années 2020 et 2021, soit les deux années avec des augmentations de plus de 200 000 $. Ces bilans incluent les faits marquants…

– Bilan 2020 : mon actif net a augmenté de 150k (https://retraite101.com/bilan-2020-mon-actif-net-a-augmente-de-150k/)

– Bilan 2021 : notre actif net a augmenté de 223k$ (https://retraite101.com/bilan-2021-notre-actif-net-a-augmente-de-223k/)

Pour être bref, les éléments clés ont été un mix de revenus d’emploi plus élevés que les années précédentes, des dépenses somme toute limitées, donc des investissements importants dans les comptes enregistrés. De plus, la cotisation de contrepartie de mon (ancien) employeur à mon REER collectif a aussi été un élément clé. Finalement, les rendements en bourse ont été plus élevés que les moyennes historiques en 2020 et 2021.

Au plaisir,

Vincent, alias R101

Salut Vincent (R101),

J’ai de beaucoup simplifier mes placement depuis que j’écris des commentaires sous tes articles. J’ai tout rapatrié chez Disnat (CÉLI, REER, CRI et maintenant non-enregistré), plus de Sun Life, Great West, etc. Maintenant, je ne me concentre que sur 2 FNB Vanguard : VXC à 62 % et VEQT à 28 %, ainsi qu’un 10 % dans le RRPD de mon employeur actuel. Ça me fait un 82 % de mes investissements à l’extérieur du Canada (incluant en grosse partie les États-Unis), 9 % en canadien et le reste en pension. Très simple à gérer. 🙂 J’aime bien le FNB VXC (mondial excluant le Canada) : +17,25 % depuis le début de l’année. Avec les ajouts que j’y ferai durant les 10 prochaines années, mon portefeuille devrait lui aussi avoisiner les 1,4 M$ lors de ma retraite officielle à 65 ans (au plus tard!).

Bon temps des fêtes!

Bonjour PTsigane,

C’est une excellente nouvelle. Personnellement, je préfère la simplification à l’optimisation. Somme toute, je suis encore dans l’optimisation pour certaines facettes (ex. : cartes de crédit). Mais je tends de plus en plus vers la simplification (ex. : un seul FNB d’allocation d’actifs pour l’ensemble du portefeuille).

Y a-t-il une raison particulière (qui m’échappe) d’investir dans ces deux FNB (VXC et VEQT) ? Est-ce que c’est à cause de la (trop) forte exposition canadienne du FNB VEQT ? En d’autres mots, qu’est-ce qui te retient d’investir uniquement dans le FNB d’allocation d’actifs VEQT ?

Bon temps des fêtes à toi aussi!

Au plaisir,

Vincent, alias R101

En effet, je voulais une meilleure exposition aux marchés de l’extérieur du Canada. Je trouvais que 30 % en contenu canadiens, alors que le Canada ne représente qu’environ 3 % du marché mondial, était trop élevé. Tous mes nouveaux investissements sont maintenant dans VXC, ceux en VEQT sont plus anciens et me permettent d’avoir une exposition (qui tend à diminuer avec le temps) au marché canadien. Naturellement, il y aurait d’autres façons plus simples d’arriver au même résultat : 3 % de XIU et 97 % de VXC, ou encore 100 % dans XWD, sans traîner des reliques de mes anciennes façons d’investir. 🙂

C’est bien ce que je pensais! En fait, ça me rappelle d’une discussion qu’on a déjà eue à ce sujet… 🙂 Effectivement, les autres façons seraient plus simples. La question est, seraient-elles moins dispendieuses en matière de RFG? Autrement dit, est-ce que le rendement net serait plus élevé? Ça pourrait être un exercice intéressant à faire… 🙂

Au plaisir,

R101

Je me suis amusé à faire le calcul et, au montant d’investissement que j’ai en ce moment (~630 k$), l’option 3 % de XIU et 87 % de VXC (rappel : j’ai 10% en RRPD) me ferait épargner ~89 $/an par rapport à mes investissements actuels. Pas un montant important. 🙂

Pas contre, l’option XWD est vraiment plus dispendieuse avec son RFG de 0,48 % : 3 024 $ vs 1 185 $, 2 ½ fois plus cher!

Je lançais cela en l’air. Tu n’étais pas obligé de procéder aux calculs! 🙂 Moi, j’étais trop paresseux pour le faire… 🙂

Effectivement, 89 $ n’est pas un montant significatif pour changer de stratégie…

Bonne journée,

Vincent

Bonjour Vincent,

J’aimerais connaitre la raison de ceci:

Note : Un des comptes REEE devra bientôt être transféré de « XEQT » vers « XGRO » (un de mes filleuls à 11 ans).

(Ma fille aussi à 11 ans et le reee familial est investi dans XEQT)

Merci!

Bonjour Philomène,

Je pense que je l’avais bien expliqué dans un article précédent, mais pas dans celui-ci. Mes excuses…

Mon filleul le plus âgé à 11 ans (presque 12), alors il se rapproche de plus en plus de la période de retrait. Ce sera dans environ 6 ans…

En d’autres mots, l’horizon de placement est de plus en plus court. Le risque et ainsi l’allocation d’actifs doivent être révisés…

Au lieu d’être exposée à 100 % aux actions, cette répartition pourrait être réduite à 80 %. Puis, 60 % dans quelques années. Je ne voudrais pas que le début de sa période de retrait (PAE) coïncide avec un marché baissier ou un creux d’un cycle économique avec un portefeuille constitué d’actions à 100 %.

Ainsi, je compte réduire le risque des placements dans le REEE au fil des années. Voici mon plan : https://retraite101.com/strategie-gestion-risque-reee/

Bonne semaine et au plaisir,

Vincent, alias R101

Allô,

Merci énormément de partager ainsi ton portefeuille d’investissement, c’est très généreux et ça donne des idées pour bâtir le mien! C’est aussi très inspirant de voir les sommes que vous avez réussi à accumuler si jeunes, bravo!

Je me questionnais sur ton CELI, comme le plafond à vie est présentement de 88 000$, et que ton CELI contient actuellement 111 400$, j’imagine que tu as cotisé le 88 000$ et que le reste du montant est constitué des intérêts sur tes placements?

Aussi, j’ai remarqué qu’il y a une bonne différence entre les montants de ton REER et de celui de ta conjointe. Est-ce à cause que comme elle cotise au RREGOP, elle a choisi de privilégier l’investissement en CELI? C’est la stratégie que je souhaitais utiliser moi-même, car je cotise également au RREGOP. Comme il s’agit d’un fond de pension généreux, je pensais maximiser mon CELI dans un premier temps à chaque année, puis avec l’argent qu’il me reste pour investir le placer en REER. Qu’en dis-tu? Je comprends tout de même que c’est du cas par cas mais je suis curieuse d’avoir ton avis! Je dois tout de même prendre des REER à chaque année pour rembourser mon RAP donc j’investirais quand même dans les deux comptes d’investissement.

Finalement, je ne suis pas certaine de comprendre le calcul de valeur de transfert du RREGOP. Il faut multiplier par 1,75 le montant des cotisation + intérêts pour avoir une idée du montant total avec la contribution de l’employeur?

Merci beaucoup et au plaisir!

Bonjour Marie-Pier,

Merci beaucoup pour ton commentaire et ta rétroaction positive, c’est très apprécié ! 🙂

Effectivement, la valeur de mon CELI correspond au plafond de cotisation en plus du rendement généré par mes placements. Attention, il s’agit de rendement « non réalisé » pour la grande majorité. Ce n’est pas de paiements d’intérêts reçus chaque mois ou chaque année qui augmentent du même montant le plafond… Certes, certains gains ont été « réalisés » quand j’ai changé de stratégie d’investissement il y a quelques années.

La différence de REER entre ma femme et moi s’explique par plusieurs éléments de réponse. Je vais essayer de faire une histoire courte…

Premièrement, c’est moi qui ai été majoritairement sur le marché du travail, car ma femme a fait un retour aux études (au début de notre relation) pour devenir infirmière. Ensuite, elle a travaillé pendant deux ans avant d’être en congé de maternité. Puis, elle est retournée au travail à temps partiel (4/quinzaine) pour rester à la maison à temps plein avec notre premier enfant.

Deuxièmement, pendant les années mentionnées précédemment, non seulement je travaillais à temps, mais je cotisais le maximum possible à mon REER collectif. C’est le meilleur véhicule d’épargne enregistré, du point de vue de la « fiscalité », car j’avais un revenu élevé. Tout d’abord, je profitais de la cotisation de contrepartie de mon (ancien) employeur (cotisation de contrepartie de 100 % jusqu’à un maximum de cotisation de 6 % de mes revenus bruts, donc 12 % au total). Le REER me permettait surtout de réduire mon revenu imposable, obtenir un remboursement d’impôt important, et à partir de 2017, obtenir des allocations familiales. On avait parlé de REER de conjoint, mais à cause de notre situation personnelle et financière, on avait plutôt décidé que je lui donne de l’argent pour qu’elle cotise à son CELI (il n’existe pas de « CELI de conjoint »).

Troisièmement, depuis que ma femme est retournée à l’emploi à temps plein en 2021, elle cotise bien entendu au RREGOP. Mais, aussi, au Fonds FTQ pour optimiser notre fiscalité (réduire le revenu imposable, augmenter les allocations familiales, obtenir le crédit d’impôt pour fonds de travailleurs, etc.). Ensuite, le REER n’est « généralement » pas le meilleur véhicule d’épargne enregistré pour une personne avec un RRPD (régime de retraite à prestations déterminées) – Ce n’est pas toujours le cas, bien entendu. Alors, effectivement, elle cotise majoritairement à son CELI en priorité. Bien que, ce n’a pas été le cas en 2023, à cause d’autres éléments non importants ici.

Finalement, ma réponse s’avère plus longue que prévu… Désolé!

Pour ce qui est du RREGOP, je ne considère pas que c’est un régime « généreux ». Comme la majorité des RRPD, c’est surtout une « cage dorée ». Les règles et contraintes sont tellement importantes et c’est un frein à plusieurs projets. À moins, bien entendu, de vouloir travailler jusqu’à l’âge « traditionnel » de 65 ans… Ce qui est bien pour certains/certaines, mais pas pour nous. Dès qu’elle veut arrêter son emploi et/ou quitter son domaine d’emploi (pour l’instant, elle est très heureuse dans ce qu’elle fait), on va transférer son RREGOP dans un CRI (compte de retraite immobilisé). Ma femme aura probablement 40 ans… (elle a 35 ans actuellement). Tout est possible, mais je dirais qu’il n’y a pratiquement aucune chance qu’elle demande une rente différée. On préfère gérer nous-mêmes les sommes, dans les placements qu’on veut et selon son profil d’investisseur. Puis, d’utiliser les sommes comme on préfère (quitte à acheter une rente viagère indexée à 65 ans pour obtenir l’équivalent d’une rente du RREGOP – mais je doute que ce soit part de notre stratégie de décaissement 😉 ).

Pour ce qui est de l’estimation de la valeur de transfert, il n’y a pas de documentation officielle à ce sujet. Avec des données précises sur le calcul je veux dire… La valeur actuarielle n’est pas mentionnée dans le relevé annuel du RREGOP et vous ne pouvez pas demander une estimation, à moins de vouloir prendre votre retraite. Ainsi, le facteur de 1,25-1,75 n’est utilisé que pour l’estimation. Mais, ça reste une estimation. Je vous recommande de lire ceci pour plus d’informations : « Comment inclure le RREGOP dans l’actif net? »

Dans votre commentaire, vous avez beaucoup de questions personnelles auxquelles je ne peux pas répondre. C’est interdit par la loi. Je vous recommande de prendre rendez-vous avec votre conseiller financier.

Au plaisir,

R101

Merci beaucoup pour votre réponse très complète! 🙂

Oui, effectivement, c’est dans mes plans de discuter de ma situation précise avec un planificateur financier. Je comprends que chaque situation est unique, et qu’il y a beaucoup de variables dans l’équation.

Bonne journée!

Ça me fait plaisir! Bonne journée à vous aussi 🙂

Félicitations à vous deux !

Comme votre conjointe, je souhaite faire le saut d’une répartion d’actifs 80/20 vers un FNB composé uniquement d’actions. Avez-vous liquider entièrement vos anciennes positions?

Bonjour Cesar,

Merci beaucoup! 🙂

Exactement. Le même jour, nous avons liquidé les parts du FNB XGRO et acheté immédiatement des parts du FNB XEQT.

Bonne année 2024!

R101

Bonjour Vincent,

Je suis assez novice en investissement mais j’essaye de m’informer sur le sujet et j’ai commencé à investir régulièrement dans des FNB comme XEQT justement il y a un peu plus d’un an.

Cependant je me questionne, j’ai cherché sur ton blog mais je n’ai pas trouvé de réponse, pour quelle raison as-tu choisi d’investir dans le FNB XEQT plutôt qu’un fond qui suit l’index S&P 500 comme XUS par exemple ? Les rendements ont l’air plus intéressant à long terme, peut-être un peu plus risqué ?

Bonjour Pauline,

Si vous êtes capable d’attendre à demain, j’ai justement un article de programmé pour demain matin qui répond précisément à cette question. Le lien est : https://retraite101.com/3-raisons-investir-xeqt/ (le lien sera valide à partir du 2024-01-07 à 6 h).

Entre-temps, je me demande, pourquoi investissez-vous dans plusieurs FNB, si vous investissez dans un FNB d’allocation d’actifs comme XEQT ? Est-ce qu’il y a plusieurs doublons dans votre stratégie/portefeuille? Par exemple, si vous investissez dans un FNB indiciel qui reproduit le S&P 500 en plus d’investir dans XEQT, alors votre exposition au marché américain et aux entreprises du S&P 500 sera beaucoup plus élevée que prévu, n’est-ce pas?

Bonne soirée et au plaisir,

R101

Merci beaucoup pour cette réponse !

L’article est très intéressant !

Je me suis mal exprimée quand j’ai dit investir dans des FNB, j’investie dans un FNB par compte: mon compte CELI est avec VGRO et mon compte REER est avec XEQT. Cependant je pensais peut-être changer mon compte CELI pour XEQT également car je n’ai pas de projet à court/moyen terme avec cet argent pour le moment. De là ma réflexion pourquoi XEQT et non pas un FNB indiciel à la place. De ce que je comprends, si j’opte pour ce choix, je dois être prête à subir plus de risque en cas d’un événement sur les marchés américains…

Bonjour Pauline,

Je suis bien content que l’article vous ait plu. C’était une drôle de coïncidence de lire votre question d’hier, étant donné que j’avais cet article de programmé pour ce matin (il était écrit depuis une semaine). C’est une question que je reçois fréquemment, alors c’était sur ma « To-Do List » depuis longtemps d’écrire cet article… 🙂

OK, je comprends maintenant… Plusieurs FNB, mais un seul FNB par compte (comme moi, d’ailleurs…) 🙂

Habituellement (pas toujours), le CELI devrait être le dernier compte d’investissement à être décaissé à la retraite. Dans cette optique, c’est celui qui devrait normalement avoir l’allocation en actions la plus élevée. Si le FNB « XEQT » correspond à votre profil d’investisseur, c’est effectivement un bon choix! Un FNB indiciel pourrait être intéressant, pour réduire le RFG global du portefeuille et (potentiellement) obtenir un rendement plus intéressant. Mais, comme mentionné dans l’article, le niveau de risque (notamment, l’allocation géographique et sectorielle) est plus élevé. Somme toute, je pense que c’est un bon choix (ex. : FNB qui reproduit le S&P500). Si ça correspond au profil et aux objectifs, alors tant mieux! 🙂

Au plaisir,

R101

Merci d’avoir pris le temps de me répondre, je prends en note tout cela ! Au plaisir de vous lire 🙂

Ça me fait plaisir. Bonne continuation. 🙂