Dernière mise à jour le 21 mars 2024

Dans cet article, je partage une mise à jour de mon portefeuille d’investissement (au 1er mars 2024), incluant les comptes enregistrés (CELI, REER et REEE), le régime de retraite à prestations déterminées (RREGOP), les comptes non enregistrés, les placements dans CRCD et les cryptomonnaies. De plus, j’en profite pour réexpliquer ma stratégie d’investissement en bourse, simple et efficace!

Je vous mentionne immédiatement les chiffres sommaires… En date du 1er mars 2024, on est toujours un couple de millionnaires dans la trentaine (notre actif net n’a pas fondu sous le million et on n’a pas dépassé le cap des 40 ans 🙂 ). Plus précisément, on a 1 103 893 $ en actifs et 8 257 $ en passifs, pour un actif net de 1 095 635 $.

Abonnez-vous à notre infolettre

Vous pouvez annuler votre abonnement à n’importe quel moment.

Dans cet article :

- Ma stratégie d’investissement

- Mon portefeuille d’investissement (mise à jour mars 2024)

- Banques et courtiers en ligne

- Sommaire : Mon portefeuille d’investissement – Mars 2024

- Progression de notre actif net (2015-2024)

- Mon portefeuille d’investissement (mars 2024) : Conclusion

Ma stratégie d’investissement

Ma stratégie d’investissement est passive, simple (voire paresseuse) et efficace!

Je le répète souvent, mais c’est la vérité… 🙂

FNB d’allocation d’actifs

Je n’ai PAS besoin de lire des états financiers, de faire des analyses microéconomiques et macroéconomiques, de faire des recherches sur des titres de sociétés… et encore moins d’essayer de synchroniser le marché, de rééquilibrer mon portefeuille, de faire des analyses techniques, etc. Ainsi, je laisse ce plaisir aux autres… Je suis généreux, n’est-ce pas? 🙂

En pratique, j’investis dans un seul FNB d’allocation d’actifs par compte d’investissement. Il s’agit du FNB « XEQT » de BlackRock Canada (iShares) dans tous mes comptes, à l’exception de mon compte marge (non enregistré).

À LIRE :

- Qu’est-ce qu’un FNB de répartition d’actifs?

- 3 raisons d’investir dans le FNB XEQT

- XEQT vs VEQT – Lequel choisir?

Achats uniques ou achats périodiques

Auparavant, je procédais à des achats uniques ou achats par montant forfaitaire (« Lump Sum ») en début d’année pour les comptes CELI et REEE. Puis, je procédais à des achats périodiques (DCA ou « Dollar-Cost Averaging ») au cours de l’année pour les autres comptes d’investissement et les cryptomonnaies.

À LIRE : Qu’est-ce qu’une stratégie d’achats périodiques par sommes fixes?

Cependant, maintenant que je suis retraité du 9 à 5 (depuis mai 2021) que je n’ai plus autant de revenus, je procède uniquement à des achats périodiques pour les CELI et REEE.

Finalement, à partir de 2023, j’ai commencé à décaisser progressivement mon REER. En effet, j’ai effectué mon premier retrait REER en janvier 2023 et a servi à maximiser mon CELI et le REEE des enfants. Pour 2024, je n’ai pas encore pris de décision (c’est encore trop tôt). Bien entendu, le montant retiré de mon REER prend en considération mon TEMI (ex. : pour limiter l’impact sur les allocations pour enfants).

À LIRE :

★Offre vedette★

Qtrade Investissement Direct

Obtenez une prime en argent de 1% + 100$ de bonus d’inscription + des transactions gratuites ! (code promotionnel «SUMMERBONUS2024»)

Avantages de Qtrade :

- Achat/vente de 100+ FNB sans commission

- Nombreux comptes offerts (comptant, compte marge, CELI, CELIAPP, REER/FERR, CRI/FRV, REEE, etc.) en dollars canadiens (CAD) et américains (USD)

- Fournisseur autorisé de REEE au Québec

- Remboursement des frais de transfert jusqu’à 150 $

- Qualité du service à la clientèle

- Site internet et plateforme de courtage disponible en français

Pour en savoir plus : Mon évaluation de Qtrade

Mon portefeuille d’investissement (mise à jour mars 2024)

En date du 1er mars 2024, on a 1 103 893 $ en actifs et 8 257 $ en passifs, pour un actif net de 1 095 635 $. Notre portefeuille net, quant à lui, est de 733 993 $.

À LIRE : Actif net vs Portefeuille net – Quelle est la différence?

Maintenant, voici la mise à jour de mon portefeuille d’investissement incluant les comptes enregistrés (CELI, REER et REEE), le régime de retraite à prestations déterminées (RREGOP), les comptes non enregistrés, les placements dans CRCD et les cryptomonnaies.

Notez que cette mise à jour exclut les actifs comme la maison et l’auto. On parle uniquement de placements liquides : épargne, actions en bourse ou FNB, cryptomonnaies, etc.

Compte d’épargne libre d’impôt (CELI)

Pour mon compte d’épargne libre d’impôt (CELI), j’investis dans un seul FNB d’allocation d’actifs. Ce dernier est le FNB « XEQT » de BlackRock (iShares), un fonds avec une allocation en actions de 100 % qui a été lancé en 2019. Le ratio de frais de gestion (RFG) est 0,20 %.

La valeur actuelle de mon CELI est de 128 969 $.

Le CELI de ma femme est investi lui aussi dans un seul FNB d’allocation d’actifs, soit le FNB « XEQT ».

La valeur actuelle du CELI de Mme R101 est de 83 480 $.

Effectivement, son CELI n’est pas (encore) maximisé… De plus, en février 2024, elle a effectué un transfert de son CELI vers son REER, considérant notre TEMI de plus de 50 %. Pour la première fois, on aura droit au crédit pour la solidarité (Québec) et aux subventions bonifiées du REEE… Sans parler de l’augmentation importante des allocations familiales non imposables. Plus d’informations à ce sujet dans un futur article…

Régime enregistré d’épargne-retraite (REER)

Pour mon REER, j’investis dans un seul FNB d’allocation d’actifs. Ce dernier est, encore une fois, le FNB « XEQT » de BlackRock Canada (fonds iShares). La majorité des sommes de mon REER était le REER collectif que j’avais avec mon ancien employeur, qui a été transféré dans mon compte de courtage chez Disnat au cours de l’automne 2022.

À LIRE : Qu’est-ce qu’un REER collectif?

La valeur actuelle de mon REER est de 333 114 $.

Ma femme participe au RREGOP, alors elle n’a pas beaucoup d’argent investi dans un régime enregistré d’épargne-retraite (REER). Le facteur d’équivalence (FE) de son RREGOP réduit le plafond de cotisation à son REER. Cependant, elle a un compte REER avec le Fonds de solidarité FTQ (depuis 2021) et un autre avec Wealthsimple Trade* (depuis 2023).

La valeur actuelle du REER de Mme R101 est de 30 134 $.

Au cours des prochaines années, son REER devrait continuer d’augmenter à un rythme de 5 000 $ par année (prélèvements automatiques sur la paie pour le Fonds FTQ) plus le rendement.

De plus, il est possible qu’elle effectue d’autres cotisations dans son REER Wealthsimple, dans l’objectif de réduire son revenu imposable… Et, par conséquent, d’augmenter les allocations familiales que l’on reçoit). Cela dépend (dépendra) de notre TEMI chaque année…

Par exemple, c’est ce que nous avons fait en février 2024 (pour l’année fiscale 2023 sur laquelle se base les allocations familiales de 2024-2025). D’ailleurs, j’en parlais récemment dans cet article sur ma page BuymeaCoffee.

Régime enregistré d’épargne-études (REEE)

Nous avons 5 comptes REEE, soit un compte REEE familial pour nos 2 enfants, puis 4 comptes REEE pour nos 4 filleules et filleuls.

Ces derniers sont tous investis dans le FNB « XEQT » de BlackRock Canada, considérant l’horizon de placement de plus de 10+ ans. Sauf un des REEE, que je suis actuellement en train de transférer vers le FNB « XGRO », car ce filleul a maintenant 12 ans…

Ceci étant dit, le compte REEE qui nous intéresse le plus est bien entendu celui de nos enfants de 6 ans (et demi) et 3 ans (et demi). La valeur actuelle de leur REEE familial autogéré est de 87 000 $ et la valeur des cotisations (qui se retrouve dans notre bilan financier) est de 60 500 $.

À LIRE : Le REEE de nos enfants – mars 2024 (87 000 $)

Nos enfants ont 6 ans et demi et 3 ans et demi. Ils ont déjà beaucoup d’argent à leurs noms! 😉 Cependant, notre objectif est d’épargner 300 000 $ pour leurs études dans le REEE familial autogéré.

À LIRE : Changement de stratégie pour le REEE (300 000 $)

Régime de retraite à prestations déterminées (RRPD)

Ma femme est infirmière et elle cotise ainsi au Régime de retraite des employés du gouvernement et des organismes publics (RREGOP).

La valeur de transfert de son RREGOP est estimée à 41 800 $.

À LIRE : Comment inclure le RREGOP dans l’actif net?

La « valeur de transfert du RREGOP » est utilisée dans notre bilan, car ma femme n’a pas l’intention de travailler comme infirmière jusqu’à l’âge de 55 ans (âge minimum pour obtenir une rente différée avec réduction/pénalité de 6 % par année) … Encore moins jusqu’à l’âge de 61 ans (rente sans réduction). Elle a plutôt l’intention d’arrêter bien avant… Alors, la valeur de sa rente sera transférée dans un compte de retraite immobilisé (CRI). Pour le moment, elle veut continuer de travailler comme infirmière jusqu’à l’âge de 40 ans (elle a 35 ans actuellement). Je la supporte dans ses projets, mais j’aurais d’autres idées pour la famille. À suivre… 😉

À LIRE : RREGOP : Rente différée ou CRI ?

Compte marge (non enregistré)

Pour mon compte marge (non enregistré), j’investis dans un FNB d’épargne à intérêt élevé. Ce dernier est le FNB « XFR » de BlackRock.

À LIRE : FNB d’épargne à intérêt élevé : ce qu’il faut savoir

La valeur actuelle de mon compte marge (non enregistré) est de 34 114 $.

Ce compte est maintenant utilisé (depuis 2024) comme fonds d’urgence. Pour le moment, on accumule un fonds d’urgence de l’équivalent de 6 mois de dépenses (30k$). De plus, on accumule l’argent nécessaire pour payer les rénovations de l’année 2024. Notamment, d’autres fenêtres (celles qui n’ont pas été changées en 2023). Mais, aussi pour l’isolation du sous-sol (en cours depuis l’automne 2023). Finalement, je garde de l’argent de côté pour les impôts futurs à payer pour les revenus du blogue « Retraite 101 ».

Capital régional et coopératif Desjardins (CRCD)

Mes placements dans CRCD (Capital Régional et Coopératif Desjardins) ont une valeur de 6 857 $.

À LIRE : Pourquoi et comment investir dans CRCD?

N.B. : Normalement, j’utilise une estimation. Mais, récemment, j’ai appelé la Caisse Desjardins pour obtenir un relevé papier de mon compte CRCD. Je dois procéder ainsi, car je ne suis plus client de Desjardins… et je n’ai pas accès à AccèsD. Quand j’étais client de Desjardins, j’avais demandé les relevés virtuels pour mon compte CRCD. Mais, en fermant mon compte Desjardins, il semble (selon le service à la clientèle) qu’il n’est plus possible de changer mon choix d’un relevé virtuel à un relevé postal. Bref, ce n’est pas grave… On parle de somme somme toute marginale qui ne vaut pas la peine d’y mettre plus de temps pour résoudre ce problème…

Je vous rappelle que j’ai investi dans CRCD en 2019 et 2020 (cotisation maximale de 3000 $ chaque année).

À LIRE : J’ai été sélectionné pour investir dans CRCD

Depuis 2021, j’ai pris ma retraite et je n’épargne pas au-delà des comptes CELI et REEE (lorsque ces derniers sont maximisés). Ainsi, je n’investis plus dans CRCD…

Cryptomonnaies

La valeur actuelle de mes cryptoactifs est de… 10 453 $.

Finalement, après 18 mois d’incertitudes, Celsius Network a annoncé qu’elle était sortie de la protection contre les faillites (chapitre 11 du Code des faillites des États-Unis) et qu’elle avait commencé à distribuer à ses créanciers. En février 2024, j’ai enfin récupéré une partie de mes cryptomonnaies.

Pour plus d’informations : « Faillite de Celsius Network : Comment récupérer vos cryptos ».

Banques et courtiers en ligne

Depuis la dernière mise à jour de notre portefeuille d’investissement, il n’y a pas eu de changement au niveau des courtiers en ligne ou des comptes bancaires qu’on utilise.

Pour ce qui est des investissements en bourse, j’utilise Desjardins Courtage en ligne (Disnat), tandis que ma femme utilise Wealthsimple Trade*. Pas de changement ici…

Pour ce qui est des comptes bancaires, on utilise Tangerine depuis plusieurs années (compte-chèques, compte d’épargne selon les promotions, cartes de crédit, marge de crédit, comptes-chèques pour enfants, etc.).

★Offre vedette★

Compte d’épargne MomentumPLUS Banque Scotia

- Obtenez jusqu’à 6,00 % d’intérêt pendant les 3 premiers mois suivant l’ouverture du compte

- Aucuns frais mensuels

- Aucun solde minimum requis

- Virements illimités entre comptes

- Dépôt de chèque virtuel

- Plan d’épargne automatique

*Des conditions s’appliquent

Finalement, pour suivre ma cote de crédit (score de crédit), j’utilise Borrowell* depuis 2022. Je trouve que le site Internet et l’application de Borrowell sont beaucoup plus simples à utiliser que les sites Internet des agences de crédit (TransUnion et Equifax), en plus d’être sans frais.

À LIRE :

- Quelle est la meilleure plateforme de courtage?

- Les meilleurs comptes d’épargne en 2024

- Évaluation de Borrowell – Comment obtenir votre cote de crédit gratuitement

Sommaire : Mon portefeuille d’investissement – Mars 2024

Voici un bilan sommaire de mon portefeuille d’investissement (au 1er mars 2024) :

| BILAN CONJOINT | 1 MARS 2024 |

|---|---|

| ACTIFS | |

| Comptes banque | 4 571 $ |

| CELI | Mr R101 | 128 969 $ |

| CELI | Mme R101 | 83 480 $ |

| REER | Mr R101 | 333 114 $ |

| REER | Mme R101 | 30 134 $ |

| RREGOP (valeur de transfert) | Mme R101 | 41 800 $ |

| Compte non enregistré | Mr R101 | 34 114 $ |

| Compte non enregistré | Mme R101 | 0 $ |

| CRCD | Mr R101 | 6 857 $ |

| Crypto | Mr R101 | 10 453 $ |

| REEE (cotisations) | 60 500 $ |

| Maison | 365 000 $ |

| Auto | 4 900 $ |

| TOTAL ACTIFS | 1 103 893 $ |

| PASSIFS | |

| Carte de crédit | 462 $ |

| Hypothèque | 7 795 $ |

| TOTAL PASSIFS | 8 257 $ |

| ACTIF NET | 1 095 635 $ |

| PORTEFEUILLE NET | 733 993 $ |

Bilan simplifié

Voici un autre format de tableau (bilan). C’est une version simplifiée que je préfère personnellement. 🙂

| BILAN CONJOINT | 1 MARS 2024 |

|---|---|

| ACTIFS | |

| Comptes banque | 4 571 $ |

| CELI | 212 449 $ |

| REER | 363 248 $ |

| RREGOP (valeur de transfert) | 41 800 $ |

| Compte non enregistré | 34 114 $ |

| CRCD | 6 857 $ |

| Crypto | 10 453 $ |

| REEE (cotisations) | 60 500 $ |

| Maison | 365 000 $ |

| Auto | 4 900 $ |

| TOTAL ACTIFS | 1 103 893 $ |

| PASSIFS | |

| Carte de crédit | 462 $ |

| Hypothèque | 7 795 $ |

| TOTAL PASSIFS | 8 257 $ |

| ACTIF NET | 1 095 635 $ |

| PORTEFEUILLE NET | 733 993 $ |

Répartition de nos actifs

Voici la répartition de nos actifs conjoints :

Dans un monde idéal, j’aimerais que la maison représente une part moins importante de nos actifs conjoints. Actuellement, elle représente 33 %. Pour atteindre cet objectif, on doit continuer d’épargner (investir) dans les différents régimes d’épargne, comme les CELI et les REER. Au fil des années, les placements devraient croitre à un rythme plus important que la maison (ex. : 7-8 % vs 5 %). Alors, la part de la maison devrait diminuer graduellement avec les années… jusqu’à la phase de décaissement.

Répartition des actifs de notre portefeuille d’investissement

Voici la répartition des actifs de notre portefeuille d’investissement :

Dans un monde idéal, j’aimerais que le REER et le RREGOP représentent une part moins importante de notre portefeuille d’investissement. Pourquoi? Car le décaissement du REER et du RREGOP est imposable. De plus, bien que le RREGOP sera transféré en CRI (d’ici quelques années), il nous apportera quand même un lot de contraintes qu’on préférerait ne pas avoir. Le CELI devrait, idéalement, être le régime d’épargne le plus garni.

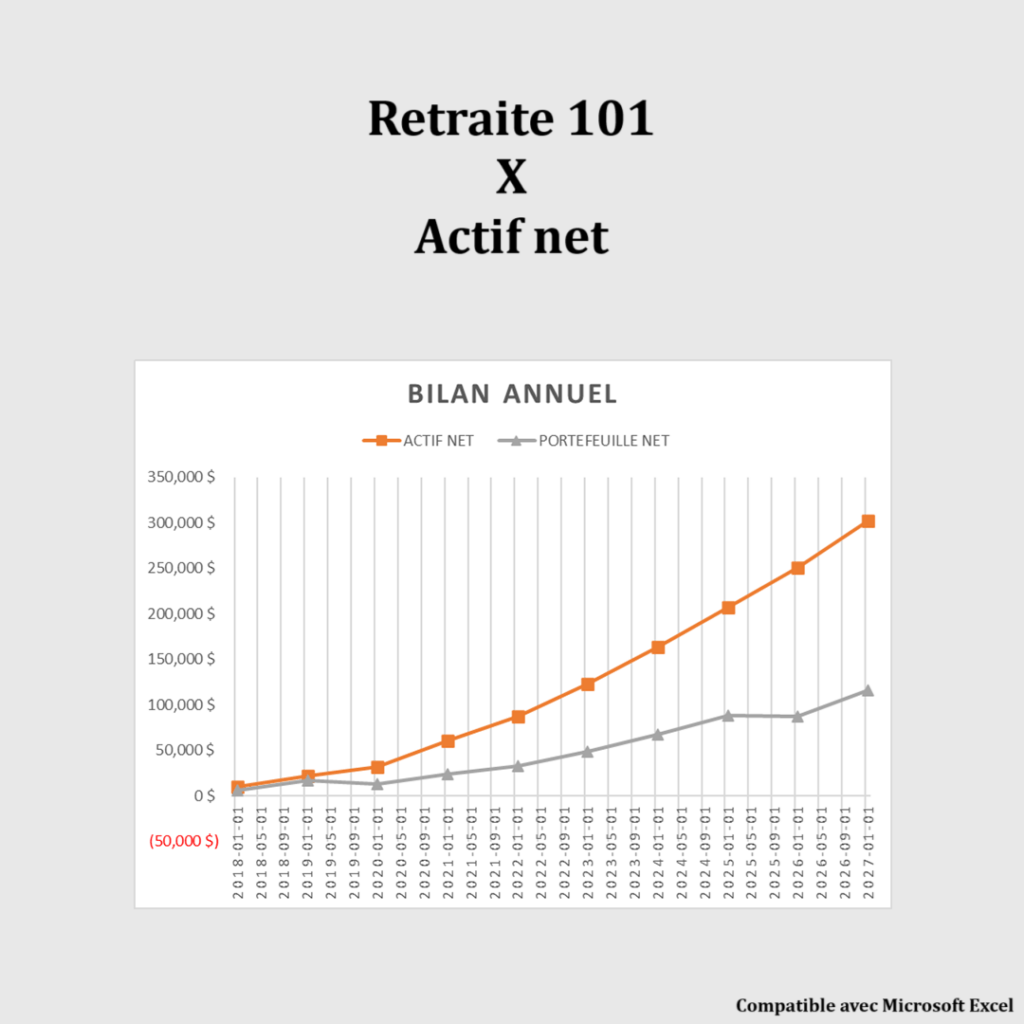

Progression de notre actif net (2015-2024)

Voici la progression de notre actif net et de notre portefeuille net, de janvier 2015 à mars 2024.

En 9 ans, notre actif net est passé de 221 098 $ à 1 095 635 $, incluant des années en montagnes russes comme la chute brutale de 2022 (-92k$) et l’augmentation importante de 2023 (+152k$). Bref, cela représente une augmentation de 874 537 $ sur 9 ans!

Notre portefeuille net, quant à lui, est passé de 178 297 $ à 733 993 $, ce qui représente malgré tout une augmentation de 555 696 $! 🙂 N’oublions pas que ce dernier chiffre exclut la valeur de la maison qui a « explosé » entre 2020 et 2024 (~50 % d’augmentation).

Dans 10 ans, notre actif net et notre portefeuille net seront beaucoup plus élevés qu’ils le sont actuellement. Par exemple, en utilisant la règle de 72, on peut estimer que nos placements vaudront 1,4M$ ou 1,5M$ dans une dizaine d’années… (sans nouvelles cotisations!)

En résumé, on est vraiment fiers de cet accomplissement et de notre parcours depuis 9 ans! 🙂

Tableau de l’évolution annuelle de notre actif net conjoint (2015-2024)

| ANNÉE | ACTIF NET | PORTEFEUILLE NET | VARIATION |

|---|---|---|---|

| 2015 | 221 098 $ | 178 297 $ | |

| 2016 | 230 633 $ | 130 202 $ | +9 535 $ |

| 2017 | 272 669 $ | 179 517 $ | +42 036 $ |

| 2018 | 340 755 $ | 213 469 $ | +68 086 $ |

| 2019 | 424 873 $ | 281 815 $ | +84 118 $ |

| 2020 | 546 647 $ | 440 567 $ | +41 663 $ |

| 2021 | 754 677 $ | 520 239 $ | +208 030 $ |

| 2022 | 977 648 $ | 722 175 $ | +222 971 $ |

| 2023 | 885 919 $ | 604 176 $ | -91 729 $ |

| 2024 | 1 038 087 $ | 705 377 $ | +152 168 $ |

| Actuel *** | 1 095 635 $ | 733 993 $ | +57 548 $ |

Note : *** Actif net au 1er mars 2024

Graphique de l’évolution annuelle de notre actif net conjoint (2015-2024)

Voici les données sous forme de graphique :

Note importante concernant la progression de notre actif net

Notre actif net ne devrait PAS augmenter au même rythme au cours des prochaines années. La raison est simple… J’ai pris ma retraite du 9 à 5 en mai 2021 (source). Ma femme a des revenus d’emploi comme infirmière à temps partiel, et moi, je génère des revenus avec la gestion de ce blogue à temps partiel. Ces revenus nous permettent de couvrir nos dépenses annuels, sans plus. S’il y a un surplus, on l’envoie dans le REEE des enfants. Bref, on est en mode « Coast FIRE » jusqu’à notre retraite complète (est-ce qu’on voudra réellement arrêter tous nos projets un jour? J’en doute…).

À LIRE : Comment calculer le « Coast FIRE »?

Mon portefeuille d’investissement (mars 2024) : Conclusion

Voilà! C’était la mise à jour de notre portefeuille d’investissement au 1er mars 2024, incluant :

- Comptes enregistrés : CELI, REER et REEE

- Régime de retraite à prestations déterminées (RREGOP)

- Comptes non enregistrés

- Placements CRCD

- Cryptomonnaies

J’espère que vous appréciez la transparence de ce blogue. 🙂 Personnellement, j’adore partager avec vous des mises à jour de mon portefeuille d’investissement ainsi que mes bilans financiers.

L’objectif de publier ces bilans et ces mises à jour de portefeuille boursier est de vous motiver dans votre parcours vers l’indépendance financière.

J’ai hâte de voir les chiffres des années suivantes, considérant que je n’ai plus de revenus stables et prévisibles. Selon la règle de 72 et le rendement prévu de mes placements selon mon profil d’investisseur, mon portefeuille d’investissement devrait doubler aux 10 ans. Par exemple, en 2034, mon portefeuille d’investissement devrait valoir entre 1,4M$ et 1,5M$. À suivre… 🙂

À LIRE :

Et vous, à quoi ressemble votre portefeuille d’investissement en mars 2024 ?

Meilleures Offres

Suivez-moi sur :

Boutique en ligne

Plusieurs calculateurs et modèles de fichier Excel sont offerts :

- Outil de budget : documenter vos revenus et vos dépenses – Le plus populaire !

- Outil de calcul de l’actif net : documenter vos actifs, vos passifs et calculer votre actif net.

- Simulateur de REEE : inclus toutes les subventions (BEC, SCEE de base, SCEE additionnelle, IQEE de base et IQEE supplémentaire), ce qu’aucun autre calculateur disponible sur Internet ne peut faire.

- Calculateur Taux d’épargne : calculer votre taux d’épargne.

- Calculateur FIRE/CoastFIRE : calculer et vérifier l’atteinte de votre objectif d’indépendance financière.

- Bilan patrimonial : entrer votre bilan patrimonial, incluant l’ensemble de vos biens – Nouveau !

Les achats de la boutique en ligne sont effectués sur la plateforme sécurisée BuymeaCoffee. Les produits sont offerts pour usage personnel seulement; ils ne peuvent être revendus ou redistribués, en partie ou en totalité. De plus, ces outils ne constituent pas des conseils financiers. Consultez un professionnel de la finance pour des conseils personnalisés.

Abonnez-vous à l’infolettre

Abonnez-vous gratuitement à mon infolettre pour recevoir les nouveaux articles par courriel. Je publie un article par semaine sur les finances personnelles, la planification de retraite, l’investissement, l’indépendance financière, les cartes de crédit et plus encore.

Vous pouvez annuler votre abonnement à l’infolettre à n’importe quel moment. Il y a un lien au bas de chaque courriel pour annuler l’abonnement.

Avertissement : Je ne suis pas accrédité par la loi pour émettre des conseils/recommandations financières. Retraite101 est un blogue où je partage mes connaissances sur les finances. Les articles sont offerts à titre d’information et ne constituent pas un conseil financier. Consultez un professionnel de la finance pour des conseils personnalisés.

Bonjour, J’aimerais savoir comment vous pouvez avoir autant de reer (+300k) alors que les cotisations maximale sont limitées à 18% du revenu annuel ? Merci

Bonjour Christian,

C’est une excellente question. Plus précisément, ce sont les cotisations au REER qui sont limitées à 18 % des revenus de l’année précédente. Il y a aussi une limite de cotisation annuelle, par exemple, 31 560 $ en 2024 (plus d’informations ici : « Le guide ultime du REER »). Le solde du compte REER, de son côté, peut être beaucoup plus élevé selon les rendements générés dans le compte.

Dans mon cas, je maximisais mon REER lorsque j’étais sur le marché du travail (jusqu’en 2021). Pour le faire, je profitais d’une cotisation de contrepartie de mon ancien employeur dans un REER collectif (que j’ai transféré l’année dernière dans mon REER personnel). Qui plus est, ce qui a fait une énorme différence, c’est aussi la croissance du REER depuis que j’ai commencé à y cotiser en 2011.

Depuis le début des cotisations il y a 13 ans, le compte REER a généré du rendement composé sur une longue période. Je n’ai pas les chiffres précis des cotisations vs le rendement (il faudrait que je retourne dans mes vieux relevés avant 2015 et je ne suis pas certain si je les ai encore), mais je suppose (~supposition~) qu’il doit y avoir 35 % de cotisations de ma part, 25 % de cotisations de la part de mon ancien employeur et 40 % de rendement composé sur plus d’une décennie. Bref, ne prenez pas mon estimation pour un fait, mais une chose est certaine, le rendement généré dans le REER a eu un impact majeur considérant que les marchés financiers sont en marché haussier (« bull market ») depuis 2010, à l’exception de la fin 2021 jusqu’à la fin de 2023.

Bonne journée et au plaisir,

R101

Bonsoir, tu as su bien planifier ta retraite retraite, ça prouve que lorsqu’on a un plan et des objectifs tout est possible! De mon côté j’ai commencé à investir un peu plus tardivement. Avant 2013 je travaillais dans l’entreprise de mon père et mon potentiel était vraiment étouffé. J’ai lancé ma propre entreprise en 2013. J’en ai arraché pendant un certain temps.Moi, ma conjointe et mes enfants vivions très modestement À partir de 2018, grâce à mes économies, j’ai fait l’acquisition de mon premier 6 logements neuf. 2019, j’achète une compagnie compétitrice à ma compagnie. je me porte acquéreur d’un terrain pouvant accueillir 6 X 6 logements. Ce terrain est à développer, je suis en démarche présentement et ça avance bien! Ce terrain à été acquis pour 180000, il vaudra 1.5 millions lorsque j’aurai terminé mes démarches. J’ai également fait l’acquisition d’une maison qui avait un lot vacant juste à côté. J’ai construit 2 logements sur le lot vacant et je pourrais vendre la maison pour au moins 50000$ de plus que le montant payé pour la maison et le lot vacant! J’ai fait plusieurs autres acquisitions par la suite, une maison que je transformerai en 8 logements ce printemps et, 8 immeubles neufs de 6 logements à un prix super intéressant! J’ai augmenté les loyers et du même coup la valeur de mes blocs à augmentée d’environ 200000 chacun. Si je fais le bilan de mes actifs au début 2024 j’évalue ma valeur à plus de 2 millions. D’ici là fin de l’année ( à mes 37 ans ) j’évalue ma futur valeur à environ 2.5 millions si ce n’est pas plus. Le plus difficile c’est de commencer, au début ce ne sont que de petits montant qui sont accumulés mais, un coup la roue partie, l’actif ne fait que monter de plus en plus rapidement! D’ici 10 ans J’évalue ma valeur à plus de 10 millions. Simplement en revenus passifs ( loyers ) j’obtiendrai quelques centaines de milliers de dollars, suffisamment pour avoir une belle retraite et passer une partie de l’année en floride!

Bonne planification tout le monde!

Bonjour L’entrepreneur,

Wow ! C’est un très beau témoignage ! Merci de l’avoir partagé avec nous. Sur ce blogue je parle principalement d’investissement en bourse, parce que c’est ce qui m’intéresse personnellement et c’est ce qui intéresse la majorité de mes lecteurs/lectrices. Mais, l’investissement en immobilier regorge aussi d’histoire à succès (comme la vôtre) ! Bref, merci beaucoup du partage et bonne continuation dans votre parcours ! 🙂

Au plaisir,

R101

Bonjour,

Tu mentionne que tu utilise la plateforme Disnat et que tu utilise l’achat périodique dans ton CELI et REEE. Est-ce que tu fait le tout manuellement, ou tu as « automatisé » cette tâche?

Je suis curieux, car à ma connaissance chez Disnat il n’as pas de moyen de faire un transfère et un achat automatique à une fréquence donner, comme une fois par semaine.

Merci.

Bonjour François,

Personnellement, je le fais manuellement, car je n’ai plus de revenus stables et prévisibles depuis 2021 (c.-à-d. que je ne reçois plus de chèques de paie aux 2 semaines).

Ceci étant dit, avec Disnat, il est possible de programmer la partie « Transfert automatique », mais pas la partie « Investissement automatique ». Pour les clients Desjardins, il y a un formulaire à remplir pour le transfert automatique de son compte-chèques Desjardins à son compte de courtage Disnat. Pour ceux qui ne sont pas clients de Desjardins pour les opérations bancaires (comme moi), il est possible de programmer un paiement de facture récurrent, dont le bénéficiaire du « paiement » est son propre compte de courtage Disnat. C’est ce que je fais avec Tangerine… (que ce soit pour des investissements périodiques ou ponctuels).

J’espère que Disnat et les autres géants canadiens offriront l’investissement automatique sous peu. Car, pendant ce temps, des plateformes de courtage en ligne comme Wealthsimple Trade (que ma femme utilise) l’offrent déjà…

Au plaisir,

R101

Bonjour!

Comment fais tu le transfert de XEQT vers XGRO pour le compte REEE que tu gères ??

Bonjour Farah,

Le compte d’investissement autogéré dont le placement sera transféré du FNB XEQT au FNB XGRO est le compte REEE d’un de mes filleuls.

La façon de procéder est vraiment simple… Je vends toutes les parts du FNB « XEQT » (BlackRock/iShares) et je rachète immédiatement des parts du FNB « XGRO » (BlackRock/iShares) avec le solde de l’encaisse. En aucun cas, essayer de synchroniser le marché n’est pas la bonne approche… Mais, dans ce cas précis, je suis déjà investi dans le marché, alors je rééquilibre le portefeuille d’un fonds à l’autre le jour même. L’objectif de cette manœuvre est de réduire graduellement le risque du REEE jusqu’à l’âge du décaissement (PAE). Par « risque », je parle principalement du « risque lié à la séquence des rendements au décaissement » qui est plus important avec le REEE, car la phase de décaissement du REEE est très courte.

Bref, voici mon plan d’action pour réduire ce risque : https://retraite101.com/strategie-gestion-risque-reee/

Bien entendu, le rendement moyen « espéré » sera moins élevé lorsqu’on réduit l’allocation en actions. Mais, le risque de vendre à perte au moment du retrait devient de plus en plus grand considérant la courte période de décaissement. Ainsi, la protection du capital devient un enjeu important à l’approche de la phase de décaissement.

Au plaisir,

R101

Merci beaucoup!

Ce site a été très très informatif, pour moi, dans mon cheminement financier.

Fwra

Bonjour,

Vous investissez présentement dans XEQT. Comme ce fond n’existe que depuis 2019, lequel avez-vous utiliser ces 13 dernières années pour générer beaucoup de croissance ?

Merci

Bonjour Christian,

Effectivement, les FNB d’allocation d’actifs, comme le FNB XEQT de BlackRock (fonds iShares), ont pratiquement tous été lancés en 2019 au Canada.

Comme mentionné dans mon commentaire précédent, mon REER jusqu’à 2021 était un REER collectif (https://retraite101.com/reer-collectif/) avec mon ancien employeur. Mon REER n’était donc pas autogéré en bourse… Ce n’est qu’à l’automne 2022 qu’il a été transféré dans mon REER sur Disnat et investi dans le FNB XEQT.

Précision : Quand je mentionne « 13 années », cela inclut ~11,5 années dans mon ancien REER collectif et ~1,5 année dans mon REER personnel sur Disnat.

Durant les années d’accumulation dans mon ancien REER collectif, les sommes étaient investies dans un fonds commun de placement (FCP) à date cible, avec l’institution financière choisie par mon ancien employeur (avec Manuvie). Plus précisément, c’était un fonds « Blackrock LifePath Index Retirement Fund » avec un ratio de frais de gestion (RFG) de 0,395 %. Je n’ai plus accès aux relevés électroniques, bien entendu. Mais, de mémoire, le rendement annuel moyen de 2011 à 2021 a été de 11 % net de frais (après frais).

Au plaisir,

R101

Bonjour,

Combien XEQT genere de rendement pour vous depuis 1 an et demi ? Le fond LIRIX que vous aviez n’est pas disponible aux individus. Est ce que XEQT se compare bien ? Que suggérer vous pour un compte non enregistré avec pas trop de dividendes imposables (mes reer et celi sont pleins) ? Merci

Bonjour Christian,

Pour le rendement du FNB XEQT, vous pouvez trouver cette information en tout temps sur le site de BlackRock Canada, Yahoo Finance ou Google Finance. Le rendement sur 1 an est de 16-18 % (le pourcentage varie si l’on inclut ou non les dividendes).

En ce qui concerne votre dernière question, je ne peux pas donner de conseils/recommandations financières (c’est interdit par la loi). C’est pour cela que je partage ce que je fais, moi, personnellement. Et, que je partage des comparaisons entre différents FNB. Mais, ces informations ne doivent pas être interprétées comme un conseil d’investissement.

Au plaisir,

R101

Bonjour,

Concernant la partie « cash » de votre portefeuille, avez-vous pensez aux comptes épargne-placement offert par les caisses et les banques?

DJQ1100-C me semble assez intéressant en ce moment, même plus que CASH.TO.

Bonjour Jean,

À première vue, le fond « DJQ1100 » me semble être un bon produit d’épargne de série F (https://www.fondsdesjardins.com/epargneplacements/compte-epargne-placement/). Mais, pour le moment, je n’ai pas (encore) eu le temps de regarder ce type de fonds pour la portion « liquide » de mon portefeuille (fonds d’urgence dans mon compte marge). Je vais le regarder lorsque possible.

Merci et bonne journée,

R101

pourquoi ne pas utiliser hsav.to pour votre fonds d’urgence ? Fiscalement c’est beaucoup plus avantageux.

Bonjour JF,

Effectivement, le FNB HSAV de Horizons ETF est plus intéressant fiscalement parlant que les FNB d’épargne à intérêt élevé des autres fournisseurs de FNB, à cause de sa structure (gain en capital vs dividendes ou revenus d’intérêt).

En toute honnêteté, j’avais HSAV dans mon compte marge (non enregistré) jusqu’à l’automne dernier. Avec les changements soudains apportés au FNB HGRO (devenu HEQT) en septembre 2023, combiné aux 2 mois avec un rendement nul, voire légèrement négatifs, du FNB HSAV entre octobre et décembre 2023 (pendant que les autres FNB d’épargne à intérêt élevé donnaient un rendement de 5 % et plus), j’ai « paniqué » un peu et décidé de transférer mon fonds d’urgence du FNB HSAV vers le FNB XFR.

Depuis ce moment, je pense que la situation s’est redressée (je n’ai pas vraiment fait de suivi). Mais, je désire continuer avec le FNB XFR pour le moment…

Au plaisir,

R101

Bonjour dans votre bilan vous n’inclué pas vos cotisation reer de vos filleul,et pour ce qui est des cri les loi pour les décaissement sont en train de changer les institutions sont déjà au courant,et ce seras dévoilé au public prochainement.

Bonjour John,

Effectivement, je n’inclus pas les cotisations aux 4 comptes REEE de mes filleuls(es). Considérant qu’il s’agit de petites sommes, je planifie de leur donner mes cotisations lorsqu’ils seront rendus aux études postsecondaires à demander leur PAE.

Oui, il y a environ un mois, j’avais lu un article à propos des changements proposés aux règles des CRI et FRV (source). J’ai hâte de savoir si ces règles seront changées… Et, si oui, lesquelles… Disons que ces nouvelles règles nous faciliteraient la tâche dans notre stratégie de décaissement! 🙂

Au plaisir,

R101

Bonsoir Vincent,

Je viens de découvrir ton blog

Wow wow wow

Qu’est-ce que tu suggères pour du non engistré comme meilleur investissement avec les fnb?? Cela compte tenu d’un taux d’imposition à 50% dans mon cas??

Bonjour Ginette,

Bienvenue sur mon blogue et merci de briser la glace avec ce premier commentaire. 🙂

Cela dépend de votre situation financière/personnelle actuelle, de vos objectifs, de votre horizon de placement, etc. Mais, en règle générale, on préfère du gain en capital dans le compte non enregistré ou compte marge.

Par exemple, si vous voulez investir dans un FNB indiciel canadien qui reproduit l’indice américain S&P 500, vous pourriez choisir celui qui verse le moins possible de dividendes (c.-à-d. le FNB « HXS.TO » d’Horizons au lieu du FNB « XUS.TO » d’iShares ou du FNB « VFV.TO » de Vanguard). Pour plus d’informations ici : https://retraite101.com/fnb-sp-500-lequel-choisir/

Si votre compte non enregistré est plutôt utilisé pour de l’épargne ou comme fonds d’urgence, vous pourriez choisir un FNB d’épargne à intérêt élevé qui verse le moins de distributions possible (c.-à-d. le « FNB HSAV.TO » d’Horizons au lieu du FNB « CASH.TO » d’Horizons). Pour plus d’informations ici : https://retraite101.com/fnb-d-epargne-a-interet-eleve-ce-qu-il-faut-savoir/

Actuellement, votre taux d’imposition marginal est de 50 %. Mais, il pourrait inférieur au moment de vendre vos placements non enregistrés et réaliser les gains en capital…

Au plaisir,

R101

Allô 🙂

Avec le REGOP de ta conjointe, elle va prévilégier le REER ou le CELI? J’ai aussi un REGOP et je comprends que de côtsier au REER peut me pénaliser des revenus du gouvernement rendue à la retraite mais sachant que je veux prendre ma retraire vers 60 ans, je pensais liquider mes REER pendant 5 ans avant de toucher mon REGOP et revenus du gouv et ainsi éviter le plus possible la perte de revenus. L’effet boule de neige du REER est très intéressant et j’ai de la difficulté à savoir si je devrai aller d’abord vers le REER ou le CELI. Tu en penses quoi?

Bonjour Genevieve,

Le RREGOP a ses avantages et ses désavantages. Parmi les désavantages, il y a notamment les règles et les contraintes (ce qu’on appelle souvent une « cage dorée ») ainsi que l’impossibilité de moduler ses revenus à la retraite pour optimiser sa fiscalité. Par contre, la rente de retraite est garantie, prévisible et ajustée en partie à l’inflation.

Comme le facteur d’équivalence du RREGOP prend la majeure partie des droits de cotisation, il ne reste plus beaucoup d’espace pour cotiser au REER.

Cependant, cotiser au REER peut quand même avoir des avantages, comme réduire son revenu familial net et augmenter les allocations familiales non imposables si vous avez des enfants mineurs (https://retraite101.com/cotiser-au-reer-pour-augmenter-allocations-familiales/) – selon votre TEMI, bien entendu.

Par contre, comme vous le mentionnez, ces REER devront être décaissés, possiblement au même moment que la rente, ce qui viendra augmenter vos revenus imposables, réduire les mesures sociofiscales, etc.

Dans cette optique, le CELI est souvent privilégié, mais ça ne veut pas dire que c’est la stratégie la plus avantageuse et la plus efficace pour vous personnellement.

C’est du cas par cas, comme toujours, en finances personnelles (c’est d’ailleurs pour cela que ça s’appelle des finances « personnelles » 🙂 ).

Concernant votre stratégie, je ne peux pas vraiment commenter ni recommander quoi que ce soit (les conseils/recommandations financières sont interdits par la loi dans ce contexte/cadre là).

De notre côté, ma femme n’a pas l’intention de travailler comme infirmière jusqu’à l’âge de 55 ans (âge minimum pour obtenir une rente différée avec réduction/pénalité de 6 % par année) ni jusqu’à l’âge de 61 ans (rente sans réduction). Elle va donc transférer la valeur de sa rente dans un compte de retraite immobilisé (CRI). D’ailleurs, c’est la raison pour laquelle on inclut une estimation de la « valeur de transfert du RREGOP » dans notre bilan financier.

J’espère que ma réponse vous aide dans votre réflexion. Une chose est certaine, rencontrer un planificateur financier ou autre spécialiste pourrait vous aider à planifier autant la phase d’accumulation que la phase de décaissement.

Au plaisir,

R101

Très complet comme réponse, merci! 🙂

Ça me fait plaisir 🙂